利上げ停止観測でもなぜドルは堅調なのか?

1月31日のFOMC(米連邦公開市場委員会)で利上げ棚上げ観測やバランスシート縮小の停止観測が浮上した。FRB(米連邦準備制度理事会)の劇的な政策転換にもかかわらず、利上げ停止観測で売られるべきドルが堅調な動きとなっている。

ドルが堅調な理由は、米国株が利上げ棚上げ観測を好感して堅調に推移しているからだ。パウエルFRB議長が2月4日にホワイトハウスを訪問し、ドナルド・トランプ大統領やスティーブン・ムニューシン財務長官との夕食会に出席したことでわかるように、現在の米国株のリバウンドは昨年の12月26日から大統領の金融作業部会(金融市場作業部会はレーガン大統領が1987年の大幅株安を受けて設立した組織で、株価のプライス・キーピング・オペレーション部隊である)が動いて、トランプ政権や金融当局がバブルの延命策に動いていることが大きい。

NYダウ(日足)と金融作業部会の動き

FRBの政策転換については、【この180度の転換に、当局内部で一体何が起こっているのか、さまざまな「陰謀説」が渦巻いている。具体的には金融市場とトランプ大統領のいずれかが、もしくはその両方からの利上げ停止要求に金融当局がたんに屈しただけというものがある。また、当局で政策方針の変革があり、インフレ率を意図的に2%の目標を上回る水準に押し上げようとしているといった、もっとうがった指摘もある。このほかの可能性としては、パウエル議長が世界経済について何か恐ろしい事態を把握しているのに、投資家は何も察していないとするお決まりの説がささやかれる。議長は金融市場に不意打ちを食らわせたがる傾向があるとの見方も挙げられる】(ブルームバーグ 2019年2月1日「米金融当局の180度姿勢転換に『陰謀説』渦巻く– FOMC受け」)と報道されているが、ウォールストリートジャーナルも「FRBの謎めいた利上げ停止」と報道するなど、利上げ停止はFRBがトランプ大統領や市場に屈した証と言われている。要するにFRBは株価をみて金融政策を行っているということだ。

経済評論家でNEC(国家経済会議)委員長のクドローは、1月24日に「1月の雇用統計は上昇する可能性がある。相当上昇する可能性も」と発言していた。結果、「1月雇用者30.4万人増、予想上回る-時給は伸び鈍化」という都合のよい数字が出てきた。わかりやすいストーリーであり、統計というのは政権の都合によって、あるべき数字が作られているのだろう。

FRBの利上げ打ち止めは<劇薬>だ。パウエルFRB議長が利上げを打ち止めにすれば、いずれはドル安が進行する可能性が高まる。ドル安になった場合、輸入大国である米国では輸入物価が上がってコストプッシュインフレになる。「赤字拡大と金利上昇とドル安の組み合わせは危険なカクテルで1987年のブラックマンデー環境をほうふつさせる」と新債券王のジェフリー・ガンドラックは述べているが、現在、米国では<赤字拡大>と<金利上昇>局面が継続しており、これに<ドル安>が加わるとインフレ圧力がかかって、ブラックマンデー2.0の環境が出来上がる。

現在の株の上昇は、Dead cat bounce(景気後退の中で株価が長期下落の後に一時的に上昇する局面)か?

パウエル・プットでリバウンドしている米国株相場だが、現在の株の上昇は、Dead cat bounce(景気後退の中で株価が長期下落の後に一時的に上昇する局面)だろう。死んだ猫でも非常に高いところから落とせば、地面にぶつかって飛び跳ねる。

FRBはもう<パウエル・プット>でバブル崩壊相場を救済できないかもしれない。それは、米著名投資家ドラッケンミラーが言っているように、FRBはリーマンショックを引き起こす原因となったものをその3倍にも拡大してしまったからだ。

米企業の債務は9兆ドルに達している。レーガノミクスの時代の米国の負債は1兆ドル(110兆円)だった。それがトランプノミクスの今は20兆ドル(2,200兆円)である。負債と金融バブルが今の世界景気を支えている。

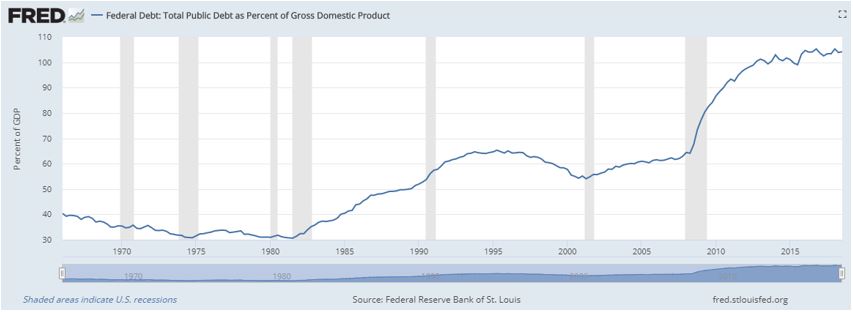

米国の公的債務総額

連邦準備銀行の総資産 4兆1,000億ドル

米国の連邦債務(対GDP[国内総生産]比)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)