レイ・ダリオの市場経済サイクル

現在の米国の経済政策は、「景気のピークでニューディール政策をやっているようなもの」である。不景気でも恐慌でもない米国は、なぜここまで景気を吹かし過ぎるのだろうか? 米国の経済政策は、トランプ政権の人気取りと選挙だけが理由だ。<資産と負債の両方膨らませるという両建て経済手法>は、簡単に言うと<ネズミ講>と同じである。ネズミ講経済はどこかで破綻する。

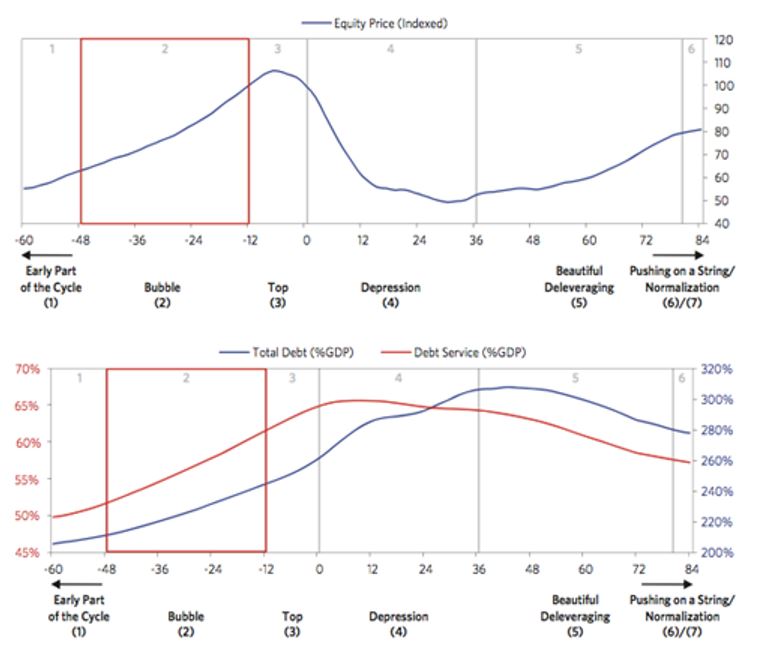

世界最大のヘッジファンドを主宰するレイ・ダリオは、「市場経済サイクルというのは毎回異なった側面があっても必ず同じ段階を踏むとして、6つ(7つ)の段階」を指摘している。

われわれは今、レイ・ダリオの新刊「Big Debt Crisis」で取り上げられている<レイ・ダリオの債務サイクル>の Pushing on a String(金融政策の空振り期)」の入口に来ているのかもしれない。

レイ・ダリオの市場経済サイクル

*注:

債務のサイクル(5)「The Beautiful Deleveraging(美しいデレバレッジ期)」

紙幣の増刷(マネタイゼーション)や通貨の切り下げ等といった景気刺激策によってデフレ的なデレバレッジの圧力がオフセットされる。名目金利を上回る名目成長率がもたらされるが、この段階ではまだインフレが加速するようなことにはならない。デフレ不況から脱する最善の方法は、中央銀行が適切な流動性と信用サポートを供給することである。債務のサイクル(6)「Pushing on a String(金融政策の空振り期)」

長期にわたる債務循環の後期。金利をいくら引き下げ、資産をいくら買い入れたところでその効果は限定的となり、中央銀行は政策の転換という現実に直面する。1930年代の状況を目の当たりにした政策当局者は”pushing on a string”という言葉を用いた。

資本主義経済の中で、企業も個人も負債と資産の両建て経済に便乗してきたが、リーマン危機で個人や企業の負債は国家に付け替えられた。もう、この負債を転がす先はない。国家は破綻しないが、破綻するのは国民である。資産運用の究極の目的は将来到来するインフレへのヘッジに他ならない。これだけジャブジャブに金をばらまいてもデフレ(期待インフレが上がらない)なのは金融システムが壊れているからであるが、将来、どこかで国債市場や外為市場が、国家に財政規律を催促するのは必然であろう。

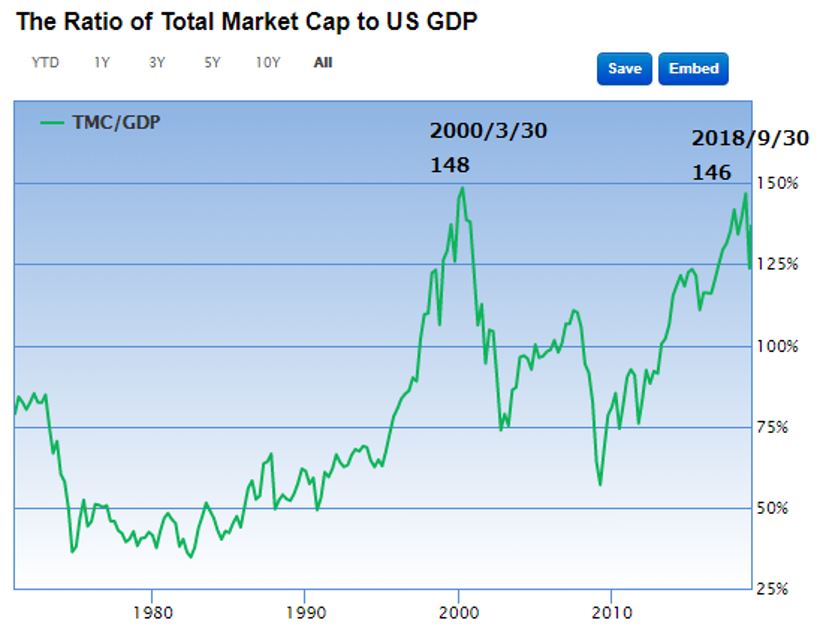

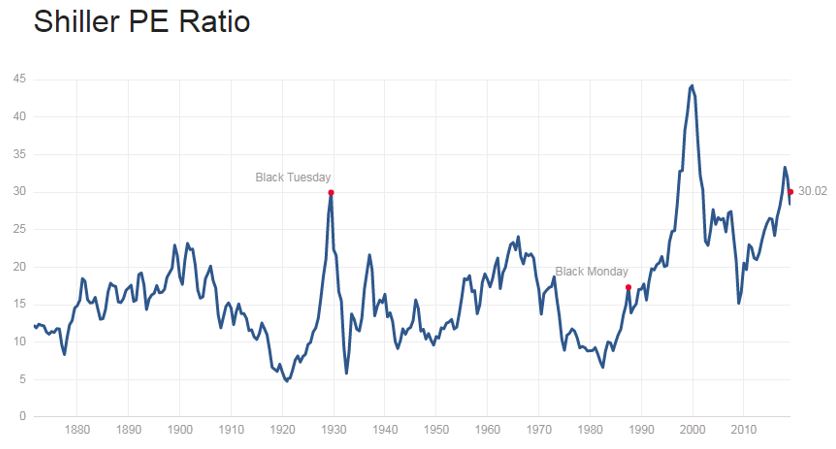

高すぎるバフェット指数とシラーPER

米国のバフェット指標は昨年の9月に146%と過去最高に達した。日本の狂乱のバブル最高潮であった1989年12月の145%を上回る水準にある。株式市場から得られるリスクとリターンを考えると、ここからの株は長期には上がりにくいだろう。あるいは、上げでもリターンの少ないレンジ相場になることが想定されるまた、シラーPERは25を超えるとバブルであり、昨年シラーPERは過去の平均値から4割も高い水準まで上昇した。筆者はパウエル・プットや利下げで楽観的にはなれない。そうした人為的な政策で作られた現在の資産価格を信用できないからだ。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)