新NISA(ニーサ:少額投資非課税制度)が始まり、全世界株式を対象としたオール・カントリーや米国株式を対象としたS&P500種指数など、世界の株式を対象としたインデックスファンドに投資をしている人が増えています。

旧つみたてNISAの頃から始めた人に加えて、2024年の新NISAから始めた人であっても、直近の株高や円安により、大きな含み益になっている人が多いのではないでしょうか。

今回は、ぜひとも理解しておいていただきたい、株式インデックスファンドのリスクについてご説明します。

インデックスファンドの中身は?

株式インデックスファンドは、株式を対象としたインデックス(ベンチマークといいます)に連動するように運用される投資信託ですが、その中身はさまざまです。

身近な例として日本の株式を対象としたインデックスファンドを考えてみましょう。日本の株式を対象とした代表的なインデックスとしては、日本経済新聞社が公表している日経平均株価や、日本取引所グループが公表しているTOPIX(東証株価指数)があります。

日経平均株価は日本の株式225銘柄を対象としていますので、日経平均株価に連動するインデックスファンドに投資すれば、225銘柄に分散して投資することになります。

一方、TOPIXは日本の株式約2,145銘柄を対象としていますので、TOPIXに連動するインデックスファンドに投資すれば、日経平均株価に連動のものより、10倍くらい多くの銘柄に分散投資できることになります。

さらに分散された世界株式のインデックスファンド

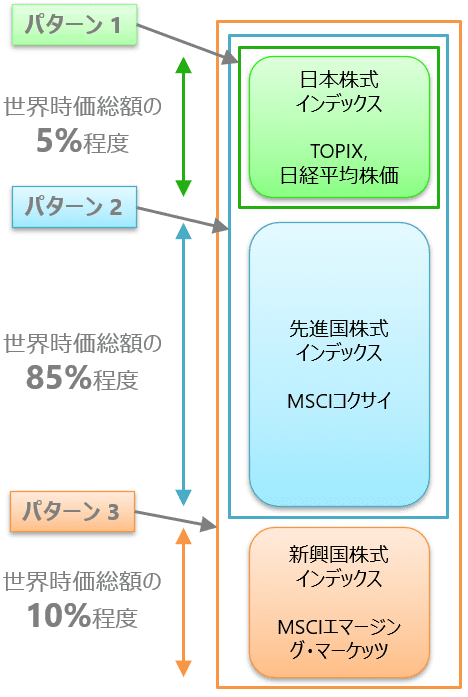

日本から海外に目を向けて、さらに幅広く分散された株式インデックスファンドを考えてみましょう。

日本の株式は、時価総額で見ると、世界全体(ここでは先進国、新興国の合計)の5%程度ですが、日本を含めた先進国の時価総額は、世界全体の約9割をカバーすることになります。

日本を除く先進国(22カ国)の株式を対象としたインデックスとして代表的なものにMSCIコクサイがあり、構成銘柄は1,200銘柄ほどになります。日本株式のインデックスファンドに加えて、先進国株式のインデックスファンドを保有することで、国や地域、銘柄をかなり分散することが可能になるのです。

同じ株式インデックスファンドでも、対象範囲によって分散の度合いは異なる

先進国に加えて、新興国(24カ国)まで視野を広げると、ほぼ世界全体の時価総額をカバーできることになります。新興国の株式を対象とした代表的なインデックスであるMSCIエマージング・マーケッツ・インデックスに連動するインデックスファンドに投資すれば、さらに銘柄数を1,400程度増やすことが可能です。

MSCI ACWI(オール・カントリー・ワールド・インデックス)に連動するインデックスファンド、いわゆるオール・カントリーであれば、日本、先進国、新興国を全て含みますので、たった1本の投資信託で、3,000銘柄程度に分散して投資できるのです。なお、中小型株まで対象にしているインデックスだと、世界全体で9,000銘柄程度含まれているものもあります。

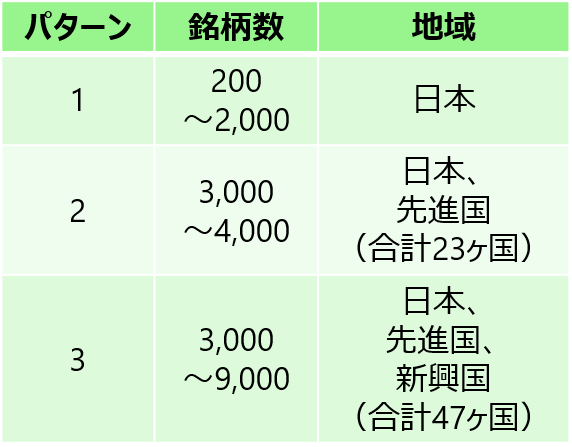

株式インデックスの対象地域と銘柄数

急落時は含み損のリスクも。積立投資は長期目線で

投資する際のリスク管理で大切なことは、幅広い多数の銘柄への分散投資と言われますが、分散していたとしても、急落する時は一斉に下がってしまうこともあることには注意が必要です。

実際、2008年に起きたリーマンショックでは、先進国および新興国を対象とするMSCI ACWIは、2007年10月から2009年2月にかけて急落し、6割以上も下落しました。つまり、100万円投資していたら40万円程度まで下がってしまい、60万円ほどの含み損になってしまったのです。

信託報酬などのコストは考慮せず

(「新しいNISA かんたん最強のお金づくり」(横田健一著、河出書房新社)から引用)

長期で投資していればさまざまなマーケット環境を経験することになるわけですが、この時は、急落前の水準を回復する2013年12月まで6年以上もかかったのです。

リーマンショックの直前に投資を始めた人は、しばらく含み損の状態が続いたことになります。途中で嫌になり売却してしまった人もいたでしょう。

しかし、粘り強く続けていたら回復していったのです。一時的に大きな含み損を抱えてしまっても積立を継続していれば、結果的には損益が回復するのも早めることができたわけですが、含み損になって積立をストップしてしまっていたら、回復するまで長い時間がかかったことになります。

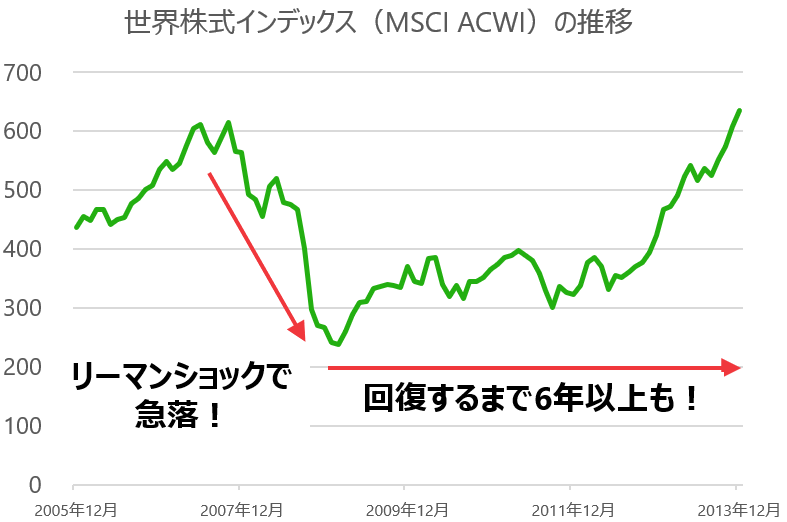

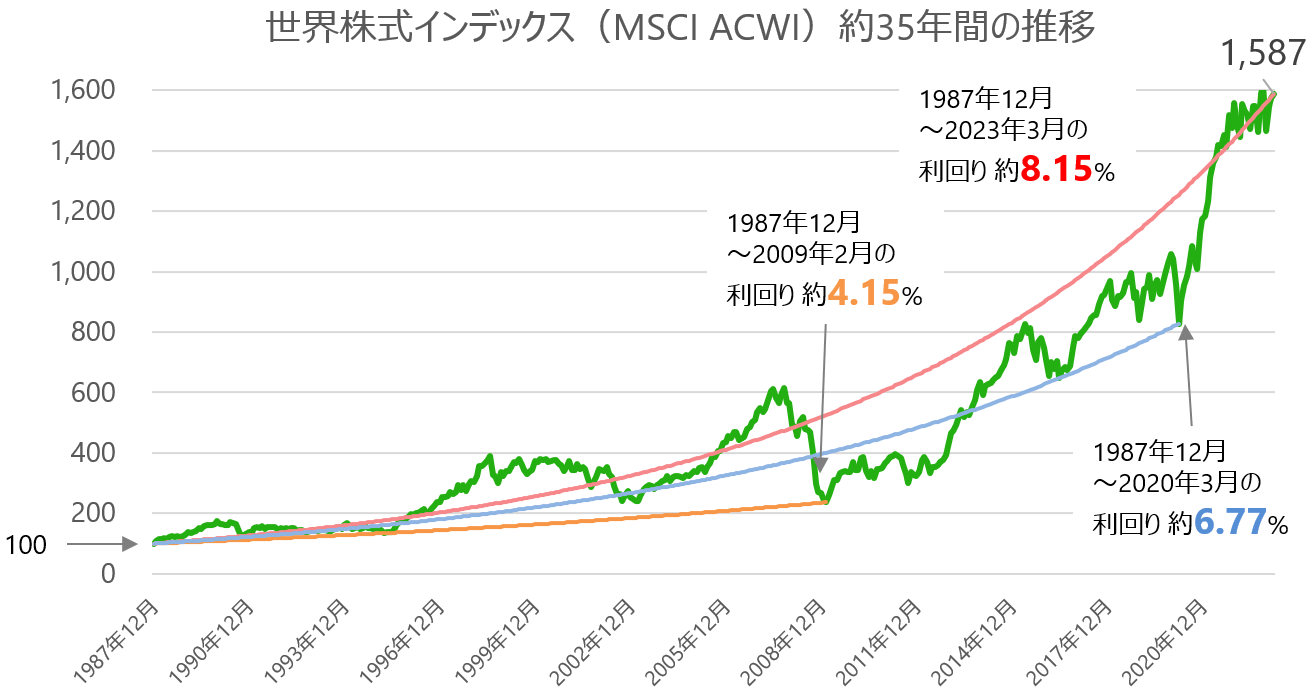

あくまで過去の実績にはなりますが、MSCI ACWIの算出開始以来、約35年間のグラフは次の通りです。

信託報酬などのコストは考慮せず

(「新しいNISA かんたん最強のお金づくり」(横田健一著、河出書房新社)から引用)

上がったり、下がったりと波はありますが、長期的に見ると少なくともこれまでの実績としては、右肩上がりで上昇してきたことになります。

資産形成を目的とした積立投資は、長期で取り組むものです。一時的な損益に一喜一憂することなく、初志貫徹で、ぜひ長期的に取り組んでいただければと思います。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]大激戦!米大統領選挙で世界分裂は直らない](https://m-rakuten.ismcdn.jp/mwimgs/f/e/160m/img_fe0df75b485762eaa90ed95b8238cdaf69929.jpg)

![[動画で解説]iDeCo(イデコ)ファースト!NISA(ニーサ)より節税メリット大!デメリットも理解して活用](https://m-rakuten.ismcdn.jp/mwimgs/b/2/160m/img_b2ffc423fe5754f6473aa1748346698d47085.jpg)

![[動画で解説]【S&P500の危機?】トランプショック到来...!?米大統領選挙の今後](https://m-rakuten.ismcdn.jp/mwimgs/4/d/160m/img_4d37c6668863c2c90260de7232facac5104960.gif)