※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀、10月は利上げなし~最近の指標点検とワーキングペーパーの含意~」

先週のレポート(「石破政権が目指す実質賃金引上げの本当の意味~生産性を上げなければ日本は変わらない~」)で、実質賃金は労働生産性に依存するからその引き上げが必要だと述べましたが、日本銀行から同じようなワーキングペーパーが出ていて驚きました。

そのワーキングペーパーは、日銀が非伝統的金融政策を検証する「多角的レビュー」の一環として書かれたもので、同日一気に3本発表されています。今週はその政策的な含意を含め、日銀の金融政策の当面の見通し(10月は現状維持、次回利上げは12月)が変わっていないことを、いくつかデータを確認しながら整理します。

10月の金融政策決定会合は現状維持、次回利上げは12月

まず、日本銀行の金融政策に対する見通しですが、10月金融政策決定会合(30~31日)は現状維持、12月に利上げ(場合によっては来年1月)で変えていません。

ポイントは、(1)物価指標が日銀の見通しに沿って推移しているか、(2)金融市場動向の不安定性(その背景にある米国経済)、(3)円安による物価上振れリスク、の3点です。

(1)物価指標が「展望レポート」の見通しに沿って推移しているか

18日に総務省から発表された9月の消費者物価指数を見ると(図表1)、生鮮食品除くベースは前年比2.4%と、政府による電気・ガス代補助の再開によってプラス幅が5カ月ぶりに縮小しました。一方、生鮮食品およびエネルギー除くベースは前年比2.1%と、2カ月続けてプラス幅が拡大しています。

植田和男総裁が注目する「サービス」は、8月の前年比1.4%から9月1.3%へプラス幅が縮小していますが、企業の価格改定時期に当たる10月(11月22日発表)でどこまで上振れるか、見極める必要があります。全体としては、日銀の見通しに沿った動きと評価できるでしょう。

図表1 消費者物価指数

(出所)総務省、楽天証券経済研究所作成

(2)金融市場動向の不安定性(その背景にある米国経済)

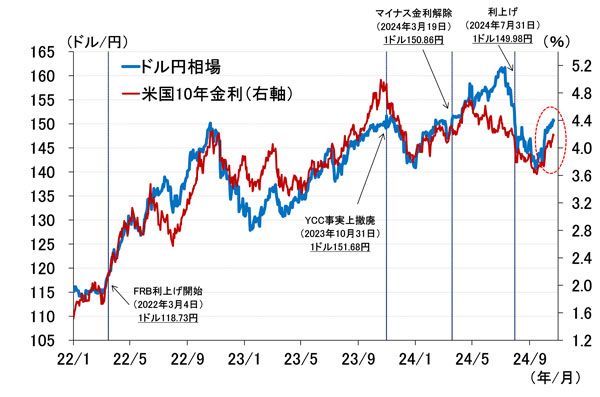

気になる為替ですが(図表2)、堅調な米経済指標による長期金利の上振れを受けて、このところ再び円安傾向が強まっており、ドル/円相場は足元7月末以来となる1ドル150円台乗せとなっています。

図表2 米国長期金利(10年)とドル/円相場

背景にある米国経済は堅調を維持しています。米商務省が17日に発表した9月の小売売上高は7,143.58億ドル、前月比0.4%となり、市場予想を上回りました(図表3)。これを受けて、アトランタ連邦準備銀行のGDP(国内総生産)ナウキャストは、2024年7-9月期の予測値が前期比年率3.4%まで上振れています。

図表3 米国の小売売上高と住宅市場指数

ただ、注意しなければならないのは、好調に見える小売売上高の中身です。年末商戦を待たず、早めに値引きを実施している先があるほか、家電や家具の売り上げが低調となっています。

家電や家具の不振は住宅販売と整合的です。NAHB(全米住宅建設業者協会)が17日に発表した10月の住宅市場指数は、引き続き好不調の境目である50を割り込んで推移しています。

こうした中、金融市場の不安定な状況はまだ続いています。図表4は、日米株価のインプライド・ボラティリティ(予想変動率)の最近の推移です。インプライド・ボラティリティとは、オプション取引におけるテクニカル分析指標の一つで、将来の変動率を予測したものです。

図表4 日米株価のインプライド・ボラティリティ

これを見ると、日経平均株価のインプライド・ボラティリティは、相場が急変動した8月上旬に比べれば落ち着きましたが、足元にかけて再び上昇傾向にあるのが見て取れます。日銀がもう少し様子を見たいと考えても不思議ではありません。

(3)為替円安による物価上振れリスク

図表2で、ドル/円相場が再び1ドル150円台に乗せていることを見ましたが、円安は輸入物価押し上げを通じて消費者物価の上振れリスクにつながります。

ただし、9月の輸入物価は(図表5)、契約通貨ベースが前年比マイナス0.4%、円ベースが前年比マイナス2.6%となっており、7月利上げのときと比べ落ち着いています。

図表5 輸入物価指数

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![[動画で解説]日銀、10月は利上げなし~最近の指標点検とワーキングペーパーの含意~](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_717a7a98769c2f7da8e16c8ae892451162445.jpg)

![[動画で解説]世界分裂、原油も銅も農産物も高止まりへ](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d84ed06c34e24edb9540823eae33ffd64071.jpg)

![[動画で解説]日経平均は重大イベントを控え上値重い。長期投資で「買い」変わらず](https://m-rakuten.ismcdn.jp/mwimgs/7/8/498m/img_78385665722065d7397b6bcfba97ef6349268.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/160m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]10/25「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/160m/img_94157f1cc65cda079f19b67766ae663646051.jpg)