※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【日米株】年末ラリーへ 今そこにあるハードル」

今回のサマリー

●10月の米景況感の明転を受けて、株式相場は年末ラリーの模索へ

●ただしその前に決算、重要指標、大統領・議会選挙、FOMCとイベントリスクが目白押し

●年末ラリーとイベント性波乱を両にらみし、どう相場に取り組むか

年末ラリーの模索へ

米景気観は、8月の悲観がうそのように、10月には好転しました。米雇用統計が8月初め公表分で大幅に悪化して、景気後退懸念を招きましたが、10月初めの公表分では、「ホームラン級」の強振れを見せたのです。真に受けて良いのかというほどの変転ぶりですが、米株式相場の地合いも好転、乗らないわけにはいきません。

米株式相場は、10月前半までの季節性の圧迫も抜けており、景況感の改善とともに、年末ラリーを模索する場面に移るかと、私も構えています。しかし、10月28日からの2週間は、イベント性のリスクが目白押しです。当レポートでは、これらハードルをどう越えて、年末ラリーの実現にこぎつけるか、どういうラリーになるかを考えます。

来たる重要指標と相場

まず、景気指標のハードルを図1で見てみましょう。この予想値は10月22日時点のBloomberg集計のもので、今後も関連データを確認しながら、調整されていくことにはご留意ください。注目は、まず第1に雇用統計、そして、景気全般を総括する指標GDP(国内総生産)、その中で比重が大きく雇用動向にも大きく関わるISM(米サプライマネジメント協会)サービス業景況指数などです。

全体として、10月公表分で強振れた雇用関連とISMサービス業景況指数は、やや控えめになるものの、地合いはしっかりという予想になっています。ただし、雇用に関しては、10月中のハリケーンなど自然災害の影響で下振れる可能性も指摘されるところです。

図1:来る米重要指標の予想(10月22日時点)

| 公表日 | 指標 | 市場予想 | 前月実績 |

|---|---|---|---|

| 10月29日 | JOLTS求人 | ----- | 804万件 |

| 30日 | ADP雇用 前月比 | +11.5万人 | +14.3万人 |

| GDP前期比年率 | +3.0% | +3.0% | |

| 31日 | PCE物価 前月比 | +0.2% | +0.1% |

| 11月1日 | 非農業雇用 前月比 | +13.5万人 | +25.4万人 |

| 失業率 | 4.1% | 4.1% | |

| 平均時給 前月比 | +0.3% | +0.4% | |

| ISM製造業景況指数 | 48.0 | 47.2 | |

| 6日 | ISMサービス業指数 | 52.2 | 54.9 |

| 出所:Bloomberg | |||

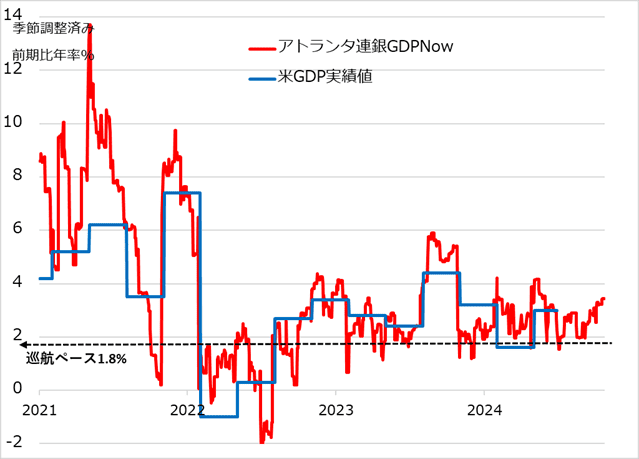

7~9月期GDPについては、足元でアトランタ連邦準備銀行算出のGDPNow(図2:関連データが公表されるたびにGDP成長率に換算していく指標)が前期比年率+3.4%を示唆(しさ)しています。5~8月に米景気指標が陰り、8月に景気後退不安が出るまでの期間も、GDPNowは巡行ペース+1.8%以上にほぼとどまっていました。

図2:米GDPとGDPNow

今後2週間の指標は、ベースは景気しっかりで、雇用関連データは控えめというのが事前予想になります。予想通り、雇用が控えめでも、自然災害の影響を踏まえて、景況観の下振れは限定的で、今後のデータを待つということになりそうです。逆に、数字が連続で強振れると、景気の先行き警戒は、さらに後退する一方で、債券金利の上昇への警戒が強まる可能性が留意されます。

決算ギャンブル

米企業の決算発表は、すでに集中週に入っています。この局面の悩ましさは、景気・金利サイクルが天井圏で曲がり道に入り、マクロ環境の方向が軟化か悪化か堅調か見定められないまま、揺れ動いていることです。投資家も投機筋も、大きな相場トレンドに目線を据えにくいため、特定の市場や銘柄に資金を集中させやすくなります。

特に、注目銘柄の決算は、それで相場が跳ね上がるかもしれないという期待があると、実物取引ばかりでなく、オプションや先物などの投機的取引がかさみがちです。このため、決算が一見良好でも、よほど明快かつ強力な好業績でない限り、上がりかけた相場が利益確定売りに押し返される展開が頻発しています。

悩ましいのは、一般論調が、相場の反落を追認して、決算の評価を下しがちなことです。生成AI(人工知能)相場の盟主エヌビディア社でさえ、8月公表の決算がすばらしく良かったものの、巨額の決算ギャンブルのあおりで株価が反落しました。そして、業績のあそこが失望された、そもそも割高だった、ブームが終わる、などという解説が出回りました。

景況観の明転に伴う年末ラリーを模索する場面とはいえ、決算ギャンブルがテクニカルな過剰反応のトリガーになり得ることには留意が必要です。金利高止まりとなると、大きな相場トレンドを追求するマクロ条件がそろいません。投資家も投機筋も目線が定まらず、相場が上も下も後追いで過敏に反応を生みやすくもなります。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]10/25「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![夢は50歳でFIREし、キャンピングカーで世界一周!米国株投資家・ともさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/c/d/346m/img_cd03c893a319d432ac0413c51014245f82649.png)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[ふるさと納税]2024年10月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/f/a/160m/img_faeef09769ad4e40e15dc2150bdac9e197210.png)