※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【日米株】年末ラリーへ 今そこにあるハードル」

今回のサマリー

●10月の米景況感の明転を受けて、株式相場は年末ラリーの模索へ

●ただしその前に決算、重要指標、大統領・議会選挙、FOMCとイベントリスクが目白押し

●年末ラリーとイベント性波乱を両にらみし、どう相場に取り組むか

年末ラリーの模索へ

米景気観は、8月の悲観がうそのように、10月には好転しました。米雇用統計が8月初め公表分で大幅に悪化して、景気後退懸念を招きましたが、10月初めの公表分では、「ホームラン級」の強振れを見せたのです。真に受けて良いのかというほどの変転ぶりですが、米株式相場の地合いも好転、乗らないわけにはいきません。

米株式相場は、10月前半までの季節性の圧迫も抜けており、景況感の改善とともに、年末ラリーを模索する場面に移るかと、私も構えています。しかし、10月28日からの2週間は、イベント性のリスクが目白押しです。当レポートでは、これらハードルをどう越えて、年末ラリーの実現にこぎつけるか、どういうラリーになるかを考えます。

来たる重要指標と相場

まず、景気指標のハードルを図1で見てみましょう。この予想値は10月22日時点のBloomberg集計のもので、今後も関連データを確認しながら、調整されていくことにはご留意ください。注目は、まず第1に雇用統計、そして、景気全般を総括する指標GDP(国内総生産)、その中で比重が大きく雇用動向にも大きく関わるISM(米サプライマネジメント協会)サービス業景況指数などです。

全体として、10月公表分で強振れた雇用関連とISMサービス業景況指数は、やや控えめになるものの、地合いはしっかりという予想になっています。ただし、雇用に関しては、10月中のハリケーンなど自然災害の影響で下振れる可能性も指摘されるところです。

図1:来る米重要指標の予想(10月22日時点)

| 公表日 | 指標 | 市場予想 | 前月実績 |

|---|---|---|---|

| 10月29日 | JOLTS求人 | ----- | 804万件 |

| 30日 | ADP雇用 前月比 | +11.5万人 | +14.3万人 |

| GDP前期比年率 | +3.0% | +3.0% | |

| 31日 | PCE物価 前月比 | +0.2% | +0.1% |

| 11月1日 | 非農業雇用 前月比 | +13.5万人 | +25.4万人 |

| 失業率 | 4.1% | 4.1% | |

| 平均時給 前月比 | +0.3% | +0.4% | |

| ISM製造業景況指数 | 48.0 | 47.2 | |

| 6日 | ISMサービス業指数 | 52.2 | 54.9 |

| 出所:Bloomberg | |||

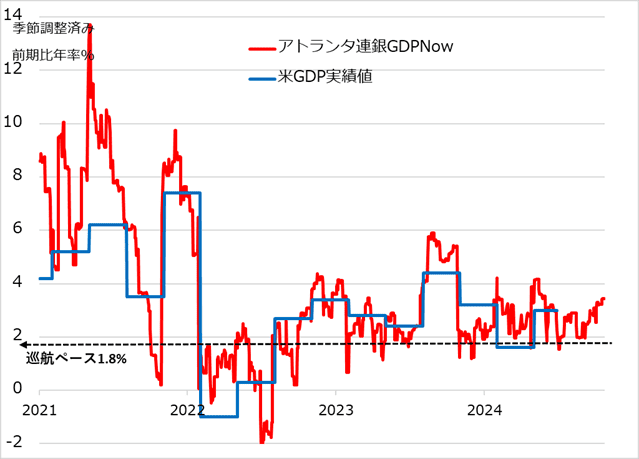

7~9月期GDPについては、足元でアトランタ連邦準備銀行算出のGDPNow(図2:関連データが公表されるたびにGDP成長率に換算していく指標)が前期比年率+3.4%を示唆(しさ)しています。5~8月に米景気指標が陰り、8月に景気後退不安が出るまでの期間も、GDPNowは巡行ペース+1.8%以上にほぼとどまっていました。

図2:米GDPとGDPNow

今後2週間の指標は、ベースは景気しっかりで、雇用関連データは控えめというのが事前予想になります。予想通り、雇用が控えめでも、自然災害の影響を踏まえて、景況観の下振れは限定的で、今後のデータを待つということになりそうです。逆に、数字が連続で強振れると、景気の先行き警戒は、さらに後退する一方で、債券金利の上昇への警戒が強まる可能性が留意されます。

決算ギャンブル

米企業の決算発表は、すでに集中週に入っています。この局面の悩ましさは、景気・金利サイクルが天井圏で曲がり道に入り、マクロ環境の方向が軟化か悪化か堅調か見定められないまま、揺れ動いていることです。投資家も投機筋も、大きな相場トレンドに目線を据えにくいため、特定の市場や銘柄に資金を集中させやすくなります。

特に、注目銘柄の決算は、それで相場が跳ね上がるかもしれないという期待があると、実物取引ばかりでなく、オプションや先物などの投機的取引がかさみがちです。このため、決算が一見良好でも、よほど明快かつ強力な好業績でない限り、上がりかけた相場が利益確定売りに押し返される展開が頻発しています。

悩ましいのは、一般論調が、相場の反落を追認して、決算の評価を下しがちなことです。生成AI(人工知能)相場の盟主エヌビディア社でさえ、8月公表の決算がすばらしく良かったものの、巨額の決算ギャンブルのあおりで株価が反落しました。そして、業績のあそこが失望された、そもそも割高だった、ブームが終わる、などという解説が出回りました。

景況観の明転に伴う年末ラリーを模索する場面とはいえ、決算ギャンブルがテクニカルな過剰反応のトリガーになり得ることには留意が必要です。金利高止まりとなると、大きな相場トレンドを追求するマクロ条件がそろいません。投資家も投機筋も目線が定まらず、相場が上も下も後追いで過敏に反応を生みやすくもなります。

米大統領・議会選挙への思惑

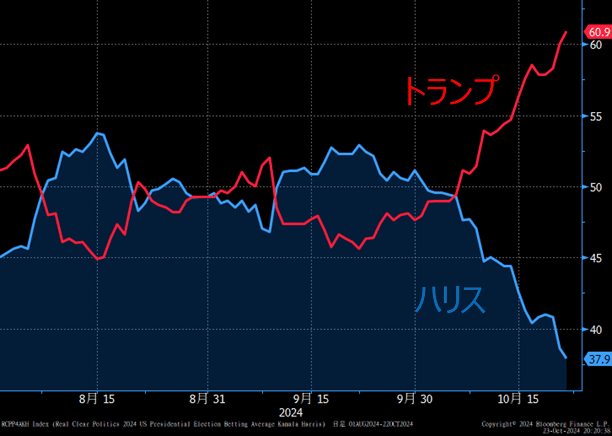

いよいよ11月5日には米大統領・議会選挙の投票日を迎えます。足元では、トランプ、ハリス両候補のどちらが勝つかの賭け市場で、トランプ氏が急速に優勢になりつつあると報じられています(図3)。議会選挙で民主党と共和党のどちらが勝つかの賭けは、少なくとも上院はトランプ候補と同じ共和党が優勢です。

図3:米大統領選挙掛け率(クリア・ポリティクス)

このため、市場では、トランプ共和党政権返り咲きで、議会も両院を共和党が押さえる「トリプルレッド」を見越した投資・トレードが目立ち始めました。

トランプ氏がより財政積極的であること、たとえ議会の優勢政党とねじれが生じても実現可能な関税の増税(むしろ、ねじれが生じると可能性が高まる)で、債券金利が上昇しています。それで株安になると、トランプ勝利を織り込む金利高が嫌気され…と解説され、株高になると、そもそもトランプ政権の方が株にはプラスと解説されるでしょう。要は、相場追認でどうとでも説明されるのです。

過去数回の大統領選挙を振り返ると、世論調査も賭け市場も当てになりにくいほど、僅差の勝負になっています。実際、ふたを開けたら、どんでん返しという結果を何度も見せられました。

このため、筆者は、せいぜい51対49という誤差ほどの違いで、トランプ候補が優勢かも…という柔軟姿勢で開票に臨む構えでいます。また、投資スタンスも、トランプ相場へ肩入れするよりは、期待の対象が異なるAI銘柄を軸に年末ラリーの可能性を追求する方が勝算を測りやすいと考えています。

政策の実現性についても、トランプ氏の公約で可能な範囲を絞り、議会のねじれ、制度や国際関係の制約、マクロ経済動向から見極めればよいという目線です。また、もしトランプ候補が負けた場合、民主主義システムの信認が揺らぐような混乱がないかも、頭に入れています。

FOMCも気迷っている

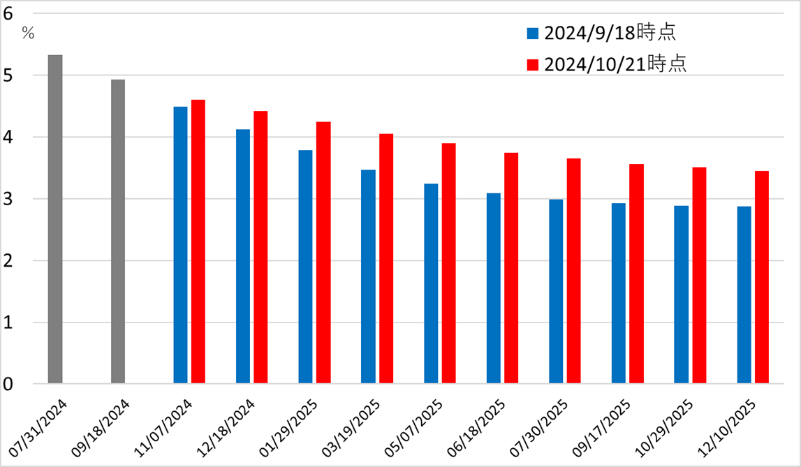

11月7日(日本時間8日午前4時)には、FOMC(米連邦公開市場委員会)の結果が公表されます。市場は10月22日時点で、0.25%利下げを89%織り込んでいます。その後の利下げの織り込みは、12月60~70%ほど、2025年中には4回弱となっています(図4)。

図4:市場が織り込む米政策金利

もっとも、利下げの織り込み具合も、FRB(米連邦準備制度理事会)のスタンスも、今後容易に変わる可能性を踏まえて臨む必要があります。今年だけでも3~4カ月ごとに、景気の強弱感、FRBのタカ・ハト観、そして、株のブル・ベア観がころころ変転してきたのです。

FRB当局者も気迷っているさなかであることは疑いありません。8月に雇用統計が弱振れ過ぎて、9月には予防的に0.5%大幅利下げを敢行したものの、直後の10月公表の雇用統計が強振れ過ぎて、面食らっているはずです。金融政策はデータ次第と柔軟姿勢をとってきたけれども、3~4カ月ごとにスタンスの転換を余儀なくされ、彼らも確信的な判断は言い難い状況です。

10月の雇用統計を素直に読みとれば、11月には利下げをパスする可能性すらも排除はできないと考えます。しかし、インフレ鈍化が進む中、高すぎる金利を修正する予防的措置について、0.25%利下げでスタンスの継続性を示すことは一理あります。

おそらく、パウエル議長はFOMC後会見で、0.25%利下げをすれば、データを慎重に見ていくとしてハト調を抑制気味にし、万一利下げ見送りとなれば、発言自体はハト調をにじませて、市場の臆測がいたずらに傾かないよう配慮を見せると想定します。

相場対応

論点をまとめます。経済指標については、事前予想が相場に波風立てるものでなくても、結果のサプライズの波紋に留意が必要です。

決算についてはすでに発表が集中する週に入っていますが、決算ギャンブルのテクニカルリスクには留意します。

米大統領・議会選挙への思惑に基づく対応は、投資家個々の考え方、スタンスの問題ですが、筆者は、ねじれ無しの場合の政策動向を念頭に置きつつ、結果を確認してからの対応、あるいは、期待の対象が異なるAIなどのテーマへの集中を基本と考えています。

FOMCもまた気迷いがある以上、波風立てることはないとみますが、万一利上げ見送りサプライズとなる場合は、パウエル議長が会見で手厚くフォローするとみています。

全体として、年末ラリーを追求する中で、相場地合いのベースは景況感のしっかり度で見つつ、イベントの結果のかく乱リスクを常に留意して臨むのが基本です。最近の米株が上げも下げも速いのは、投資家にも気迷いがあり、買い遅れ焦燥も、上がった後のはしご外し警戒も強く現れやすい面があるからと言えます。大手を振って一方向の相場を追求できない、神経質なステージでないことを踏まえて構えます。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。