手数料0円ETFで「カルテット(四重奏)運用」を構築

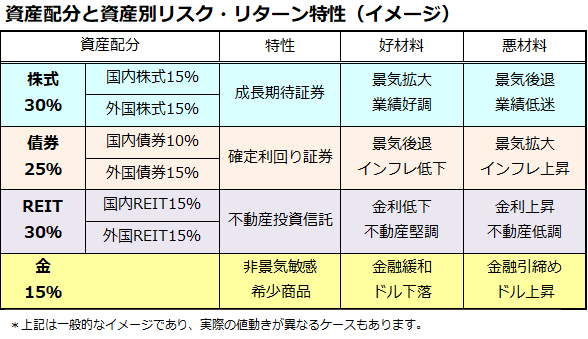

前述のように、投資環境の変化次第で好不調が入れ替わる資産別のリスク・リターン特性を理解し、内外資産に広く分散投資をすることで「運用資産全体のリスク低減」を目指したいと思います。

国内の公的年金のうち、厚生年金と国民年金の積立金の管理・運用を実施しているGPIF(年金積立金管理運用独立行政法人)は、株式5割(国内株式25%+外国株式25%)・債券5割(国内債券35%+外国債券15%)で構成される「基本ポートフォリオ」(基本的な資産配分)に沿って運用しています。

ただ、年金のような巨額資産の運用でない個人投資家の方々は、REITや金などオルタナティブに連動する投資商品を活用してポートフォリオを構築することが可能です。図表3では、リスク・リターン特性が異なる内外資産に広く分散投資することを目的とした「カルテット(四重奏)運用」をご紹介しています。

<図表3>カルテット(四重奏)運用の概要<参考情報>

(1)4種類の資産クラスに幅広く資産配分(株式30%、債券25%、REITは30%、金15%)

(2)株式とREITは国内と外国に等配分を基本

(3)債券は金利水準を加味して国内債を10%、外国債に15%

(4)金に15%を配分する(以上で合計100%)

(5)年末にリバランス(市場変動で生じた配分比率のズレを当初配分に戻す調整売買)

カルテット運用は、「卵は一つの籠(かご)に盛るな」(Don’t put all your eggs in one basket=リスク分散投資の意義)の考えを実現していく方法論として考えた投資戦略です。

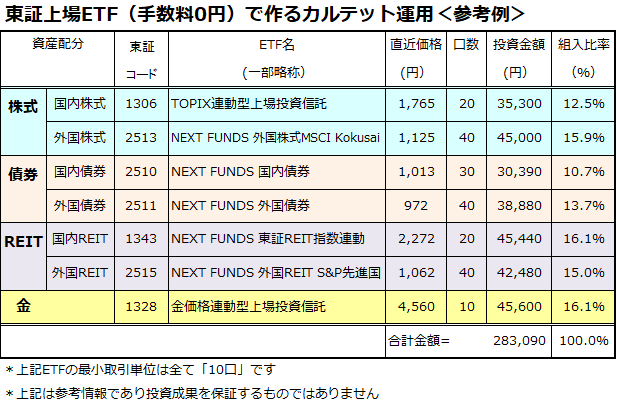

そこで、東証上場ETF(上場投資信託)のうち「手数料0円(売買手数料無料)ETF」のみでカルテット運用(内外株式+内外債券+内外REIT+金)を構築した具体例を図表4に示しました。

ETFそれぞれの最小投資口数を前提とするため、上述したカルテット運用で示した資産配分比率(ウエイト)とは若干差異があります。また、最適な資産配分比率については、投資家それぞれのリスク許容度、投資期間、ニーズ(選好)に応じて決定されるべきとされます。

図表4は、「売買コストを抑えつつリスク・リターン特性が異なる内外資産に広く分散投資することが簡単にできる(投資総額は約28万円)」事例を示しています。楽天証券の「手数料0円ETF」に関する詳細情報は下記にてご確認ください。

<図表4>「手数料0円ETF」で作るカルテット運用

▼著者おすすめのバックナンバー

2019年12月27日:2020年相場は7大リスクに注意!新春安なら投資の好機?

2019年12月20日:2020年の株式・為替の波乱要因は?どうなる米大統領選挙!

2019年12月13日:少額から「配当貴族」を目指す?米国の連続増配株に注目

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![モヤシ、豆腐を駆使した極端な「節約飯」がXで話題に。「蓄積型億り人」絶対仕事辞めるマンさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/1/356m/img_117a4d089792a3412aaf7f6aefd358cf50732.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/160m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![モヤシ、豆腐を駆使した極端な「節約飯」がXで話題に。「蓄積型億り人」絶対仕事辞めるマンさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_117a4d089792a3412aaf7f6aefd358cf50732.jpg)