日足に方向性がないときは、順張りモデルはつらい

筆者は直近のセミナー、ラジオ、レポート等で「この相場はしばらく乱高下の横ばい相場になるのではないか?」という相場観を述べてきた。その理由は、米長期金利の金利上昇トレンドがとりあえず一服し、インフレ懸念(長期金利急上昇)からのリスクオフ的な相場がピークアウトしたからである。

現状の過剰流動性(バブル)相場が延命できるか否かの焦点はインフレだ。したがって、長期金利に方向性がないと、株式市場も為替市場も空中戦的な往来相場になるだけだろう。

標準偏差ボラティリティトレードモデルでは、相場に方向性が出てくると、標準偏差ボラティリティとADX(アベレージ・ディクショナル・インデックス)が上昇する。標準偏差ボラティリティとADXが低い位置から上昇する場合は、相場が保ち合いを離れ、強い方向性をもつシグナルとなる。

相場に大きなトレンドが発生する可能性のある局面は、標準偏差ボラティリティが上昇し、ボリンジャーバンドの±1シグマ(個別株および株式インデックスのみ0.6シグマを使用)をブレイクしたときである。相場がボリンジャーバンドの±1シグマ(株式インデックスの場合は0.6シグマ)の外側にあるうちはトレンド相場が継続しており、ポジションを持ち続けるという手法だ。

標準偏差ボラティリティトレードモデルでみると、株式市場も為替市場も日足相場に明確な方向性がない。トレンド(方向性)のない調整相場は、チャートのフォーメーションが読みづらい。加えて、相場のボラティリティ・レベルも高いので、場味の良いところで相場に参入すると、「売ってやられ、買ってやられ」という消耗戦になりかねない。

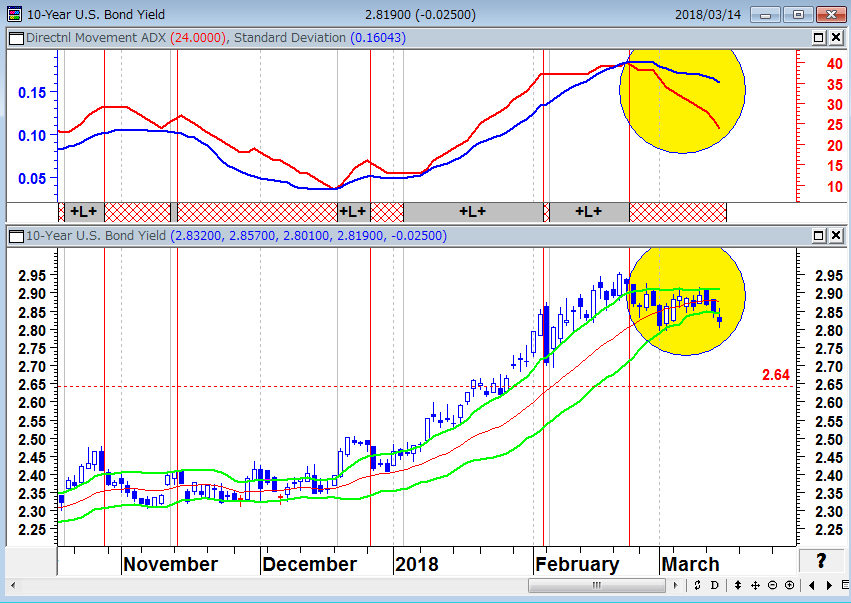

米10年国債金利(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

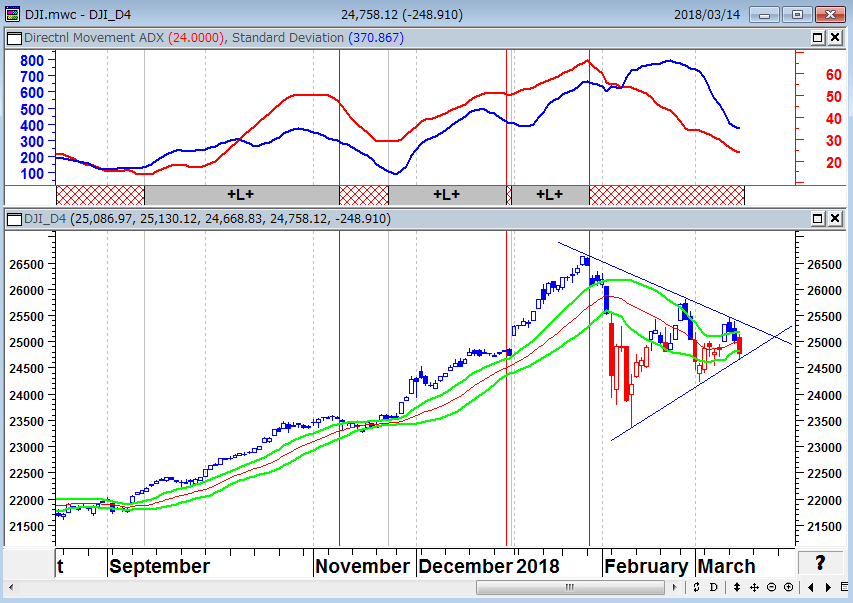

NYダウ(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

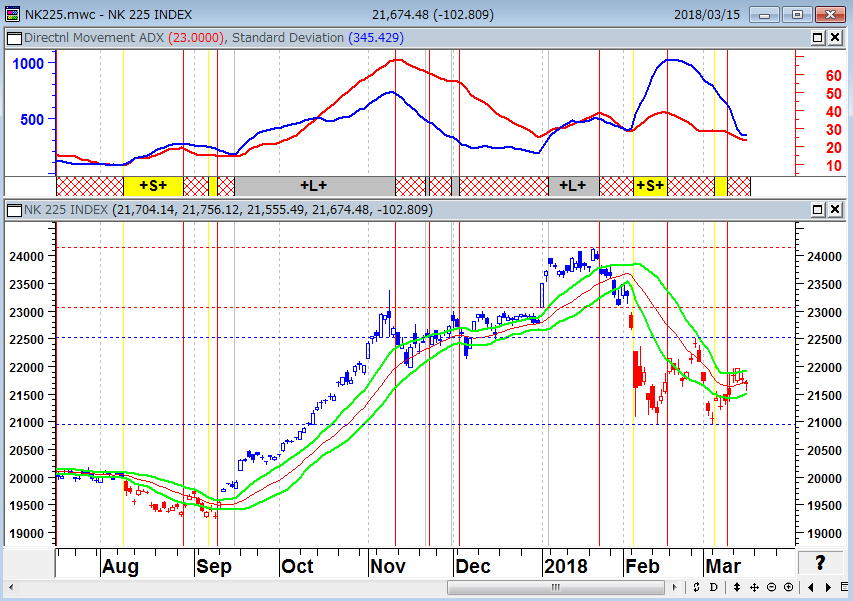

日経平均(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

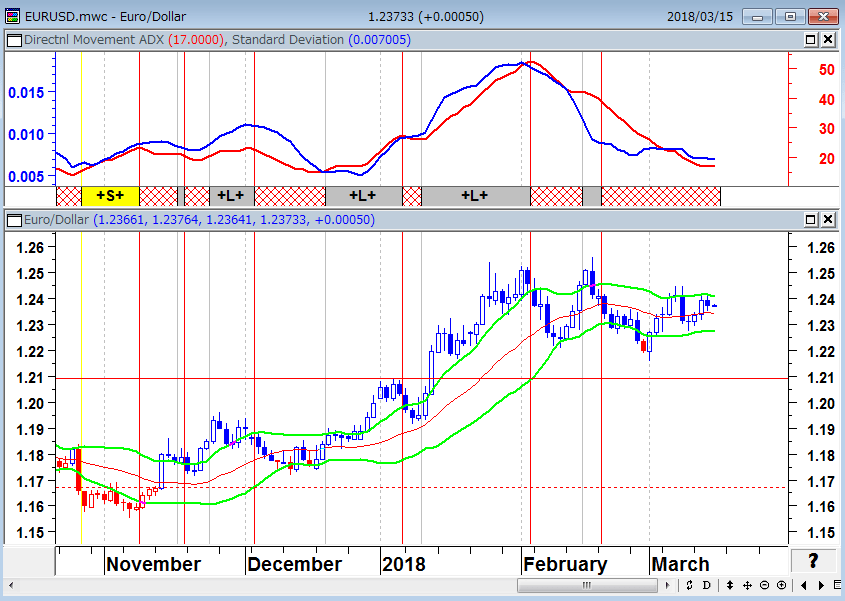

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

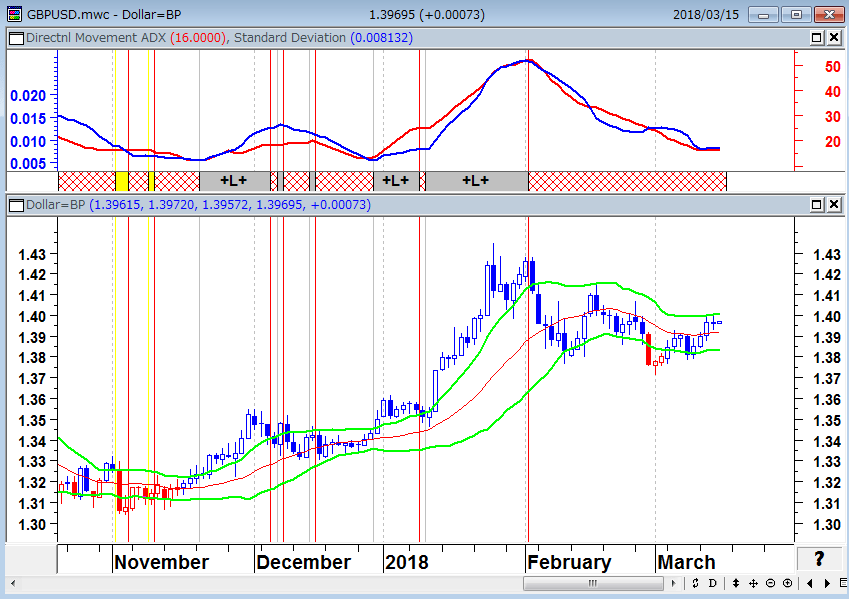

ポンド/ドル(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

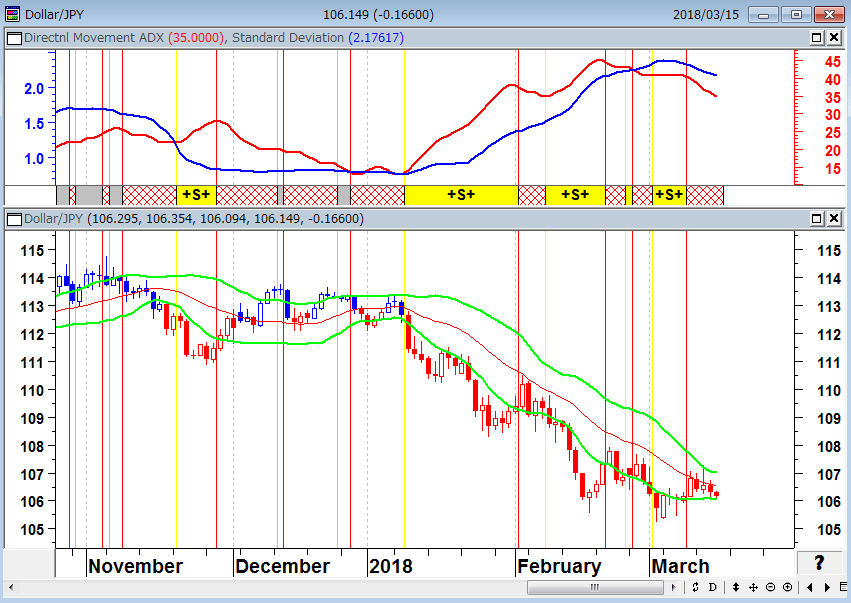

ドル/円(日足) 標準偏差ボラティリティトレードモデル

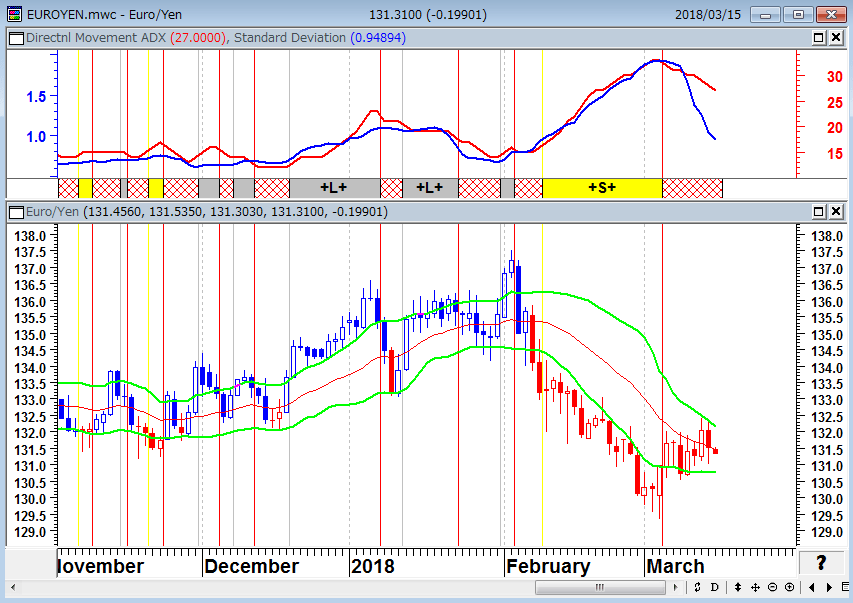

ユーロ/円(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

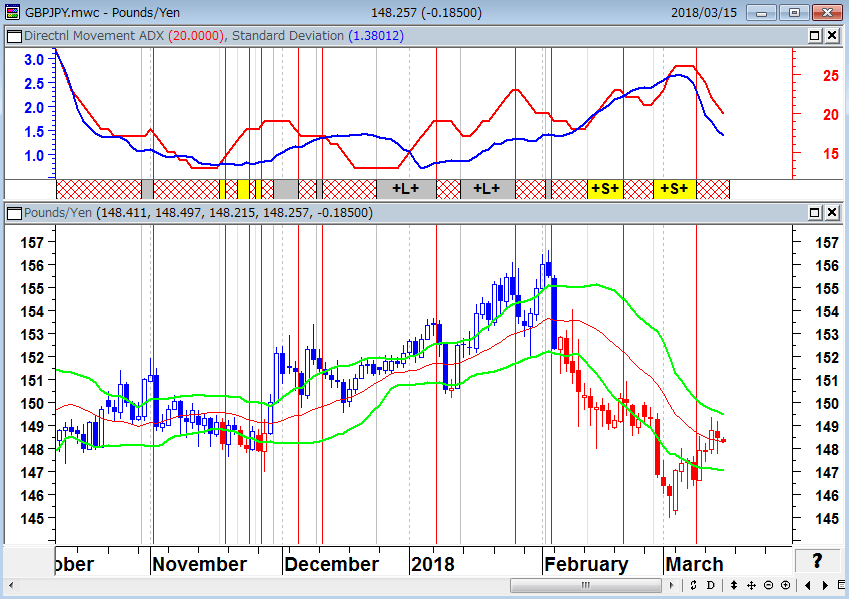

ポンド/円(日足) 標準偏差ボラティリティトレードモデル

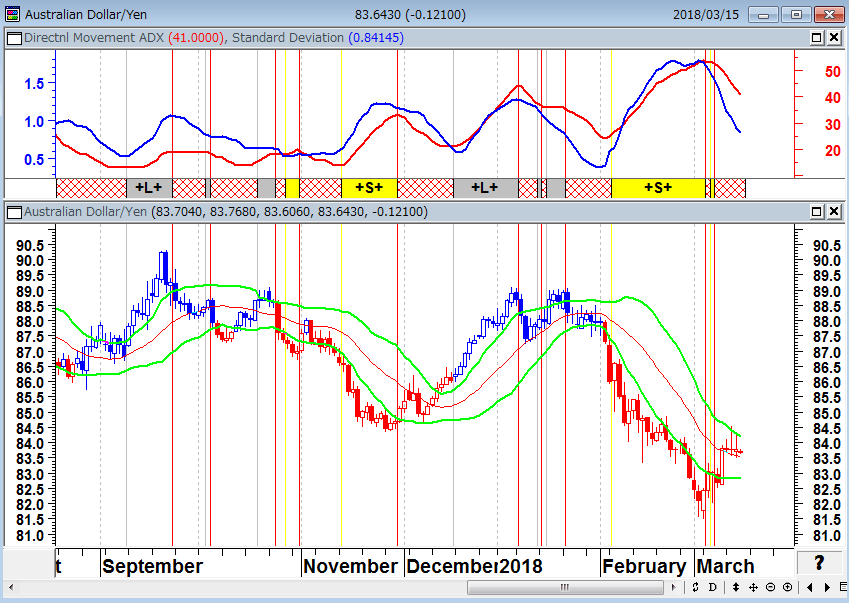

豪ドル/円(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

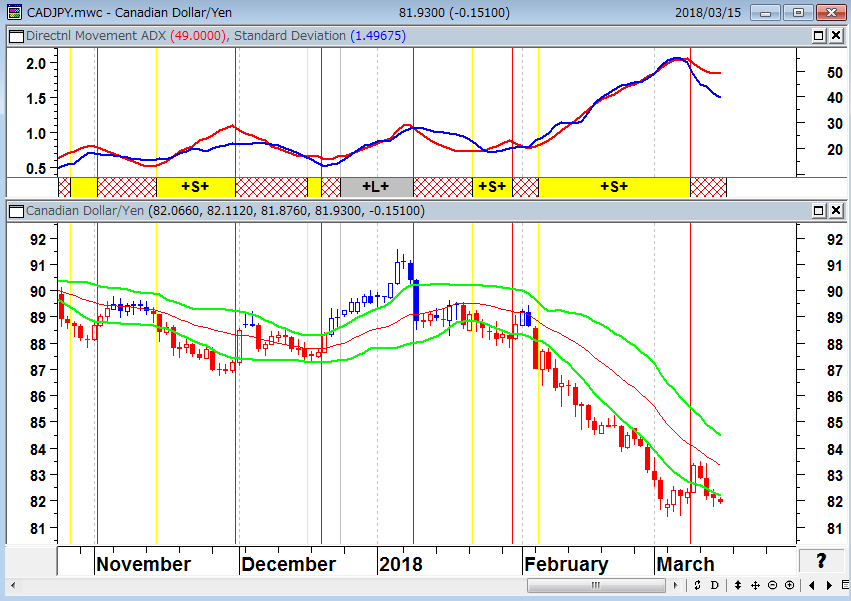

カナダドル/円(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

日足にトレンドがないときは取引タイムフレーム(時間枠)の短期化で収益を狙う

日足のチャートをみれば、現在の市場にトレンドがないのは明確である。こういった環境でのトレード戦略は、取引タイムフレーム(時間枠)の短期化である。筆者は標準偏差ボラティリティトレードモデルを使って、NYダウも日経平均も通貨も短期のタイムフレームでのトレードを頻繁に行っている。

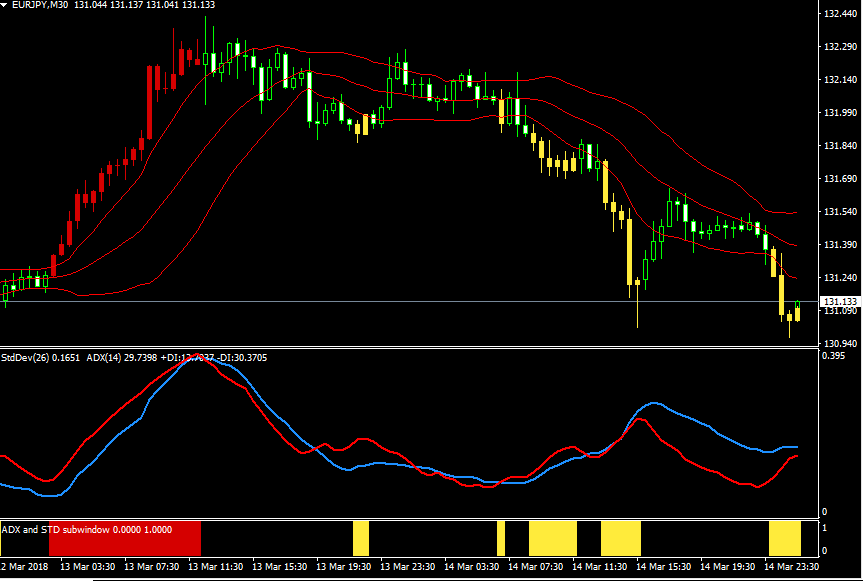

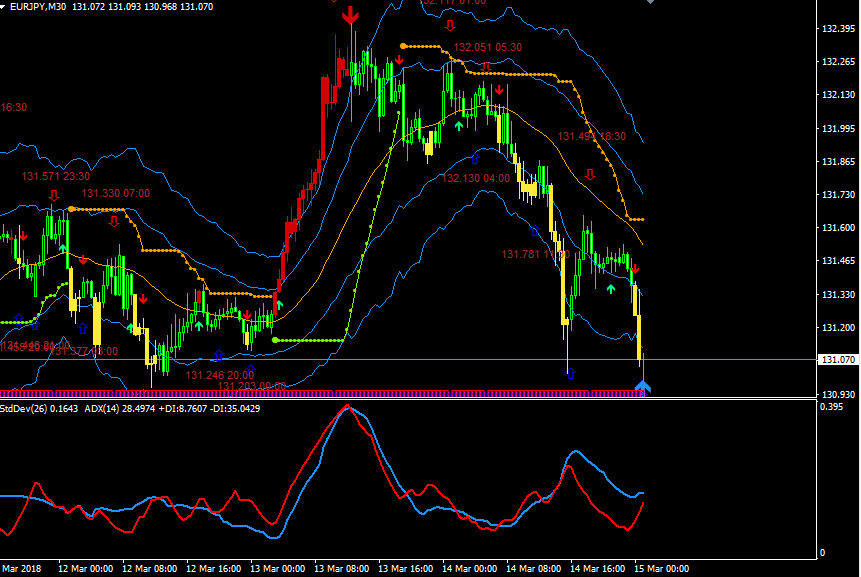

ユーロ/円(30分足)

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4・石原順インジケーター

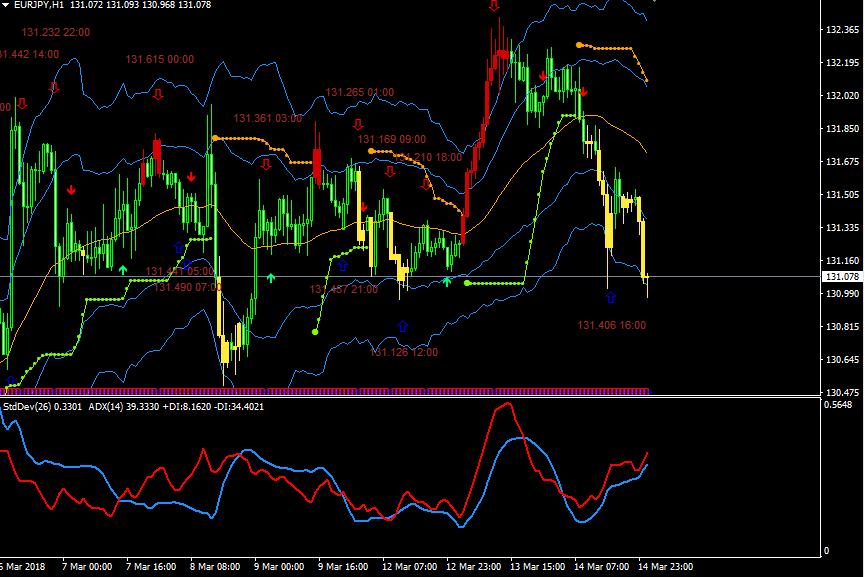

ユーロ/円(1時間足)

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4・石原順インジケーター

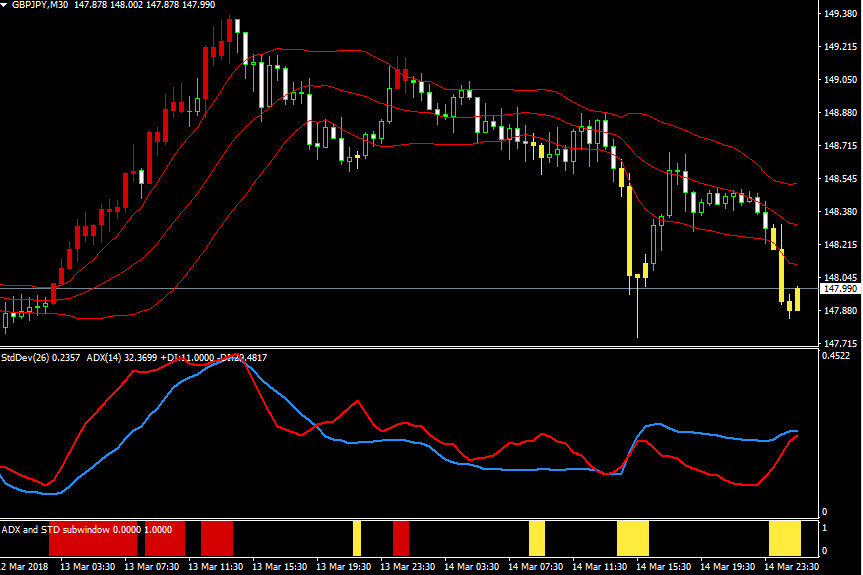

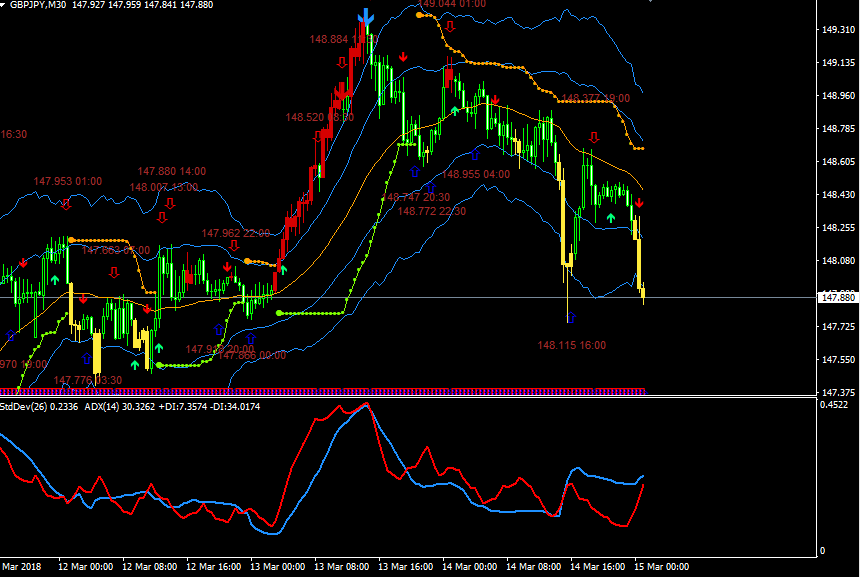

ポンド/円(30分足)

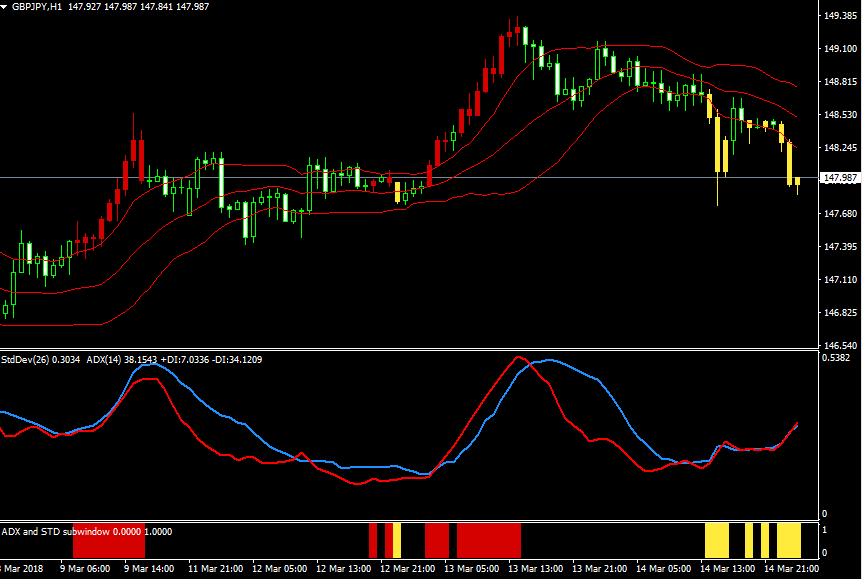

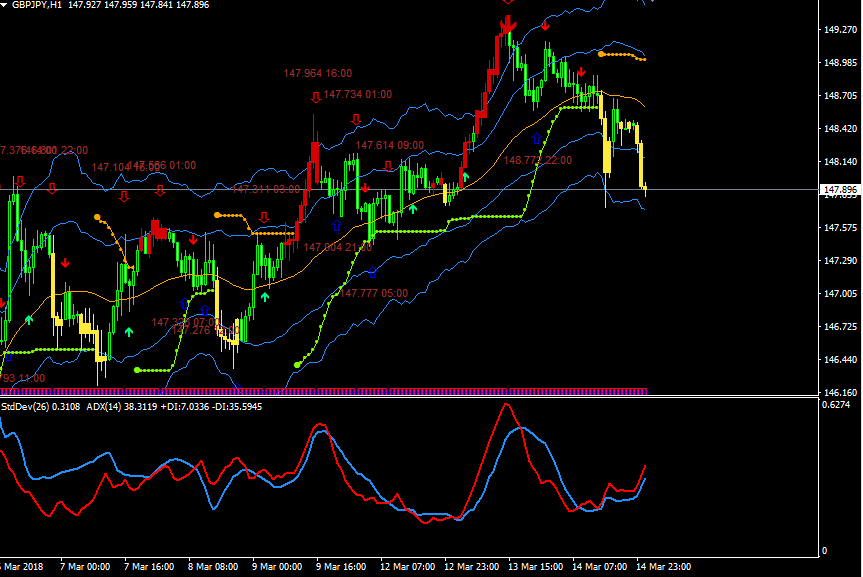

ポンド/円(1時間足)

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4・石原順インジケーター

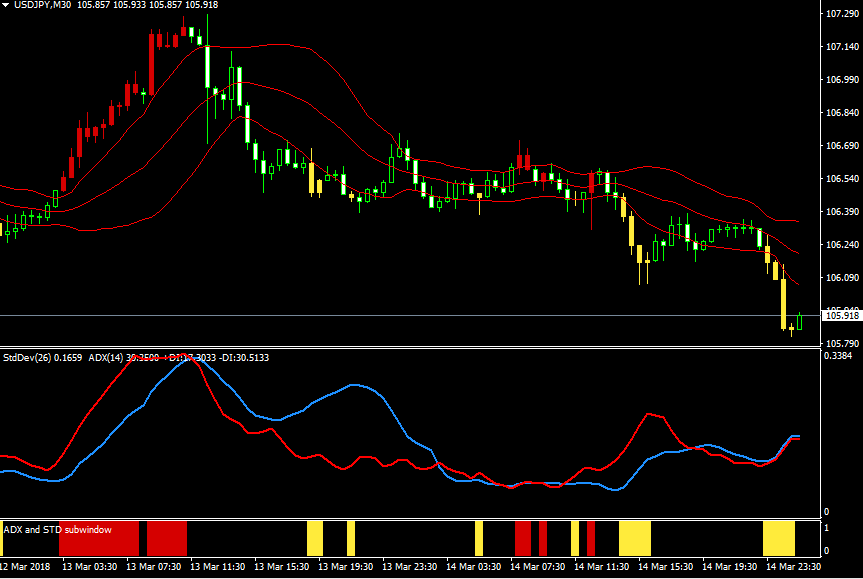

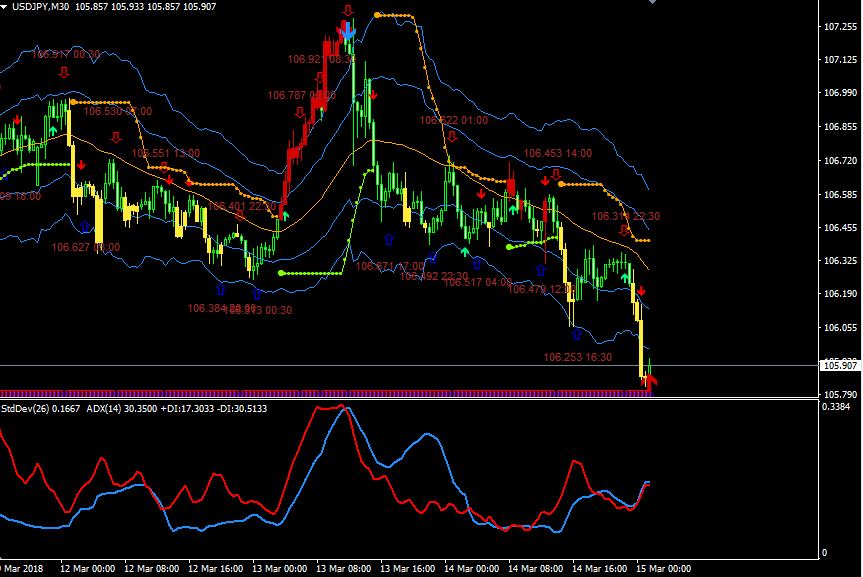

ドル/円(30分足)

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド 出所:

MT4・石原順インジケーター

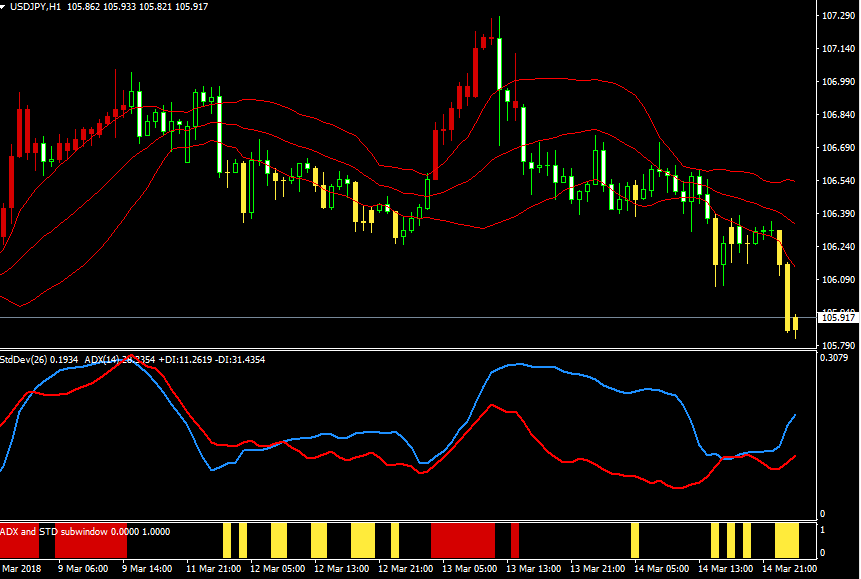

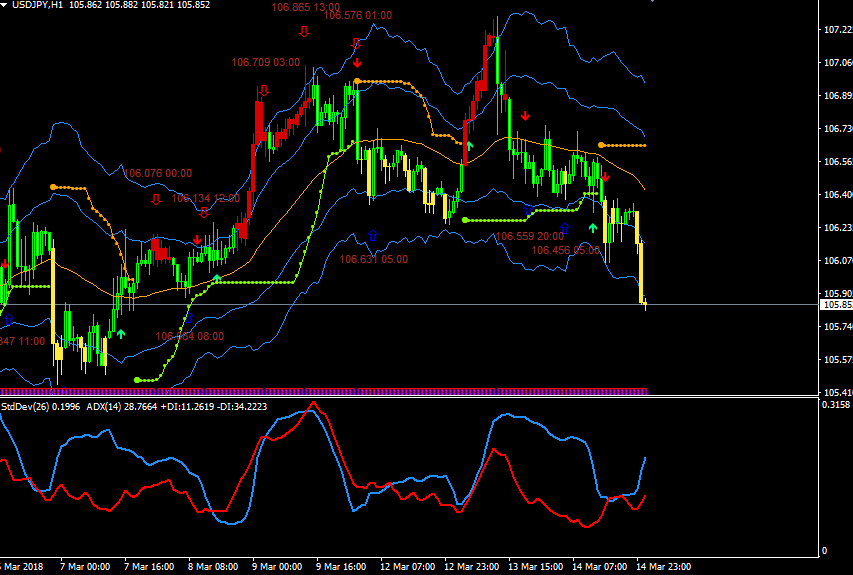

ドル/円(1時間足)

逆張りのATRチャネルトレードモデル

ATRチャネルは、筆者が相場の天井と底の発見、すなわち、相場の転換点をとらえるのに用いている逆張りの道具(ツール)である。ATR(アベレージトゥルーレンジ)はTR(窓開けを含めた1日の最大値幅)の平均である。このATRを移動平均線にプロットしたものがATRチャネルだ。

下のチャートはATRチャネルトレードモデルで、相場の大転換・小転換ポイントで売買シグナルを発生させている。このモデルで3つの逆張り売買手法を実践できるようになっている。大転換ポイントは、相場がATRバンドの外にあるとき、ADXと標準偏差ボラティリティの両方がピークアウトしたときである。

逆張りは順張りより難易度が高い売買手法であり、ストップロスを置かないと壊滅的な損失を被る可能性がある。それらに留意したうえで、筆者はATRチャネルトレードモデルを使って、株式インデックスや通貨市場の短期のタイムフレーム(30分~4時間足)で頻繁に売買を行っている。

ATRチャネルトレードモデルは、すべての市場と時間枠(タイムフレーム)に拡張が可能である。

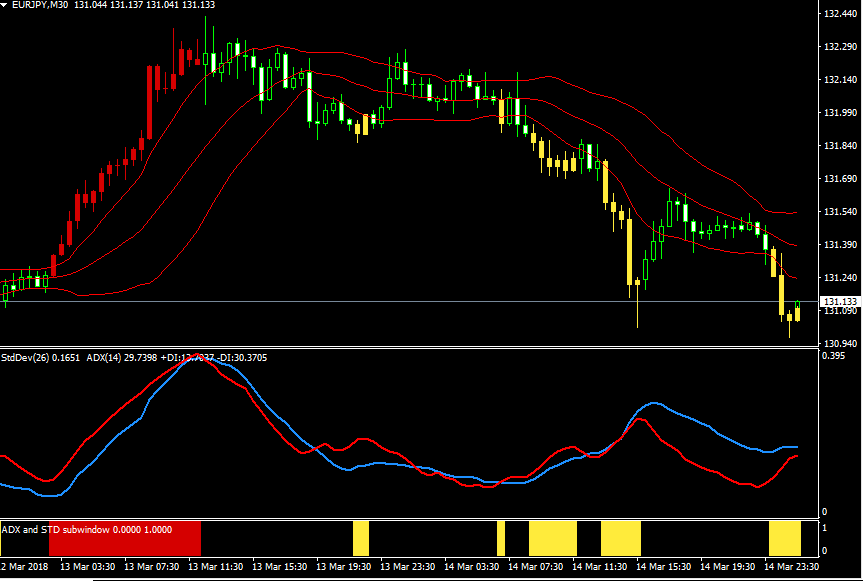

ユーロ/円(30分足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

ユーロ/円(1時間足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

ポンド/円(30分足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

ポンド/円(1時間足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

ドル/円(30分足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

ドル/円(1時間足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

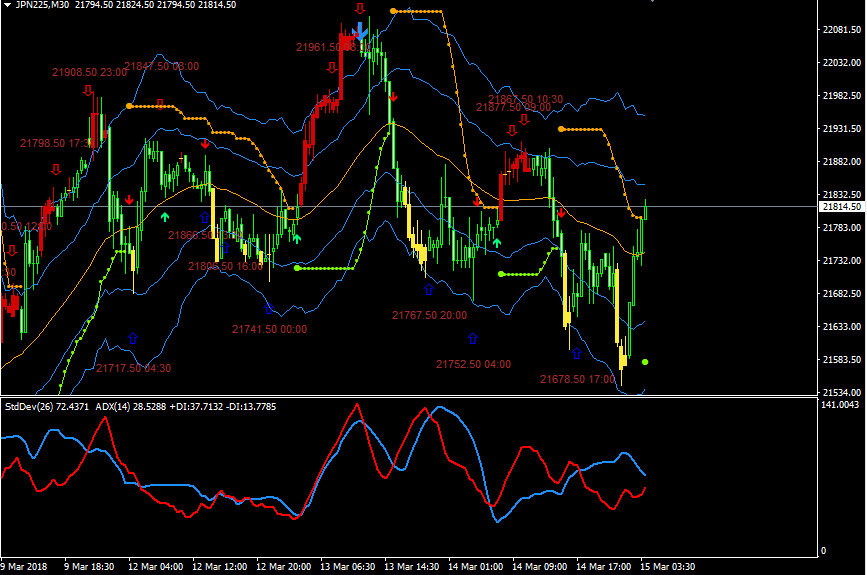

日経平均CFD(30分足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

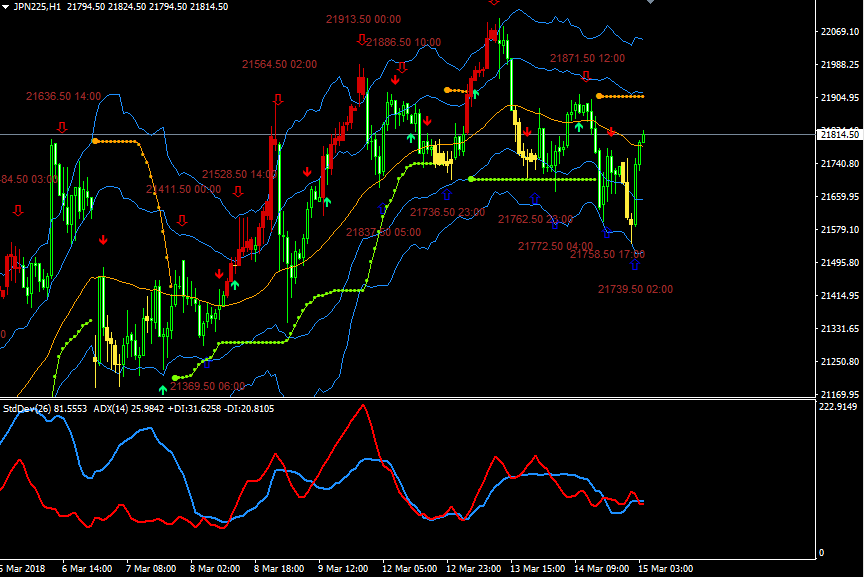

日経平均CFD(1時間足)

下段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

出所:MT4・石原順インジケーター

筆者は30年超にわたり相場に携わってきたが、取引タイムフレームの分散と取引手法(順張り・逆張り)の分散によって、運用成績が安定することは疑いのない事実である。そして、30年間いろいろな運用者をみてきたが、成功している投資家はシステマティックなトレーディング戦略を使っている。「長期的に成功している投資家は、自由裁量トレーダーであれ、システムトレーダーであれ、例外なくシステマティックなトレーディング戦略を使っている」(ロバート・パルド)のである。

相場のトレンドを認識するのに有効な指標は非常に少ないが、近年のトレンド相場衰退の中で、筆者は何をやれば稼げるのかを常に探っている。その結果わかったことは、順張りだけで楽に儲かる時代ではなくなったということだ。

逆張りは相場のトレンドに逆らってポジションをとるので、大きな損失を被る可能性がある。ある意味でとても危険な売買手法である。相場にトレンドが発生したときは、逆張りをすぐに中止しなければならない。

相場に絶対の法則はない。相場を正確に予測することは誰もできない。それでも「相場とは一体何か」と言えば、それは「確率に賭けるゲーム」だろう。筆者が心がけていることは、勝つ確率の高い局面で投資を行うということである。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)