夏秋の米国市場は不安定になりやすい

昨年11月から続いた「株価指数が毎月のように最高値を更新する展開」を今後も期待するのは難しそうです。そろそろ潜在的なリスク要因が顕在化して利益確定売りが広まり、米国株がいったん反落する可能性に注意したいところです。

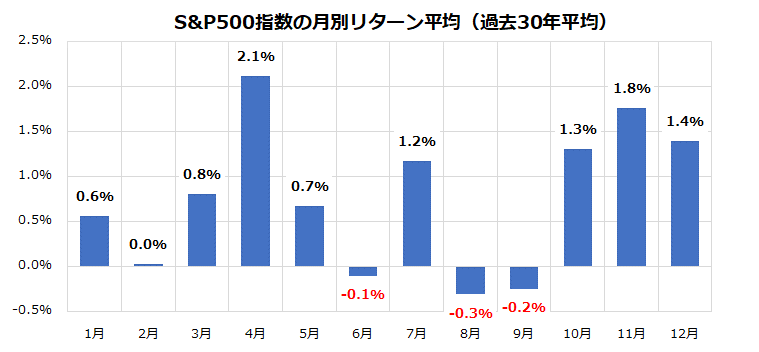

実際、過去30年(1991~2020年)におけるS&P500指数の月間騰落率(算術平均)を振り返ると、7月の株高(サマーラリー)を経て、「米国株は8月と9月に続落した」経緯がわかります(図表3)。

「夏枯れ」とも呼ばれる薄商いで、売りの影響が増幅されやすい季節性(アノマリー)が見て取れます。ただ、「10月以降の年末高」を想定すると、「夏秋の株安は押し目買いの好機だった」ことも過去多々見られた経験則として要注目です。

<図表3:傾向と対策:8月から9月の米国株は低調だった>

夏秋に米国株を調整に追い込みそうなリスク要因としては、

(1)FRBによるテーパリング観測や長期金利の上昇

(2)デルタ型変異株の影響による新規感染者数増加と先行き景況感の鈍化

(3)中国株安や米中対立激化を警戒するリスク回避姿勢

(4)バイデン政権が進める増税や大手IT企業に対する規制強化不安

(5)公的債務上限問題と米国債のデフォルト(債務不履行)リスク

などが挙げられます。

もちろん、市場がこれらリスクをスルーする(材料視しない)可能性もあります。ただ、過去9カ月も堅調を続けてきた米国株に利益確定売りを促す不安材料があることは念頭に置きたいところです。

なお、「上げ100日、下げ3日」との相場格言がある通り、緩やかな上昇を続けてきた株式が悪材料の重なり次第で急落に直面する可能性は過去の経験からして不思議ではありません。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)