業績見通しの改善は米国株高を支援

今週も米国市場ではS&P500指数、NYダウ平均、ナスダック総合指数がそろって過去最高値を更新しました(26日)。一方で、中国政府が自国のIT・教育産業に対する統制を強化していることを嫌気して中国株は年初来安値を更新しました(27日)。

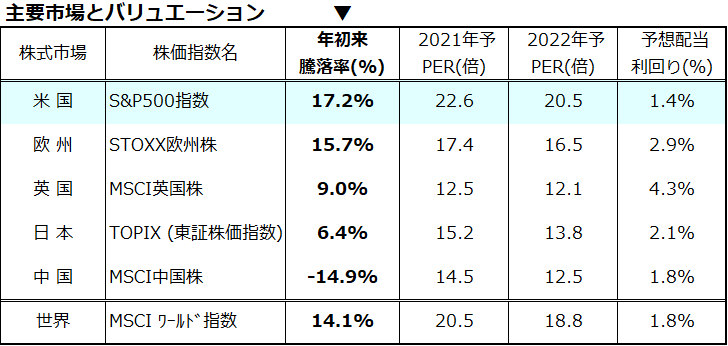

図表1で主要株式市場の「年初来騰落率」を降順に一覧すると、米国株高が世界株をけん引しているものの、米国株と中国株の騰落率格差は約32%に拡大しています。

米国ではFRB(米連邦準備制度理事会)が27~28日に開催したFOMC(米連邦公開市場委員会)の声明文で「インフレ率の上昇は主として一過性の要因を反映している」と判断し、当面も金融緩和を維持する姿勢を確認しました。

パウエルFRB議長はテーパリング(量的緩和の縮小)の議論を示唆したものの、事前予想の範囲だったことで債券市場に波乱はみられませんでした。なお、米国株高を支えている要因として「好調な業績見通し」は見逃せません。

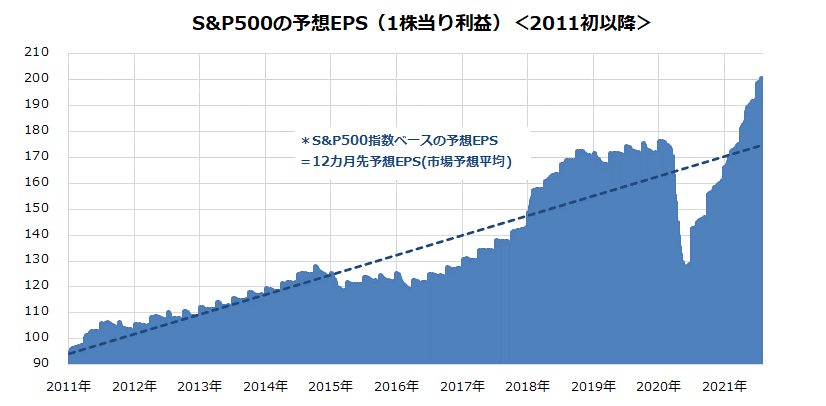

図表2は、過去10年におけるS&P500指数ベースの予想EPS(12カ月先予想EPS/市場予想平均)を示したものです。コロナ危機で落ち込んだ後、2020年後半から直近まで「V字回復」とも呼べる急改善をみせています。

第2Q(4-6月期)の決算発表も総じて好調で、2021年は前年比56.8%増益と過去最高益更新が見込まれています。金利の低位安定と収益改善が「適温相場」を支えている状況がわかります。

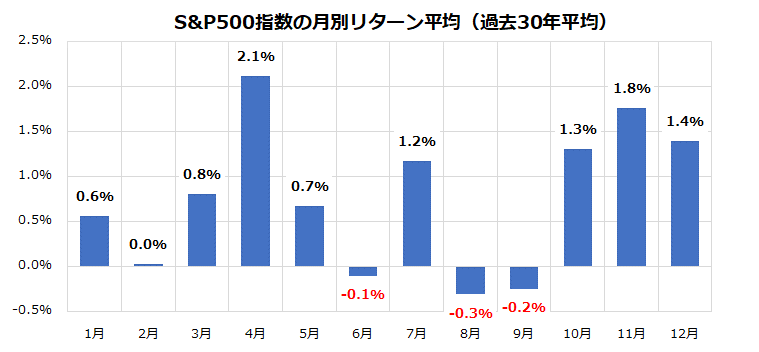

ただ、リスク要因の顕在化次第で、「8月と9月は売りが広まりやすかった」との米国市場の季節性(アノマリー)に注意したいと思います。

<図表1:米国株高が世界株式の堅調をけん引>

出所:Bloombergより楽天証券経済研究所作成(2021年7月28日)

<図表2:米国市場の利益見通しは急拡大中>

夏秋の米国市場は不安定になりやすい

昨年11月から続いた「株価指数が毎月のように最高値を更新する展開」を今後も期待するのは難しそうです。そろそろ潜在的なリスク要因が顕在化して利益確定売りが広まり、米国株がいったん反落する可能性に注意したいところです。

実際、過去30年(1991~2020年)におけるS&P500指数の月間騰落率(算術平均)を振り返ると、7月の株高(サマーラリー)を経て、「米国株は8月と9月に続落した」経緯がわかります(図表3)。

「夏枯れ」とも呼ばれる薄商いで、売りの影響が増幅されやすい季節性(アノマリー)が見て取れます。ただ、「10月以降の年末高」を想定すると、「夏秋の株安は押し目買いの好機だった」ことも過去多々見られた経験則として要注目です。

<図表3:傾向と対策:8月から9月の米国株は低調だった>

夏秋に米国株を調整に追い込みそうなリスク要因としては、

(1)FRBによるテーパリング観測や長期金利の上昇

(2)デルタ型変異株の影響による新規感染者数増加と先行き景況感の鈍化

(3)中国株安や米中対立激化を警戒するリスク回避姿勢

(4)バイデン政権が進める増税や大手IT企業に対する規制強化不安

(5)公的債務上限問題と米国債のデフォルト(債務不履行)リスク

などが挙げられます。

もちろん、市場がこれらリスクをスルーする(材料視しない)可能性もあります。ただ、過去9カ月も堅調を続けてきた米国株に利益確定売りを促す不安材料があることは念頭に置きたいところです。

なお、「上げ100日、下げ3日」との相場格言がある通り、緩やかな上昇を続けてきた株式が悪材料の重なり次第で急落に直面する可能性は過去の経験からして不思議ではありません。

「米債務危機」の悪夢は再来するのか

上掲したリスク要因のうち、軽視されている可能性が高いと思われるのが債務上限問題に伴う「米国債ショック(2011年8月)」の再来です。

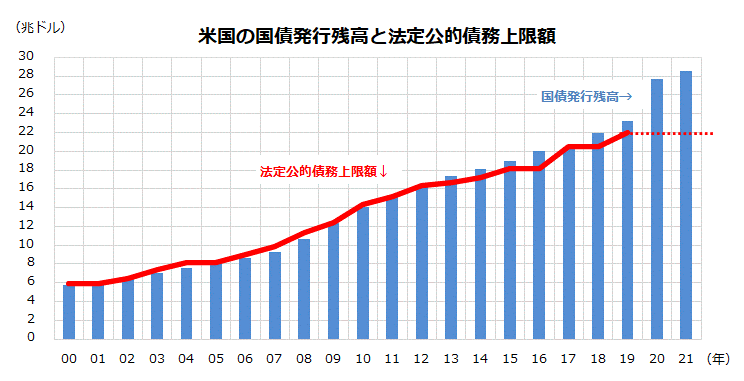

イエレン米財務長官は6月以降、連邦政府の借入金限度額(国債発行残高)を定めた「法定公的債務上限額」(22兆ドル)を引き上げるか、同上限額の適用停止を早急に承認するよう議会に要請してきました。2年前(2019年7月)、トランプ政権と議会は同上限の適用を2年停止することで合意しましたが、その期限は7月31日です。

一方、コロナ危機対応を含めた歳出拡大で、米国債発行残高は28兆ドル超に拡大してきました(図表4)。イエレン氏は、議会が上限適用停止を延長するか債務上限額の引き上げを承認しないと、(資金繰りが窮して)「8月以降に米国債がデフォルト(債務不履行)に陥る可能性がある」と警告しています。

<図表4:米国債がデフォルト(債務不履行)危機に直面する可能性>

債務上限額の適用停止が期限切れになると、既発債の乗り換えを含む新規国債の発行ができなくなり、連邦行政の執行、政府系機関の維持、公的年金の支払い、国債の元金償還や利払いが滞る混乱が想定されます。

10年前の2011年8月の「米国債ショック(米債務危機)」では、オバマ民主党政権と議会共和党との交渉が滞り、格付け会社(S&P社)が米国債の信用格付けを引き下げました(AAA→AA+)。

この事態を憂慮した米ドルと米国株は急落し、世界の金融市場は波乱含みとなりました。債務上限を巡る議会での交渉は与野党の駆け引きが激しくなりがちで、特に共和党は中間選挙(2022年11月)を視野に容易に妥協しない可能性があります。

CBO(米議会予算局)は、債務上限額の適用停止を議会が承認しない場合「10月にも連邦政府の資金が枯渇しデフォルトに陥る可能性がある」と警告しています。与野党対立が激しくなると、財政リスクがマーケットリスクにつながる可能性があるということです。

そうは言っても、ぎりぎりのタイミングで与野党が何らかの合意に至り、デフォルトを回避できる道筋となれば、「米ドルや米国株の下落は押し目買いの好機だった」ことになる可能性をメインシナリオと考えています。

図表3が示すとおり、過去30年間の市場実績によっても「10月以降は株高」(年末高)でした。投資の時間軸を長めに想定し、夏から秋にかけて米国市場がいったん波乱含みとなっても冷静に対応したいと思います。

▼著者おすすめのバックナンバー

2021年7月16日:身代金5億円?サイバー攻撃の脅威と米国ETFの投資戦略

2021年7月9日:米国でグロース株が復活?ナスダックのリベンジ高と「QQQ」に注目

2021年7月2日:資産形成はシンプルに!バフェットもすすめる米国株投資戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。