米国の失業率が下がっているときに株は下がらない!?

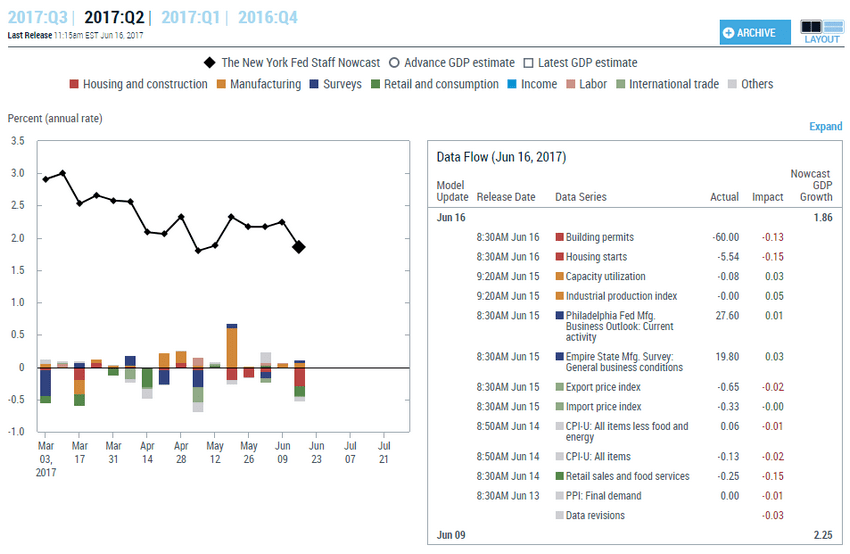

景気指標が悪くならないと、株は下がらないという論調が多い。本来、株価は景気の先行指標だが、それが総楽観相場では無視されている。また、景気指標が落ちても、米経済の落ち込みは一時的なものだという見方が多い。

NY連銀の米4~6月期GDPの予測

(出所:NY連銀)

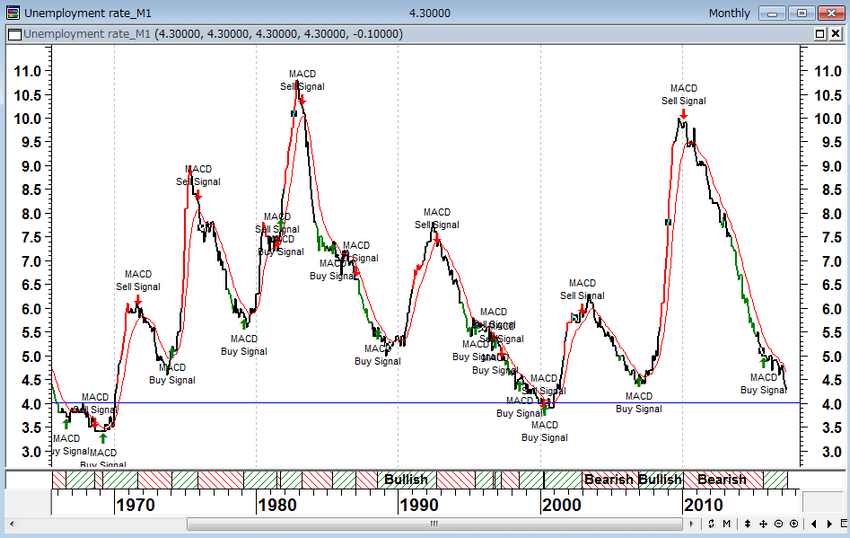

失業率が低くても物価も賃金も上がらないのが今の好景気の特徴だが、これでは消費はあてにならない。現在、運用者が注目しているのは「米国の失業率がいつ上昇するか?」である。株式市場が下がる合図は、現在、完全雇用でボトム圏にある失業率の上昇であろう。なぜなら、米国の失業率が下がっているときに株は下がらないからだ。

米国の失業率 米国の失業率が下がっているときに株は下がらない!?

(出所:石原順)

日欧の金融緩和が株式相場をサポート

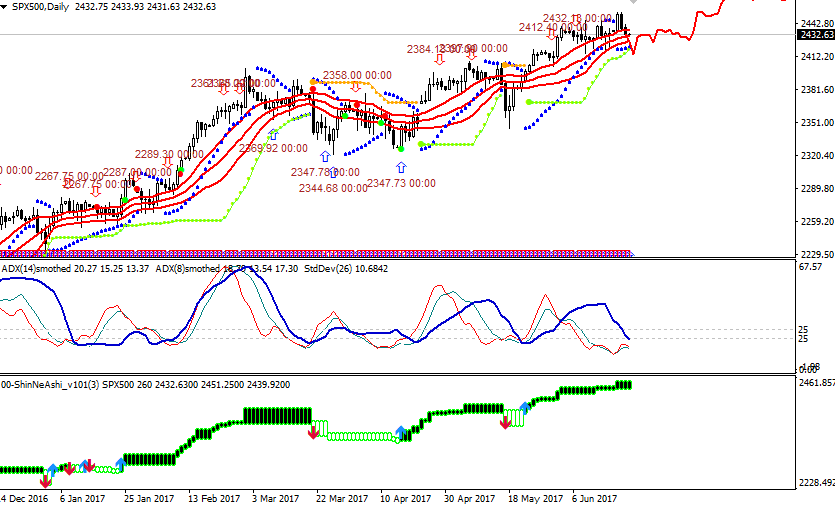

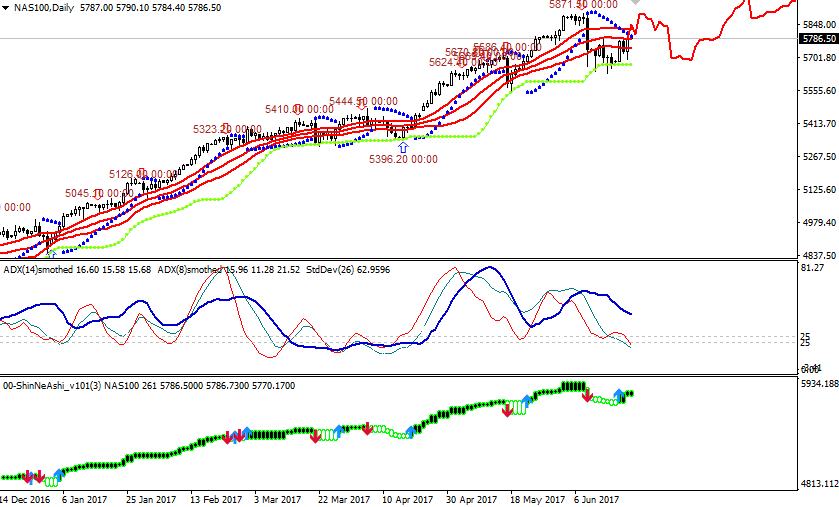

6月9日のFANG(フェイスブック・アマゾン・ネットフリックス・グーグル)急落相場では、アマゾンの時価総額が一瞬で4兆4,000億円を失う場面があり、株式ファンドの多くに動揺が走ったようだ。下げを加速したのは、アルゴリズム取引の一斉売りだと言われている。この9日の下げから12日までに世界の投資資金が集中しているFANGとMANT(マイクロソフト・アップル・エヌヴィディア・テスラ)が失った時価総額は20兆円になる。株式ファンドのポートフォリオはかなり傷んだようだ。

S&P500CFD(日足) 調整相場

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

ナスダック100CFD(日足) 調整相場

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

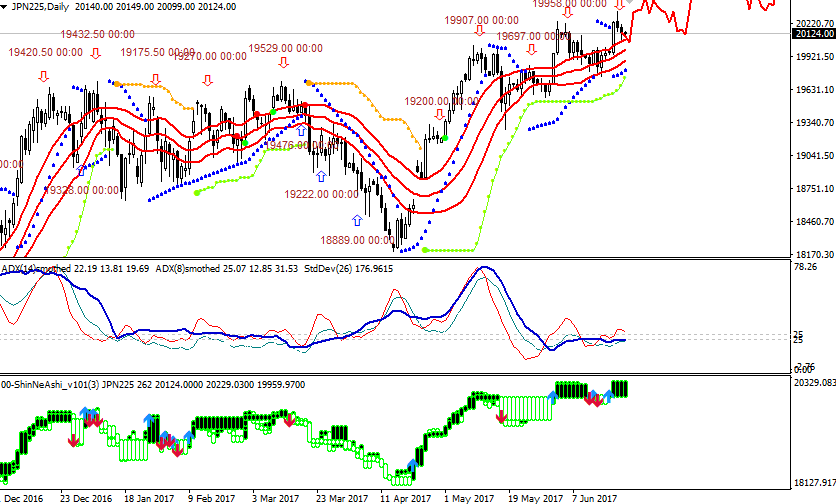

日経平均CFD(日足) 調整相場

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

先週のレポートに、【このままいくと米国株市場は危ういが、ここ数日の金融株の上昇で米国株市場は全体的には急落を免れている。金融株の上昇は、「トランプが夏までに減税やボルカールール(ドッドフランク条項)の撤廃といった経済テコ入れ策に動くだろう」という観測からだ。トランプの減税やボルカールールの撤廃は、現在のバブル相場を中間選挙まで延命させる可能性がある。<トランプ・プット>のプレミアムがまだ高い現在の相場は、ファンド勢も「賞味期限が難しい」と考えている】と書いたが、この相場はまだ急落を免れている。現在の相場の下値硬直性は、出口を模索している米国に代わって、ECBや日銀が2017年に入ってハイペースの資産買入れをおこなっているからだという指摘も多い。

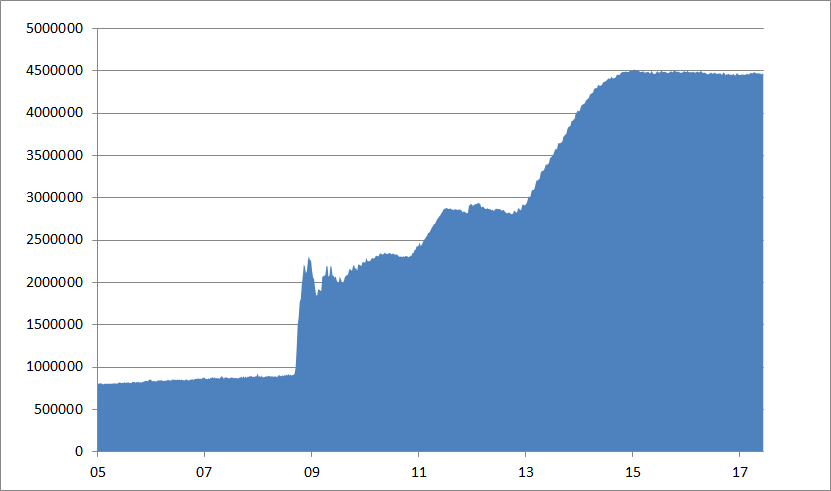

FRBの総資産(単位 100万ドル)

(出所:石原順)

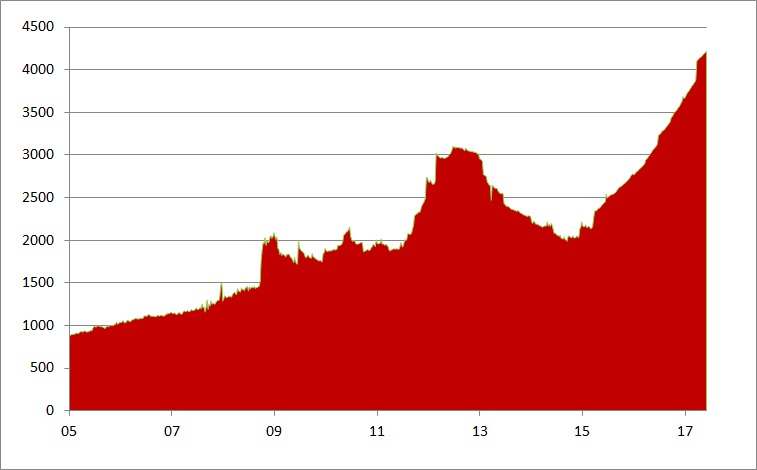

ECBの総資産(単位:10億ユーロ)

(出所:石原順)

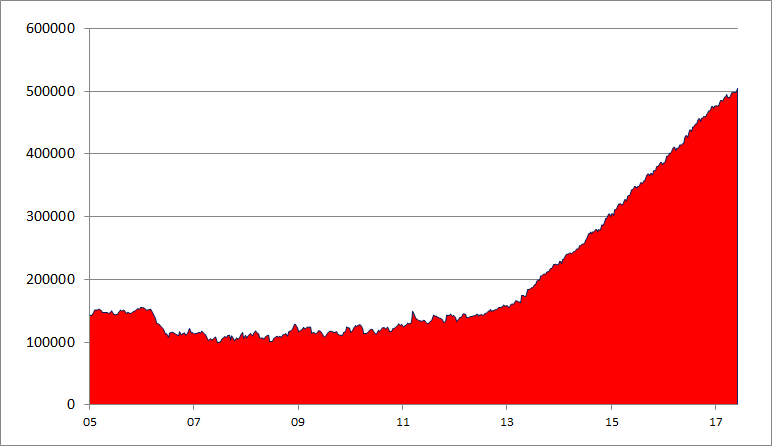

日銀の総資産(単位 10億円)

(出所:石原順)

トランプ政権の減税やボルカ―ルールの撤廃は短期的には株の買い材料だが、減税は財政悪化、ボルカ―ルールの撤廃はバブルの暴走となり、その政策がうまくいくほど将来的にリーマンショックの再来をもたらす危険性が高い。現在のバブル相場はどこで逃げる(相場から降りる)かが非常に難しいが、ボルカールールの撤廃について、スタンレー・フィッシャーFRB副議長は、「規制が緩くなれば、ある日突然悪いことが起こるだろう」と述べている。

それに市場が警戒感を持っていないのは、投資銀行・不動産屋・ファンドの面々で運営されているトランプ政権への期待と日欧のQEによる緩和環境がまだ続いているからだ。

4回目の利上げと買い入れ資産売却表明

6月14日にFOMCは利上げをおこなった。それどころか、4兆5,000億ドル規模のバランスシートの縮小に着手する方針も表明している。市場の予想よりかなりタカ派で前のめりの対応といえるだろう。早ければ9月にもバランスシート(米国債とモーゲージ担保証券)の縮小を開始する可能性があるという。4回目の利上げと資産売却表明は金融緩和相場の終わりの始まりであり、今年後半の相場にボディーブローのように効いてくるだろう。

著名投資家のジム・ロジャーズは、「連銀が3度利上げを行なった場合、通常株式市場に問題が生じる。4度目の利上げがあるだろうが、それは株式市場と実体経済に対する死刑宣告になるだろう」と発言し、新債券の帝王ジェフリー・ガンドラックは、「われわれが予想するように年央に米国債利回りが上昇し始めれば、株式市場はそれに屈する形になるだろう」と相場観を述べている。

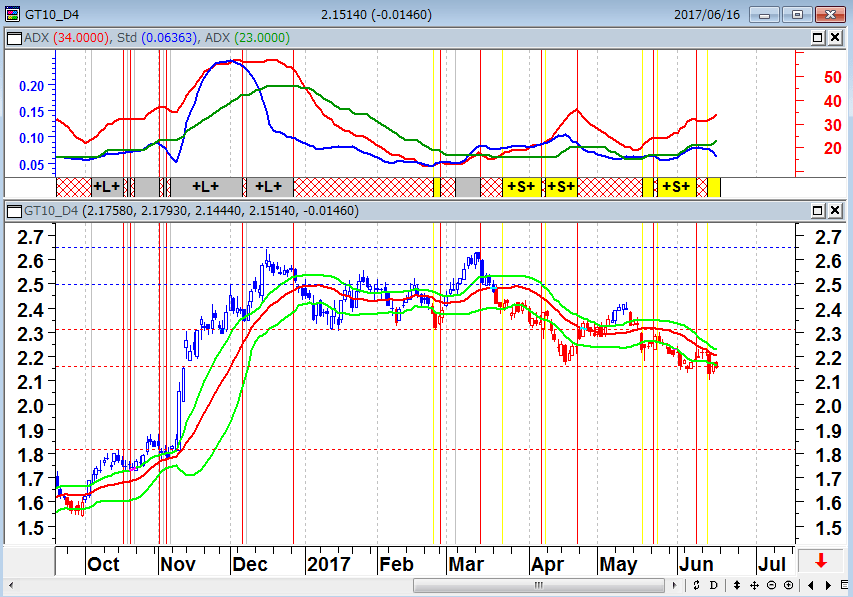

米10年国債金利(日足)

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

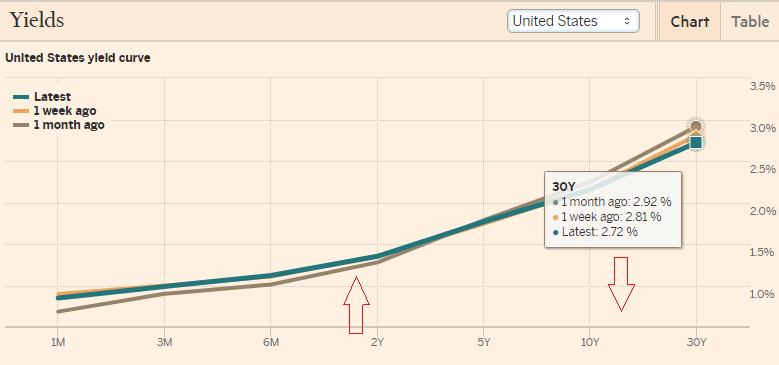

米国のイールドカーブ(利回り曲線)2017年6月22日現在

この先、短期の金利が上がり、長期の金利が上がらなくなると、株式市場の急落が起こる。米著名投資家ラリー・ウィリアムズは、「GDPが450億ドルの伸びに対して、債務は2.2兆ドルに膨れ上がっている。この対GDPの債務率は過去最大である。金利の引き上げはGDPの低下に直結する。まるで、マイク・タイソンのパンチのように強烈なダメージをもたらす」と述べているが、FRBが急いで金利を引き上げるだけで米国のGDPは下がってしまうのである。

(出所:フィナンシャルタイムズ)

テーパータントラムは8月か?

「ゴルディロックスと3匹のくま」(Goldilocks and the Three Bears)は、イギリスの有名な童話である。ゴルディロックスは今の「程良い状況が続く適温相場」の例えによく用いられる言葉だが、ゴルディロックスの童話の本質は、「そういう状況は長くは続かない」ということである。総楽観相場だが、4回目の利上げと資産売却表明の後のこの夏の相場は注意が必要であろう。

新債券の帝王ジェフリー・ガンドラックは「夏相場が危ないので株は売っておいた方がいい」と述べている。「ビセンダ・アセット・マネジメントのフェリックス・ツラウフ最高投資責任者(CIO)は、「まるで1999年の終わりごろのようだ」と語り、中国を中心とする世界経済減速によって7月か8月に「株式は重要なピーク」を迎えるとみている」(ブルームバーグ)という。

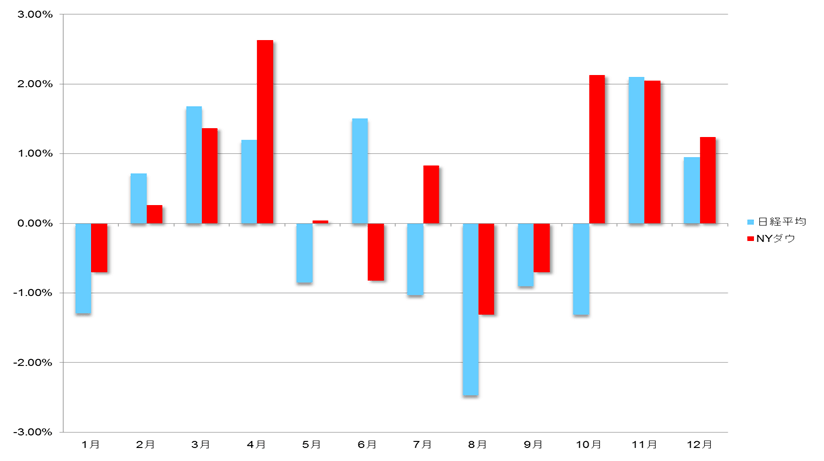

NYダウ・日経平均 月別騰落率(過去20年)

歴史的に5月・9月・10月はボラティリティが上がるが、近年の相場は8月が危ない

(出所:石原順)

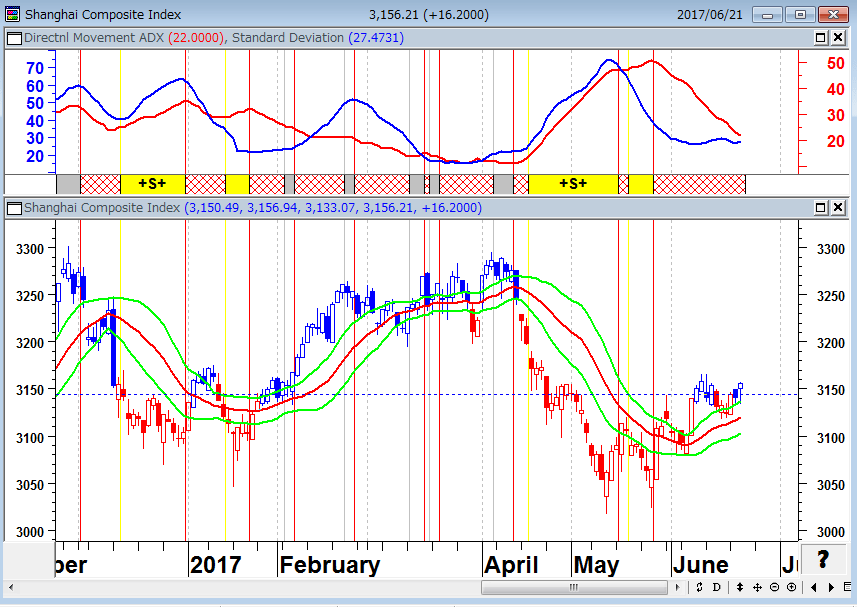

上海総合指数(日足) 財新PMIは11か月ぶり50割れ、中国当局のバブル潰しは意図的ではあるが・・

上段:14日ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

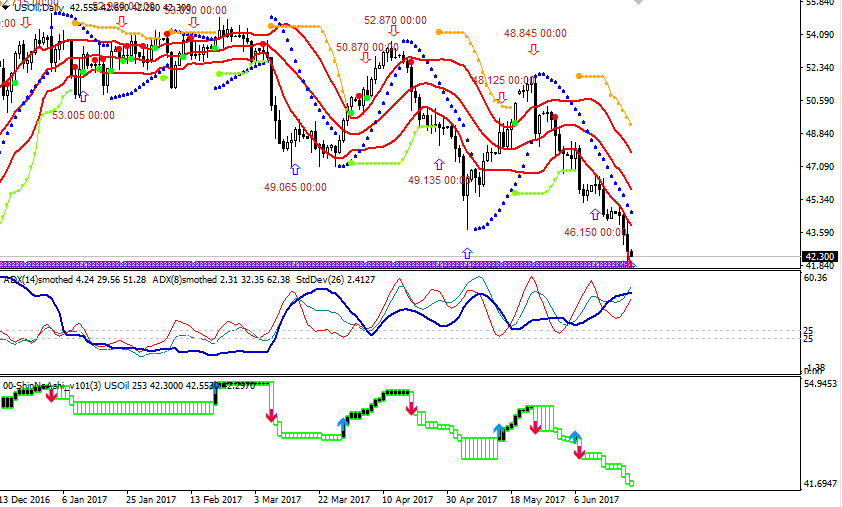

NY原油CFD(日足) 上がらない原油価格 原油が下がるとオイルマネーの株売りも・・

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

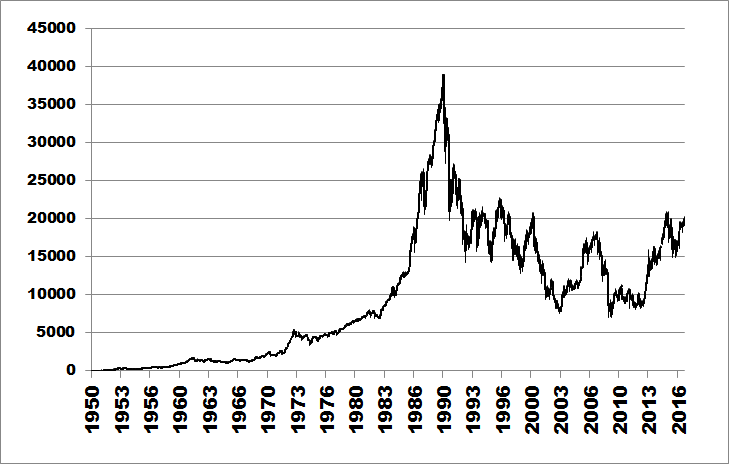

日経平均(月足)

4年連続高すると上げは7年続くが、今年2017年がピーク?

1950~1956・1974~1980・1982~1988・2011~2014(2017?)

(出所:石原順)

6月19日、ダドリー総裁はニューヨーク州プラッツバーグで開かれた企業関係者の会合で「インフレ率は望ましい水準を若干下回っているものの、労働市場の引き締まりが続き賃金も少しずつ持ち直すことで、2%の目標に緩やかに回帰するだろう」と述べた。ダドリー総裁の発言は、「FRBは低インフレ(上がらない物価と低賃金)で年内の追加利上げに踏み切ることができなくなる」とのいう市場の見方を打ち消す格好となった。

ダドリー発言でドル/円は上げに転じたが、過去の米利上げ後の相場は円高・株安に振れていることもあり、市場参加者からは疑心暗鬼の声も多い。

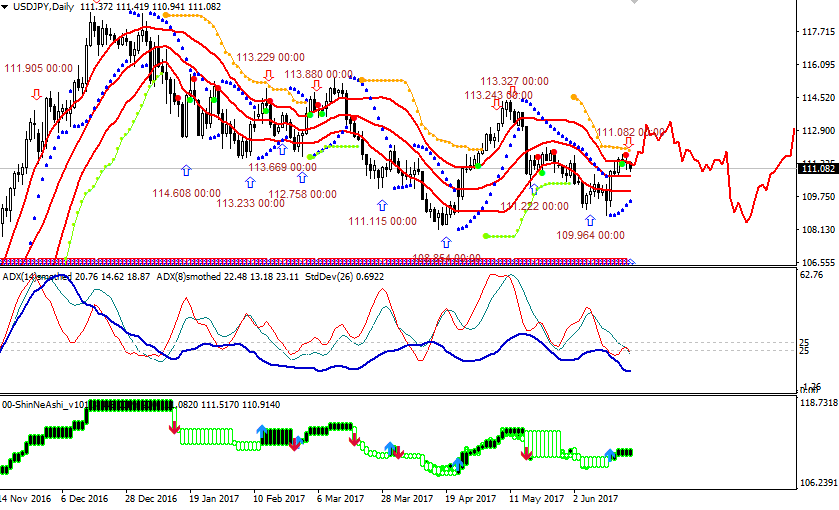

ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

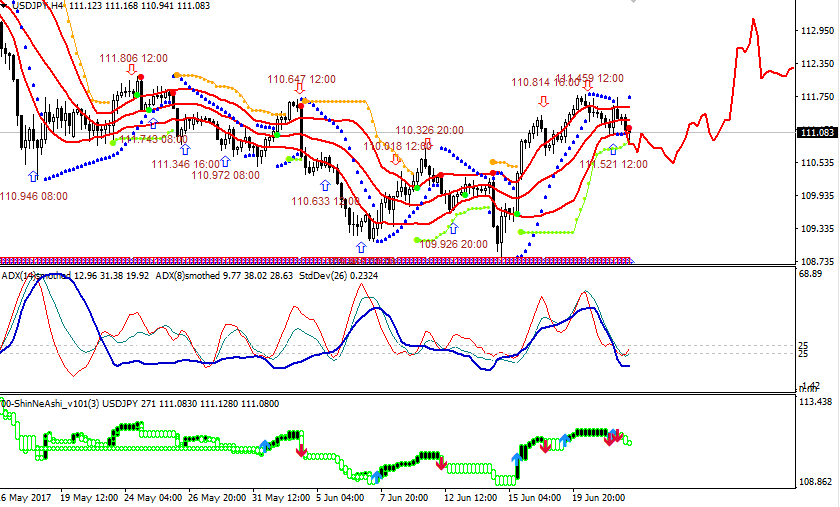

ドル/円(4時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

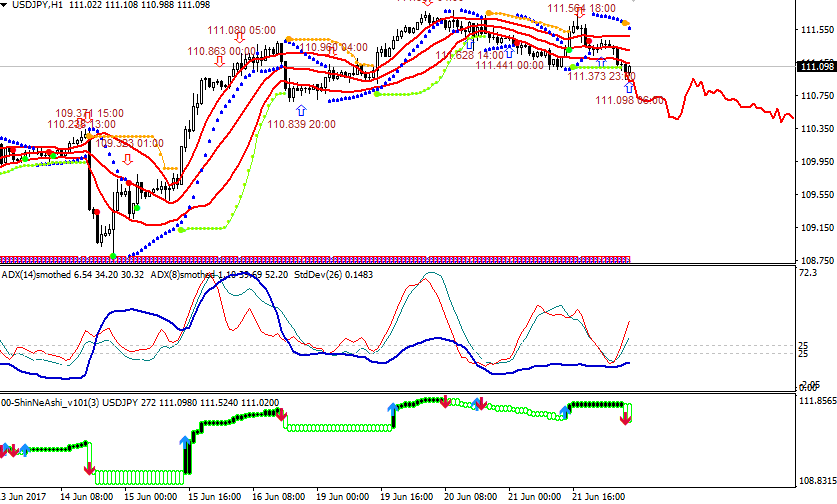

ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

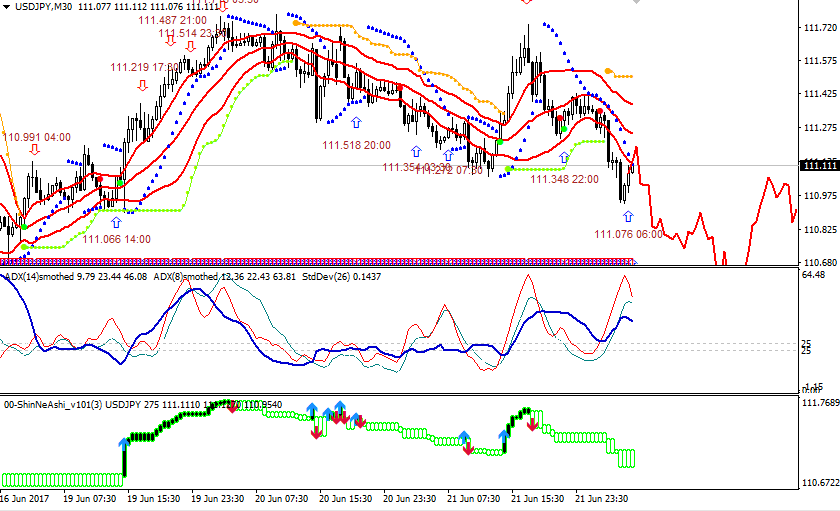

ドル/円(30分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

中段:標準偏差ボラティリティ(26)

下段:新値3本足の売買シグナル

(出所:MT4 テンプレート 『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』)

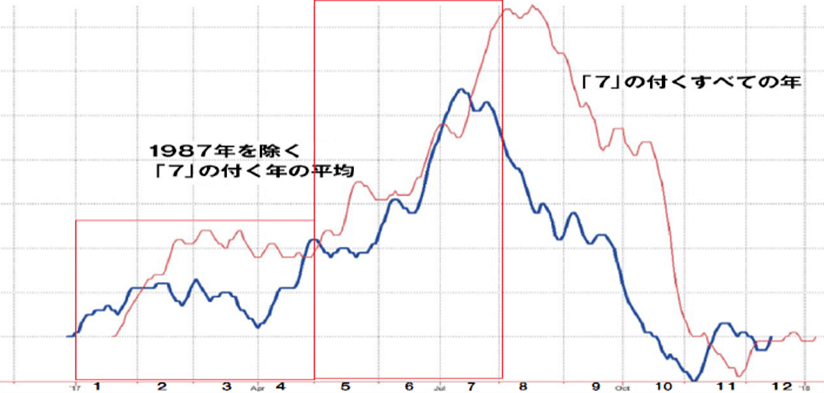

1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブルの暴落は、結局、政策金利の引き上げが原因だった。今回のFANGやMANTの上昇も「上がるから買う、買うから上がる」というバブル現象である。7の年の平均サイクルや共和党政権1年目のNYダウは年後半に下がるというジンクスも考えると、夏相場にはご用心と重ねて申し上げておきたい。

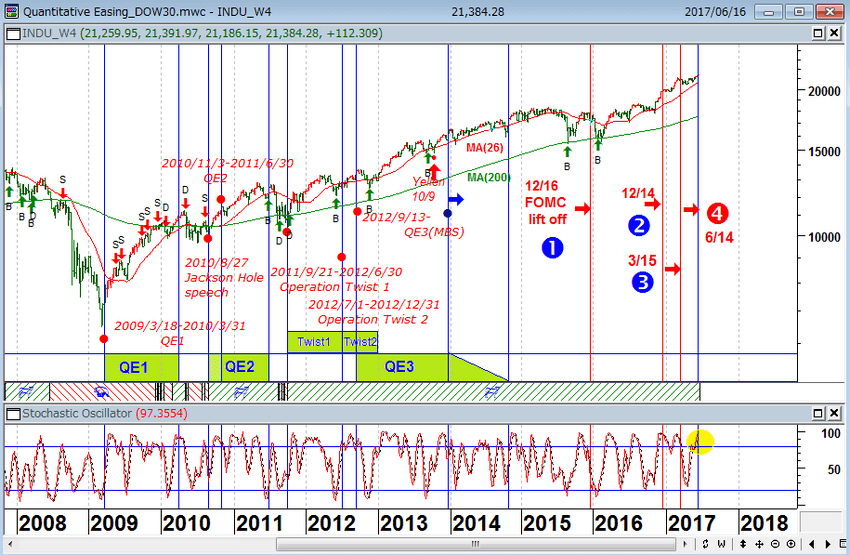

NYダウ(週足)と米国の金融政策 週足のストキャスティクスは天井圏、当局は9月か12月にも資産縮小の構えであり、上げ9年目の相場もそろそろ注意が必要?量的緩和相場の終わりは近い?

これまでファンド運用者が注目してきたのは、「3回・3%・イールドカーブ」という3つのポイントである。3回というのは利上げ回数で、過去の経験則から利上げ3回目までは株式市場は安全であるという認識、3%は米国の長期金利で、長期金利が3%を超えてくると株式市場や実体経済に悪影響が及ぶという認識、イールドカーブは、イールドカーブがフラット化することが株式市場の急落のシグナルという認識である。

(出所:石原順)

NYダウと<7の年の平均サイクル>

今年のここまでのNYダウは概ね7の年の循環で動いている

(出所:「ラリー・ウィリアムズのフォーキャスト2017」

ラリー・ウィリアムズおよび国内代理店の掲載許可をとって掲載)

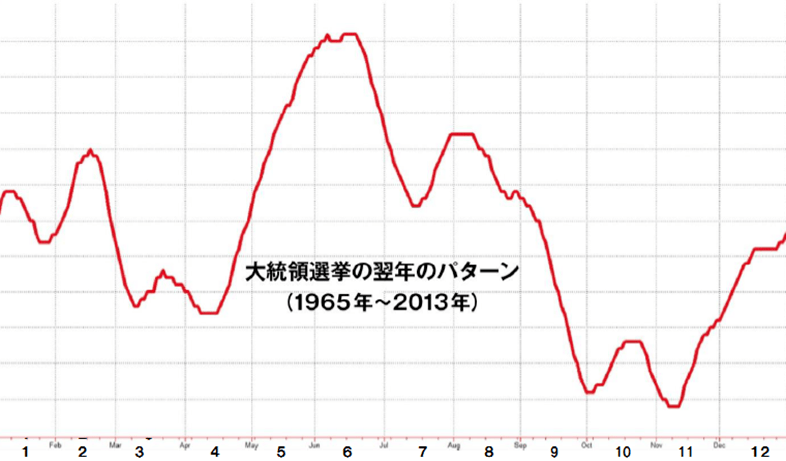

NYダウの大統領選挙翌年のパターン

(出所:「ラリー・ウィリアムズのフォーキャスト2017」

ラリー・ウィリアムズおよび国内代理店の掲載許可をとって掲載)

7月22日(土曜日)の「楽天証券サービス開始18周年記念投資セミナー」の楽天FXブースで「年後半の相場見通し」のミニセミナーをやります。ぜひ、ご参加ください。

新しいDVD『相場で道をひらく7つの戦略-トレード戦略編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)