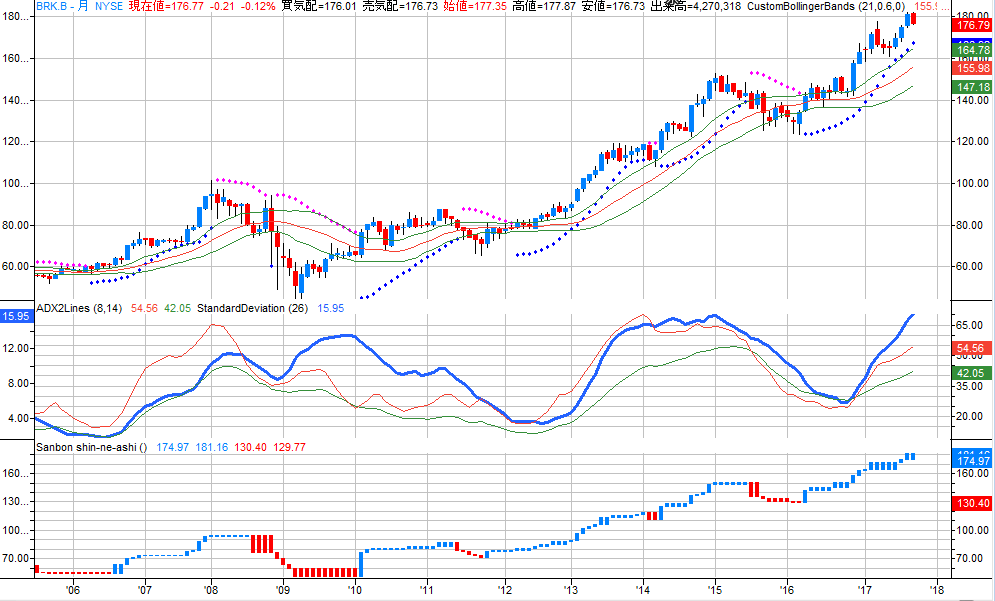

バフェット指数は150%に近づき過去最高の水準にまで上昇している

ウォーレン・バフェット率いるバークシャー・ハサウェイはリーマン・ショック前に現金比率を高めていた。現金ポジションの前回のピークは、金融危機直前の2007年末の433億ドルである。2008年にはリーマン危機の最中、ゴールドマンサックスの株を安く手に入れて大儲けしたが、2008年末の現金ポジションは255億ドルに減っていた。ウォーレン・バフェットは暴落する前に株を売り、暴落すると株を買うのである。

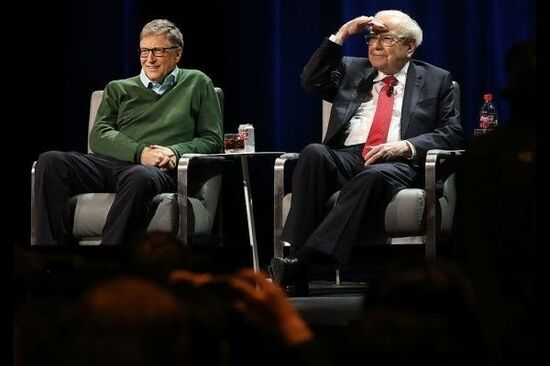

バークシャー・ハサウェイの抱える現金ポジションは、2017年第2四半期末(6月末)時点1,000億ドル(約11兆円)と過去最多に達している

2017年6月末の米国株式市場の時価総額の名目GDPに対する比率は150%近辺だ。1989年の日本の100年に1回のバブルのピークでも、この比率は140%程度だった。時価総額の名目GDPに対する比率はバフェット指数と呼ばれるが、バフェット指数が150%に達している現在、バフェットは少なくとも株は買う時期ではないという判断のようだ。

「米保険・投資会社バークシャー・ハサウェイを率いる著名投資家のウォーレン・バフェット氏(87)は、数年前から続く株の強気相場で割安な銘柄を見つけ出すのは困難になったが、依然として債券よりも株式を選好していると述べた。バフェット氏はブルームバーグテレビジョンのデービッド・ウェスティンとのインタビューでバークシャーが手元資金を積み上げている理由について問われ、株価はこれまでの大半の時期ほど割安ではないためだと説明した上で、2008年金融危機後の株式購入は極めて容易な作業だったと語った。バフェット氏は株式投資について、次第に魅力が薄れてきたものの、それでも債券と比べれば非常に投資妙味があると指摘した」(8月31日 ブルームバーグ 『バフェット氏:株式の「投資妙味は薄れた」がなお債券より選好』)と報道されているが、あのグリーンスパン元FRB議長が、「どのような基準から見ても、実質長期金利はあまりにも低過ぎるため、持続不可能だ」という債券バブルに比べたら、株式のほうがマシという程度の認識だろう。

バークシャー・ハサウェイ(月足) バフェットの会社は不景気でも安心?

出所:石原順

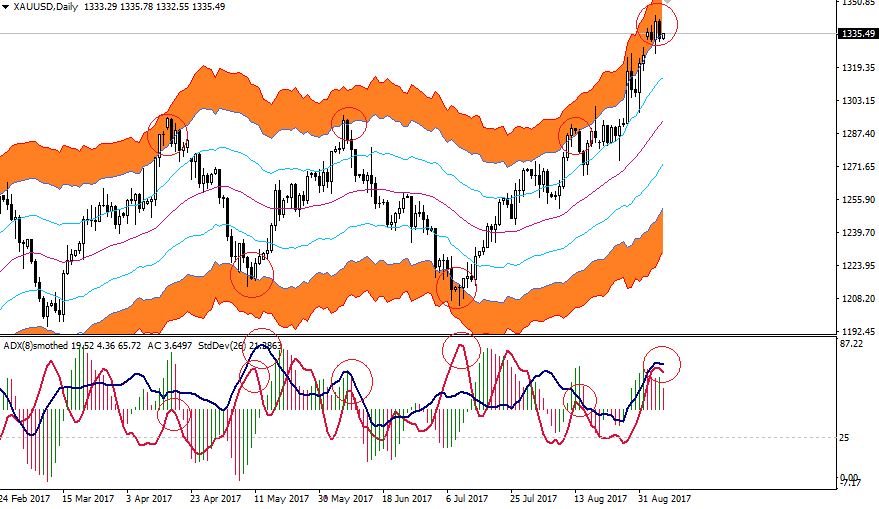

北朝鮮問題で動いているのはゴールドだけ

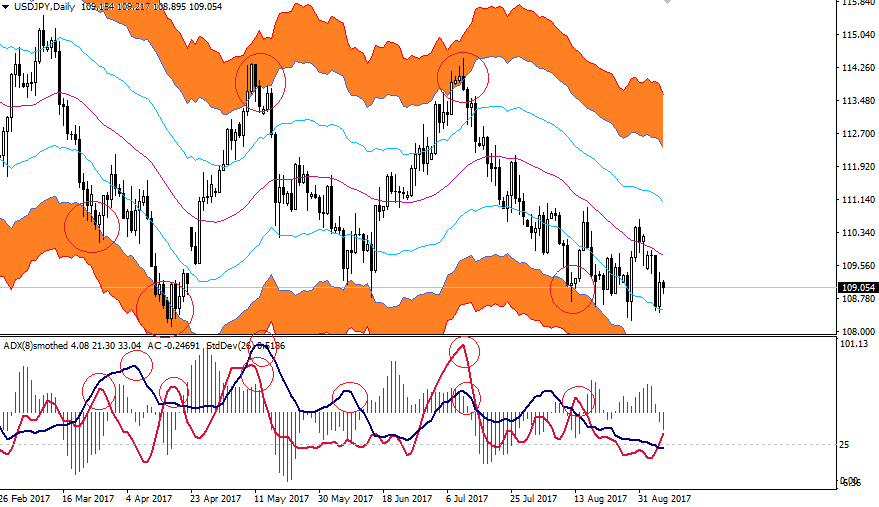

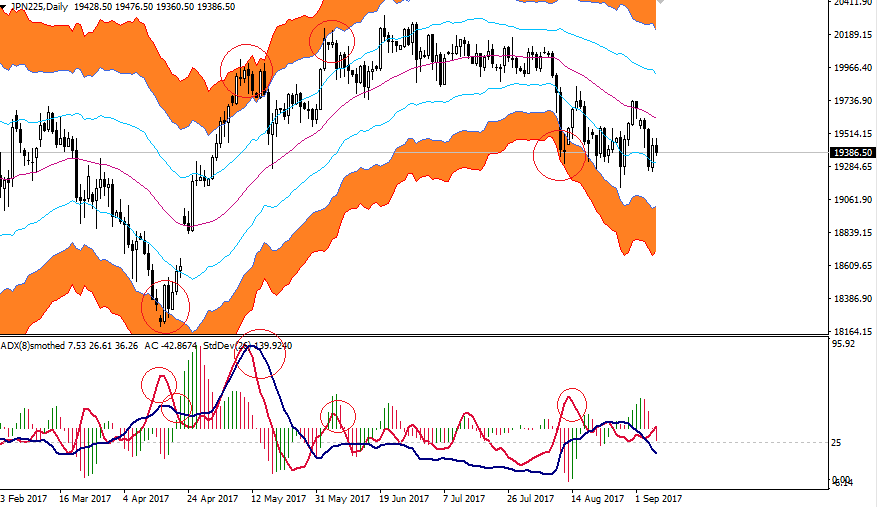

北朝鮮問題が世間を騒がしているが、ドル/円も日経平均も何時みても同じような値段だ。上値も重いが下はPKOが入っており、ドル/円は108円を割り込まない限りしばらくレンジだろう。

ATRチャネルは、筆者が相場の天井と底の発見、すなわち、相場の転換点をとらえるのに用いている道具(ツール)で、相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い。ドル/円も日経平均もATRバンドの3.2倍の外(オレンジの帯)まで下げきっておらず、乱高下を繰り返しているだけで、現在は逆張りのゾーンに到達していない。北朝鮮問題で動いているのはゴールドで、ゴールドはATRチャネルの上限付近まで上昇している。

ドル/円(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外(オレンジの帯)にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

日経平均CFD(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外(オレンジの帯)にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

ゴールド(日足) ETFの買いが流入

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外(オレンジの帯)にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

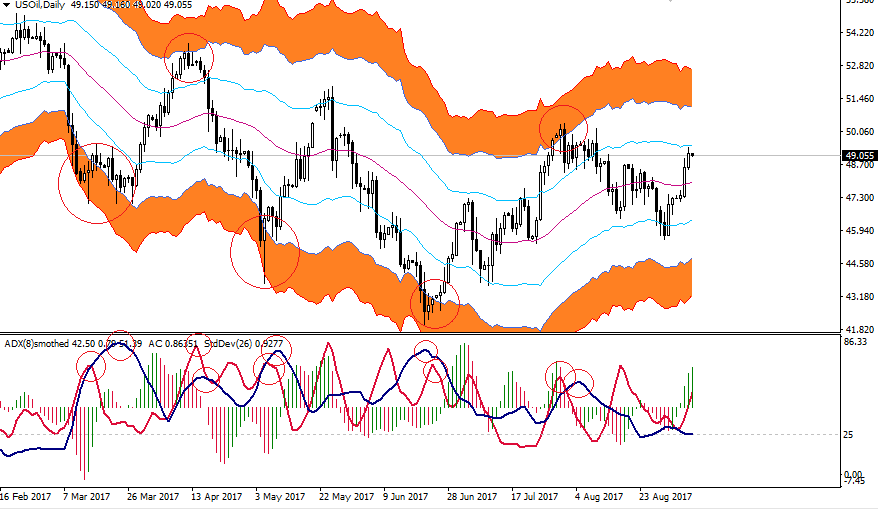

NY原油CFD(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外(オレンジの帯)にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

米国の失業率が下がっているときに米国株式市場がベアマーケット入りすることはないが・・・

ドル/円も日経平均も米長期金利との連動性が高く、米長期金利が上がらないと上昇しないと言われている。その米長期金利だが、現在、週足でも売りシグナルが点灯しており、日本市場は冴えない状況が続いている。

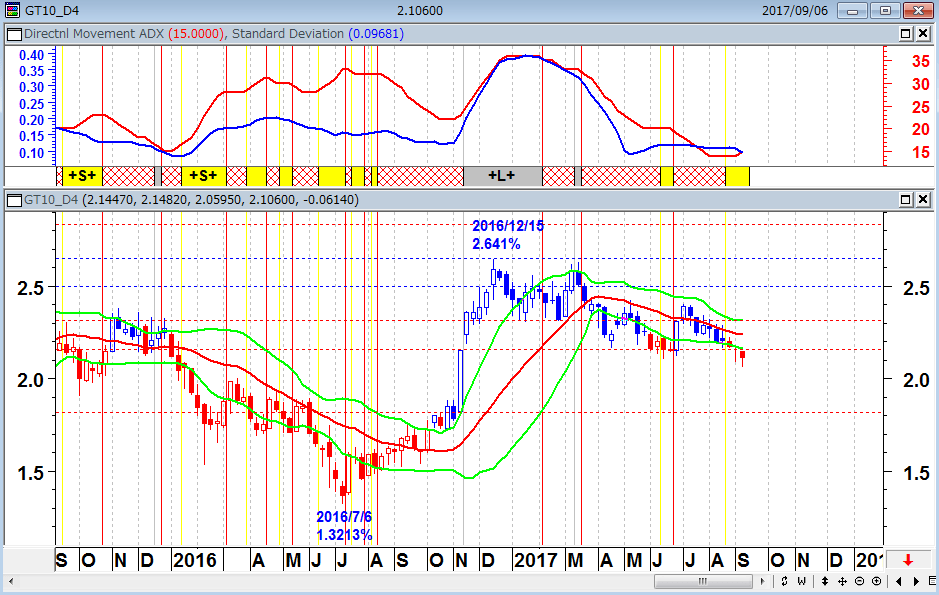

米長期金利(週足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

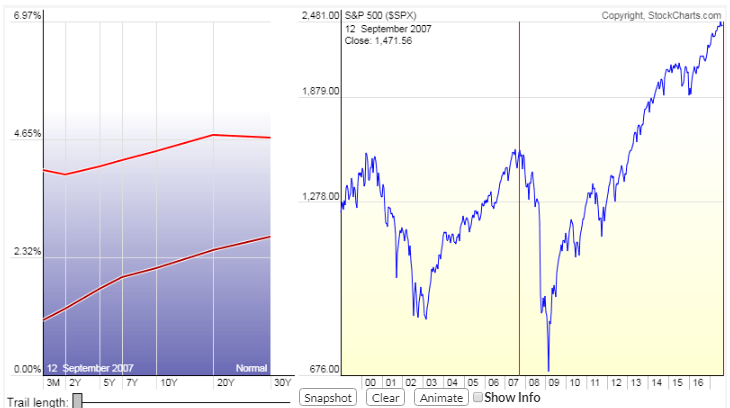

このまま米国の長期金利が上がらないと、イールドカーブ(利回り曲線)は金融危機前のイールドカーブの形状に接近していくかもしれない。

米国のイールドカーブ イールドカーブはフラット化に向かっている

現在(2017年9月6日)のイールドカーブ(茶)

出所:STOCKCHARTS Dynamic Yield Curve

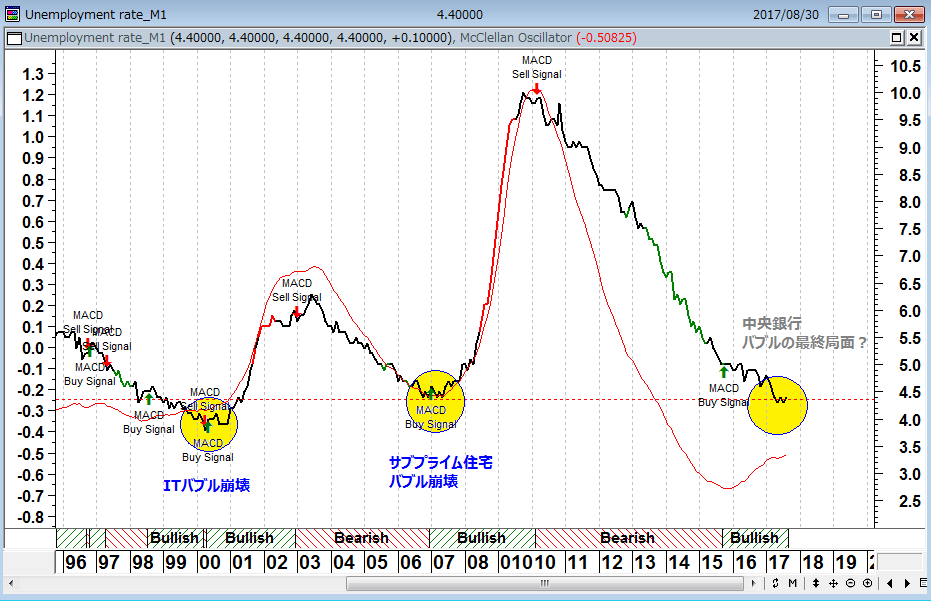

米国の失業率が下がっているときに、米国株式市場がベアマーケット入りすることはない。しかし、筆者の懇意にしているファンドのエコノミストの話では、「米国の失業率は4.3%でボトムを打ち、今後上昇していく可能性が高い」のだという。おそらく2018年に入ればその傾向がはっきりしてくるだろう。

米国の失業率(1996年~2017年)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)