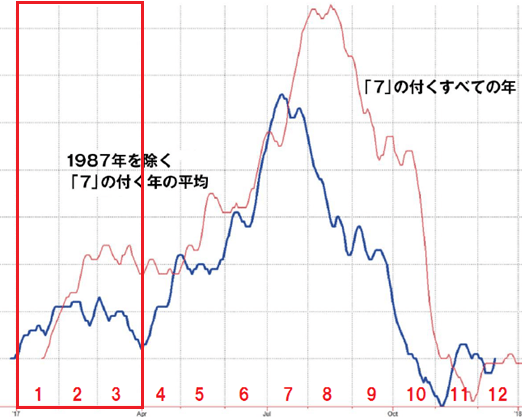

7の年のサイクル

今年のここまでのNYダウは、概ね7の年の循環で動いている。7の年の平均のサイクル分析では、3月の相場は上がらない。しかし4月から夏までは買い循環となっている。米国のイールドカーブがもっとフラット化しない限りは、バブル相場の賞味期限は残っていると思われる。

NYダウと<7の年の平均サイクル>(ラリー・ウィリアムズ作成)

今年のここまでのNYダウは概ね7の年の循環で動いている

(出所:「ラリー・ウィリアムズのフォーキャスト2017」ラリー・ウィリアムズおよび国内代理店掲載許可をとって掲載)

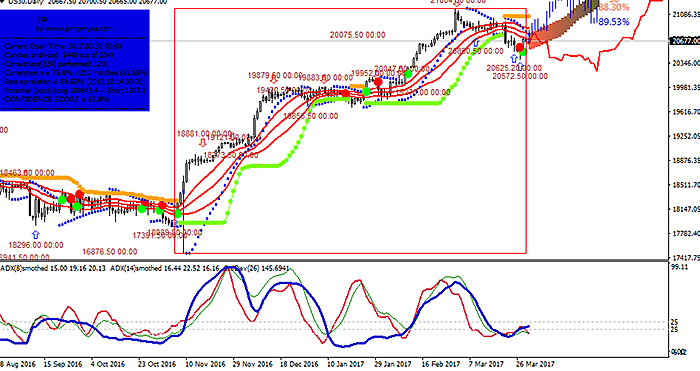

NYダウ先物(日足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

注: 赤枠内の動きと過去の相場パターンに相関がある場合(チャート左上が青色)は「予測値」を表示

(出所:MT4)

現実味を帯びてきたGloom, Boom & Doomのマーケット予測

トランプ政権・共和党は3月24日、オバマケア代替法案の議会通過を断念し、同法案を撤回した。米国市場は移民制限のトランプ大統領令に続くオバマケア代替法案の頓挫で、上値が重くなっている。失敗続きで、トランプ政権は求心力を失いつつあるという解説が多い。

フィナンシャルタイムズの報道によると、トランプ政権内で、保護主義的な貿易戦争戦略をめぐって内紛が起きているのだという。ピーター・ナバロ国家通商会議議長やスティーブ・バノン主席戦略官と、ゲイリー・コーン国家経済会議委員長やスティーブ・ムニューシン財務長官らの路線対立である。いずれにせよ、減税や財政出動などのトランプ政策の実現にはまだ時間がかかりそうである。

Dr. Gloomマーク・ファーバーが、レポートGloom, Boom & Doom(マーク・ファーバー博士の月刊マーケットレポート)で、昨年の12月から指摘していた事態が今起こっている。マーク・ファーバーによると、「市場が期待している法人税減税は、大して重要ではない」ようだ。

筆者は2017年前半の米国株市場に対しては強気だが、トランプ相場はこの先の逃げ方を考えておかないと、オプションプレミアムのタイム・ディケイ(時間的価値)のように急激な評価の減価が起こりうるだろう。

究極の逆張り投資家と呼ばれ、ヘッジ・ファンドを主宰しているマーク・ファーバーは、運用者であり、机上の空論を述べているわけではない。マーク・ファーバーは現実離れした仮説で実用的でない机上の方程式を作っている現代経済学や、社会変化の外的原因を説明するとされるニュースは、全く役に立たないどころかむしろ有害だと断じている。

今回、マーク・ファーバーレポートの代理店の掲載許可をとって、彼の2016年12月のレポートを引用させていただいた。少し長いが、面白いことを言っているので、ぜひ、ご一読願いたい。以下は、マーク・ファーバー博士の月刊マーケットレポート2016年12月号『大山鳴動して鼠一匹』からの引用である。

マーク・ファーバー博士のレポート2016年12月号『大山鳴動して鼠一匹』

【トランプの野心的なインフラ支出計画(個人的には非現実的とみている)は、財政赤字の増加を連想させるパズルの1ピースにすぎない。思うに、当初からトランプを完全に過小評価し、継続的に攻撃し、バカにしていた一部“専門家”が今度は、彼がもたらそうとしている変化を完全に過大評価しているようにみえる。一方、トランプは一貫して自分を過大評価しているとはいえ、大統領として現実的になるだろう。そして、“制度”的に自分にできることは限られていると悟るはずだ。

友人のT・ロスマンがうまいことをいっていた――「トランプはバカげた選挙公約の大半を回し車のハムスターよりも早く撤回するだろう」。私も同意見だ。彼の当選が一ティッピング・ポイント大転機になると信じている人は、誰もが失望することになるだろう。マルコム・グラッドウェル(米国出身のビジネス書作家)の説明によると「一大転機とは、ある思考・流行・社会的行動が、突如として日の目を見て、強力な影響力をもって、爆発的に広がる驚異の瞬間である」という。それとはかけ離れた結果となりそうだ。

ルビーノが主張したように、「英国のEU離脱とトランプの当選は目を覚ませという警告、もしくは火炎瓶が投げ込まれたにすぎない。どちらも先進国社会に、いかなる現実的解決をもたらすものではない」のだ。

自分をみつめるとき常に立ち返っているウィリアム・ダラント(米国出身の歴史家、1885―1981)の言葉がある。「歴史的にまず明らかなのは、反乱に成功した反逆者たちほど、かつて自分たちが非難し、駆逐した勢力の手法を採り入れていることだ」

トランプを「反逆者」と呼べるか分からない。「聡明な山師」といったほうが適当だろう。いずれにせよ、私が指摘しておきたいのは、彼の当選に「期待しすぎない」ことだ。もっとも、クリントンの落選が米国や世界平和にとって良いことであったのは間違いない。なぜなら、クリントンよりもトランプのほうが自分を敵視する人々やリベラル主流のメディアから、自分のあらゆる政策について、はるかにたくさんの説明責任を負わされているからだ。クリントンだったら、それほどではなかっただろう。ちょうどオバマが、ほとんど何でも見逃されたように・・。

とはいえ、トランプは結局すべての人を失望させることになる。高給職は米国に戻ってこないだろう。メキシコとの国境に壁は築かれないだろう。オバマケアは解体されないだろう。クリントン家やブッシュ家のようなネオコンが裏で権力を保ち続けるだろう。連邦法人税率を引き下げても、地方税率の引き上げと景気の悪化で、また場合によっては賃金の増加と金利の上昇で、その効果は相殺されるだろう。

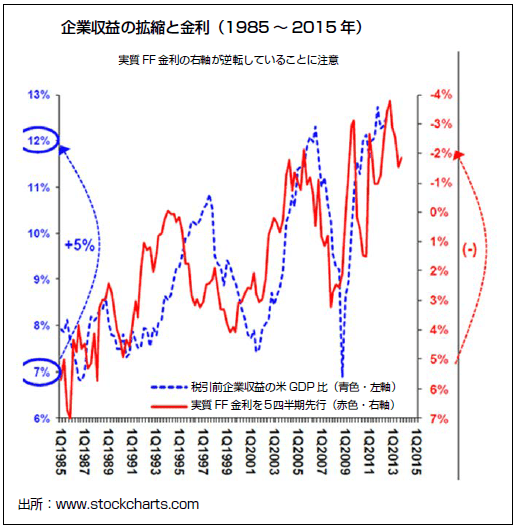

トランプの経済・財政(特に)政策で企業収益は改善されるだろうと無条件に楽観的になる前に、投資家は考慮すべきことがある。企業収益が賃金・金利と逆相関にあることだ。

企業収益の拡縮と金利

FF金利が上昇すると(FF金利の線が下げているとき)、企業収益は下げ圧力を受ける

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

企業収益(点線)は、実質FF金利の低下と共に拡大している(右軸を逆転させていることに注意)。逆に、FF金利が上昇すると(FF金利の線が下げているとき)、企業収益は下げ圧力を受けるのだ。

また、先ほど述べたように、賃金の増加傾向に拍車がかかると、企業収益はGDP比で下げる傾向にある。さらに、S&P500企業の利益は4割超が米国外からのものなので、国外経済の成長見通しが米国企業の収益性に強い影響を持つことになる。

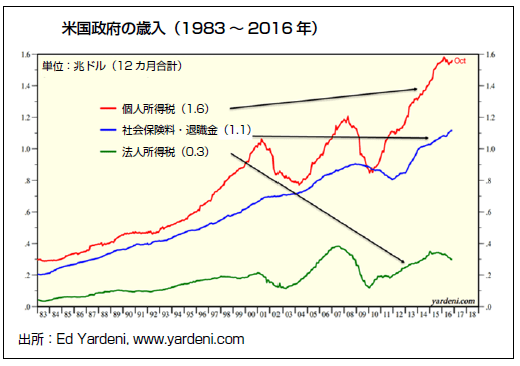

法人税減税の効果はかなり薄いものになりそうだ

もうひとつ読者に考慮してほしいことがある。それは法人税率の引き下げ効果だ。米国の経済規模(GDP約18兆ドル)や米連邦政府歳入との対比で、法人税(年3000億ドル)は個人所得税(年1.6兆ドル)よりも小さい。それはエド・ヤルディーニ(投資家サイト「yardeni.com」を運営するエコノミスト)が作成した図からも明らかである。

米国政府の歳入

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

法人税率の引き下げは企業の収益性に好影響をもたらすかもしれない。しかし、先ほど述べたように、その効果は、かなり薄いものになりそうだ。また、経済全体にも大した影響がないだろう。国内設備投資を押し上げそうにないからだ。設備投資の決定的要素となるのは、人件費、生産性、規制、金利、最終需要などである。それに比べれば、法人税率の引き下げは大して重要ではない。

議会がまとまったインフラ戦略に同意するには長い時間がかかる

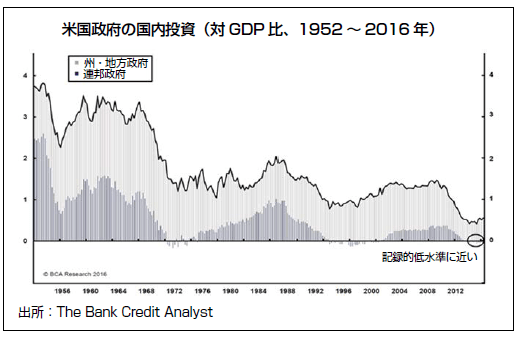

政府のインフラ支出は、歴史的低水準から間違いなく増加に転じるだろう。だが、考慮すべき問題がいくつかある。

米国政府の国内投資(対GDP比)

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

まず、インフラは一夜にして1兆ドル増やせない。そのプロジェクトに研究、討論、承認、資金調達が必要となるからだ。また、インフラが貧弱な米東海岸州とカリフォルニア州はトランプに投票しなかった。一方、インフラが比較的充実している中西部州、南部州、テキサス州はトランプに投票した。では、インフラ支出をどのように配分するというのか。個人的には、議会がまとまったインフラ戦略に同意するには長い時間がかかると考えている。

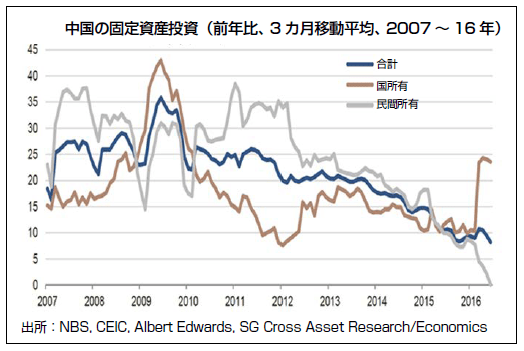

なお、政府のインフラ支出について指摘すべき点がある。財産権が定着した民主主義社会では、高速道路、橋梁、トンネルの建設工事を実施するのが、かなり難しくなっている。新計画案は自分たちに悪影響をもたらすだろうと考える人々が異議を唱えるためだ。状況は中国のような統制主義国家と非常に異なる。中国では、反対の声を考慮せず、好きなようにインフラ計画を実施できる。固定資産投資への支出に傾斜すると決定すれば、ほとんど即座に実施できるだろう。事実、今年10カ月だけでも、道路・橋梁・通信網などのインフラに1.4兆ドルが費やされている

中国の固定資産投資(対前年比)

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

なお、ここで非常に注目されるのが、2016年に中国政府による固定資産投資が急増するにつれ、民間による固定資産投資が落ち込んでいったことだ。これは偶然だろうか。あるいは、政府支出が民間投資を締め出しているからかもしれない。

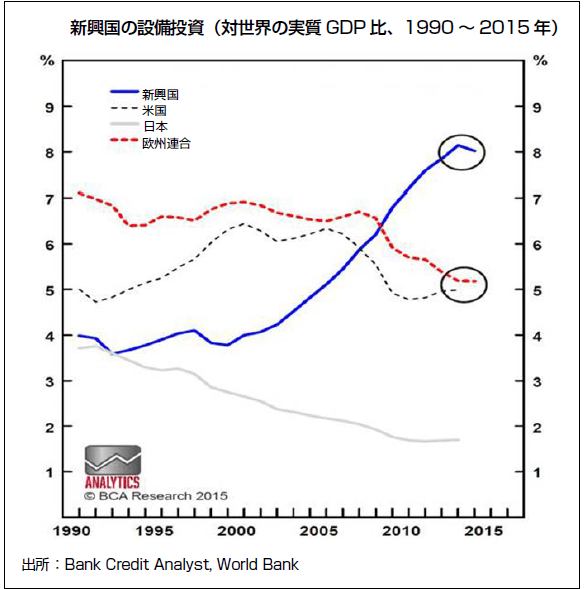

さらに、ミルトン・フリードマンによると、政府支出の増加が持続的経済成長を導くという経験的証拠はないという。その格好の例が日本だ。1989年に株価と不動産価格が弾けて以降、日本ほどインフラに投じている国は、ほとんどないだろう。しかし、成長を持続しているところがあるだろうか。

新興国の設備投資

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

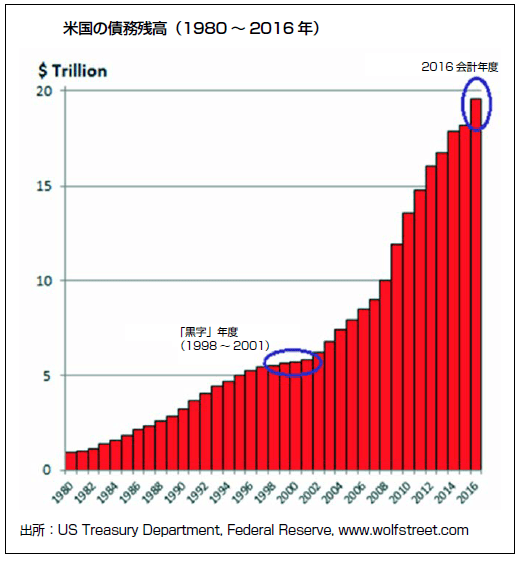

このように、「大して効果がない」政策にもかかわらず(ただし、これはクリントンも計画していた)、財政支出の膨張と関連があり、財政赤字から賄うという問題がある。ここ数年「公式」には財政赤字が対GDP比で低下したと発表されている。しかし、実際にはオバマ政権下で年1兆ドルほど増えた。米国の債務残高は現在20兆ドル近くにまで膨らんでいるのだ。

米国の債務残高

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

また、さらに注目すべきことがある。ここ12カ月にわたる「実質赤字」(政府債務の増加)は1.6兆ドルに膨れ上がっている点だ。なお、聡明なる新ケインズ主義のエコノミストたちによると、債務は問題ではないという。さらに余談ながら、ポール・クルーグマンは選挙直後の夜0時42分に「相場がいつ回復するかという質問があれば、率直な回答は『決してない』だ」と述べている。

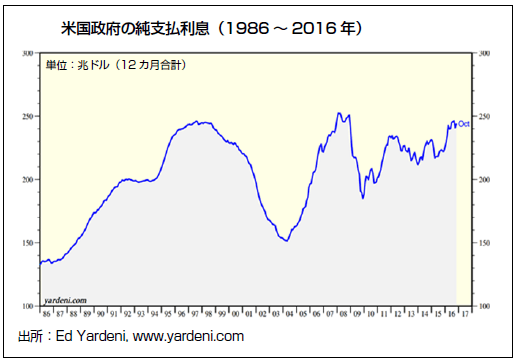

しかし、債券市場の見解は「若干」異なるようだ。そして、それは重要な意味を持つ。なぜなら、金利が上昇し続ければ、トランプ派による財政赤字の増加もあって、既発債と新発債への利払いが急増するからだ。それは赤字を劇的に増加させることになる。

米国政府の純支払利息

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

トランプの経済政策(財政赤字=年2兆ドルを超える政府債務の増加)が的中し、米国経済が実質ベースで3%を超える成長を始めたとしよう。そしてそのおかげで、すべての株式強気派が、米国経済は強くなるという確信に基づいてダウ平均を史上最高値に押し上げたとする。このシナリオでは、10年物米国債の利回りが3%近くにまで上昇し続ける可能性が高い。強い成長が消費者物価のインフレを伴い、債券の買い手を躊躇させるからだ。10年債利回り3%と力強い経済成長はどこまで両立するだろうか。

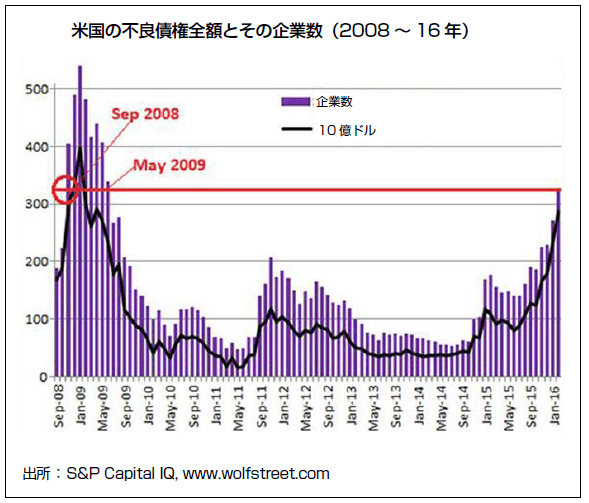

3%の10年債利回りは、底入れした1.37%の2倍超となる。それはあらゆる資産市場に、そして自動車・住宅・商業用不動産・レバレッジ企業(訳注:負債への依存度が高い企業)といった金利に敏感な業界に、かなりの悪影響を及ぼすことになるだろう。

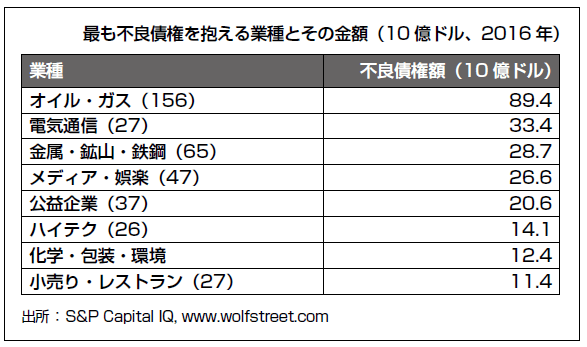

米国の不良債権全額とその企業数

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

最も不良債権を抱える業種とその金額

(出所:マーク・ファーバー博士の月刊マーケットレポート2016年12月号)

したがって、何かしらの刺激策で力強い成長が導かれるようであれば(先ほど述べたように、それはあり得ないと私は信じているが)、金利上昇と資産市場による急激な下方修正によって、相殺どころでは済まなくなりそうだ】

(The Gloom, Boom & Doom Report マーク・ファーバー博士の月刊マーケットレポート2016年12月号『大山鳴動して鼠一匹』より引用)

標準偏差ボラティリティトレード

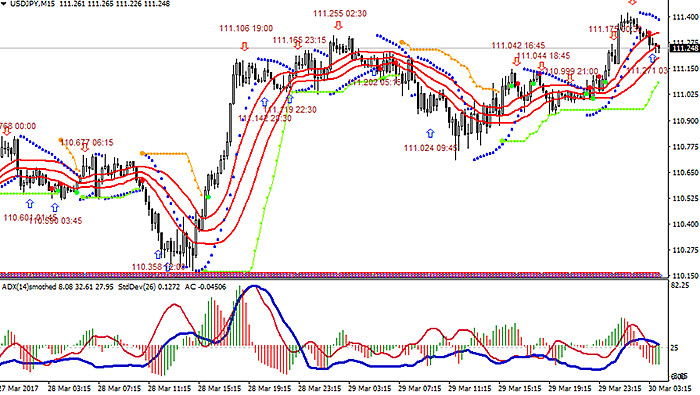

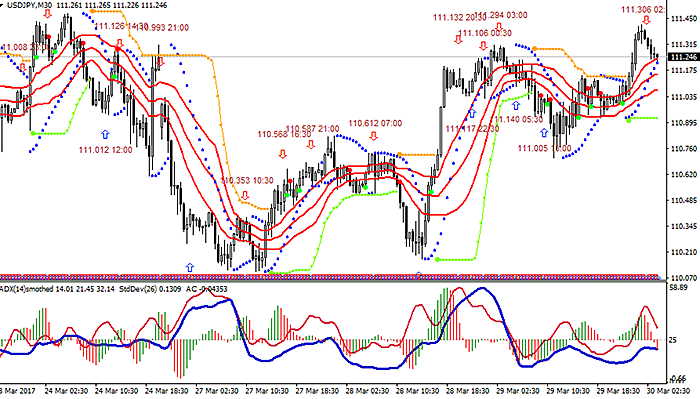

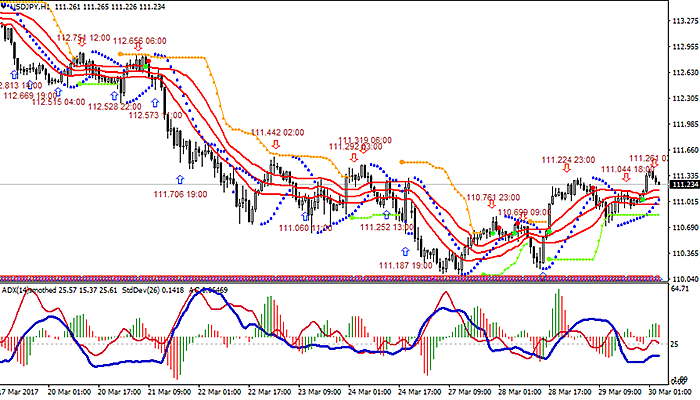

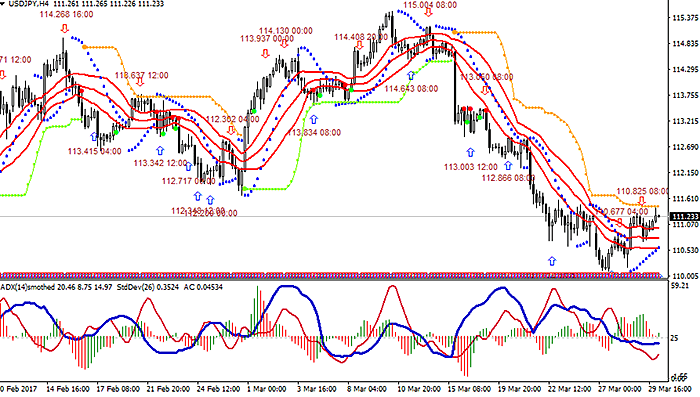

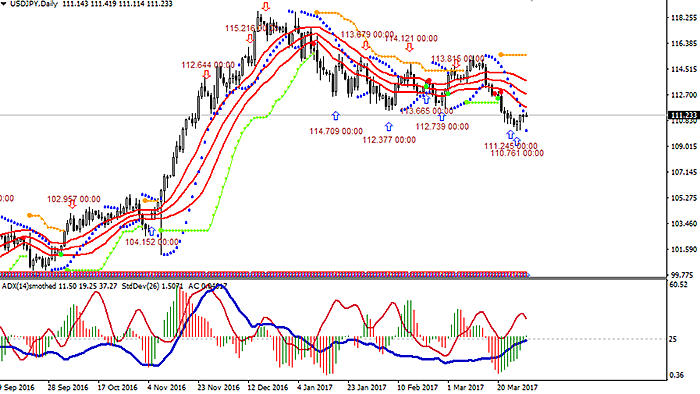

以下のチャートはドル/円の15分足・30分足・1時間足・4時間足・日足である。

2016年後半から2017年の前半の相場では、4時間足以下の標準偏差ボラティリティトレードで大きな収益を上げることが出来た。この手法はFX・株価指数先物・個別株・債券先物・原油先物・ゴールド先物など、多くの市場で有効に機能している。

標準偏差ボラティリティを使った売買手法は、以下の通りである。

- パラメータ21のボリンジャーバンドを表示させる

(株式インデックスは±0.6シグマ・通貨は±1シグマ) - パラメータ26の標準偏差を表示させる

- トレンドの発生(保ち合い離れの判定方法)

標準偏差が上昇しはじめた時 - 新規建玉のポイント

エントリー(新規注文)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の外に

飛び出した時 - 損失を限定しつつ利益を伸ばす手仕舞いのポイント

手仕舞い(エグジット)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の内側に

入った時

<標準偏差ボラティリティトレード>は、すべての市場と時間枠(タイムフレーム)の順張り取引に拡張が可能である。

ドル/円(15分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(30分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(4時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

新しいDVD『相場で道をひらく7つの戦略-短期売買実践編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)