トランプ期待相場は8月までは続く?

昨日、トランプは施政方針演説をおこなった。2月9日に「2~3週間内に驚異的な税制改革案を発表する」と発言していたため、市場の注目を集めていたが、ウォール街が期待する大型減税の具体策については3月中旬ごろに発表される運びとなった。スティーブン・ムニューチン米財務長官が「8月までに税制改革を行い、ここ10年余り経験したことのない高い経済成長を実現する」(23日ウォールストリートジャーナル)と発言しており、株式ファンド運用者の間では、「とりあえず、減税案がとりまとめられる8月までは期待感先行の居心地のよいモラトリアム相場が続く」という、トランプ相場に対する楽観シナリオが浮上しているようだ。

スピーチ・ライターが書いたと言われるトランプの施政方針演説は「肩すかしでつまらない」という感想が多かった。パイプラインの建設、オバマケアの見直し、トランプウォール建設、国境警備強化、総額1兆ドル規模のインフラ投資計画などの公約が繰り返された。

トランプ演説より注目されたのは、投資家としても著名なウィルバー・ロス米商務長官の発言で、ウィルバー・ロスはトランプの施政方針演説後、記者団に対して「インフラ投資計画では連邦政府の資金を使うだけでなく、民間からの資金調達も想定していると説明。そのうえで日本が米国の同盟国で、金融機関が巨額の資金を保有していることに触れ、「日本は素晴らしい資本の供給源だ。日本政府の年金基金は巨大で、保有資産を分散しようとしていると指摘し、米国のインフラ投資計画が、日本の年金ファンドなどの投資の受け皿になり得る。2月の日米首脳会談で安倍晋三首相がトランプ氏に対し「資金援助」の意思があると示唆したことも明らかにした」(「1兆ドル投資を日本に期待 ロス米商務長官、年金ファンドなど想定」3月1日 産經ニュース)という。

また、施政方針演説で直接は国境調整税に言及しなかったものの、トランプが法人税の国境調整への含みをもたしたことが注目されている。今後、日本企業にとって脅威なのは驚異的な税制改革案のリスクだろう。

驚異的な税制改革案と日本企業の憂鬱

世界貿易機関(WTO)のルール違反と言われる「驚異的な税制改革案」の内容は、2016年6月に下院共和党が発表した税制改革案がベースとなっている。

- 輸出課税を免除し、海外から仕入れた製品や部品は費用控除を認めずに20%の課税をする(「米国内の売上高」-「米国内で発生された費用」という計算式で発生した国内利益にだけ法人税を課す)

- 法人減税は35%から20%に引き下げ

というのが驚異的な税制改革案の内容だ。

日経新聞社の前田昌孝氏から「キャッシュフロー税のイメージ」という資料を頂いたが、この「驚異的な税制改革案」が実行されれば、「日本から米国への自動車の輸出は半減。トヨタ自動車の利益は40%減少する可能性がある」と噂されている。トランプはWTO脱退も辞さない考えだ。

12日連続最高値更新という米国株高で3月利上げ説が急浮上

先週のレポートで、「FRBが3月に利上げなどするわけがない。イエレンはコンセンサスの人で、市場に先駆けて利上げをするような人物ではないからだ。筆者のシナリオが崩れるとしたら、それは米国株が今後も大幅に上昇する場合であろう」と書いた。

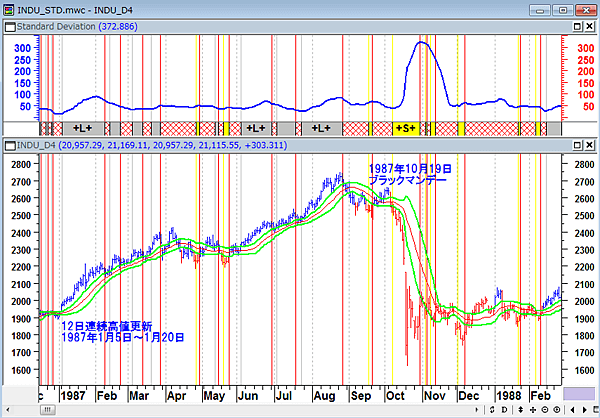

その米国株は、NYダウが12日連続高値更新を記録するなど、堅調な上昇相場が続いている。過去に12日連続高値更新相場があったのは1987年の1月5日~1月20日で、1987年は10月19日にブラックマンデーがあったことから、運用者の間では「後が怖い」と言われているらしい。

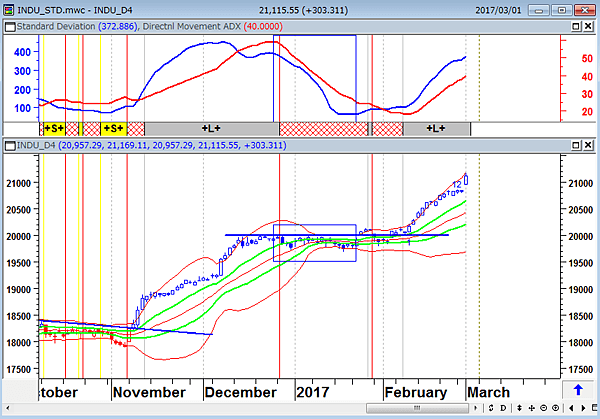

NYダウ(日足) 買いトレンド相場

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

NYダウ(日足)あれから30年、1987年の12日連続高値更新相場とブラックマンデー(暗黒の月曜日)

上段:26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

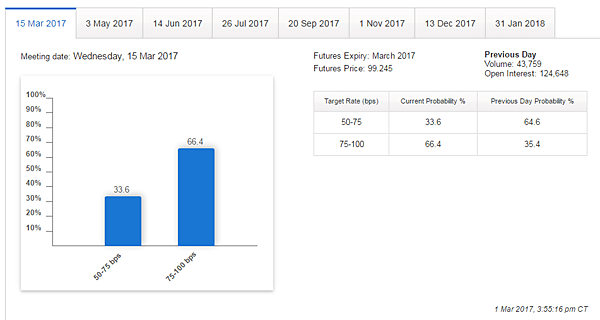

この先も米国株高が続くようであれば、バブルを抑止するため、FRBは早めの利上げに動く可能性がある。NY連銀のダドリー総裁、サンフランシスコ連銀のウイリアムズ総裁、ダラス連銀のカプラン総裁などの3月利上げ観測気球で、CME FEDWATCH(FF レート先物市場)の利上げ確率は、3 月 FOMC が66.4%と急上昇している。

CME FEDWATCHの利上げ確率 3 月 FOMC が66.4%と急上昇している

(出所:CME FEDWATCH)

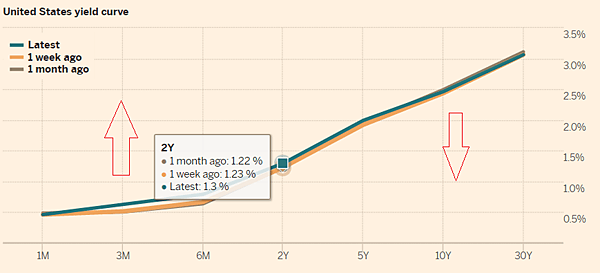

FRBが利上げに動けばドルが買われることになるが、このドル高・金利高は米国株(米企業収益)にとって逆風となろう。そうなると、現在の右肩上がりのイールドカーブ(利回り曲線)の形状にも変化が出てくるかもしれない。イールドカーブがフラット化してくると、米国株式市場の急落リスクが高まる。

米国のイールドカーブ(利回り曲線)2017年3月2日現在

(この先、短期の金利が上がり、長期の金利が上がらなくなると、株式市場の急落が起こる。米著名投資家ラリー・ウィリアムズは、「GDPが450億ドルの伸びに対して、債務は2.2兆ドルに膨れ上がっている。この対GDPの債務率は過去最大である。金利の引き上げはGDPの低下に直結する。まるで、マイク・タイソンのパンチのように強烈なダメージをもたらす」と述べているが、FRBが急いで金利を引き上げるだけで米国のGDPは下がってしまうのである)

(出所:フィナンシャルタイムズ)

日本時間3月4日の2時30分からスタンレー・フィッシャーFRB副議長、3時からイエレンFRB議長の講演が予定されている。イエレンの講演テーマは「経済見通し」となっており、市場参加者の興味は3月4日のFRB議長、副議長の講演に集中している。

より短期のタイムフレームの相場に参入することで、資金効率は劇的によくなる

2月16日のレポート「今の相場で収益を上げる実践的売買モデル」

で、「現在、NYダウは買いトレンド相場になっており、筆者は買いで相場に参入しているが、NYダウ相場の醍醐味は、むしろ日足以下のタイムフレーム(時間枠)、即ち、1時間足、15分足、5分足といった短期のタイムフレームでトレンドが頻繁に発生していることであろう」と書いた。

以下は、NYダウ先物の日足・4時間足・5分足のチャートである。日足だけで取引しているよりも、より短期のタイムフレームの相場に参入することで、投資資金効率は劇的によくなる。

相場に方向性が出てくると、標準偏差ボラティリティは上昇する。標準偏差ボラティリティが低い位置から上昇する場合は、相場が保ち合いを離れ、強い方向性をもつシグナルとなる。相場に大きなトレンドが発生する可能性のある局面は、標準偏差ボラティリティが上昇し、ボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)をブレイクしたときだ。相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の外側にあるうちは、トレンド相場が継続しているとポジションを持ち続けている。手仕舞い(エグジット)は、相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の内側に入った時である。

筆者はボリンジャーバンドの±1シグマと標準偏差ボラティリティ(パラメータ26)だけを使って売買しており、エントリーの補助ツールとしてパラボリックSARを使っている。2017年相場は短期取引の好調がずっと継続している。

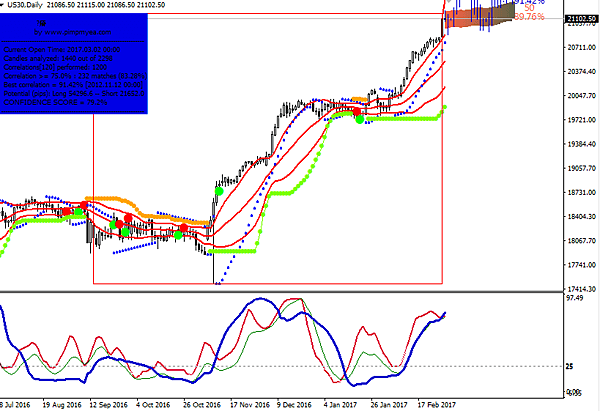

NYダウ先物(日足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

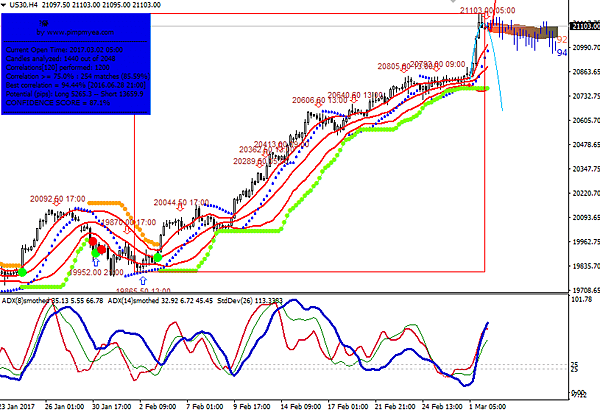

NYダウ先物(4時間足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

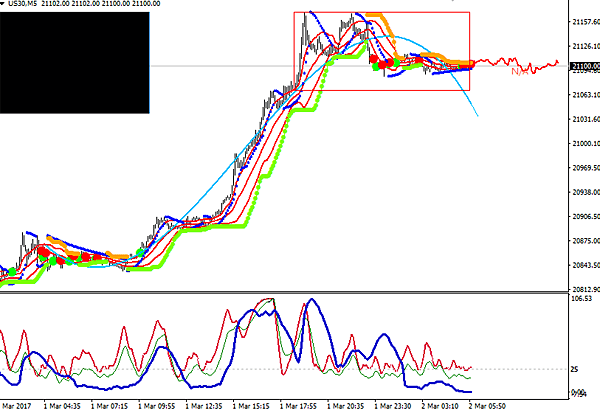

NYダウ先物(5分足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

どの時間帯で取引するかは、標準偏差ボラティリティの形状が重要となる。循環的にトレンド発生が頻発しているタイムフレームを選択するのが重要で、筆者はNYダウのトレードでは、1時間足・30分足・15分足・5分足を選択することが多い。

多くの運用者が、「短期取引は気楽だ。トランプ相場の先行きなど分析してもわからない。トランプノミクスの良い部分を彼の保護主義が相殺してしまうかもしれないし、大きなリスクを取りたくない」と述べており、筆者の周辺のファンドはこの1か月半程度、こうした短期取引で大きな収益を上げている。

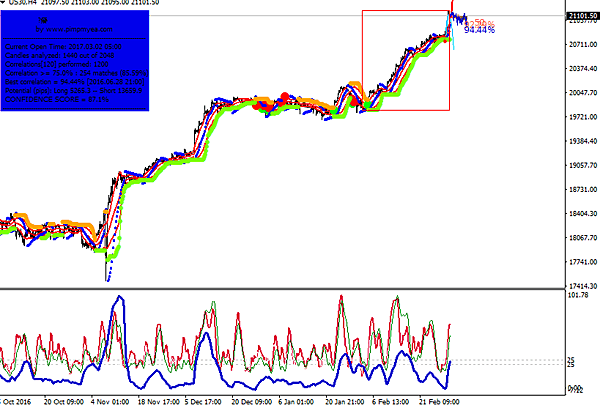

NYダウ先物(4時間足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

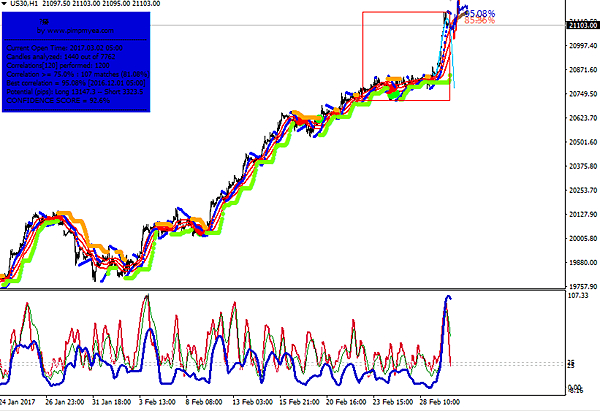

NYダウ先物(1時間足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

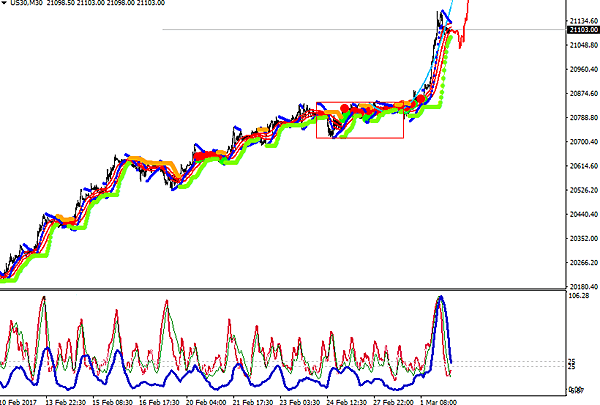

NYダウ先物(30分足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

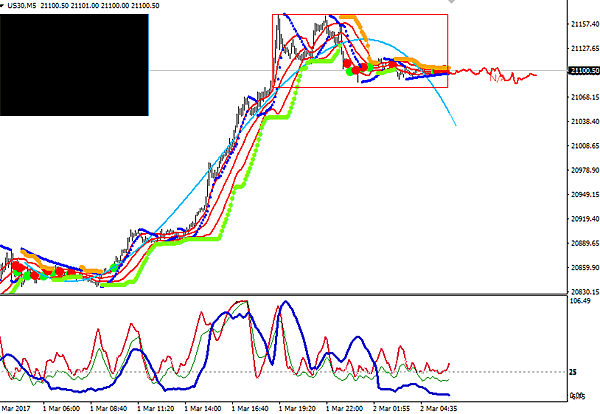

NYダウ先物(5分足)

上段:ボリンジャーバンド(21)±0.6シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

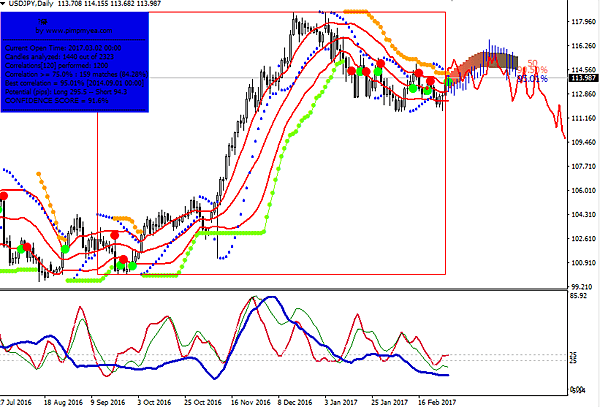

ドル/円の相場もNYダウと同様である。このところの2月以降のドル/円相場は日足ではまったくトレンド(方向性)がないが、1時間足以下のタイムフレームでは頻繁にトレンドが発生している。日々のトレードの一部をブログに掲載しているので、詳細はそちらを参照してほしい。

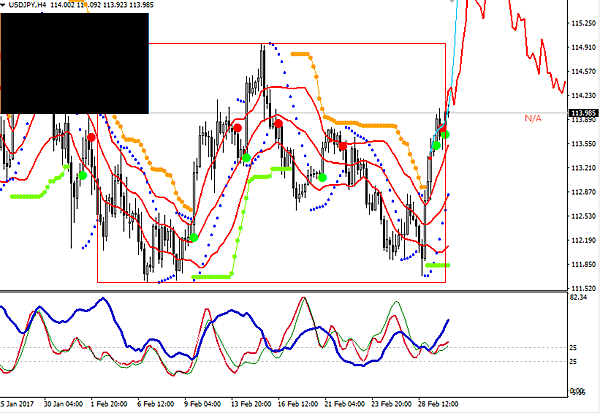

ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

ドル/円(4時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

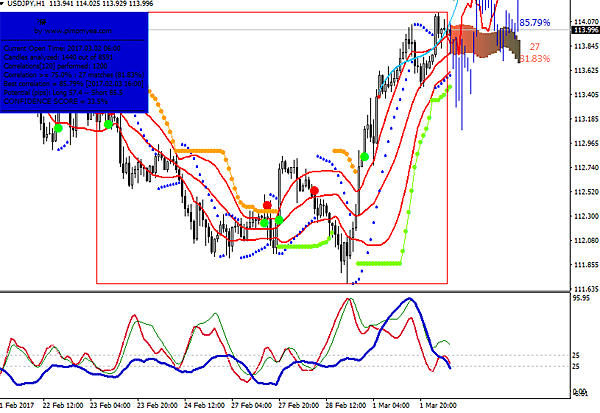

ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

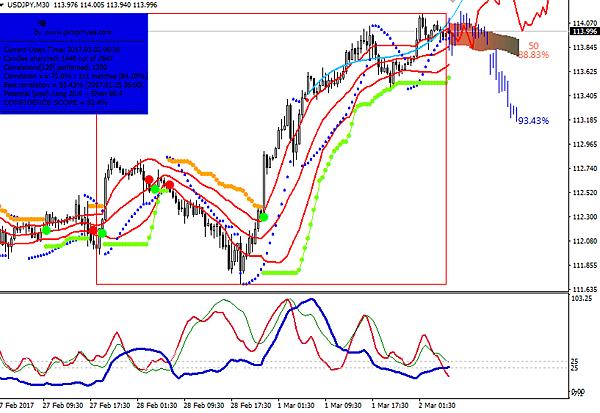

ドル/円(30分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

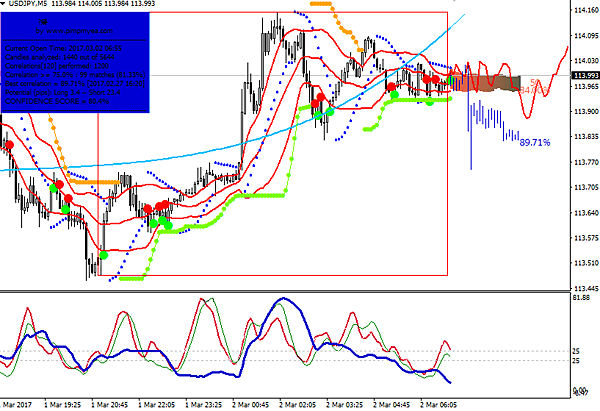

ドル/円(5分足)

上段:ボリンジャーバンド(21)±1シグマ=赤のバンド

下段:標準偏差ボラティリティ(26)=青いライン

(出所:MT4)

いくら相場を評論したところで、収益には結びつかない。ファンダメンタルズは重要であり、筆者も予測をするが、相場の分析で最も重要なのは、<価格そのものの分析>であろう。

相場の予測については、Dr. DOOMと呼ばれるマーク・ファーバー博士の意見が秀逸なので、少し長いが、(代理店の許可をとって)彼のレポートを引用しておく。

【実際のところ、経済学は現代の重要な疑問に全く何も答えていないように思う。過剰な現代の経済モデル化の問題は、物理法則が実際に経済学に当てはまると仮定していることにある。いいかえれば、人間行動が常に与えられた条件に特定の方法で反応することを前提としている。そして、これは何度も誤りであると証明されているのだ。

エコノミストの失敗作のひとつがドナルド・トランプである。これが民主主義にとって好機となるか分からない。だが、昨年の政治的混乱で、ひとつ明らかになったことがある。それはエコノミストが赤っ恥をかいたことだ。圧倒的大多数のエコノミストが、英国のEU離脱に投票する行為は経済にかなりの衝撃を与えるだけと考えた。ところが、こうした警

告が有権者に無視されたどころか、今のところ“専門家”がほぼ全面的に間違っていたのは間違いないないのだ。

世界中どこも似たり寄ったりである。国際通貨基金やら経済協力開発機構やら有象無象の輩が予測した世界的信頼に与える強い衝撃は、実際には起こらなかった。英国のEU離脱は世界経済に何の影響も認められていない。

専門家には、すぐさまオオカミ中年の烙印が押された。彼らがどれだけ説得力のある説明で「これから時間をかけて痛みが現れる」と警告をしても、ほとんど誰にも信用されないのは驚くほどのことではない。

同様のことがドナルド・トランプでも起きた。彼の当選は経済と市場に混乱をもたらすと広く予想された。しかし、今のところ際立った混乱は起きていない。

この集団的誤算の大きな原因となるのが「集団思考」の危険性である。専門家は嘲笑を恐れ、総意に寄りかかろうとする。あるいは既得権益にすり寄って、意図的に誤解を招こうと共謀的になる。しかし、実際のところ、もっと身も蓋もない説明がある。「経済学という学問分野が単に誤算を生むだけの悲惨な科学になっている」というものだ。

実際のところ、経済学は現代の重要な疑問に全く何も答えていないように思う。例えば、私たちはデフレに向かっているのだろうか。それともインフレだろうか。私たちは長期停滞にはまっているのか、あるいは最終的に金融危機から逃れられるだろうか。

私はこれからも予測をしていく。もちろん、慎重に分析を重ねてから書くときもあれば、経験と勘で書くときもある(自分が楽しむためだけに書くときは)。しかし、いずれにせよ、私が過去に犯した間違いが不確実性に慎重になるよう注意してくれる】

(マーク・ファーバー博士の月刊マーケットレポート2月号『将来について何も知らないほうが、間違いばかりの予測よりもマシ』)

新しいDVD『相場で道をひらく7つの戦略-短期売買実践編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)