「相場とは一体何か?」と言えば、それは「確率に賭けるゲーム」だろう。筆者が心がけていることは、勝つ確率の高い局面で投資を行うということである。以下に8月相場の傾向を挙げておく。

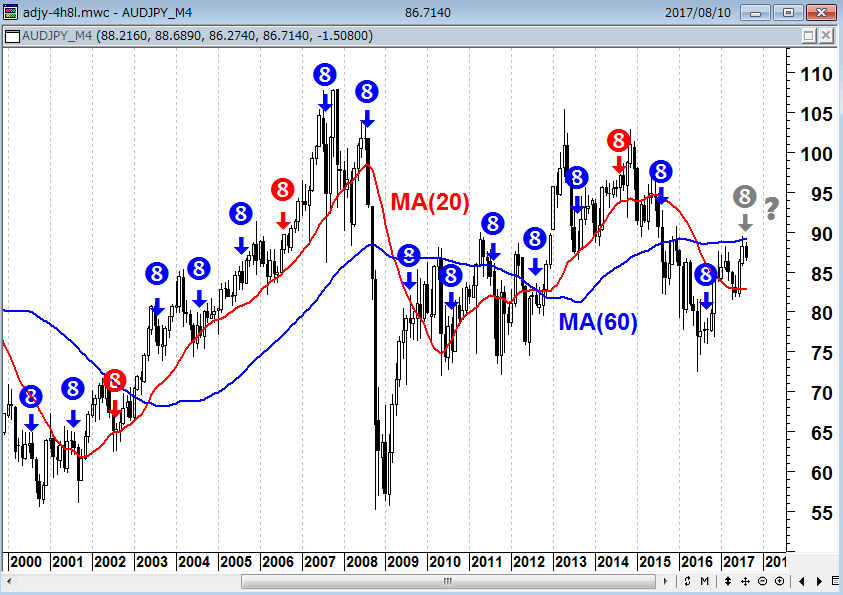

8月は豪ドル安の月?

最近は傾向が薄れてきたが、豪ドル/円の上昇傾向がある月は日本の年度替わりの4月で、12月が4月の次に上昇しやすい。逆に8月の豪ドル/円相場は顕著な下落傾向があると思われる。

近年の相場を調べてみると、豪ドル/円の相場がプラスのリターンとなりやすいのは4月>

12月>7月>2月>11月>3月の順で、マイナスのリターンとなりやすいのは8月>5月>9月>10月>6月の順である。

●豪ドル/円(月足)と8月相場 月足陰線=青・月足陽線=赤

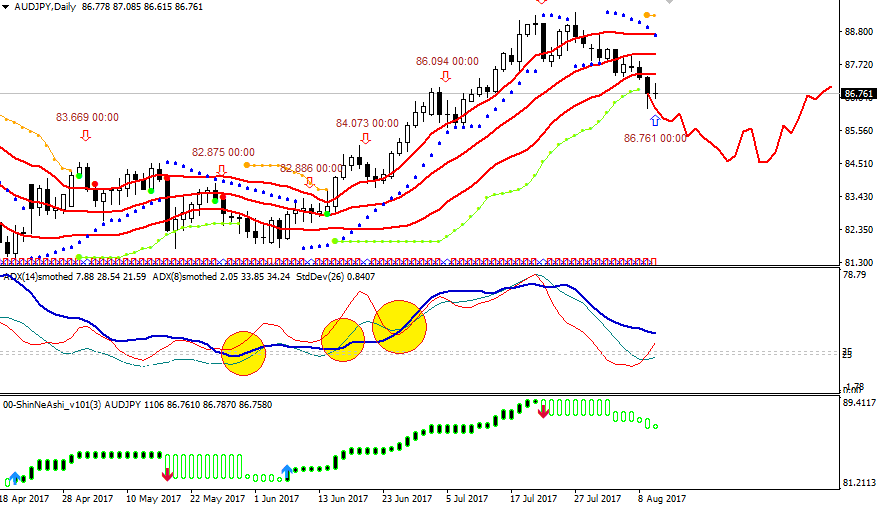

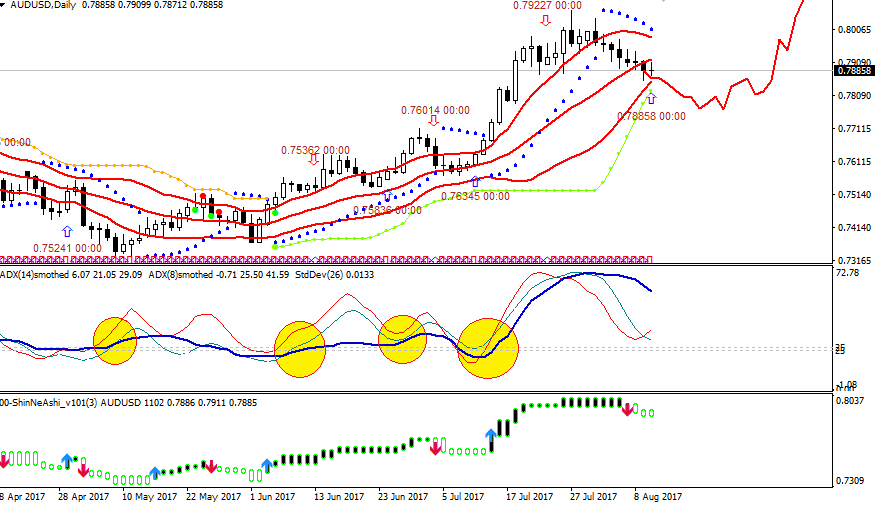

日足チャートをみると、豪ドル/円も豪ドル/ドルも標準偏差やADXがピークアウトして、豪ドル買いトレンド相場は調整相場となっている。

●豪ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

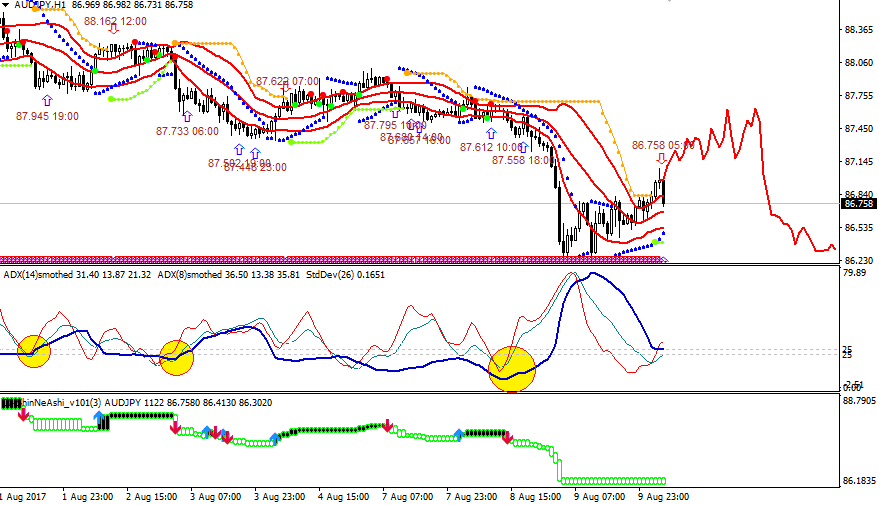

●豪ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

●豪ドル/ドル(日足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

8月は円高の月?

近年の相場は8月にドル/円が円高に振れることは少なくなった。それでも歴史的に見ると、8月というのは「円高の月」との印象が強い。8月は北半球が夏休みシーズンに入り市場の流動性が落ちるため、突発的な材料で相場の変動率が上がりやすい。円買いを狙う投機筋にとって「8月は仕掛け時」である。

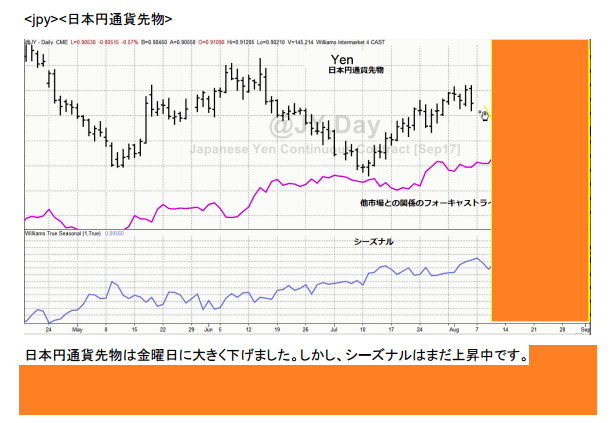

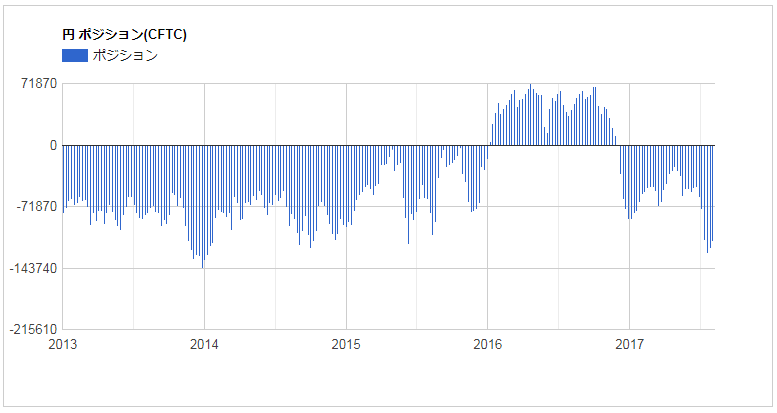

著名投資家ラリー・ウィリアムズは、「先週金曜日の雇用統計で大きく円安に振れたものの、シーズナルやフォーキャストラインは円高を示唆している」と述べている。投機筋が円安ポジションの偏りを狙って6月安値108円81銭や、3月安値108円13銭をターゲットに円買いを進めるのかが今後の焦点だろう。

●ラリー・ウィリアムズの日本円通貨先物予測

●円のポジション(CFTC発表8月4日現在) 円売りポジションが溜まっている

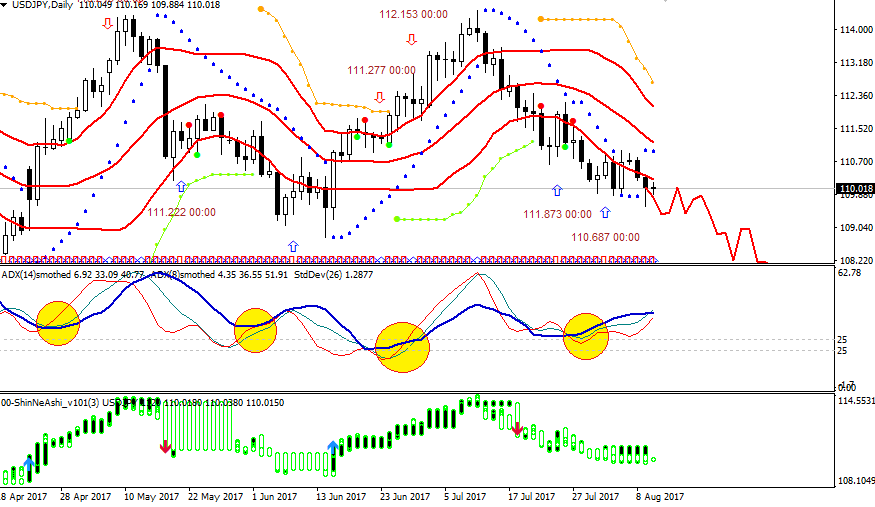

●ドル/円(日足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

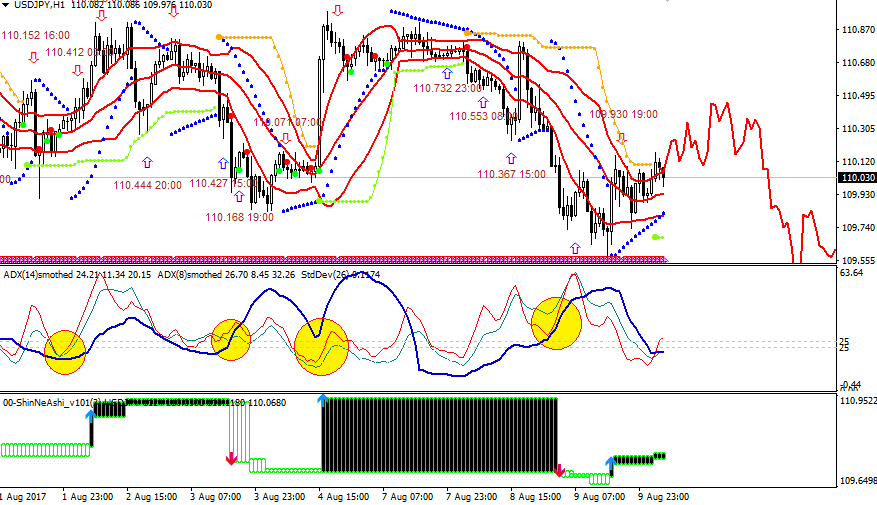

●ドル/円(1時間足)

上段:ボリンジャーバンド(21)±1シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

8月は株安の月?

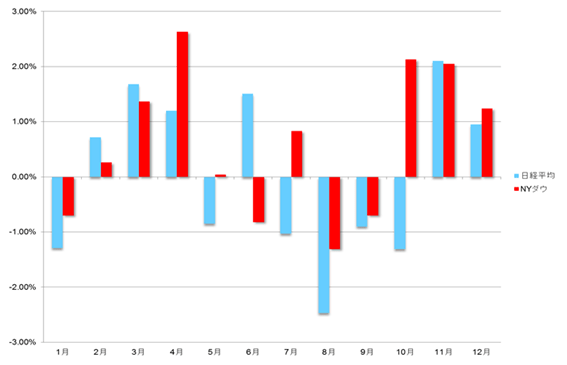

新債券の帝王ジェフリー・ガンドラックは「夏相場が危ないので株は売っておいたほうがいい」と述べている。歴史的に5月・9月・10月はボラティリティが上がるが、近年の相場は8月が危ない。

●NYダウ・日経平均 月別騰落率(過去20年)

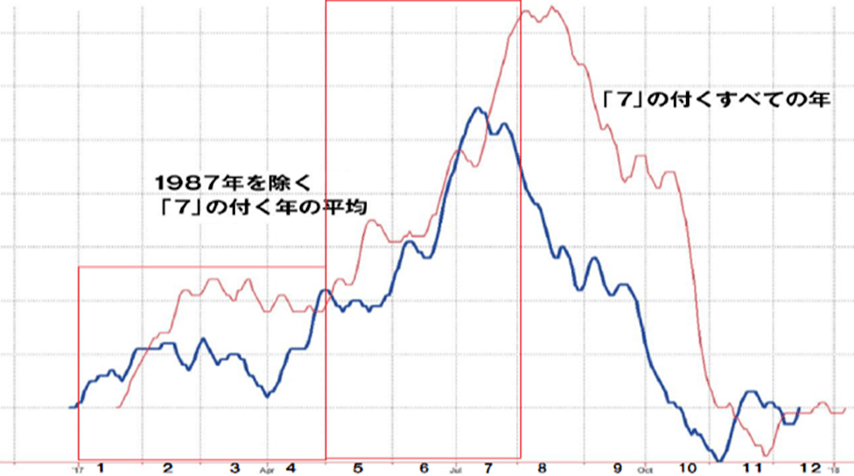

●NYダウと<7の年の平均サイクル>

今年のここまでのNYダウはおおむね7の年の循環で動いている

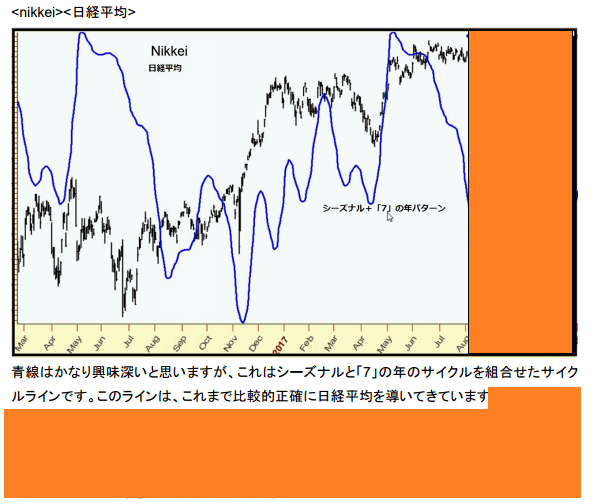

ラリー・ウィリアムズは、「青線はかなり興味深いと思うが、これはシーズナルと「7」の年のサイクルを組合せたサイクルライン。このラインは、これまで比較的正確に日経平均を導いている。ラインは日経平均が下げた後にバウンドして、再び下げていくと予測する。今、横ばいになっている日経平均市場では、買い持ちを解消しているようす。日経平均は間もなく下げ始めるだろう」と、今週の週刊マーケット分析(ラリーTV)で述べている。

●ラリー・ウィリアムズの日経平均予測

6月14日にFOMCは4回目の利上げを行った。4兆5,000億ドル規模のバランスシートの縮小に着手する方針も表明している。イエレンにしてはかなりタカ派で前のめりの対応といえるだろう。早ければ9月にもバランスシート(米国債とモーゲージ担保証券)の縮小を開始する可能性があるという。4回目の利上げと資産売却表明は金融緩和相場の終わりの始まりであり、今年後半の相場にボディーブローのように効いてくる可能性がある。

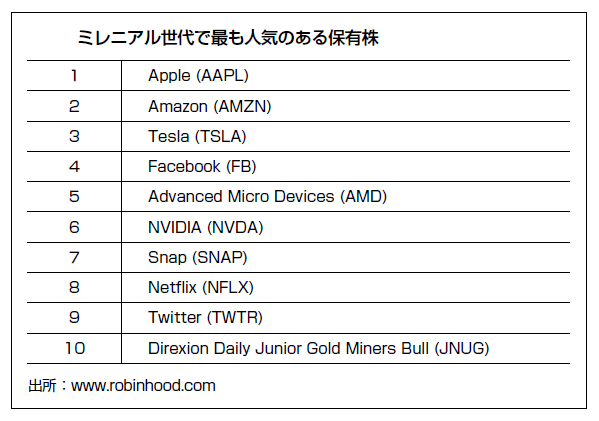

ミレニアル世代が引っ張る米国株式市場

1946年から64年に誕生したベビーブーマーを退け、現在の米国の人口でトップを誇るのは約8,000万人のミレニアル世代である。ミレニアル世代が投資を始めたのは、2007年~2009年の資産価格崩壊後で、ミレニアル世代は下げ相場を知らない。「上がるから買う、買うから上がる」という相場しか知らないのである。

1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブルの暴落は、結局、政策金利の引き上げが原因だった。現在の米国のFANGやMANTの上昇も「上がるから買う、買うから上がる」というバブル現象である。

●ミレニアル世代で最も人気のある保有株

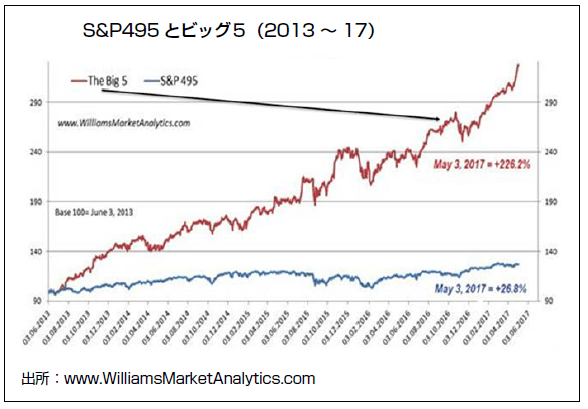

●S&P495とビッグ5(2013年~2017年)(ビック5:アップル・マイクロソフト・アマゾン・グーグル・フェイスブック)

「S&P500は2013年中旬以降、年率わずか6.1%に過ぎない。一方、ビッグ5指数は同期間に57.3%とべらぼうに高い評価をされている」

「ゴルディロックスと3匹のくま」(Goldilocks and the Three Bears)は、イギリスの有名な童話である。ゴルディロックスは今の「ほどよい状況が続く適温相場」の例えによく用いられる言葉だが、ゴルディロックスの童話の本質は、「そういう状況は長くは続かない」ということである。総楽観相場だが、4回目の利上げと資産売却表明の後の年後半相場には注意が必要であろう。

戦後の相場では日経平均が4年連続高すると、上げは7年続いている。1950~1956年・1974~1980年・1982~1988年・2011~2014年と、4回4年連続高しているが、7年目は今年2017年である。

予測とテクニカルが合致しコンディションが

整ったときだけ相場に参入する

2017年の後半相場には注意が必要だが、筆者は予測ではポジションをとらない。予測とテクニカルが合致しコンディションが整ったときだけ相場に参入する。テクニカルとは<標準偏差ボラティリティトレード>のことである。

<標準偏差ボラティリティトレード>の概要は以下の通りである。

①パラメータ21のボリンジャーバンドを表示させる

(株式インデックスは±0.6シグマ・通貨は±1シグマ)

②パラメータ26の標準偏差を表示させる

●トレンドの発生(保ち合い離れの判定方法)

標準偏差が上昇しはじめたとき

●新規建玉のポイント

エントリー(新規注文)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の外に飛び出したとき

●損失を限定しつつ利益を伸ばす手仕舞いのポイント

手仕舞い(エグジット)は相場がボリンジャーバンド±1シグマ(株式インデックスは±0.6シグマ)の内側に入ったとき

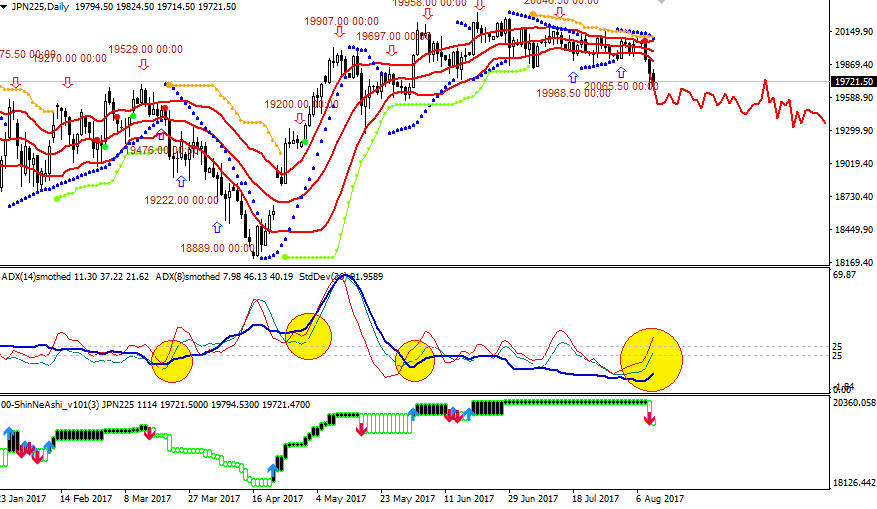

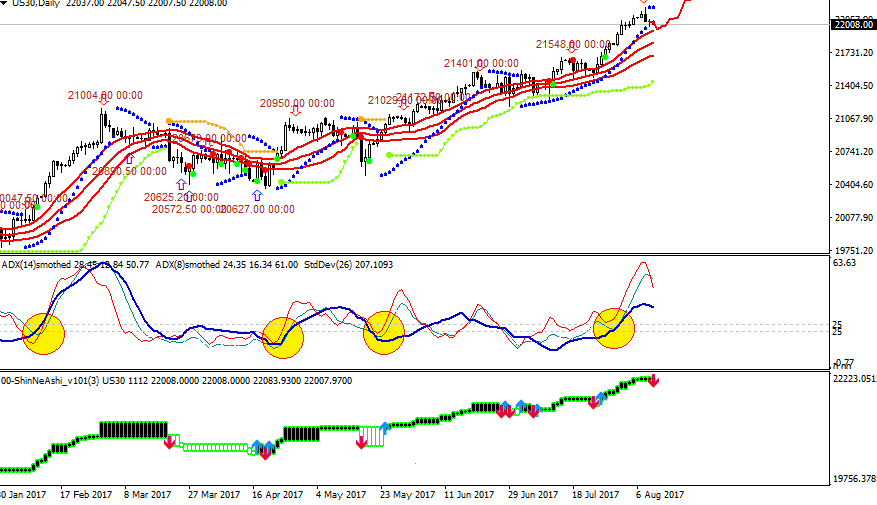

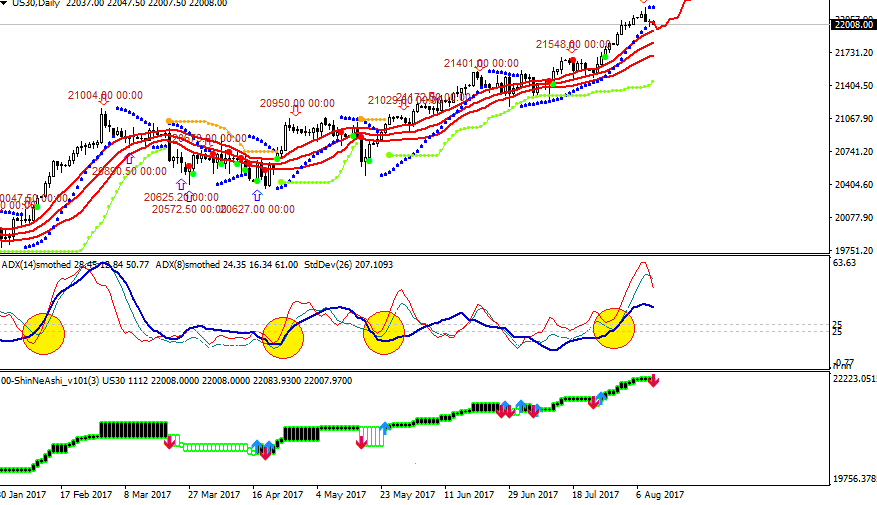

トレードにエントリーするうえで重要なのは、チャート下段のADX(8)、ADX(14)、標準偏差ボラティリティ(26)の3本のラインがいっしょに上がっている局面(丸で囲った黄色い部分)を狙うことだ。3本のラインがいっしょ

上がっている局面はトレンドが大きくなる可能性を秘めている。

●日経平均CFD(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

●NYダウCFD(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

●ナスダック100CFD(日足)

上段:ボリンジャーバンド(21)±0.6シグマ・パラボリックS&R

中段:標準偏差(26)・ADX2LINES(8・14)・トレンドの発生局面(黄色)

下段:新値3本足のシグナル

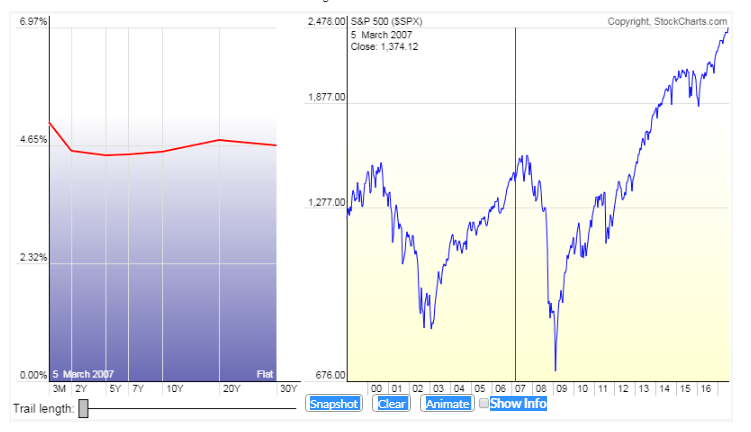

株の暴落の兆候を発見する方法

株の暴落の予兆はイールドカーブ(利回り曲線)のフラット化だ。なぜなら、過去の相場の暴落の手前では、イールドカーブ(利回り曲線)のフラット化が起きているからである。2007年のサブプライム問題を引き起こしたのは、IT(ドットコム)バブル崩壊後の米国債の金利の相対的な低さが要因だった。

当時の米国債金利が相対的に低かったために、皆が7%超の利鞘のとれるアダ花商品に参入したことで金融危機が起きたのである。昨今の相場も、「ゼロ金利に比べればリートもジャンク債も何でも買い(割安)だ」というゼロ金利バブル相場が展開されてきた。その米国も金利の正常化に動いており、そろそろバブルのツケが回ってくるころだろう。

では、今すぐベアマーケットが到来するかといえば、本格的な下げ相場にはまだならないだろう。新債券の帝王ジェフリー・ガンドラックは今年の早い時期から「明らかにイールドカーブはフラット化したが、まだ利上げの余地がある」と見通しを語っている。

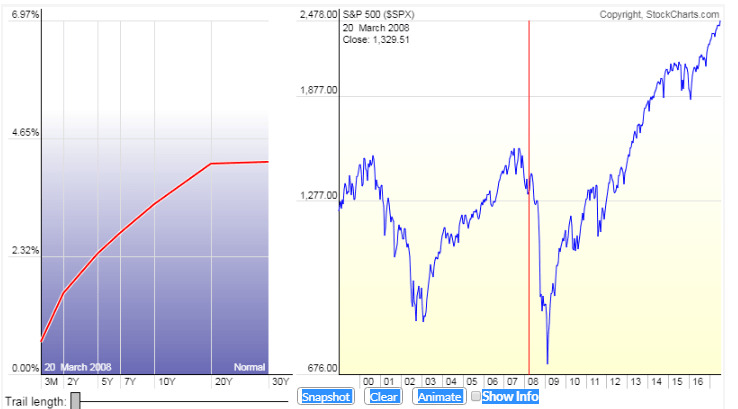

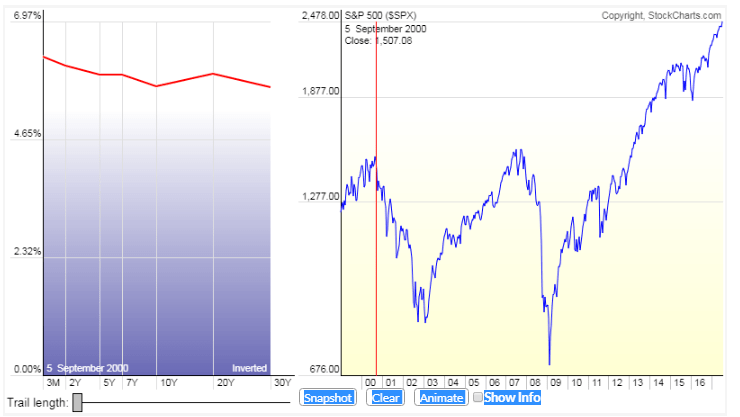

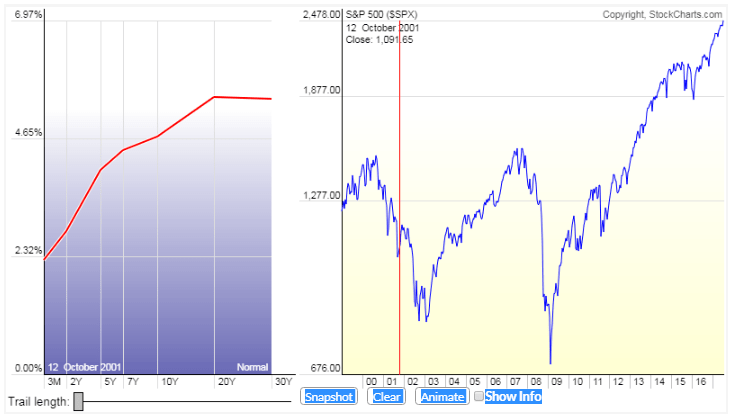

過去の暴落相場を詳細に観てみると、相場の暴落はイールドカーブがフラット化したあと、元に戻るという過程で起こることが多い。おそらく、そうした事態が起こるのは2018年以降になるのではないかと思われる。

●米国のイールドカーブ2007年(株暴落の指標)

(イールドカーブは右肩上がりが基本だが、イールドカーブがフラット化してくると、米国の株式市場に転機が訪れる。前回のフラット化は2007年)

●米国のイールドカーブ2008年

●米国のイールドカーブ2000年

●米国のイールドカーブ2001年

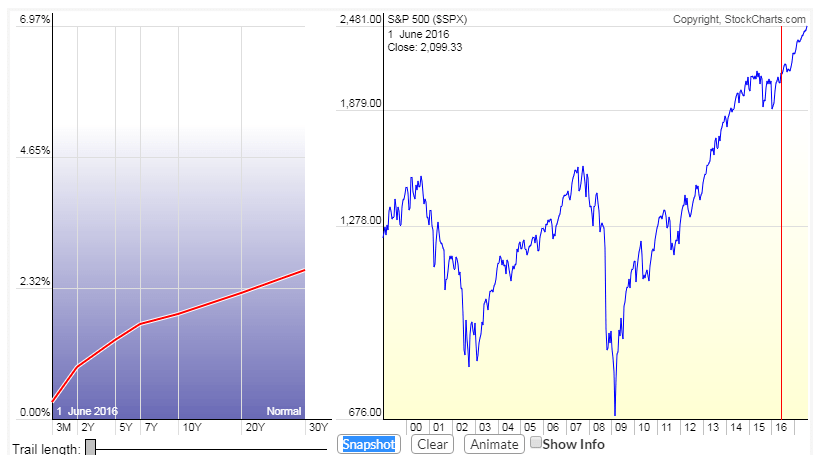

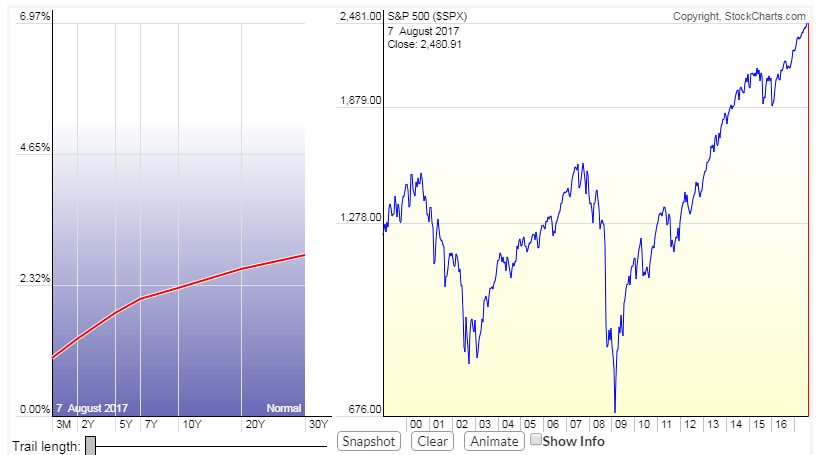

●米国のイールドカーブ(2016年6月1日)

●米国のイールドカーブ(2017年8月7日)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)