円相場は株価連動相場

株式市場は先週から突如として急上昇相場に転じた。この上昇の理由は米中貿易戦争を警戒して売りポジションを構築していた投資家のショートカバー(買戻し)が一斉に出たためだと言われている。株式市場の上昇を受けて、クロス円相場もリスクオンの円安相場に転換している。このところの円相場を動かしているのは株の動きである。

日経平均CFD(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 「石原順のボラティリティトレードシグナル」

ドル/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 「石原順のボラティリティトレードシグナル」

ユーロ/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 「石原順のボラティリティトレードシグナル」

ポンド/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 「石原順のボラティリティトレードシグナル」

トルコリラ/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 「石原順のボラティリティトレードシグナル」

FOMCのスタンスは利上げをどこかでやめようということだろう

昨日のFOMC(米連邦公開市場委員会)はFF(フェデラルファンド)金利の目標誘導レンジを2.00~2.25%に引き上げることを決定した。問題はこの先の見通しだが、12月に1回、2019年も3回の利上げを想定している。だが、そこで米国の利上げは打ち止めになるシナリオようだ。

新債券の帝王ジェフリー・ガンドラックは、「FOMCはいつも間違いを犯す」と述べている。しかし、このところの利上げに対する警戒的なスタンスをみていると、米金融当局はかなり勉強して利上げを慎重にやっているようだ。

世界経済の現状は、格差やポピュリズムの台頭といった点で1930~40年代と似ている。日銀やECB(欧州中央銀行)の金融政策は経済刺激の限界に近く、今後は徐々に世界景気も減速していく可能性が大きくなっている。そういった意味では、リスクは圧倒的にダウンサイドにあり、インフレファイトよりも混乱の引き金を引きかねない利上げをどこかでやめようということだろう。

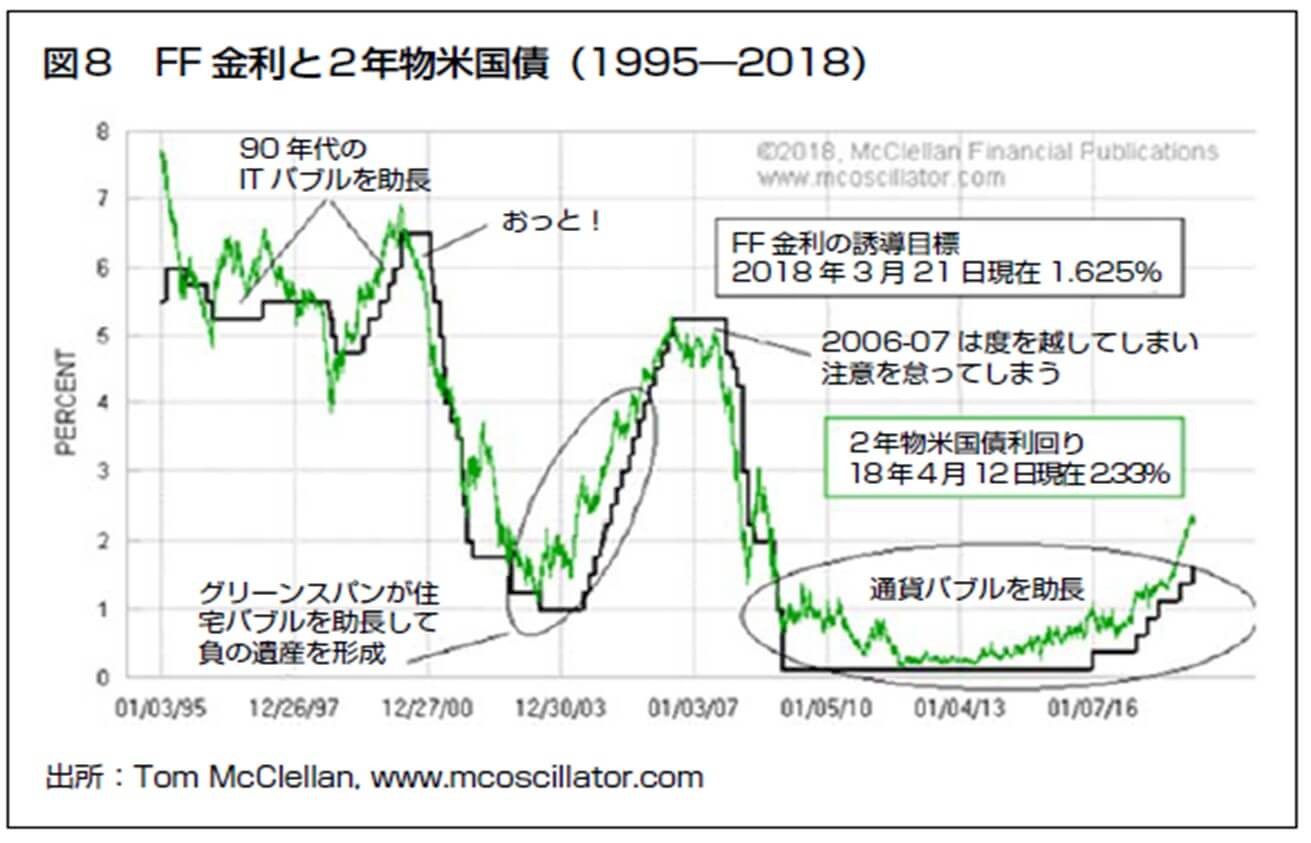

FF金利と米2年国債の推移(1995~2018年) FRBの金融政策はバブルとその崩壊の繰り返し

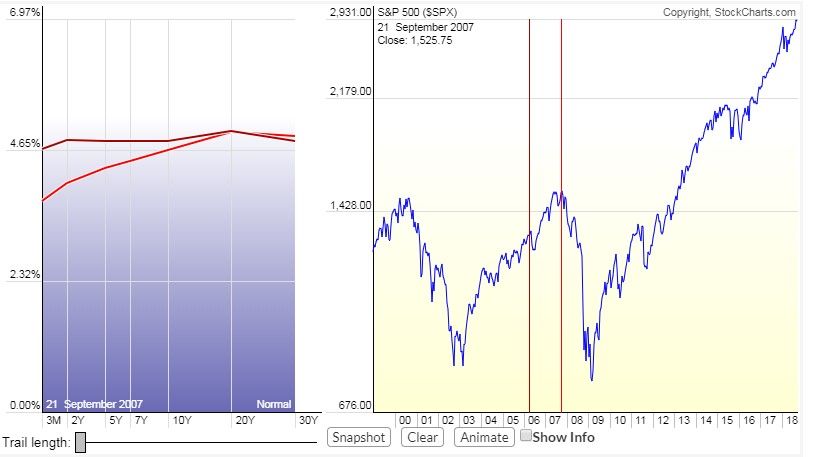

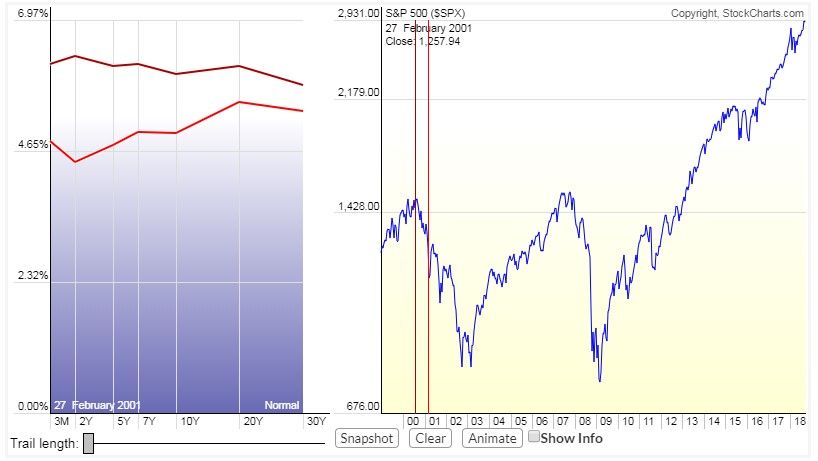

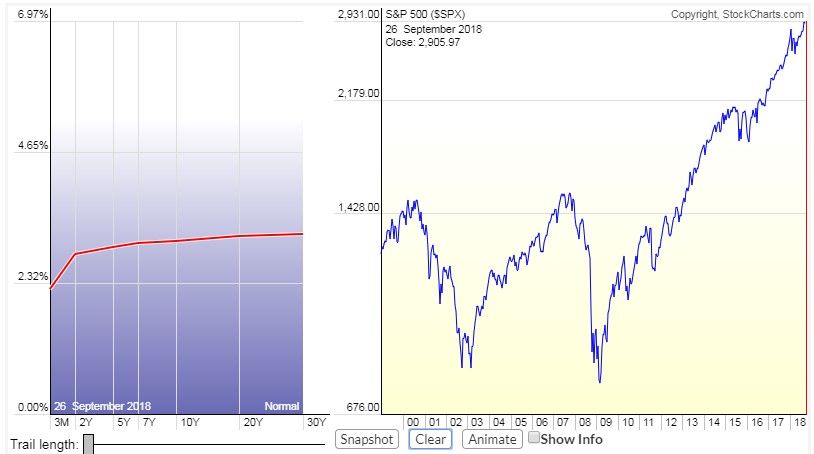

この先懸念されるのは“不景気の兆候”と言われる<イールドカーブのフラット化>だが、イールドカーブはまだフラットにはなっていない。株式市場はまだ上値余地がある。またイールドカーブがフラットになったからといって、すぐに株が急落するわけではない。リーマンショック(金融危機)の時のように1年半から2年程度遅れて株がクラッシュしたケースもあるからだ。下の資料を見れば分かるが、株式市場のクラッシュのサインは、イールドカーブがフラット化、あるいは逆イールドになった後、順イールドに転換する局面が最も危ない。

2006年と2007年の米国のイールドカーブ(リーマンショック前)

イールドカーブ(左)・S&P500(右)

2000年と2001年の米国のイールドカーブ(ITバブル崩壊時)

イールドカーブ(左)・S&P500(右)

2008年9月26日現在の米国のイールドカーブ

イールドカーブ(左)・S&P500(右)

この過剰流動性相場の終わりのシグナルはインフレだ。政策金利が上がるだけでは、株式市場はクラッシュしない。株価が急落するのはインフレになったときである。インフレになれば、中央銀行は利下げも追加緩和もできないからだ。日・欧の金融・財政政策ものりしろがほとんど残っていない。米国の景気拡大期は100カ月超に及んでいるが、この先、景気後退になったら利下げやQE4で対処せざるを得ないであろう。しかし、利下げやQE(量的緩和)もインフレになったら不可能となる。

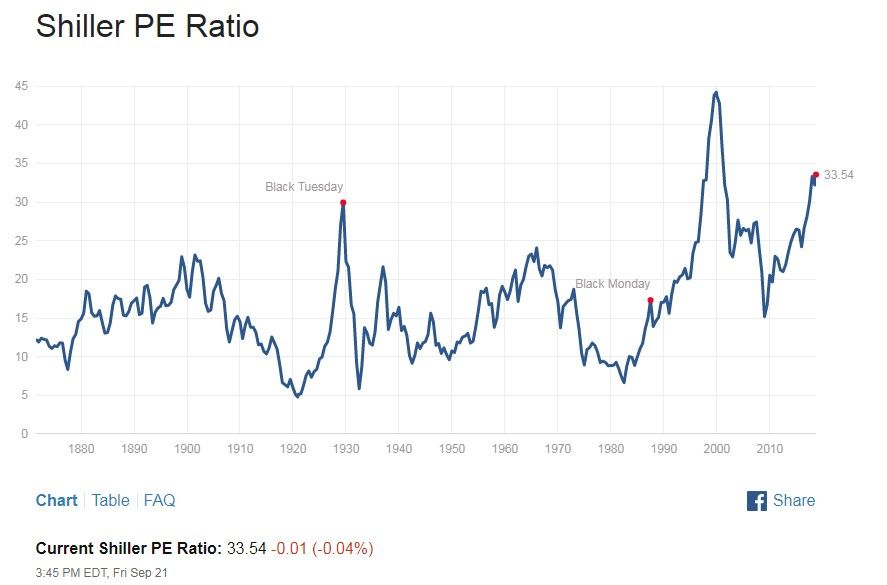

バフェット指数とシラーPERの水準

トランプ政権になってから、ボルカールールが事実上撤廃されており、ウォール街はリーマンショック前の「イケイケドンドン」といった雰囲気に戻りつつある。

しかし、米国のバフェット指数は150%に到達し、シラーPERはITバブル以来の水準となっている。ウォーレン・バフェット率いるバークシャー・ハサウェイの現金比率は過去最高水準で、現在、日本円で約11兆円もの現金を抱えているという。

ウォーレン・バフェット率いるバークシャー・ハサウェイの総資産と現金比率(単位:百万ドル)

バフェットの真骨頂は「暴落を買う」という点にある。ある株式運用者は、「バークシャー・ハサウェイの現金比率が上がってきたことを考えると、上げ相場の賞味期限はあと2年程度ではないか」と述べていたが、米国株は決して割安な水準ではない。

●バフェット指数は150%に

●シラーPERはITバブル以来の水準

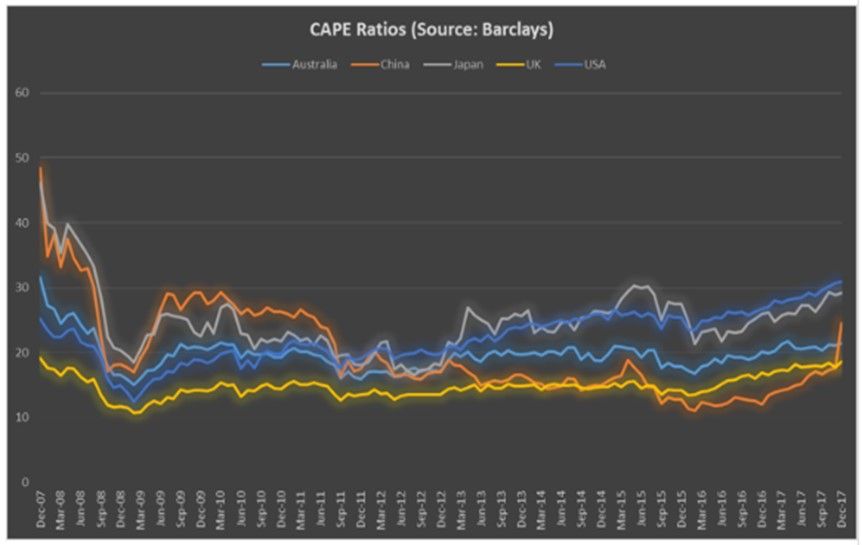

●シラーPER 豪州・中国・日本・英国・米国

金融危機から10年、1980年代半ばから経済のバブリングを煽ったのはファイナンシャルテクノロジー革命論だったが…

ボルカールールの撤廃や骨抜きによって、いまのウォール街はリーマンショック(金融危機)前の状況に戻っている。また、昔と同じことを繰り返しているというわけだ。

【嘘話というのは、昨日から今日にかけて実現された価格変化率が(今日から明日にかけても)保たれるであろう、と勝手に想定しているからです。これをマイオピック(近視眼的)な期待と呼びます。どんなに高等ぶった数理統計学を使おうとも、いかほど豊富なデータを電子計算機に放り込もうとも、FT革命の根幹には、時間に関するマイオピアがあります。そして、ありていにいうと、そんな数理や統計すらが実は擬態にすぎないのです。投機家が相も変わらず勘にまかせて売った買ったと騒いでいる、それがFT革命の本質にほかなりません。あまつさえ、「政府の介入」を排せと叫んでいた「市場至上」主義者が、その死の踊りがへたれこむと、政府にベイル・アウト(救出)してくれと頼みこんだのです。それもそのはず、このバブルの最末期では、証券会社のボスたちが政府高官にたいして、「俺たちは自分のグリード(貪欲)がどうしても止められないんだ。お役人さんたちよ、我らのこの果てしなき貪欲をどうにかしてくれ」と頼み込んだというのです】(出所:『金銭(かね)の咄噺(はなし)』 西部邁 2012年)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)