ゴルディロックス相場継続のカギを握るのは人民元相場

トランプ米大統領は知的財産権侵害を理由に、中国からの2千億ドル(約22兆円)相当の輸入品に追加関税を課す制裁措置の第3弾を9月24日に発動した。税率は当初10%とし、2019年から25%に引き上げる。トランプ大統領の貿易戦争は“中間選挙とは関係なく”今後も先鋭化していくだろう。

それでも市場がゴルディロックス相場(程良い状況が続く適温相場)を継続しているのは、人民元相場が安定しているからである。米中貿易戦争に対応するために中国は人民元安誘導をしていると言われ、ドル/人民元のレートが7元を上回ると新興国の通貨危機がアジアに波及するのではないかと言われていた。

しかし、人民元の売りトレンド相場は8月にピークアウトして、新興国の通貨危機不安が一服しているのが現在の状況である。中国の李克強首相が9月19日の世界経済フォーラムの講演で、「米国との貿易摩擦が激しくなる中で輸出競争力の向上を目的に人民元を切り下げることはない」と発言したことも市場の安心感につながっている。

ドル/人民元(日足) 標準偏差ボラティリティモデル

人民元切り下げは自粛中? 4月から中国人民元安相場が続いていたが8月から人民元安が一服

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

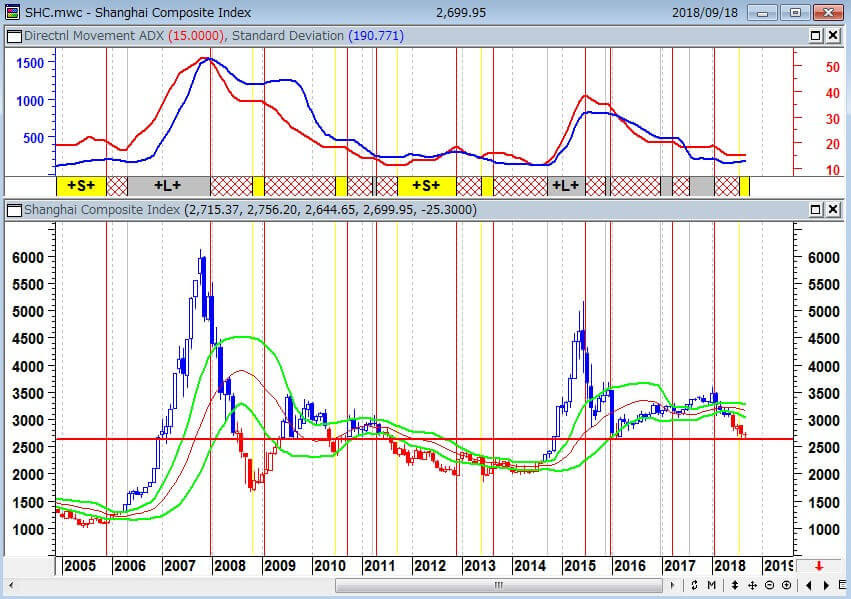

2016年の安値を下回るか否かの緊張した攻防となっていた上海総合指数も、「中国政府が財政出動をおこなうだろう」という期待から底割れをなんとか回避している。

上海総合指数(月足)

下段:21カ月ボリンジャーバンド±1シグマ(緑)

出所:石原順

しかし、「すべての中国製品に関税を導入した後、トランプ大統領に何ができるだろうか。ある関係者はその後に来るのは体系的な封じ込めと抑圧だろうと述べた。アリババ会長の馬雲氏は、米中貿易戦争の影響は大半の人々が考えるよりも長く続き、影響は大きくなるだろうと語った」(9月19日 ブルームバーグ 『トランプ氏関税、不安は貿易でない-中国政府「対中封じ込め」懸念』)と報じられているように、「貿易戦争に勝者はいない」という歴史的事実を頭の隅に置いておく必要がありそうだ。

「中間選挙までは株の大きな下げはないだろう」という思惑相場

経済大国である米中の貿易戦争は基本的にマーケットにとってネガティブな材料だが、「米金利がおだやかな金利上昇か横ばいならば、中間選挙までは株の大きな下げはないだろう」という思惑でゴルディロックス相場が続いている。

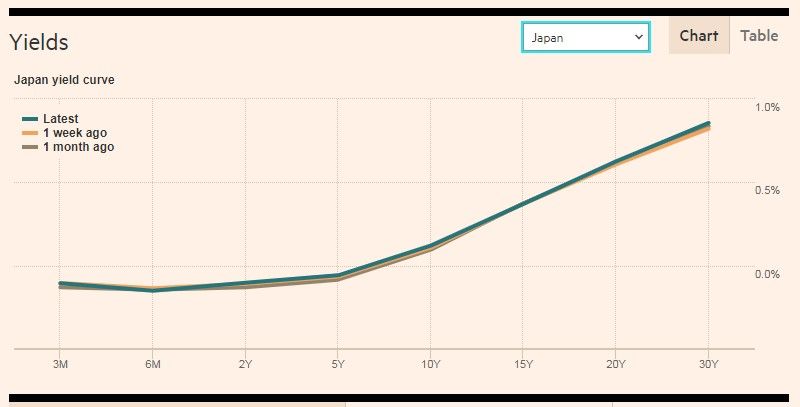

ゴルディロックス相場を根底で支えているのは、中央銀行バブルの最後の砦と言われる日本の異次元緩和の継続である。日本の量的緩和政策を推進している安倍首相の三選と日銀の金融緩和姿勢の継続で、海外ファンドの間でも「このバブルはまだ延命する」との見方が増えている。

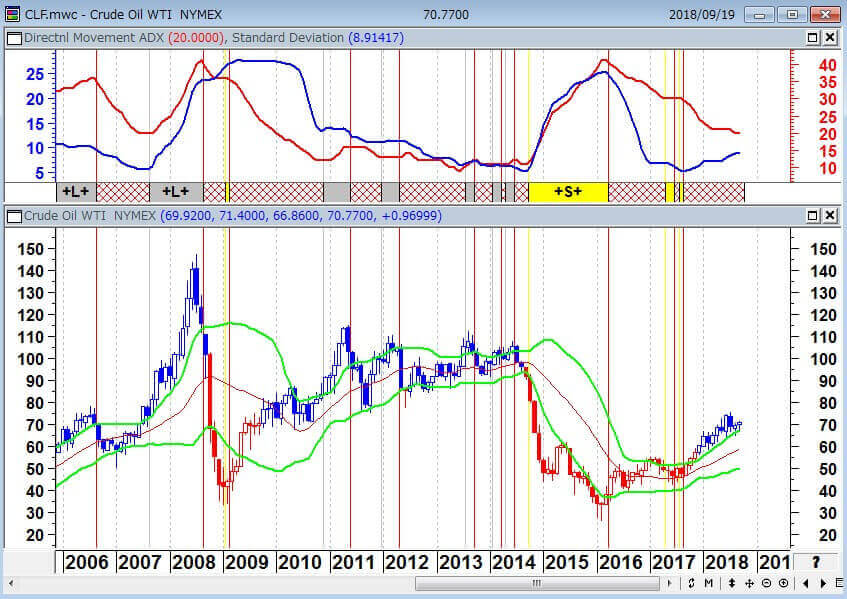

債券市場では、「日銀の国債買い入れの限界が2020年から2021年には到来するのではないか」と言われている。しかし、それまでは「まだいける!」という発想だ。「原油高等で日本のインフレが上昇しても、日銀が顕著な金融引き締めに転じる可能性はほとんどない。日本の政府の債務負担は極めて大きい。金利上昇は対処に苦労するだろう。超低金利にとどまる必要がある。現状維持以外に方法はない」(ヤン・ロビンズ)という。いけるところまで(市場が崩壊するまで)日銀は緩和を継続するということである。

日本のイールドカーブ(3カ月~30年の利回り曲線)

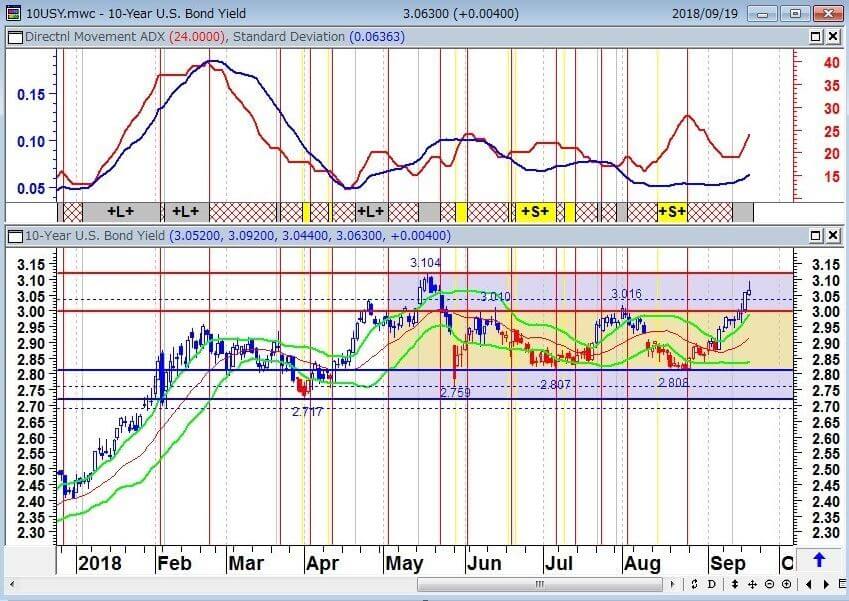

一方で、注意しなければならないのは、このところの米国債金利の上昇である。現在の米国債金利の上昇は良い金利上昇ではない。債券市場の需給悪化と原油高による急ピッチな金利上昇だ。今後、どこかで株式市場と金利のけんかが起こるだろう。

米10年国債金利(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

NY原油先物(月足) 標準偏差ボラティリティトレードモデル

下段:21カ月ボリンジャーバンド±1シグマ(緑)

出所:石原順

米国のイールドカーブ 直近の金利上昇で金融機関の利ザヤは若干拡大

出所:ストックチャート

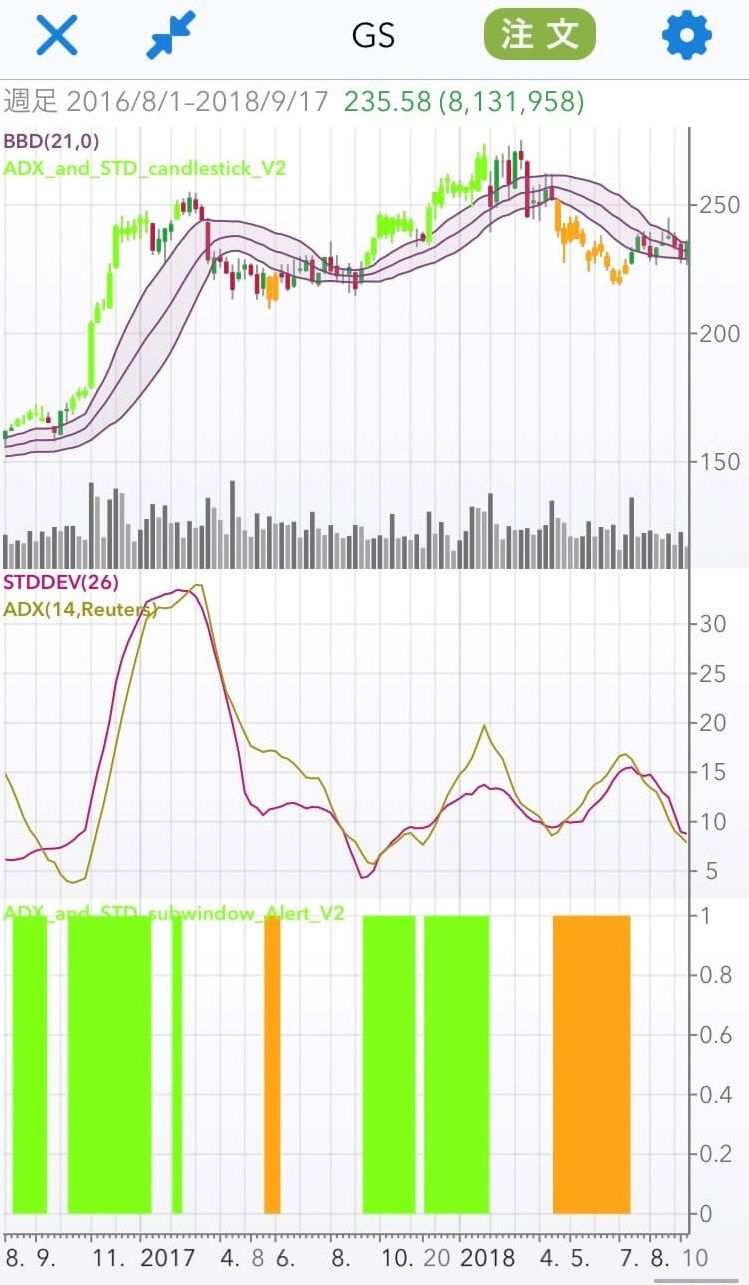

長期ゾーンの金利上昇を受けて、米国株市場では金融機関の利ざや拡大期待から金融株が買われ、のゴールドマンサックスの株価もようやく下げ止まっている。

ゴールドマンサックス(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

ゴールドマンサックス(週足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

気になるのは米国株をこれまで牽引してきたテクノロジー株の動きだ。テクノロジー株の比率が高いナスダックは軟調な推移となっている。アップルやアマゾンの時価総額1兆ドル乗せを受けて、とりあえずいいところまでやったという感想が多く聞かれる。バリュエーションが高すぎるという理由でファンド勢は利食いに動いているようだ。

アマゾン(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

アマゾン(週足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

米国債市場の地雷は中国の米国債売却

いずれにせよ、NYダウは依然として上げ基調が続いており、弱気筋でさえ「1月高値と同レベルまでは上値トライするのではないか?」との感触を持っている相場だ。しかし、金利上昇の動きには注意すべきであろう。

NYダウ先物(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

NYダウ先物(週足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

米国債相場の地雷は中国の米国債売却である。これまでの軍産複合体とその後ろにいるウォール街がとってきた中国寄りの体制の中で、中国は米国の金融システムを支え、決して米国債を大量に売ることはしなかった。

【米国債の売却は、両国にとって金銭的な打撃をもたらし、金融面以外でも非常に深刻な影響を受けるとみられるため、単純に発生しないという理屈になる。これを無視すれば、冷戦期の軍事理論「相互確証破壊(核戦争をすれば共倒れになること)」に経済的な超大国同士が踏み込んでしまう。だが米中の貿易摩擦が激化していることから、全く現実味がないとは言い切れないのではないか。米国でグーグルのニュース検索における「中国 米国債」というワード、あるいはウェブ検索での「中国 売却 米国債」というワードは今や、15年8月以降で順位が最も高くなっている。少なくとも米国の一般社会では、中国の米国債売却が再び視野に入ってきている。そしてもし貿易摩擦がさらにエスカレートすれば、米国債市場のレーダーに投影される日も遠くないだろう。中国政府は貿易面の痛手を相殺するために通貨切り下げはしないと約束している。つまり中国が今後人民元の下げ圧力に抵抗したいと望むなら、ともかく保有米国債の一部を売らざるを得ないだろう。そこで登場するのは3兆1,100億ドルに上る外貨準備資産で、このうち1兆1,800億ドルを米国債が占める。中国とすれば、米国債の購入を縮小ないし停止するか、一層踏み込んで売り切ることができる】(9月18日 ロイター 『中国の米国債売却はあるか、貿易摩擦激化で再び注目』)

中国は米中貿易戦争の交渉材料として米国債の売却は使わない意向であると伝えられているが、今後、貿易戦争や第二のプラザ合意を標榜するトランプ大統領に追い詰められれば、実際に売却しなくても脅しをかけてくる可能性がないとは言えない。

現在、中央銀行によって全資産クラスで価格が高水準に押し上げられている。もっともバブルしているのは債券市場だ。金利上昇はよい金利上昇ばかりとは限らない。悪い金利上昇もあるのである。「金利が上がれば、投資家は株式を手放すべきだ」というグリーンスパンがいうように、米国の全資産バブルの崩壊は債券バブルがはじけたときに始まるだろう。

円は安全通貨ではなく調達通貨である

マクロツーリスト(経済情報サイト)の編者であるケビン・ミューアは、「市場はアベコベの主張をしている。円は安全な逃避先ではない。資金調達用の通貨だ。“リスク回避”相場ではポジションとリスクが解消される。したがって、円の売りポジションを解消しなければならない。そして、それが安全な逃避先という“認識”を与えている」と指摘している。

リスク回避相場ではポジションとリスクが解消される。ここから一段の円安になるか否かは結局株式相場の動向次第となりそうだ。

ドル/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

ドル/円(週足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)