米中貿易戦争は米国の圧勝!?

米中貿易戦争は終息するどころか米中間選挙に向けてますます先鋭化しそうな様相だ。貿易戦争に勝者はいない。その答えは世界経済の縮小均衡である。とはいえ、米国株は本国投資法や新興国不安などが促す米国への資金の里帰りで米国債金利が上がらず、ゴルディロックス(適温)相場が復活しつつある。それを後押ししているのが1兆ドル規模(前年比46%増)になるとみられる自社株買いの資金である。

下のチャートは、NYダウと上海総合指数の日足だが、この結果をみて米中貿易戦争は米国の勝ちだという報道が増えている。株式市場だけをみれば、株式市場は世界の株価指数に比べて米国株のパフォーマンスが他国を圧倒しており、中間選挙までは株価を維持したいトランプ米大統領にとって都合の良い動きとなっている。

NYダウ(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

上海総合指数(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

トランプ大統領のボルカールールの撤廃というバブル延命策が効いている

トランプ大統領は軍産複合体やその背後にいるウォール街に反旗を翻して大統領になった。しかし、トランプ大統領はそういうディープステート(影の政府)に正攻法で対抗すると過去の大統領がみんな失敗してきた歴史を見ているので、表面上はウォール街ともうまくやっている。<ボルカールールの廃止・骨抜き>という飴をウォール街に与えているからだ。

その結果、現在のウォール街は金融危機(リーマンショック)前の不健全な姿に戻っている。ボルカールールの撤廃によってレバレッジ経済が復活しバブルは延命している。バブルは長引けば長引くほど最終的に訪れる金融バブル崩壊の副作用は大きくなる。不動産屋のトランプ大統領はそんなことは百も承知であり、とりあえず中間選挙までは株価を維持する作戦だろう。

トランプ大統領が起こしたトルコとの貿易戦争によって新興国不安が蔓延し、欧州の金融不安にまで飛び火している。これによって米国独り勝ちの資金還流となっており、ウォール街はいまのところトランプ大統領にうまく踊らされている格好だ。

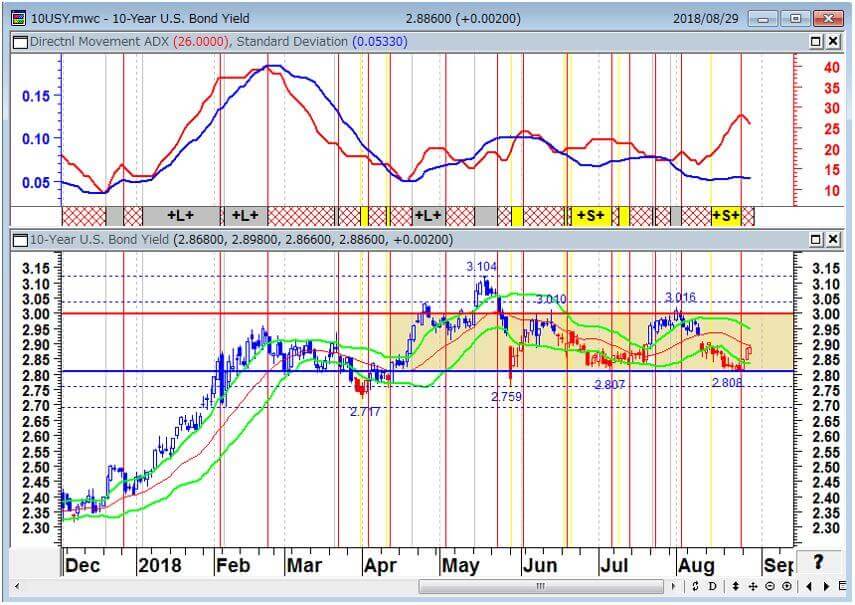

トランプ大統領は米国の赤字減らしのドル安・金利安を志向している。パウエルFRB(米連邦準備制度理事会)議長の利上げ姿勢を非難しており、米国の金利が上がらなくなっている。米長期金利が上がらないということが、バブルの延命(ゴルディロックス相場の継続)には必須の条件だ。しかし、パウエル議長としては現在の物価や景気の状況では粛々と金利を上げざるを得ないだろう。その結果、米10年国債金利は高止まりのレンジ相場になっている。

米10年国債金利(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

米国債金利が大きく上がるファクターとしては、<中央銀行バブル最後の砦>と言われる日銀の金融政策の転換がポイントとなる。しかし、トランプ大統領は中間選挙にむけてのバブル維持のために、日銀の政策変更を嫌っているらしい。黒田QQE(量的・質的金融緩和)の継続は安倍政権継続の条件でもあり、日銀が量的緩和策をやめることはないだろう。だから、しばらくゴルディロックス相場になるというのが市場の見方だ。

とはいえ、中央銀行総裁や金融関係者の親睦会として、ワイオミング州ジャクソンホール毎年行われているカンザスシティ連銀主催の「経済政策シンポジウム」に、今年は欧州中銀のドラギ氏、日銀の黒田氏、英中銀のカーニー氏が参加しなかった。これはトランプ大統領経済に対する抗議として受け取られているが、トランプ大統領政権の2年目になって中央銀行の足並みがそろわなくなってきているということだろう。

現在の為替市場を動かしているのは株式市場

“ミスター普通”と呼ばれるパウエルFRB議長のジャクソンホール講演は普通の話だったが、最後に「何でもやる」と述べており、トランプ大統領への忖度と市場は受け取ったようだ。いずれにせよ、相場のカギを握るのはトランプ大統領とパウエル議長だが、両者ともインフレになれば何もできない。相場の焦点はインフレである。

トランプ大統領のドル安政策方針とパウエル議長の漸進的な利上げ継続方針のはざまで米長期金利がレンジ相場になっているので、ドル相場は大きなトレンドが発生しにくい。現在の為替市場を動かしているのは株式市場だ。

ドルインデックス(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

今、ユーロ/ドルやポンド/ドルがドル安相場となっているなかで、ドル/円だけは株式市場のリスクオンに反応してドル高に振れている。こういう状況のなかでのドル/円相場はやや手掛けにくい。筆者は現在ユーロ/ドルの1時間足トレードの売買をメインとし、大きなポジションをとっていない。

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

ユーロ/ドル(1時間足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

ドル/円(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

ドル/円(1時間足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

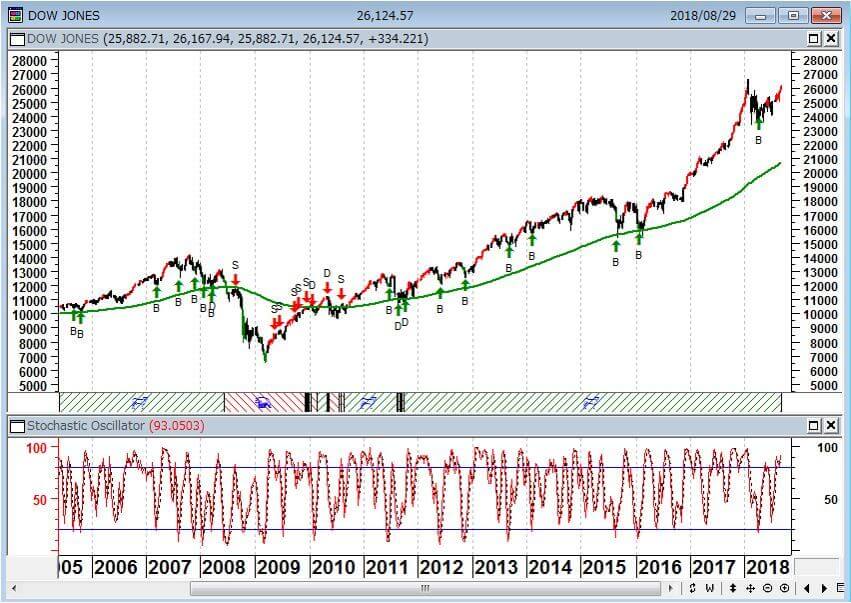

株式市場がリスクオンになればドル安・円安、リスクオフになればドル高・円高という相場形成となっている。下のチャートは筆者が関わっている株式ファンドのNYダウの逆張りシグナルだ。NYダウは上げ10年目の強気相場を展開しているが、この9年間は押し目買いさえしていれば儲かる相場だった。この成功体験が米国株の独り勝ち相場をさらに強化している。

NYダウ(週足)のフィルター付き逆張り売買シグナル

下段:ストキャスティクス5.3.3

出所:石原順

NYダウ(日足)のフィルター付き逆張り売買シグナル

下段:ストキャスティクス5.3.3

出所:石原順

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)