トルコショック終息のポイントはブランソン牧師の釈放

トルコは8月20日(月)から8月24日(金)までイスラム教の犠牲祭による休暇中である。トルコリラの売り方は、先週末までに売りポジションを決済しないと10日分のスワップ金利の支払いとなるということで、先週の相場では売り方の買戻しもかなり出ていたようだ。

トルコ当局は、「トルコの市中銀行は外貨とリラの為替スワップ取引の総額が株主資本の5割を超えてはならない」との通達を出してトルコリラ防衛策に出ているが、対処療法に過ぎず効果は疑問視されている。

トルコリラ/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天MT4 石原順DVD『石原順のボラティリティトレードシグナル』

米国とトルコのバトルは双方譲らない展開となっている。トルコ側が事件の「黒幕」だと断定しているイスラム指導者ギュレン師は米国に滞在しているが、米国は「証拠不十分」としてギュレン師の引き渡しに応じていない。トルコのエルドアン大統領は「ギュレン師は引き渡さないが牧師は解放せよ」というのは非対称だと米国に反発している。このバトルのポイントは「ブランソン牧師の釈放」だろう。トルコは米国に交渉を持ちかけているが、米国が「無条件の釈放」を主張して譲らず決裂している。

キリスト教福音派のブランソン牧師は米ノースカロライナ州生まれで、約20年前にトルコ西部に渡り布教活動をしてきた。米国で多数派を形成するキリスト教福音派はスキャンダルの多いトランプ大統領を嫌っていたが、トランプ大統領が牧師釈放問題で強硬姿勢を取り始めたため、キリスト教福音派のトランプ支持が一気に増えた。これは、中間選挙を控えるトランプ大統領にとっては追い風であり、牧師釈放問題で譲る気はないだろう。

現在、トランプ大統領が引き起こしたトルコ危機により新興国から米国への資金逃避が起きている。米国の国債が買われて金利が低下しているのである。金利が上がらないと、米国の株式市場はゴルディロックス相場を続けることができる。これも中間選挙を控えるトランプ大統領にとっては好都合だ。

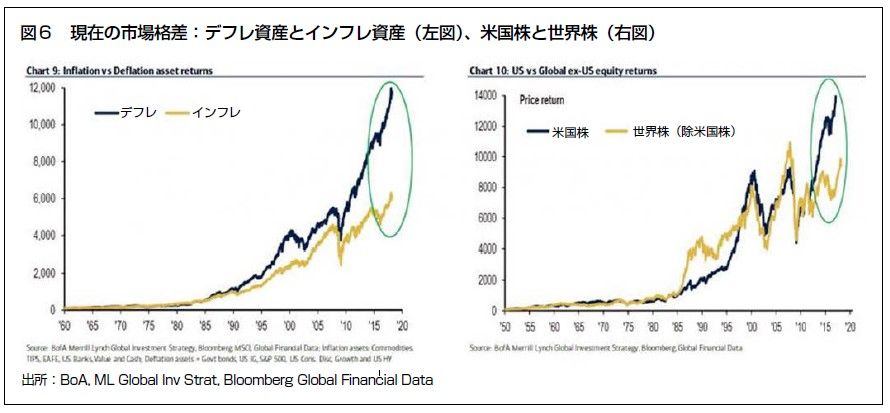

米金利の低下を受けたゴルディロックス相場の再開なのか、米株式市場ではラッセル2000が最高値更新相場を展開している。1兆ドルの自社株買い資金が滞留している米国株は下値硬直性が強く、ここ2年くらいは米国株と世界株(米国株を除く)が歴史的な格差拡大となっている。

米10年国債金利(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

米国株と世界株(米国株を除く)が歴史的最大級の格差拡大となっている

ラッセル2000先物(日足) 標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

困っているのはトルコのエルドアン大統領だが、エルドアン大統領は「反米ナショナリズム」を訴えて一定数の国民の支持を取り付けている。トルコリラや株が暴落しても辞任するような事態にはなっていない。だから、このバトルはしばらく片が付かないだろう。

著名ファンドのグッゲンハイムの警鐘

著名ファンドのグッゲンハイムが、「現在のトルコ危機は1997年を彷彿とさせる」と警鐘を鳴らしている。グッゲンハイム・パートナーズの最高投資責任者であるスコット・マイナードは、

【現在のトルコ危機が1997年を彷彿(ほうふつ)とさせるとして、保有資産のこれまでの値上がり分を「収穫し、リスクを減らす」機会は今しかないと警鐘を鳴らした。同氏は14日、「トルコリラの暴落(およびイタリア、アルゼンチン、インドの問題、貿易戦争の脅威)は」1997年のアジア危機と「同じ道筋をたどるだろう」とツイート。14日にはリラとアルゼンチンペソが反発したが、「安心感にだまされてはいけない」として「季節要因もマイナスだ。株式相場がピークを付けたのは1987年の8月、タイバーツが急落したのは97年7月だった。(経済学者の)ミンスキーがここにいれば、安定が不安定につながるとわれわれに思い出させるだろう」と語った】(8月15日ブルームバーグ 『「収穫」するなら今しかない、トルコ危機が1997年彷彿-マイナード氏』)

という。

経済学者のミンスキーが述べたミンスキーモーメントとは、「信用循環または景気循環において、投資家が投機によって生じた債務スパイラルによりキャッシュフロー問題を抱えるポイント」である。

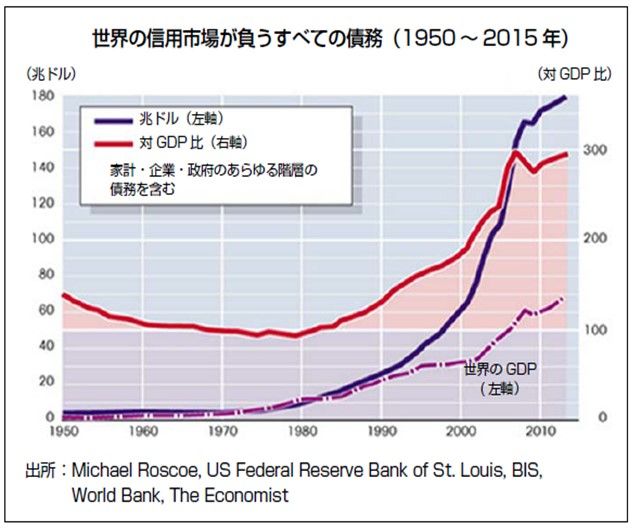

金融危機(リーマンショック)後、各国中央銀行による大規模な金融緩和によって、世界の債務残高は円換算で約2京7000兆円に達している。金利が1%上がるだけで270兆円も利払いが増える構造となっている。米国の金融正常化がもたらすマネーのアンワインドによって、流動性パニックが起こる可能性は否定できないだろう。

世界の信用市場が負うすべての債務 1950年~2015年

ミンスキーモーメントとは、

【驚きが発生した時に、株式や特に債券の再評価は急激で劇的になりうる。同じ混雑した取引に捕まった全てのひとは、われ先にと出口へと向かうだろう。これまでと反対方向への群れる行動が発生する。だが、多くの投資は流動性に欠けるファンドへの投資であり、乱高下を円滑にしてきた伝統的なマーケット・メーカーはどこにも見当たらなくなる。したがって、売り手は投げ売りをせざるを得なくなる】

と、ヌリエル・ルービニNY大学教授が指摘する局面のことだ。

著名ファンドマネージャーのマーク・ファーバーが言うように、「2018 年後半には信用・流動性危機が再発し、それに景気後退と不動産市場の停滞が続いても別に不思議ではない」だろう。しかし、「この予測は変わる可能性がある。FRB(米連邦準備制度理事会)が政策姿勢を変えた場合である」とも述べているように、ここからの相場はFRBの政策次第ということになるだろう。

トランプ大統領のパウエル(利上げ)批判でドル安

「トランプ米大統領は自身が指名したパウエル米連邦準備制度理事会(FRB)議長について、低金利政策を推進すると見込んでいたが逆に金利を引き上げていると、ニューヨーク州サウサンプトンで17日に開かれた資金集めのイベントで共和党支持者に不満を漏らした。イベントの出席者3人が明らかにした。トランプ氏の大統領就任以降に米金融当局は5回利上げしており、うち2回はパウエル氏が議長になってから実施した。FRBの議長と理事は大統領が指名するが、連邦準備制度自体は独立しており、過去の大統領も、政治を考慮せずに利上げを実施する金融当局に不満を抱くことがあった。トランプ大統領はこれまでも、最近の利上げに公然と不満を表明してきたが、今回の非公開のイベントでの発言は、パウエル議長に対する最も直接的な批判に当たる】(8月21日ブルームバーグ 「トランプ氏はパウエルFRB議長に不満、低金利期待が外れ」)

トランプ大統領はとうとう直接的にパウエル議長を批判するようになった。「他の国・地域は米国と貿易摩擦を繰り広げる中、中央銀行の行動に助けられている。この期間中、金融当局は私を多少でも助けるべきだ。他の国・地域では中銀が便宜を図っている」と、頭にきているらしい。

トランプ大統領は7月にも、「米国は非常に好調だからと罰せられるべきではない。現在の引き締めはこれまでの努力全てを損なう。違法な為替操作やひどい貿易の取り決めによって失ったものを取り戻すことを米国は認められるべきだ。債務の返済期限はやってくる。なのに、われわれは金利を上げている。本気か?」とツイートしたが、これはドルの上値の重しになるだろう。

ドル安政策を明確に打ち出すなか、市場では第二のプラザ合意観測も浮上している。トランプ大統領にとって貿易戦争はブラフ(おどし)に過ぎず、最終的には第二のプラザ合意的なドル安誘導を狙っている可能性がある。

【一部のウォール街ウオッチャーは、米国の貿易赤字縮小に向けて、トランプ大統領自身が持続的なドル安誘導キャンペーンを開始する可能性も否定できないと考えている。国際金融協会(IIF)の前専務理事で、米財務省高官として1985年の「プラザ合意」実現に動いたチャールズ・ダラーラ氏は「通商協議が通貨の問題を含む傾向が強まるだろう。それは避けられない」と語った。85年当時のような保護貿易主義および介入主義の色彩の強い政策への転換は、1日5兆1000億ドル(約563兆円)の資金が動く外国為替市場を揺さぶるだけでなく、国際準備通貨としてのドルの地位を損ない、米国資産への需要を減退させる恐れがある。JPモルガン・チェースの米国担当チーフエコノミストのマイケル・フェロリ氏は今月のリポートで、トランプ政権がドル押し下げのために為替市場に介入する可能性は否定できないとの見解を示し、ドイツ銀行とオッペンハイマーファンズも、ドル売り介入はもはや現実離れした考えではないと主張し、フェロリ氏に同調した】(8月23日 ブルームバーグ『米国が「為替操作」する日-通貨の議論不可避とプラザ合意の立役者』)

標準偏差ボラティリティトレードはあらゆるタイムフレームに拡張が可能

主要通貨の日足のドル高トレンド、はトランプ大統領のパウエル(利上げ)批判で終わってしまった。ユーロ/ドル、ポンド/ドル、豪ドル/ドルの日足はADXや標準偏差ボラティリティがピークアウトして、現在は調整相場になっている。

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ポンド/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天MT4 石原順DVD『石原順のボラティリティトレードシグナル』

豪ドル/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天MT4 石原順DVD『石原順のボラティリティトレードシグナル』

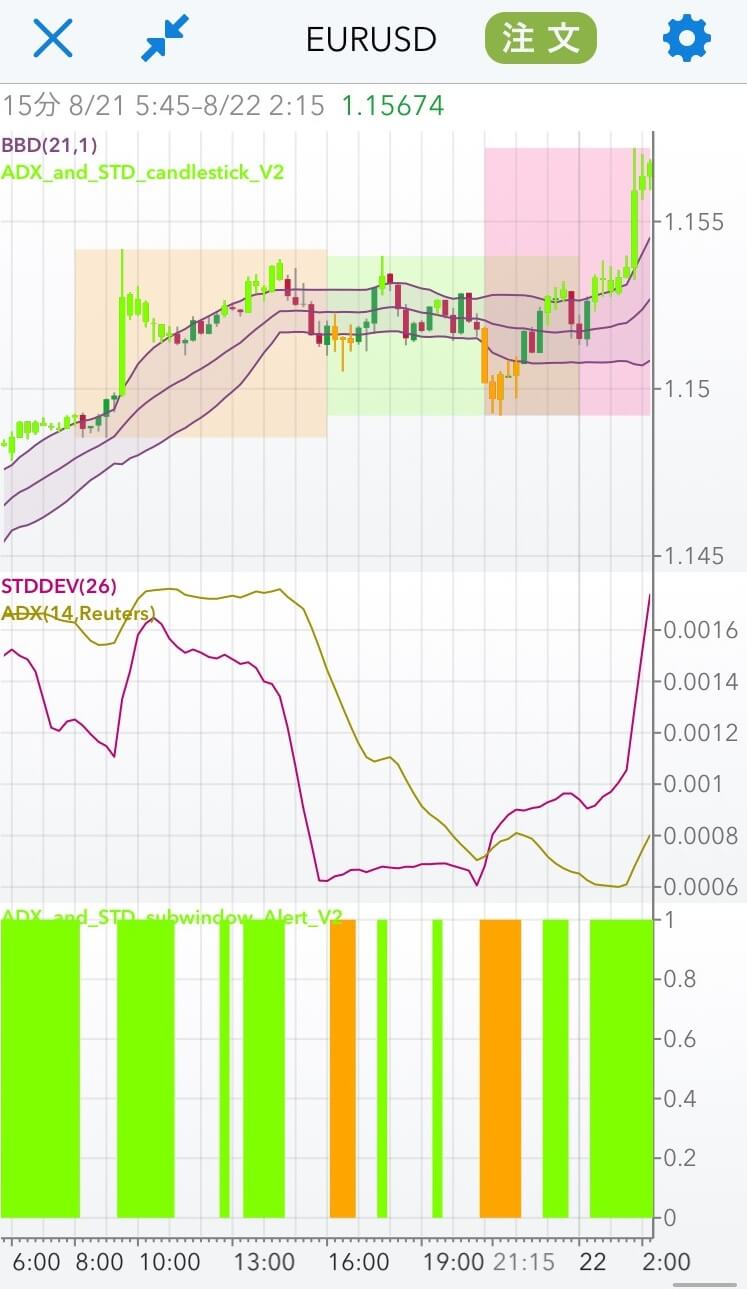

日足相場が調整相場になっているので、筆者は現在1時間足以下のタイムフレームでの短期売買を行っている。相場の材料やニュースで動くスキャルピング売買がメインだ。

以下は筆者がブログに掲載した8月21日のNY時間のユーロ/ドルの相場である。

ユーロ/ドル(1分足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(5分足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(15分足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(30分足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(1時間足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(4時間足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

ユーロ/ドル(週足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート「IshiharaStdVola」

1時間足以下のタイムフレームでのトレードは、細かい利益の積み重ねである。大きな利益は狙っていない。だが、短期売買はマネーマネージメントが楽で、ここ数年日足の売買よりも大きな収益をもたらしてくれた。もちろん、すべてのトレードがうまくいくわけではない。相場のトレンドや売買手法も大事だが、システマティックに損切りを入れるというマネーマネージメントこそ、トレードで最も重要なルールである。

筆者のたどり着いた結論は、相場とは確率に賭けるゲームであり、その優位性の優劣でパフォーマンスが決まるということである。相場には方向性を持っている「トレンド相場」と「ランダム相場」がある。現在の相場が「トレンド相場」なのか、あるいは方向性のない「ランダム相場」なのかを見定めるのに有効な道具(ツール)が「標準偏差ボラティリティ(Standard Deviation)」だ。標準偏差ボラティリティトレードはいっさい最適化をしない取引手法で、あらゆる商品とタイムフレームに拡張が可能である。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)