トランプ大統領の貿易戦争に対して市場は慢心しているのか?

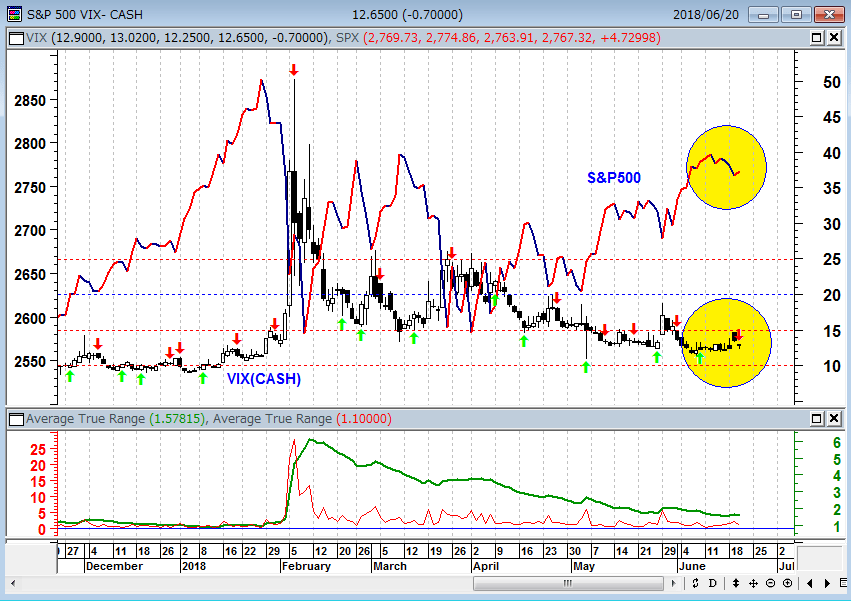

米中貿易摩擦再燃をはじめとする貿易戦争懸念、米国の輸入自動車への追加関税、イタリア、スペインなどの南欧不安など懸念材料をあげればきりがないが、それでも現在の市場環境は極めて楽観的にみえる。トランプ米大統領が貿易戦争に邁進するなか、リスクオフ相場になってもおかしくない。こうした状況ではあるが、S&P500指数は若干調整の下げとなっているものの、VIX指数は平穏を保っている。

S&P500とVIX指数の推移(日足)

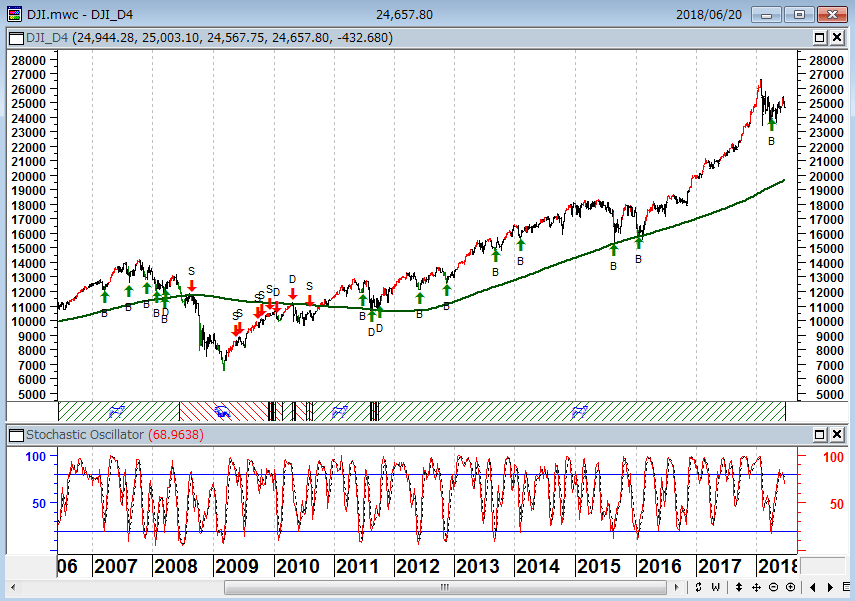

NYダウの逆張り売買と9年間の強気相場

下のチャートは筆者がこれまでレポートやセミナー等で取り上げてきた【NYダウの逆張り手法】である。筆者が関連している株式ファンドのアルゴリズム取引の一つで、長期にわたって、素晴らしいパフォーマンスを上げてきた売買手法である。

売買手法の中身は驚くほど簡単で、「NYダウの相場が200週移動平均線の上にあるときは逆張りの買いシグナルにしか従わない。NYダウの相場が200週移動平均線の下にあるときは逆張りの売りシグナルにしか従わない」というロジックである。

手仕舞い(どこで利食いをするか?)については、企業秘密なので申し上げられない。しかし、チャートの売買シグナルをみればわかるように、自由裁量で利食いしても、トレール注文を入れても収益を上げることは可能である。もちろん、この世に絶対に儲かる売買システムなど存在しない。ストップロス注文を置いて運用することはマストである。

NYダウ(週足)とフィルター付き逆張りトレードのシグナル

下段:ストキャスティクス5.3.3

出所:石原順

ミレニアル世代が牽引する「上がるから買う、買うから上がる」という超楽観相場環境

上のチャートをみればわかるように、NYダウの相場はこの8年間、基本的に押し目買いさえやっていれば収益があがるという相場を続けてきた。この9年間、20%以上の下げで弱気相場になったことがないのである。この上昇相場を演出しているのはミレニアル世代である。

1946年から64年に誕生したベビーブーマーを退け、現在の米国の人口でトップを誇るのは約8,000万人のミレニアル世代である。ミレニアル世代が投資を始めたのは、2007年~2009年の資産価格崩壊後で、ミレニアル世代は下げ相場を知らない。「上がるから買う、買うから上がる」という相場しか知らないのである。

陰鬱博士と呼ばれるマーク・ファーバーはThe Gloom, Boom & Doom Reportの2017年7月号で、「ミレニアル世代の多くはおカネを持っていない。だが、ファンド運用会社で働いている。そのほとんどが投じているのは他人のおカネだ。1985年以降に生まれたミレニアル世代はFAANG(フェイスブック、アップル、アマゾン、ネットフリックス、グーグル)といった類の銘柄で陶酔感に浸る小さな集団を形成している。彼らはここ数年、FAANG系株式への投資を推奨したことで尊敬を勝ち取ってきた。市場平均を大幅に上回った成績を出してきたからだ。だが、大部分の市民はバブルに関与していない。ほとんどの人に貯蓄がなく、そのため投資ができないからだ。しかも、バブルがあまりにも広範囲に及んでいるため、それを識別して参加できない」と、“史上最少の一般参加者による”史上最大の資産バブルに注意を促している。

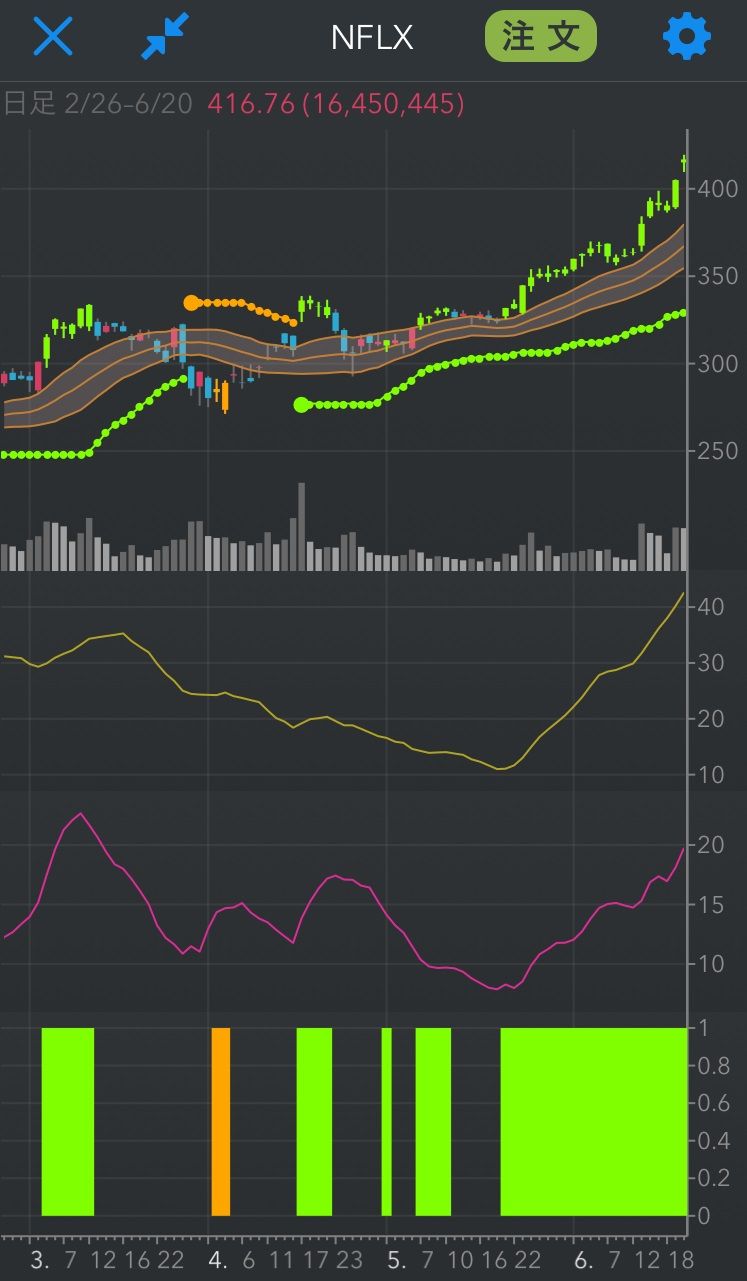

しかし、ミレニアル世代が現在の相場に弱気になるわけがない。彼らが投資しているFAANG(フェイスブック、アップル、アマゾン、ネットフリックス、グーグル)といった類の銘柄は現在も上げ続けているからだ。

アマゾン(日足) 標準偏差ボラティリティトレードモデル

ADX(14)

標準偏差ボラティリティ(26)

売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:スマホアプリ「Pan Rolling Custom Chart」β版

グーグル(日足) 標準偏差ボラティリティトレードモデル

ADX(14)

標準偏差ボラティリティ(26)

売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:スマホアプリ「Pan Rolling Custom Chart」β版

ネットフリックス(日足) 標準偏差ボラティリティトレードモデル

ADX(14)

標準偏差ボラティリティ(26)

売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:スマホアプリ「Pan Rolling Custom Chart」β版

市場間のベアリッシュ・ダイバージェンス

ノーベル経済学賞学者ポール・クルーグマンは、「トランプ大統領が貿易戦争に向かって行進する中、私は市場の慢心に驚いている」と発言しているが、FAANG(フェイスブック、アップル、アマゾン、ネットフリックス、グーグル)銘柄がトップアウトしない限り、米国株市場が「弱気」になることはないのである。

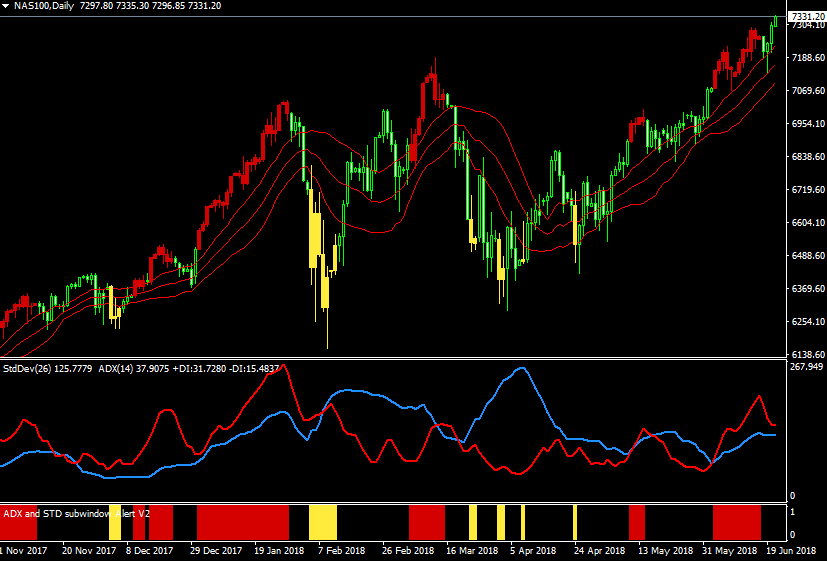

しかし、この市場の安定は脆弱だ。ナスダック(ハイテク)やラッセル2000(小型株)の指数が高値更新相場を演じている一方で、トランプの貿易戦争の影響を受けるNYダウやS&P500は1月26日の高値を超えることができない。これは、市場間のベアリッシュ・ダイバージェンスで、株式市場の全体としてみると「売りシグナル」になる。

ナスダック100CFD(日足)標準偏差ボラティリティトレードモデル

中段:ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

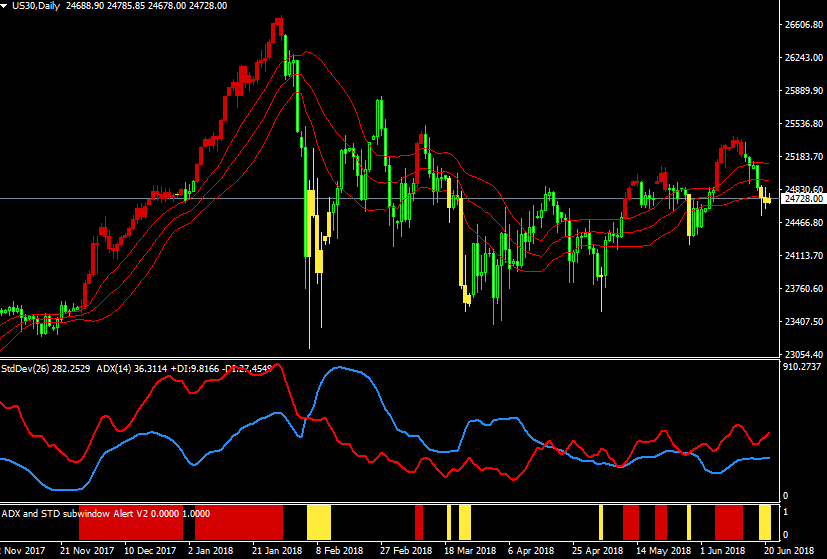

NYダウCFD(日足)標準偏差ボラティリティトレードモデル

中段:ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

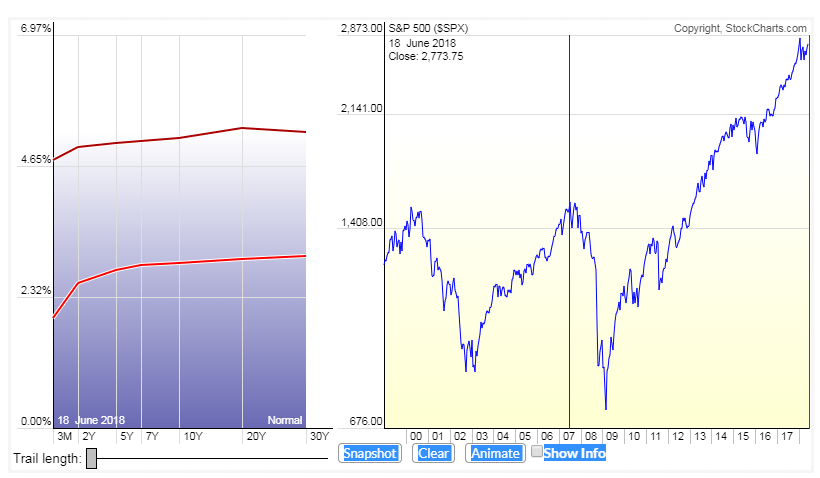

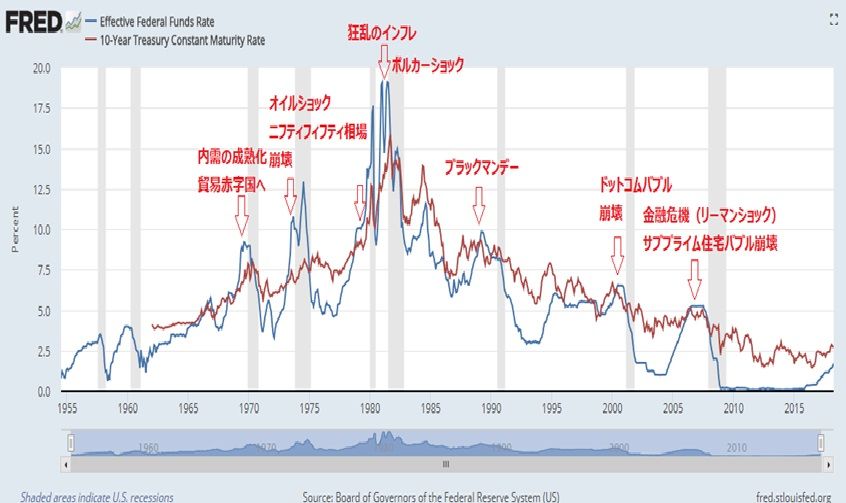

逆イールドは不景気の兆候か?

「米国債の利回り曲線が右肩下がりとなる、長短金利逆転(逆イールド)の第1弾が来週にも起きる可能性がある」と、ブルームバーグが報道している。

【7年物と10年物の米国債利回り格差(スプレッド)は19日に3.5ベーシスポイント (bp、1bp=0.01%)未満に縮小。先月には2bpと、少なくとも2009年以来の低水準となっていた。 7-10年債スプレッドは直近発行の米国債(オンザラン銘柄)の中で最も小さく、特に大きく注目はされていないかもしれない。貿易や世界の成長を巡る懸念で長期の利回りが抑えられているため、7-10年債スプレッドはマイナスになり得ると、BMOの米金利戦略責任者イアン・リンゲン氏が指摘。現在の水準を踏まえると、取引が活発な2-10年債や5-30年債などの利回り格差が追随するには数週間かかる可能性があるが、投資家は最初の逆イールド化を同様の動きが続く前兆と見なすだろうと同氏は述べた。リンゲン氏は「私は7-10年債スプレッドを炭鉱のカナリアとして注目している」と指摘。 「利回り曲線の一部が逆イールドの状態になれば、市場は恐らく他の部分の逆イールド化もそれほど抵抗なく受け入れるだろう」と述べた】(6月20日 ブルームバーグ「米国債の逆イールド、来週にも発生か-7年債入札が誘因との見方も」)

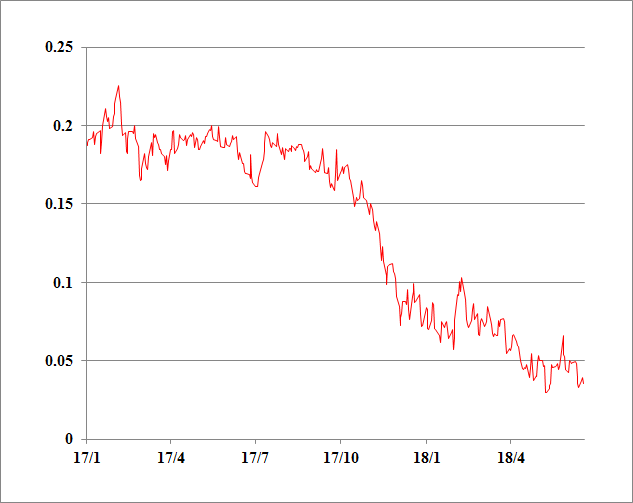

米国の10年国債と7年国債の金利スプレッド(日足)

先週のFOMC(米連邦公開市場委員会)で年4回の利上げが示唆されたという割に米10年債利回りは上昇していない。長期金利の相場があがらないのは、マーケットが米景気の先行きに自信がもてないというだろう。FOMCの結果を簡単に言うと、「目先は金融を引き締め、中期的には停止する」との見解である。米国債市場では長期債と短期債の利回り格差が縮小する「フラットニング」が進み、米経済の減速に警鐘を鳴らしている。

●米国の利回り曲線 2007年(茶)と2018年(赤)

長期債と短期債の利回り格差が縮小する現象は、景気後退の予兆…?

逆イールドが発生しても2年程度は株式市場が堅調に推移することもある。しかし、 「逆イールドが発生すると、景気は減速する」というのは、相場のイロハであろう。逆イールドは株式市場の「炭鉱のカナリア」である。

FF金利と米10年国債の推移 逆イールドと不景気の到来

しかし、あるグローバルマクロファンドの解説によると、現在のマーケットは逆イールドを危機のシグナル(米国経済のハードランディングの兆候)として受け止めないばかりか、「逆イールドはいいことだ」と解釈する向きが多いのだという。

【1995年以降米国が目指している政策は「短期金利の上昇+長期金利の低下」なのである。「強いドル」とは結果の話であって、「短期金利の上昇と長期金利の低下」こそが、実は米国の国益なのだ。短期金利を高くして世界から資本を呼び込み、長期金利を低くして、集めた資本を民間に回す(住宅や設備投資を活発化させ景気を維持していく)政策を目指しているのである。米国の財政は金利が上昇すると赤字が増える構造となっているが、これが現在、実にうまくコントロールされている。現在のような国防費の増大と減税路線という積極財政が維持されているのは、不足分が米国債発行で補われているからだが、国債発行枠内でそれを可能にしているのは、長期金利が低いからなのだ。米国はいつも短期金利に対して相対的な長期金利の低下を求めているのである】というロジックらしい。

上記の理屈は、「相場を説明する理屈などどうにでもなる」という典型的な例だろう。

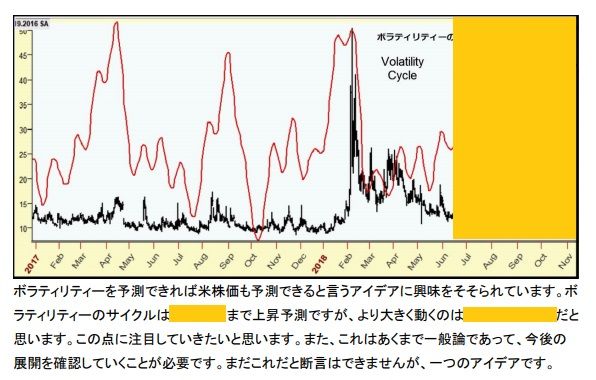

7月はボラティリティが上昇!?

このように市場はゴルディロックス的な楽観相場が続いているが、焦点となる7月に貿易戦争が激化すれば、市場はトランプショックに見舞われる可能性も否定できない。米著名投資家ラリー・ウィリアムズのボラティリティ予測では、「7月に株式市場のボラティリティが上がる」という予測になっている。夏枯れ相場の中、ボラティリティの上昇には注意したい。

ラリー・ウィリアムズのVIX指数のボラティリティ予測

ドル相場と米長期金利のポジションの偏り

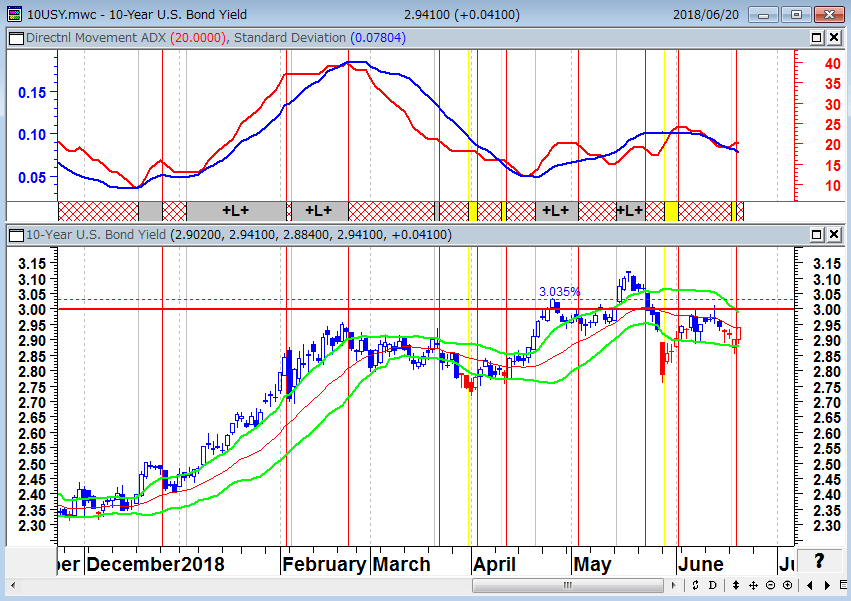

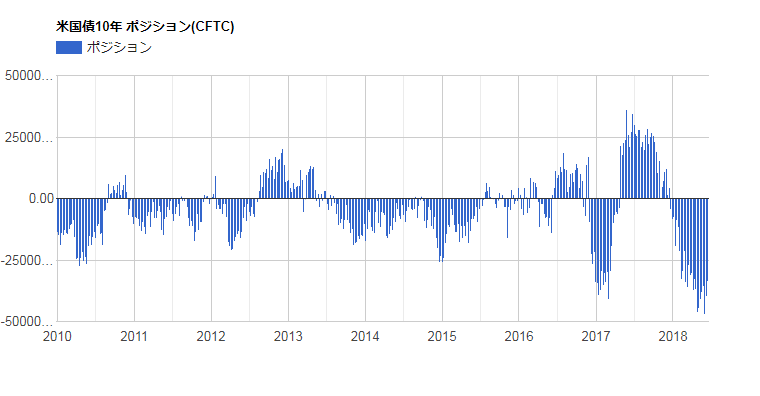

年4回の利上げをうたいながらもFOMCが玉虫色の内容だったことから、ドル相場は煮え切らない相場が続いている。加えて、米10年国債先物市場では投機筋の米金利上昇に賭ける「売りポジション」が溜まりすぎており、金利が上がりにくい状況が続いている。このポジションの回転が効いてくればドル高、ポジションの投げが出ればドル安と言われているが、まだ勝負はついていない。

米10年国債金利(日足)標準偏差ボラティリティトレードモデル

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

米10年国債先物の投機筋のポジション

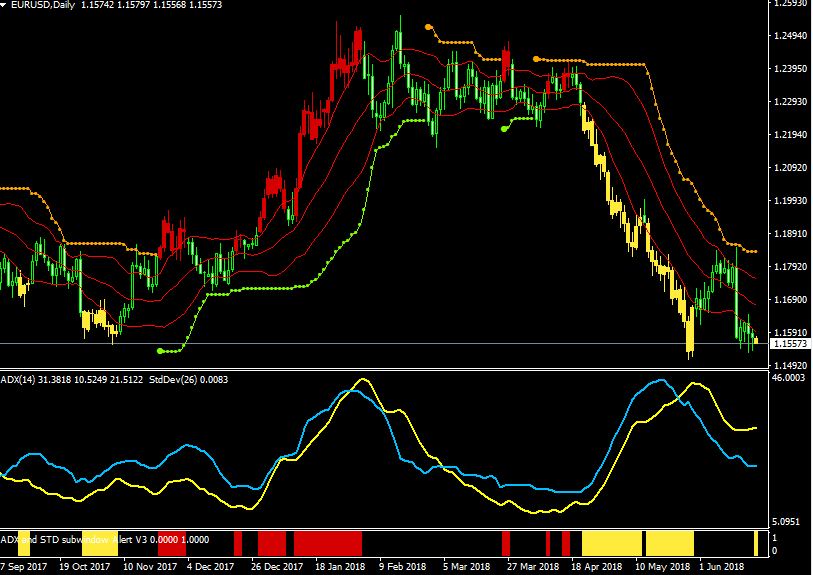

ユーロ/ドル(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

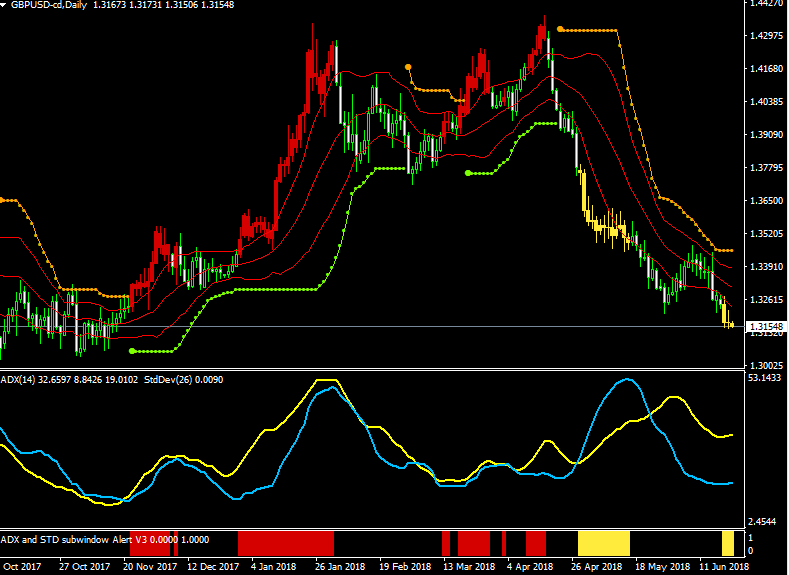

ポンド/ドル(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

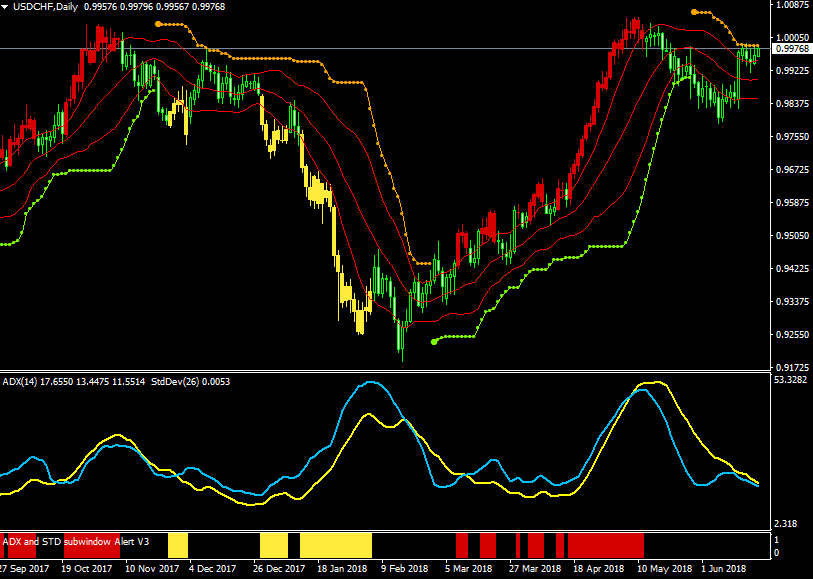

ドル/スイスフラン(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

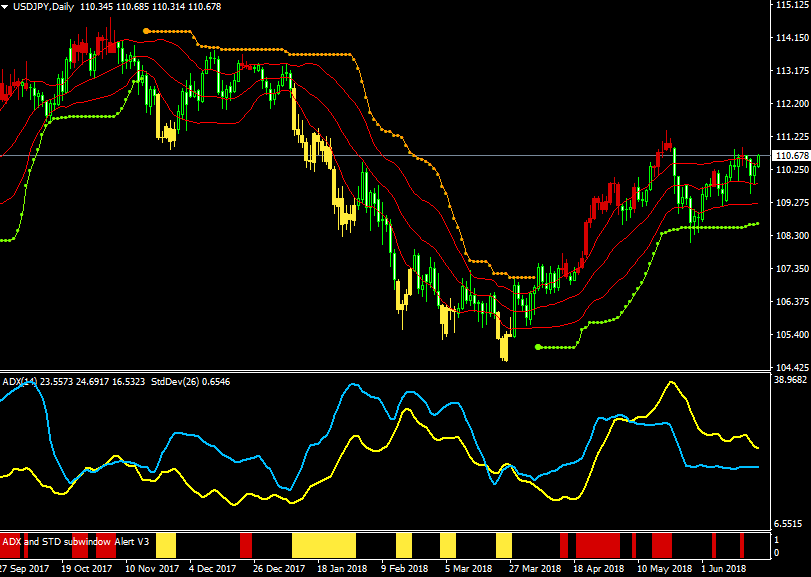

ドル/円(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

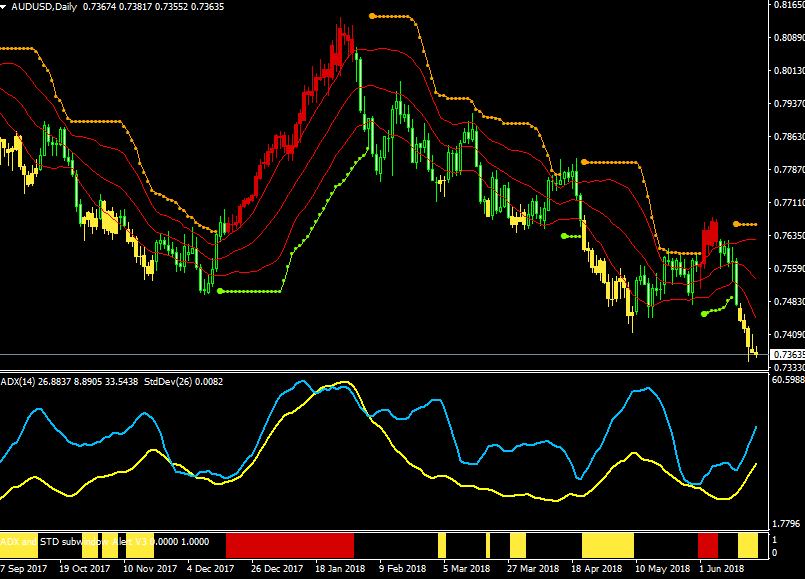

豪ドル/ドル(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

いつ米国の景気拡大は終わりを迎えるのか?

今週のラリー・ウィリアムズの週刊マーケット分析(ラリーTV)で、ラリーが米国株の長期予測を紹介している。有料レポートなので詳細は述べられないが、大変興味深い内容である。ご参考まで。

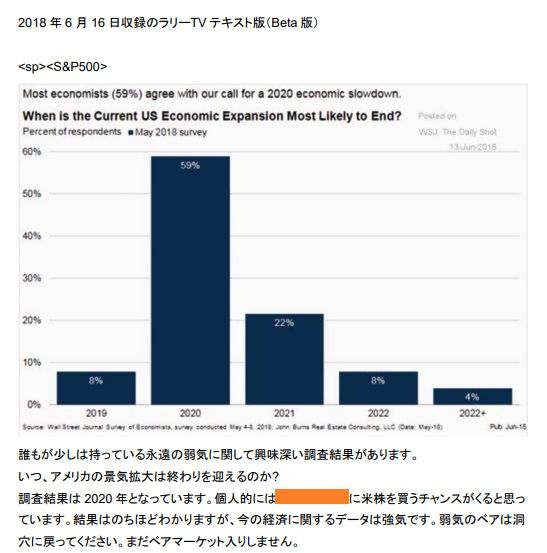

いつ米国の景気拡大は終わりを迎えるのか…?2020年が59%で最多となっている

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)