米国はいつものように利上げ後ずれか?

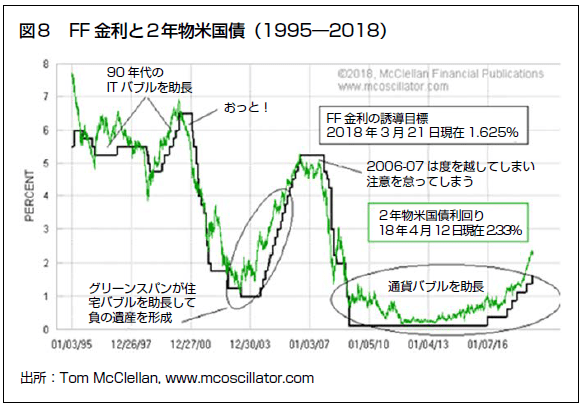

借金大国の米国では金利が上がることが株式市場にとって一番の悪材料だ。利上げをする必要はないとの連銀総裁の発言によって金利の上昇が止まり、ゴルディロックス(適温)相場が延命している。

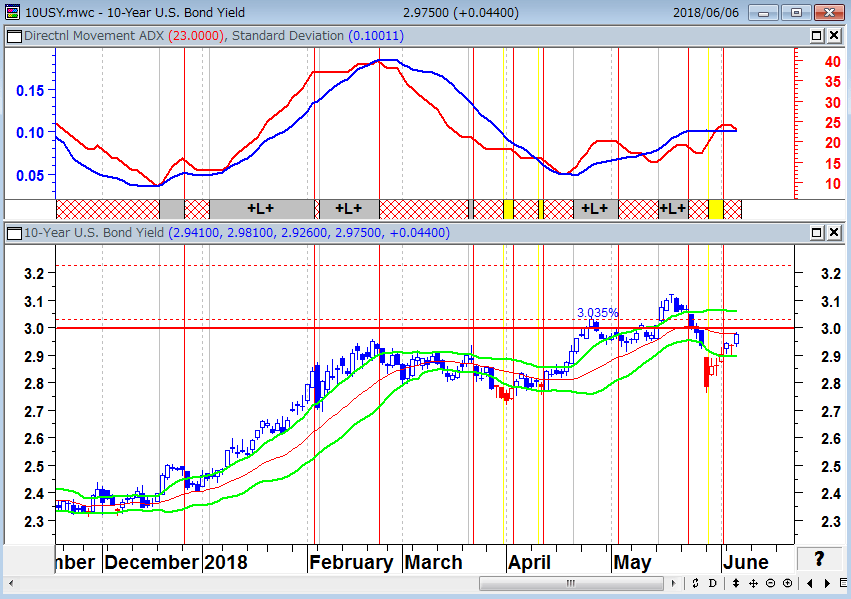

米10年国債金利(日足) 急激な金利上昇はおきていない

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

5月18日のレポートに、【ブラード米セントルイス地区連銀総裁は5月14日、「年内もしくは2019年初旬に逆イールドとなるリスクがある」とし、「実際に逆イールドが起きれば、米経済にマイナスのシグナルを送ることになる」と語っている。逆イールドのリスクを踏まえ、FRB(米連邦準備制度理事会)は短期金利の引き上げペースを速める必要はないとし、「私見では、FRBはさほど積極的になる必要はない。インフレが安定した状況下において不必要だ」と語ったという。天の声の代弁者と言われ、米国債市場への影響力ナンバー1の米セントルイス地区連銀総裁の発言を聞いて、今の市場は逆イールドのリスクはスルーして、「ああ、利上げは後ずれするな…」と解釈したという。現在の中央銀行バブルの終わりはインフレだが、逆にインフレが安定している現状では、カネ余りが市場を制してしてしまうのだ】と書いた。

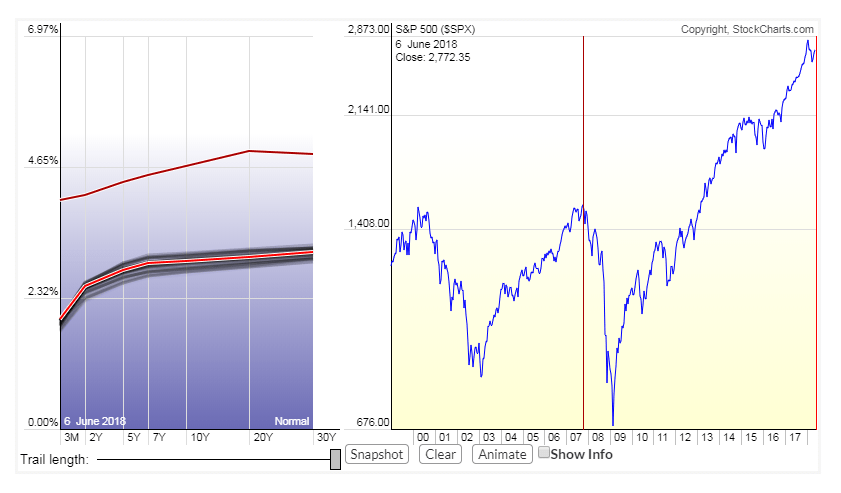

米国のイールドカーブ

出所:ストックチャーツ

現在、米国の債券市場では「FRBの利上げは予想より早く終わるだろう。6月13日のFOMC(米連邦公開市場委員会)では利上げを穏やかにしか実施しないという旨の声明を出すのではないか?」との見方が一部で浮上しているが、これはブラード発言の影響だろう。利上げ後ずれは将来的なバブル崩壊ショックの負荷を上げ、インフレを招来する危険性が高まるが、3か月以上先のことを考えない市場はそういった悪材料は考えないのである。

FF金利と米2年国債の推移(1995年~2018年)

また、株式市場には、「中間選挙という選挙事情を控えて、トランプがあらゆる手段を講じて株価を上げようとするはずだ」という期待感が渦巻いており、株はまだ上がるという見方が多い。ウォール街には、「失業率が低下中に株は大暴落しない」という強気の意見が多い。5月の米雇用統計では失業率が3.8%に低下した。

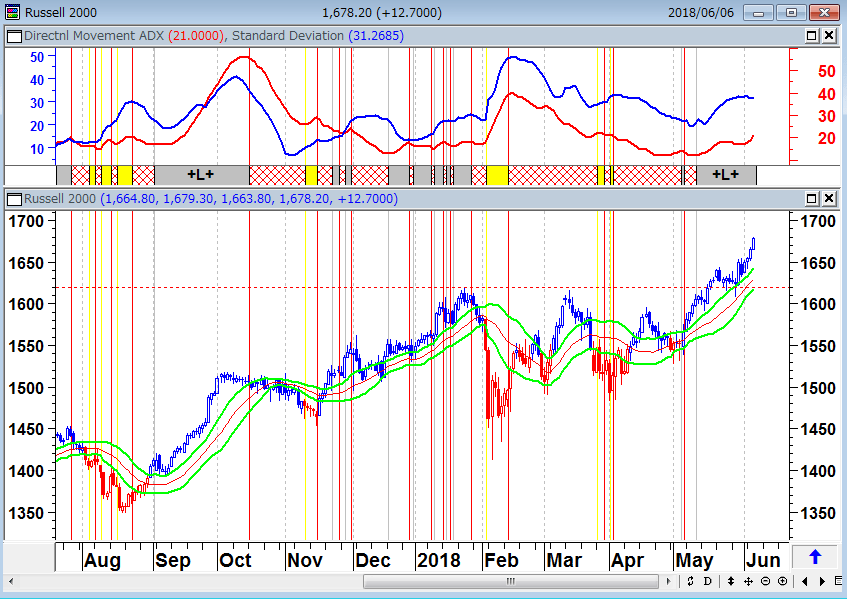

金利が上がると株価の将来価値が下がるので、NYダウやS&P500は緩慢な動きが続いているが、ミレニアル世代の若いファンドマネージャー達は動きのいいFAANGを中心とするナスダック市場やラッセル2000指数に代表される小型株市場に運用難の資金を振り向けている。金利が上げ止まると、カネ余り相場というゴルディロックス相場がすかさず復活するという構図だ。株式市場は金利と政治を都合よく解釈している。

ラッセル2000先物(日足)の高値更新相場 (ラッセル2000は、米国の小型株指数)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

ドルは上げ止まったのか?

米長期金利の方向性が見えにくくなってきたなかで、ここからのドルの見通しは難しくなりそうだ。米著名投資家ラリー・ウィリアムズの[エキスパート]というインジケーターを使って、ドルインデックス先物のトレンドを確認してみよう。

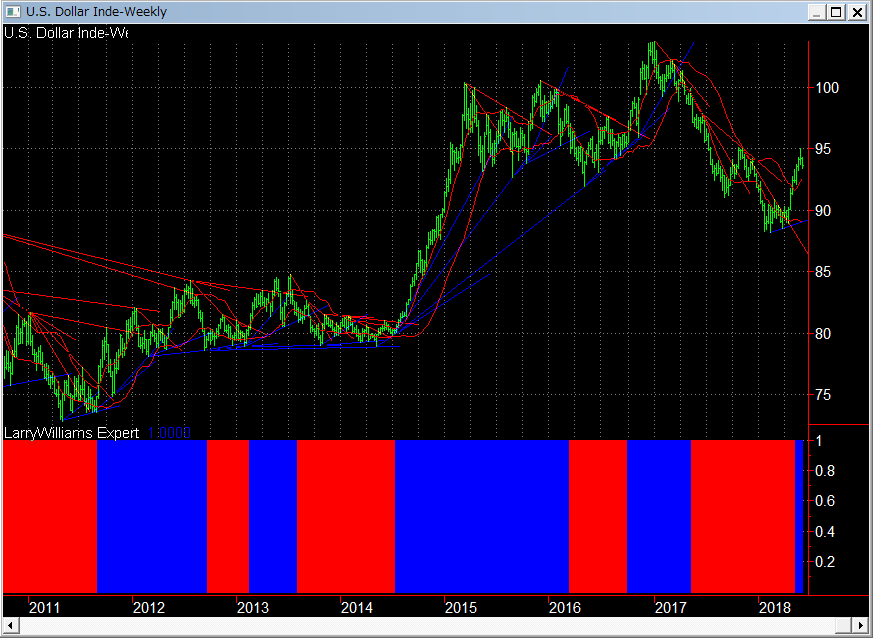

ドルインデックス(週足)とラリー・ウィリアムズの順張り売買シグナル[エキスパート]

出所:石原順

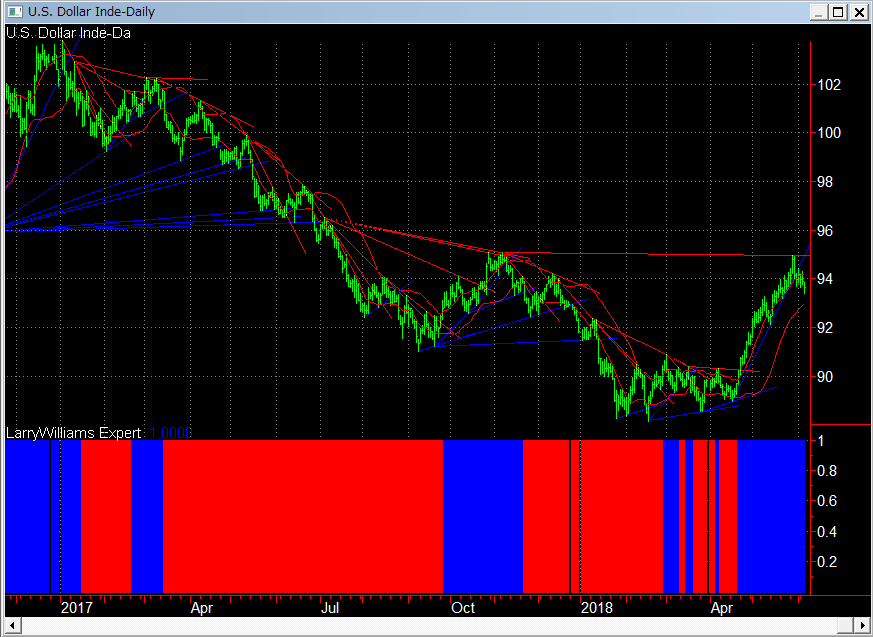

ドルインデックス(日足)とラリー・ウィリアムズの順張り売買シグナル[エキスパート]

出所:石原順

ラリー・ウィリアムズの順張りインジケーターである[エキスパート]でドルインデックスの先物を観測すると、現在は週足でも日足でもドルの買いトレンド期間となっている。

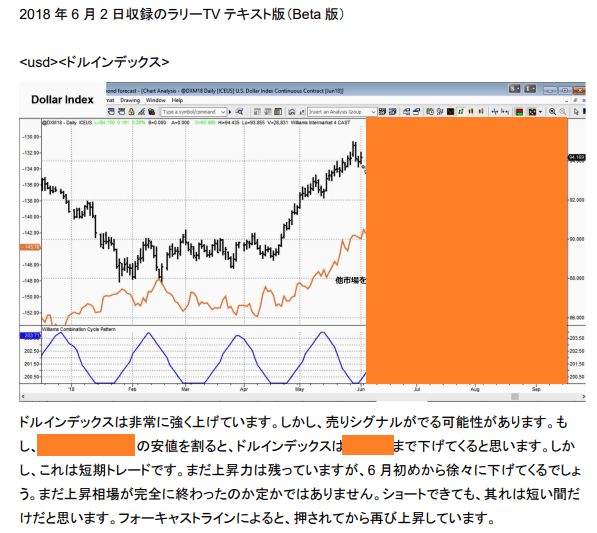

しかし、目先は少々注意が必要なようだ。ラリー・ウィリアムズは6月4日の週刊分析で、「短期的にドルの売りシグナルが出る可能性があります。しかし、ドルの上昇が完全に終わったのかどうかは定かではありません」と述べ、はっきり言って目先の相場は「わからない」と言っている。

ラリー・ウィリアムズのドルインデックス先物予測

具体的に通貨の動きをみてみよう。以下は、ユーロ/ドル、ポンド/ドル、ドル/スイスフラン、ドル/円、豪ドル/ドル、NZドル/ドルの日足チャートである。売買トレンドシグナルは、筆者の[標準偏差ボラティリティトレードモデル]を使っている。

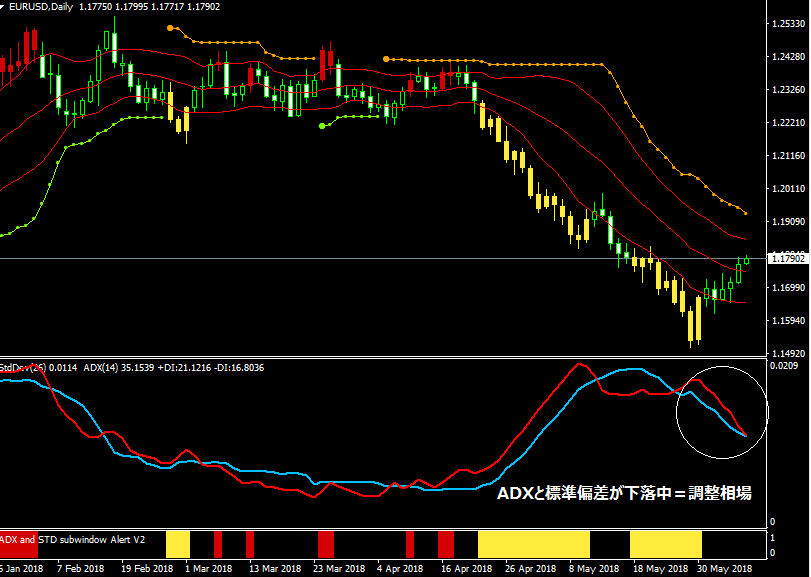

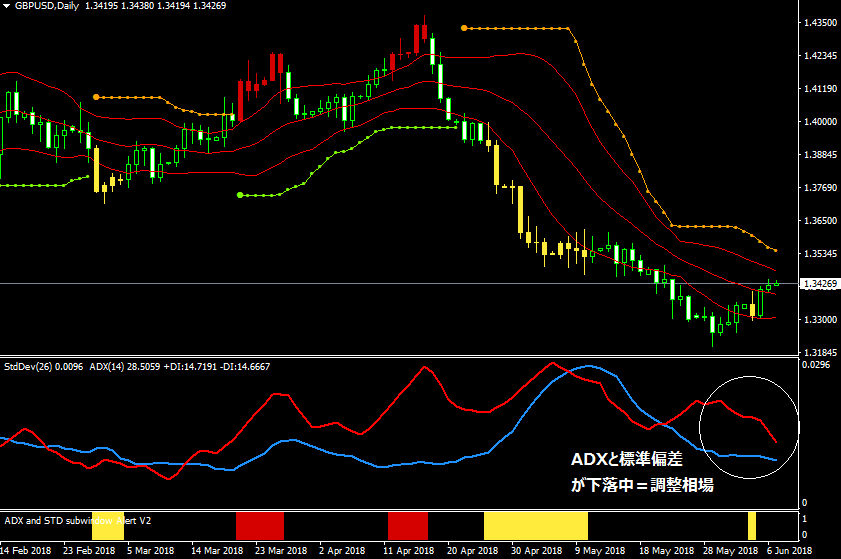

現在、ユーロ/ドルやポンド/ドルの相場はADXと標準偏差が共に下落中で、方向感のないランダム相場期にある。

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ポンド/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

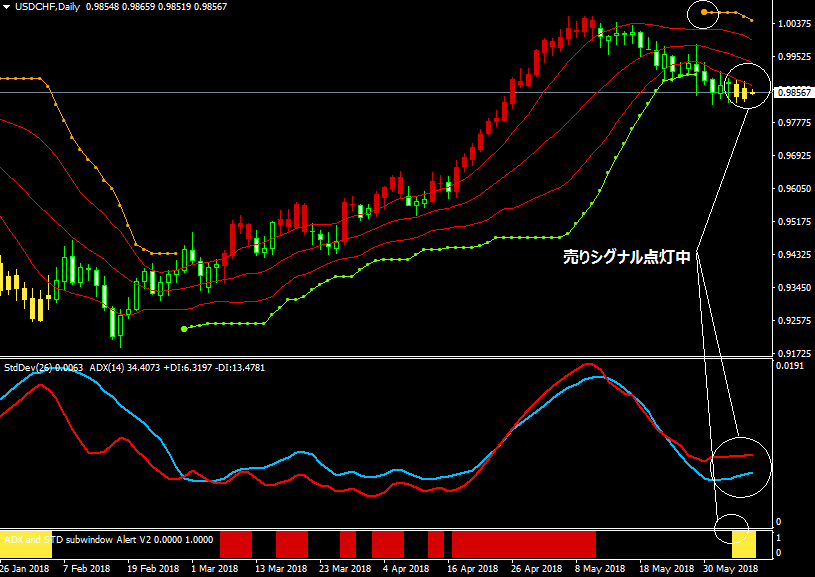

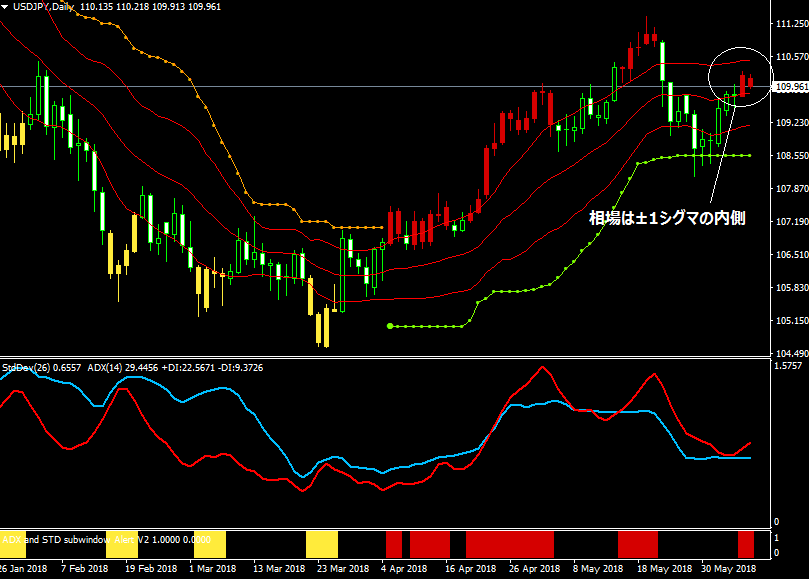

ドル/スイスフランはドル売りシグナルが点灯しており、一方、ドル/円はドル買いを模索するチャートの形状となっている。

ドル/スイスフラン(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル/円(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

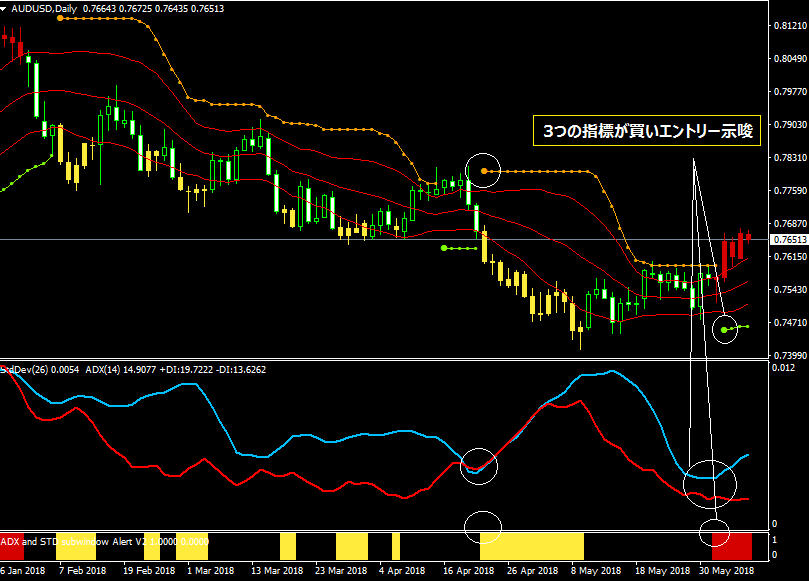

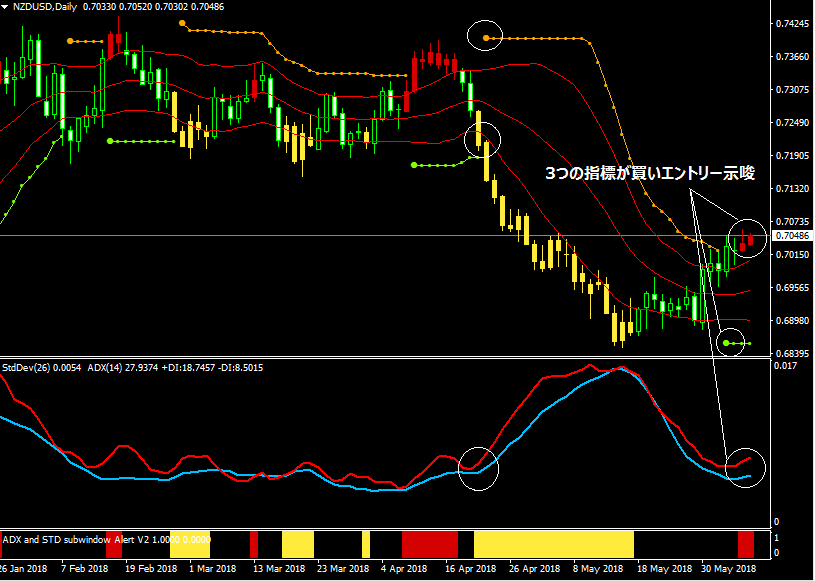

オセアニア通貨は売られすぎの反動から、リバウンドのオセアニア通貨買いトレンドが発生している。

豪ドル/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

NZドル/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

このように現在のドル相場は通貨ペアによってトレンドがまちまちだったり、方向感がなかったりの状況だ。通貨の運用者も「目先の相場は難しい・・」と口をそろえており、基本的に様子見気分だ。6月13日のECB(欧州中央銀行)理事会やFOMCを通過しないと、はっきりしたトレンド相場にはならないのかもしれない。

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/160m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/160m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/160m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/160m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】](https://m-rakuten.ismcdn.jp/mwimgs/1/4/160m/img_14410281517be5f9f1a4f66b18690abc49727.jpg)