動かない為替相場で収益と資金効率を上げるには…

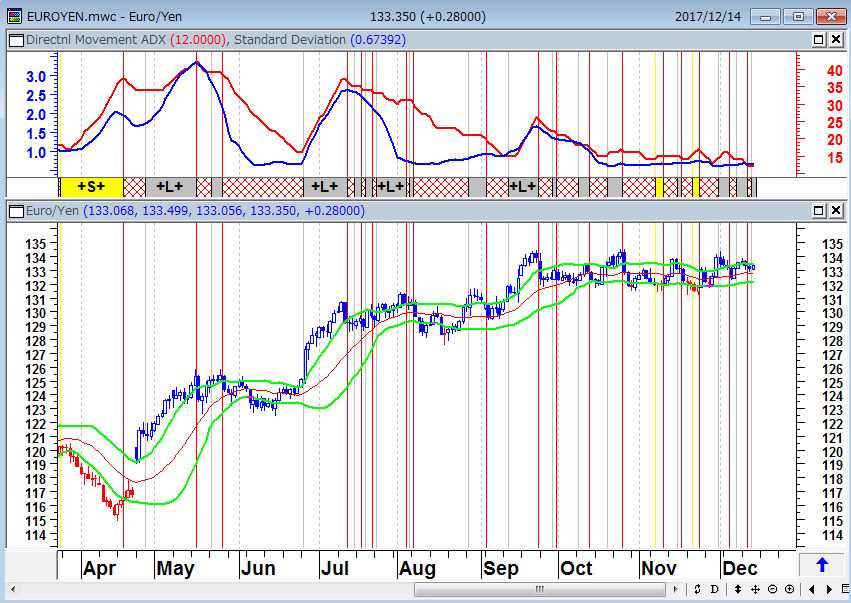

日足を見ていると、為替市場は動きが止まってしまっているようにみえる。下のチャートは筆者の<標準偏差ボラティリティトレード>のインジケーターを表示したユーロ/円の日足だ。ここ最近は、横這いでジグザグ上げ下げしているだけの退屈な相場である。標準偏差ボラティリティもADXも底這いの動きとなっており、相場の方向性を示唆していない。

ユーロ/円(日足)

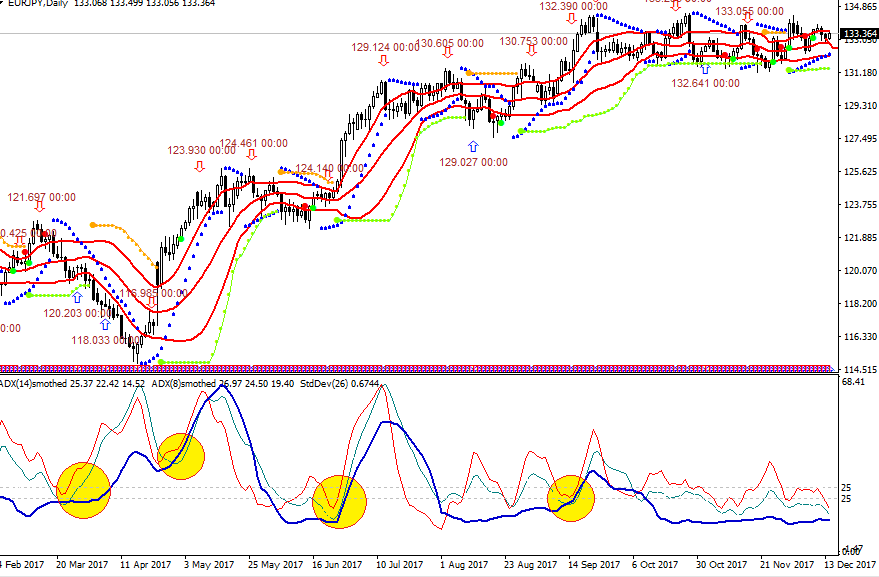

同じインジケーターを搭載したMT4のチャートをみてみよう。今年のユーロ/円相場の日足は8月くらいまでは好循環の相場が続いていたが、9月以降はほとんど動かなくなってしまった。市場の相関性も失われ、クロス円相場は株のリスクオンにも反応していない。

ユーロ/円(日足)

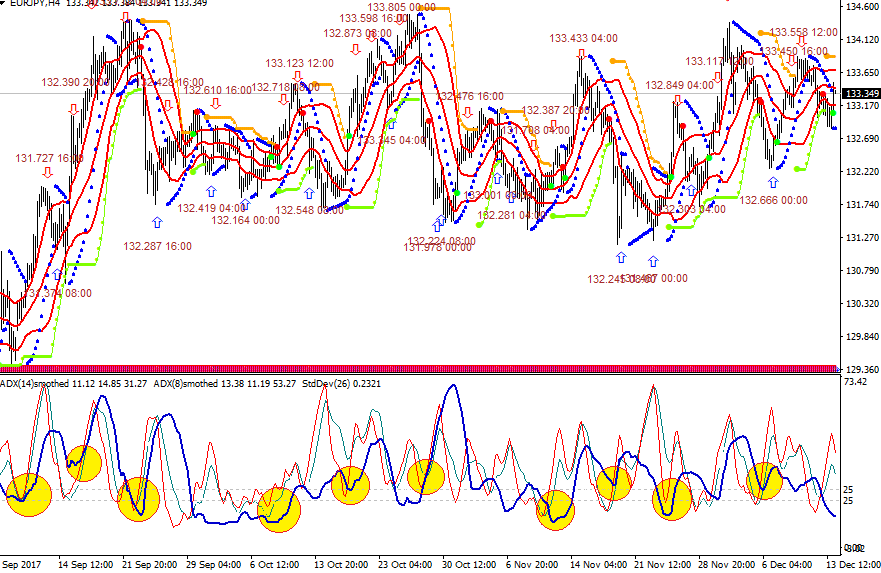

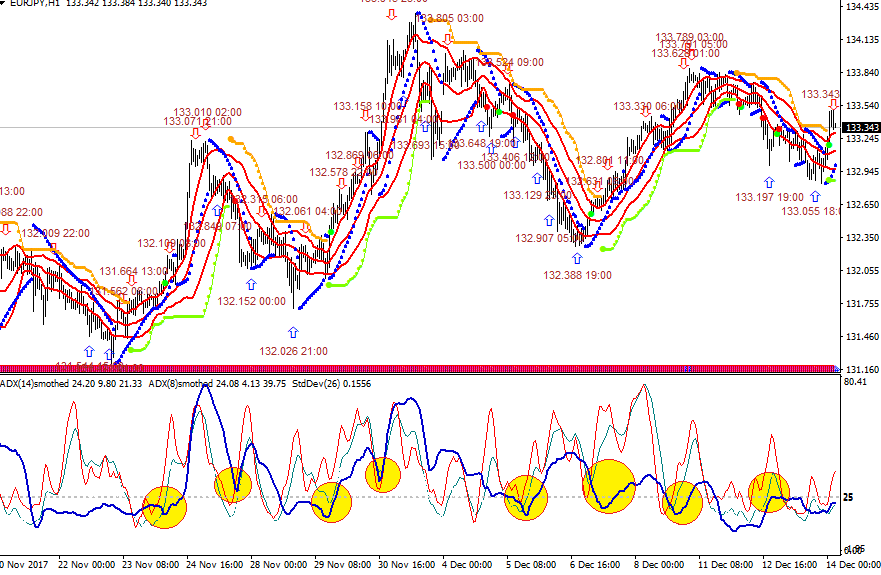

だが、同じユーロ/円相場を4時間以下のタイムフレームでみると、相場の風景が激変する。4時間足や1時間足に目を転じると、トレンドが頻繁に発生する順張り環境が出現するのである。

ユーロ/円(4時間足)

ユーロ/円(1時間足)

筆者は運用者やブローカーから動かない相場へのボヤキを毎日聞かされているが、相場で万策尽きたなどということはないのである。通貨ペアやタイムフレームを変えれば、いくらでもチャンスは転がっている。相場は観察する時間枠(ターイムフレーム)によって、相場認識が全く変わる。収益機会は日足だけではないということだ。

ゴルディロックス相場の延命と相場の死角

12月13日のFOMC(米公開市場委員会)は予定調和で玉虫色の結果だった。債券の帝王ビル・グロースがCNBCで来年の金利見通しを語っていたが、「FRBは4回も利上げしないだろう。ドットチャートでは3回の予定であり、私は2~3回ではないかと思う」と発言していた。パウエルはイエレンの続きとみている市場関係者は、は今のところ、来年3月と12月に利上げがあるとみているようだ。こうした緩慢な利上げ見通しの中で、為替市場はおだやかなドル高が続くという観測が多い。

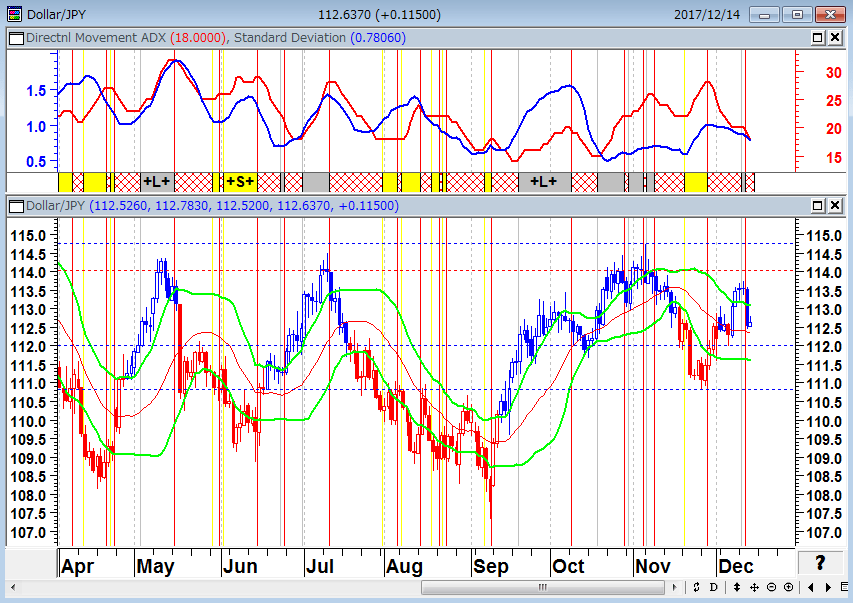

ドル/円(日足)

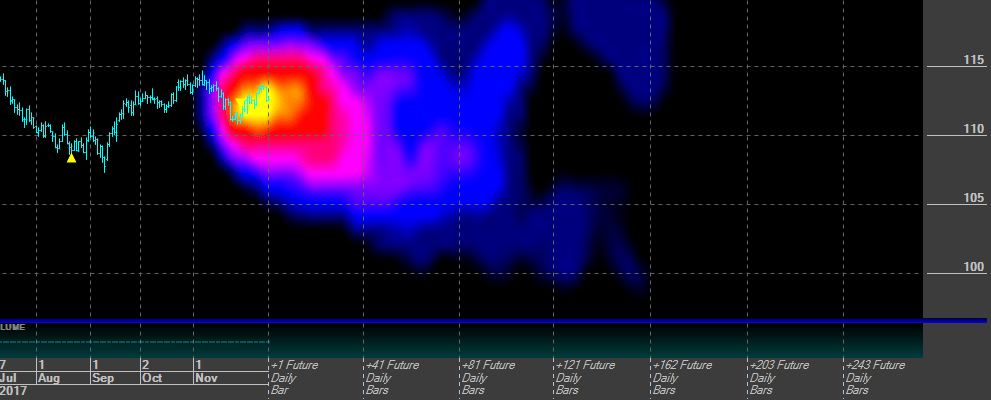

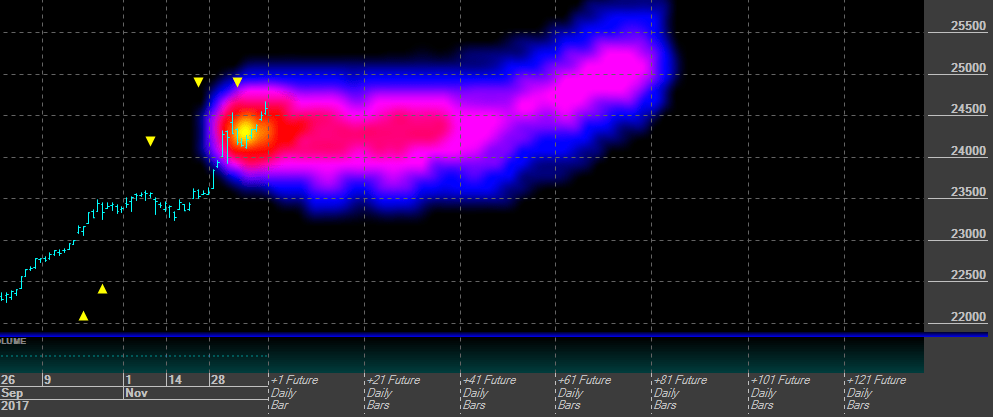

ドル/円(日足)と90日先までのフォーキャスト(将来予測)

しかし、「2018年相場は2017年のトランプラリー相場の延長である」という思い込みが来年の相場のリスクなのかもしれない。

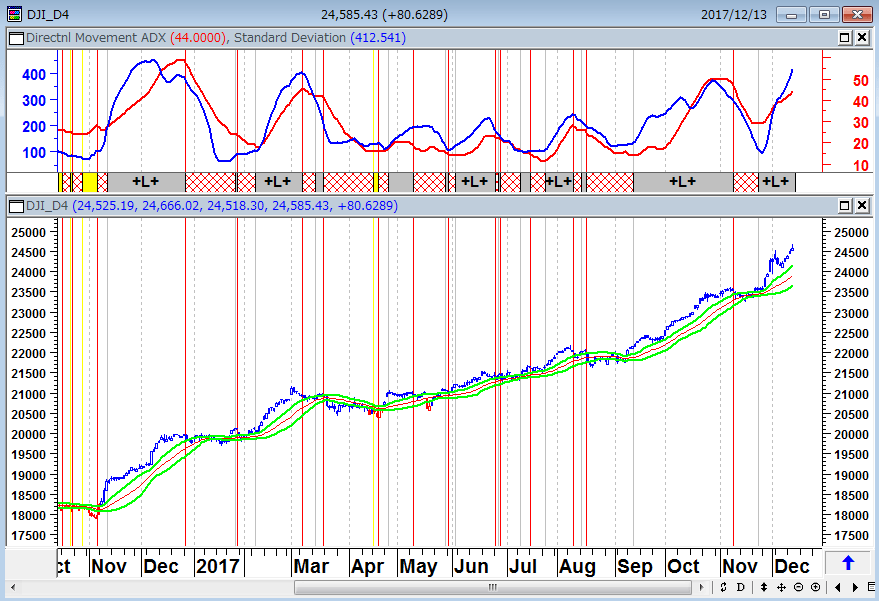

NYダウ(日足)

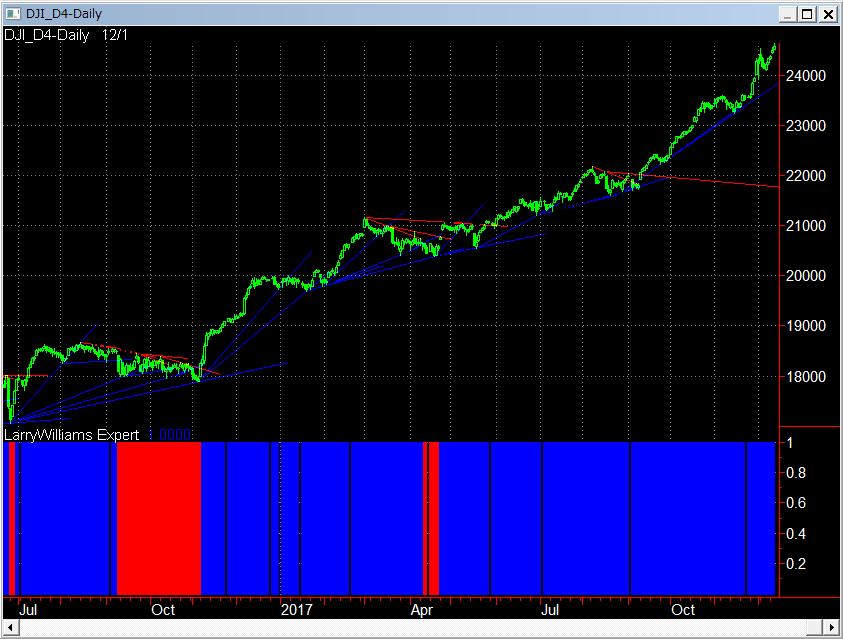

NYダウ(日足)

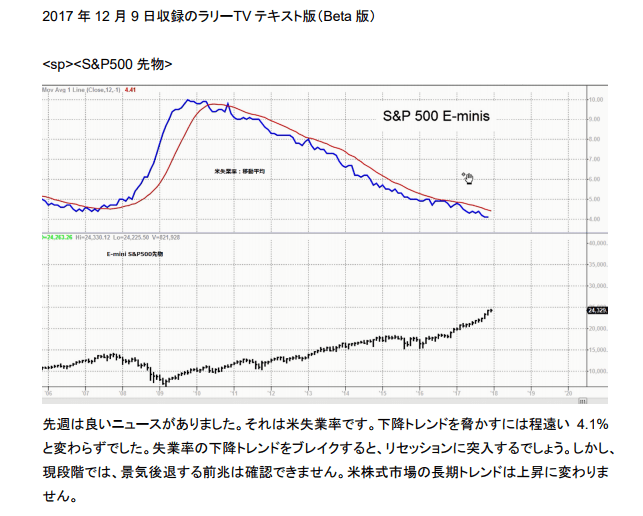

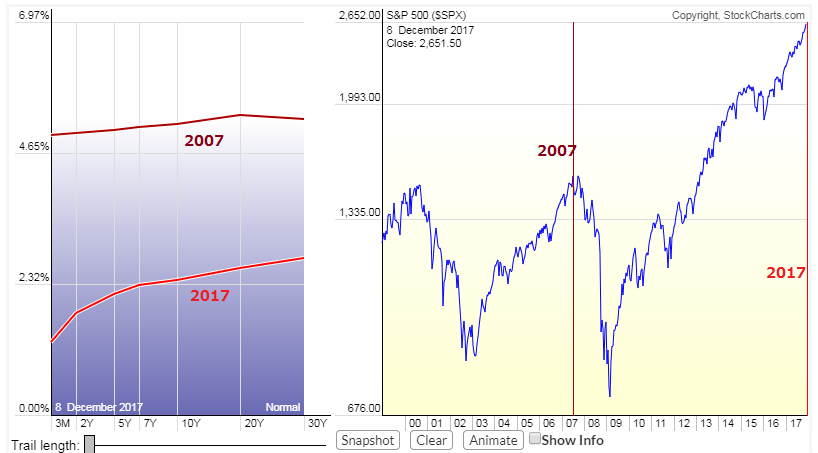

米国株の長期買いトレンドの転換は、失業率低下傾向の反転・イールドカーブのフラット化・長期金利の3%超えのいずれかになるだろうが、ブルームバーグの調査では、11社中4社が来年の逆イールド発生を予想しているという。

米国の失業率とS&P500の推移

米国のイールドカーブ(左)とS&P500(右)の推移

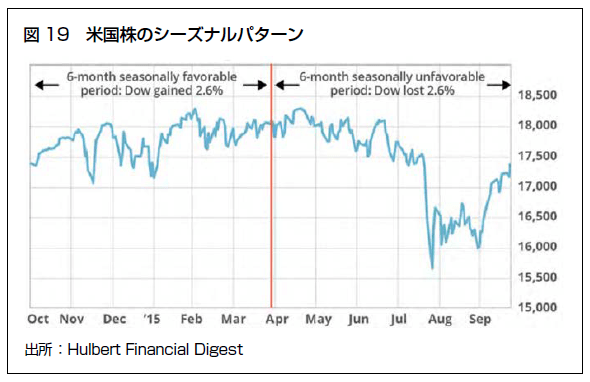

ウォール街はトランプの減税、本国投資法、そして、来年1月にトランプが発表するというインフラ計画への期待でバブル期待が盛り上がっている。投機筋としては、イールドカーブがフラットや逆イールドになる前に、もうひと稼ぎしようというつもりだろう。シーズナルパターンからみても4月あたりまではいけるという声が多い。

米国株のシーズナルパターン

NYダウ(日足)と90日先までのフォーキャスト(将来予測)

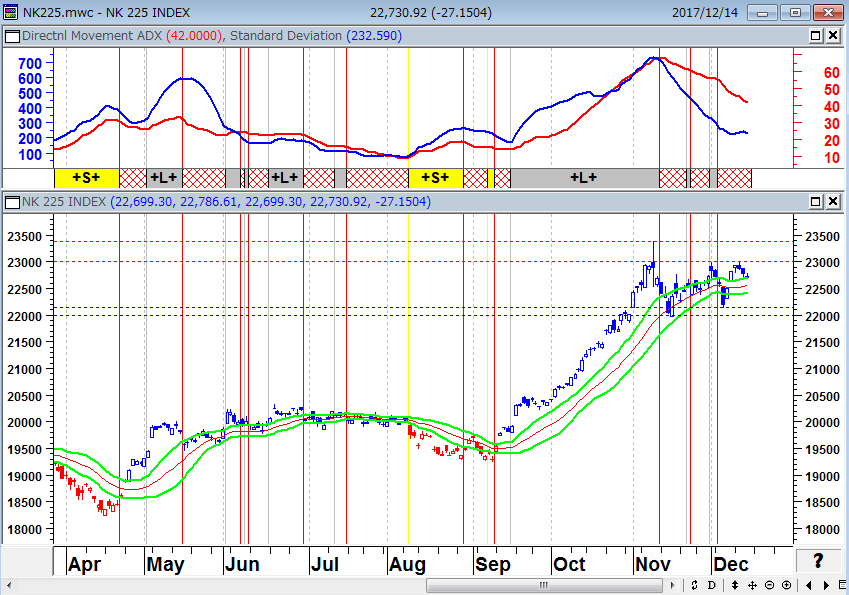

日経平均(日足)

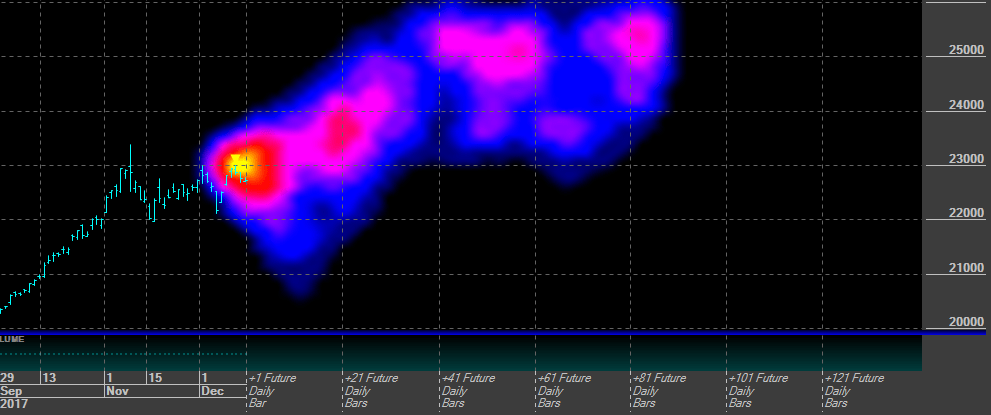

日経平均(日足)と90日先までのフォーキャスト(将来予測)

今回のレポートではドル/円、NYダウ、日経平均の90日先までの予測チャートを載せているが、筆者は予測ではポジション取らない。予測とテクニカルが合致したコンディションときに勝負にいく。相場で収益を上げるには予測やファンダメンタルズは二の次で、それを第一の重点としてはいけない。大事なのは、「トレンド(方向性)」である。

【私たちは必ずしも特定の時期にうまく乗れるわけではない。だが注意深く検討すれば、不確かな世界でも最も理にかなう投資哲学はトレンドフォローだ。トレンドフォローは高値で買ったり安値で空売りする。19年間、私たちは一貫して高値で買い、安値で空売りした。もしトレンドが市場の根本的な性質でなければ、私たちのような取引手法ではたちまち廃業に追い込まれていただろう。しかし、トレンドはこの世の不可欠で根本的な現実だ】(ジョン・W・ヘンリー)

【適切な基本哲学を持っていれば、事態が変わることは結局利益になる。最悪でも、長い目で見れば生き残れるだろう。しかし、適切な基本哲学を持っていなければ、そのうち変化に殺されるので成功しない。私は、自分が予測なんてできないと分かっていた。だからトレンドについていくことにしたし、だからこそ大成功し続けているのだ。私たちはただトレンドについていく。そのトレンドが初めのうちどれほどバカげて見えても、またどれほど続いても、あるいは終わりがどれほど筋が通らないように見えても、私たちはトレンドについていく】(ジョン・W・ヘンリー)

【相関性が崩壊している。それはトレンドが限界にきているという意味かもしれない】(ネッド・デービス・リサーチ社(運用会社向けの独立系調査会社))

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)