インド株式への分散投資戦略:想定しておきたいリスク要因

上記した成長期待を背景に、中長期視点でのインド株式の投資魅力は続くと考えられます。投資方法としては、インド株式に分散投資する各種インデックスファンドやアクティブファンド(追加型公募投資信託)の活用を比較検討していただければ良いと思います。

本稿では参考例として、インド経済の成長期待に沿う投資成果を目指すインデックス連動型ETF(上場投資信託)をご紹介します。

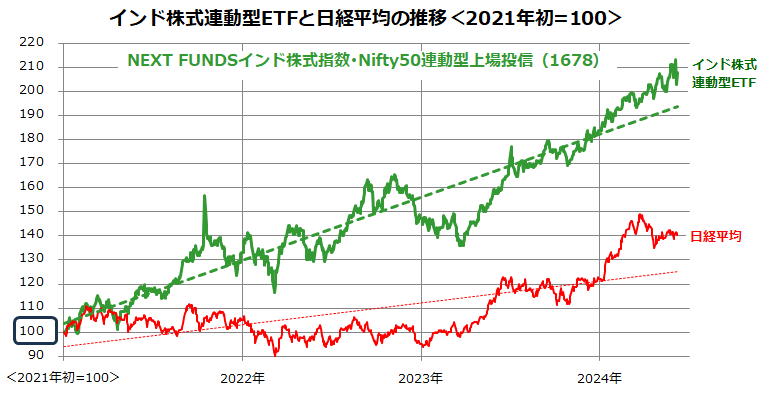

図表3は、2021年初を起点(100)とした「NEXT FUNDSインド株式指数・Nifty50連動型上場投信」(東証コード:1678)の取引価格(円)と日経平均株価の推移を比較したものです。

同ETF(運用時価総額:約674億円/管理・運用:野村アセットマネジメント)のパフォーマンスは、ニフティ50指数(インド市場の主要50銘柄で構成される)の堅調トレンドにインド通貨ルピーの対円相場堅調(為替差益)が加わり、日経平均よりも優勢でした。同ETFの取引価格は3日に最高値を更新した後は急落して5日と6日は反発しました。

<図表3>円建てのインド株式ETFは堅調トレンドを維持する見込み

インドや日本や米国も含めて地球上に「完璧な国(欠点のない市場)」はありません。そこで、インド市場を巡る短期および中長期のリスク(リターンのブレ)要因を下に記しました。

- 短期目線では、下院総選挙を受けた「モディ首相続投」というベスト・シナリオを織り込んだため、「出尽くし売り」(利益確定売り)がかさみ株式市場が下押しする可能性はある

- 与党がヒンズー至上主義であり、イスラム教徒などとの宗教対立が激化してテロが発生すると社会的・政治的な不確実性が高まり市場の懸念要因につながる可能性がある

- 憲法で禁じられている「カースト制」(古くからの身分制)は、教育機会や職業選択の壁として現存しているとされ、「貧富の格差是正」や「中間層の拡大」が遅れるリスクがある

- 隣国のパキスタンや中国との間の国境紛争が再発するリスクがある。最近では2022年12月にインド軍と中国軍が山岳部係争地帯で衝突し多数の負傷者が出る事件があった

- インドは農業大国であるが主要資源については輸入大国である。原油価格などエネルギー相場が上昇すると国内インフレや産業投入コストが上昇し経済的打撃を受けやすい

上記したリスク要因を踏まえても、相対的な経済成長期待が高いインド株式への長期分散投資を資産形成における「コア・サテライト戦略」(国際分散投資)のサテライト部分(新興国投資部分)に加えていくことは検討に値すると考えています。

▼著者おすすめのバックナンバー

2024年5月31日:米国株式にセルインメイの季節?6月のトランプリスクを警戒(香川睦)

2024年5月24日:米国株式が世界株式より優勢?好決算エヌビディアがけん引(香川睦)

2024年5月17日:S&P500が最高値を更新!米国株式の上値目途は?(香川睦)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/160m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![モヤシ、豆腐を駆使した極端な「節約飯」がXで話題に。「蓄積型億り人」絶対仕事辞めるマンさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_117a4d089792a3412aaf7f6aefd358cf50732.jpg)