海外投機筋の仕掛けでドル/円は1990年からの長期抵抗線を上抜け

先週のレポートに、「シカゴ市場ではどこかのファンドが長期抵抗線抜けを仕掛けるのではないかと噂されている」と書いた。

案の定、海外投機筋の仕掛けでドル/円は122円を大きく上抜けてきた。ファンド勢はユーロ/ドルの1.1000割れやドル/円の122円を仕掛け、ドル高相場を演出することに成功したようだ。ドル/円は短期のアリゴリズム売買のドル買いを巻き込んで、昨日のNY市場では124円06銭まで上昇している。

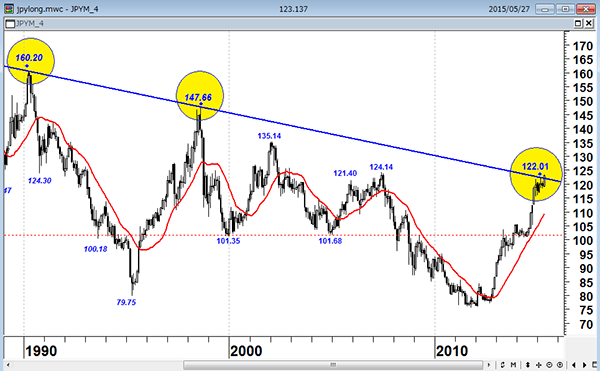

ドル/円(月足)と長期抵抗線(青のライン) 160円からの長期抵抗線をブレイク

(出所:石原順)

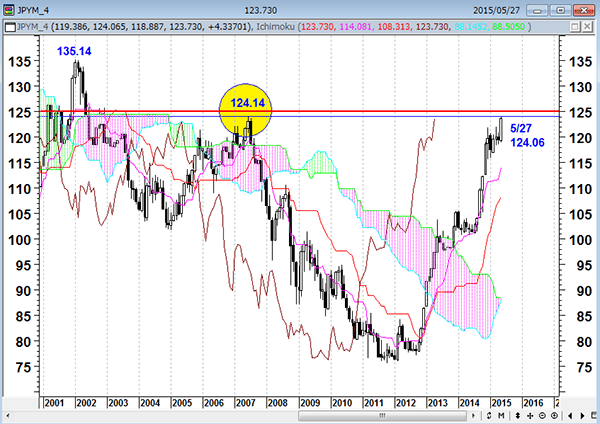

1990年からの長期抵抗線を明確に上抜けたことで、125円との声が大きくなっている。2007年高値124円14銭や125円00銭が投機筋のターゲットになっているようだ。

ドル/円(月足) 124円14銭や125円00銭が投機筋のターゲット

(出所:石原順)

典型的な保合離れ=ブレイクアウト相場のパターン

筆者が使っている「Bollinger bands 1σBreakout with STD」(ボリンジャーバンド1σブレイクアウト手法)は、市場の非効率部分(ランダムでない方法性のあるトレンド部分)のシンプルな発見手法である。

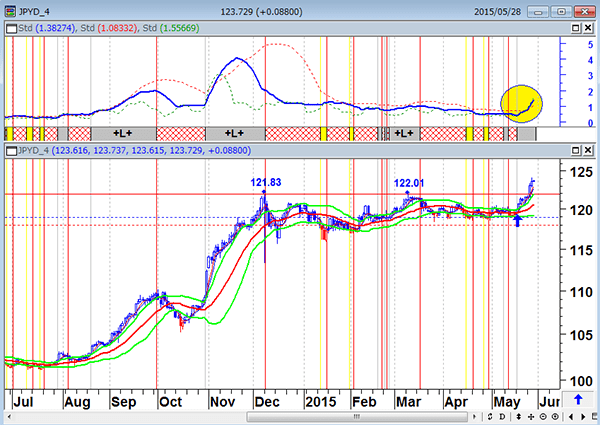

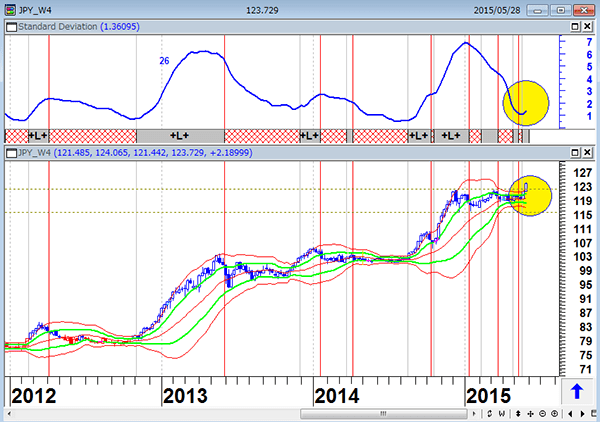

現在、ドル/円の日足チャートを見ると、26日標準偏差ボラティリティが上昇し、相場は21日ボリンジャーバンド±1シグマの外に飛び出している。週足チャート26週標準偏差ボラティリティが底這いから上昇し始め、相場は21週ボリンジャーバンド±1シグマの外に飛び出している。これは典型的な保合離れ=ブレイクアウト相場のパターンである。順張りが好きな海外の投機筋はこぞってドル買いに参戦しているという。

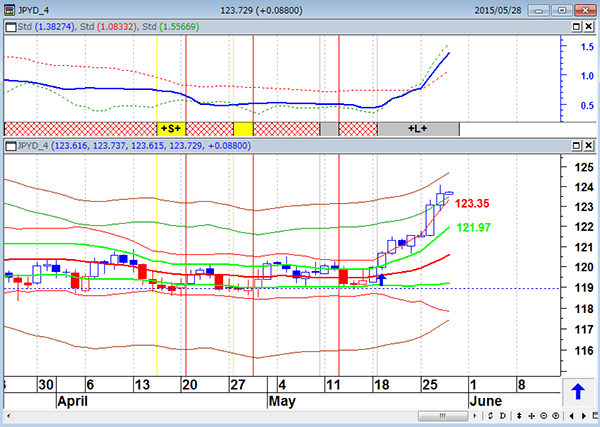

ドル/円(日足) ドル買いシグナル点灯中

上段:26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

ドル/円(週足) ドル買いシグナル点灯中

上段:26週標準偏差ボラティリティ(青)

下段:21週ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

「Bollinger bands 1σBreakout with STD」の日足チャート作成と売買手法は以下の通りだ。

チャート作成

- 21日ボリンジャーバンドを表示させる

- 26日標準偏差ボラティリティを表示させる

トレンドの発生(保ち合い離れの判定方法)

26日標準偏差が上昇しはじめた時

新規建玉のポイント

エントリー(新規注文)は相場が21日ボリンジャーバンド±1シグマの外に飛び出した時

損失を限定しつつ利益を伸ばす手仕舞いのポイント

手仕舞い(エグジット)は相場が21日ボリンジャーバンド±1シグマの内側に入った時

マーケットスピードFXのドル/円(日足)

(出所:楽天FX マーケットスピードFX)

大きな円高は円キャリートレードの巻き戻しによっておこることが多いが、シカゴのブローカーの話では、「円相場は現在、円キャリートレードの巻き戻しが出るようなポジションの積み上がりがない。だから、投機筋も円売りドル買いを仕掛けやすい」のだという。

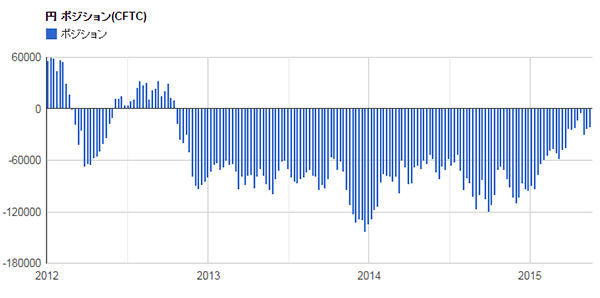

シカゴIMM 投機筋の円のポジション(CFTC発表 5月19日時点)

(出所:石原順)

米金利の動向からみると、現在の急激なドル高相場は理論的な説明がつかない

現在のドル全面高の材料としては、イエレンFRB議長が講演で「今年のどこかの時点での利上げが適切」と述べたことや、スタンレー・フィッシャーFRB副議長の「利上げ開始時期、過度の重要視は誤解招く」という発言で、「6月利上げ説が再燃した」という解説が多い。

しかし、イエレンFRB議長の講演は例の玉虫色の内容で、どちらかというとハト派的な発言が多かった。フィッシャーFRB副議長の発言も、イエレンやエバンスが超ハト派的発言をした後なので、「スタンレー・フィッシャーがバランスをとったのではないか?」と言われている。

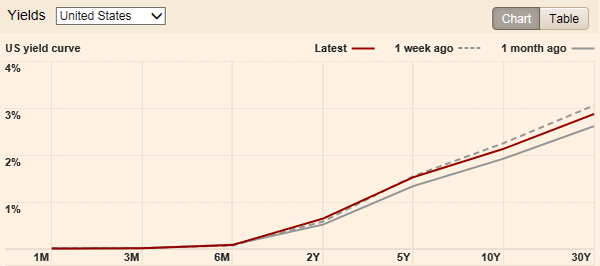

したがって、米利上げ観測でドルが買われているという報道には違和感がある。直近の相場をみると、米国の金利は10年国債も2年国債も金利が低下している。下の米10年国債の米国のイールドカーブ(利回り曲線)をみれば一目瞭然だ。そのため、ファンドの中にはドル高相場の持続性に疑問を持っているところも多い。

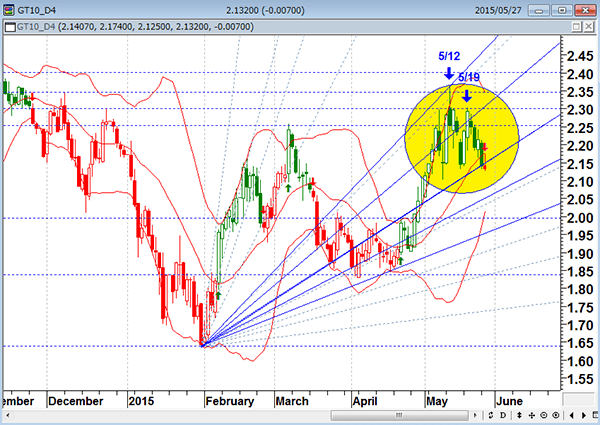

米10年国債金利(日足)

(出所:石原順)

米国債のイールドカーブ

(出所:フィナンシャルタイムズ)

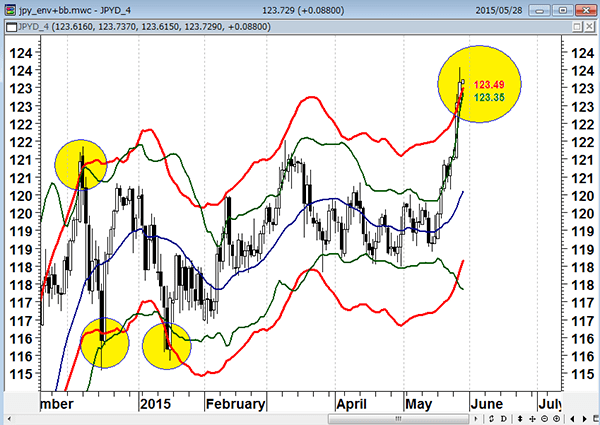

「ドル/円はどこまで上がるのか?」という照会が多いが、ドル/円は13日エンベロープ±2%のラインと21日ボリンジャーバンド±2シグマの交差するところが、いったん相場の反転をみやすいポイントと言われている。

ドル/円(日足)

13日エンベロープ2%ライン(赤)と21日ボリンジャーバンド2シグマ(緑)

(出所:石原順)

米金利の動向からみると、現在の急激なドル高相場は理論的な説明がつかない。要するに、投機筋が仕掛けているだけなのである。そのため、124.14~125円辺りを目指している相場だが、そのあたりまで上げたあとは短期的な急落に見舞われる可能性がある。筆者も現在ドル買いを持っているが、この相場のストップロス・ポイントは21日ボリンジャーバンド1シグマレベルに置いておくのが良いだろう。

ドル/円(日足) ストップロス・ポイントは21日ボリンジャーバンド1シグマレベル

上段:26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

日本政府が黙っているのは125円辺りまで?

米国のルー財務長官は2014年1月16日の講演で、「Japan's long-term growth cannot be rooted in unfair reliance on exchange rate advantage(不公平な為替レートに依存すれば日本の長期的な成長はない)」「日本の為替政策を注視し続ける」と、日本経済に対する見解を述べた。一部のファンドの間では、125円程度が現在の米国の円安(ドル高)容認レートだと噂されている。日本の当局も125円を大きく超えてくると、口先牽制に動くかもしれない。悪い円安への不安と日本株のバブルが暴走する可能性があるからだ。趨勢的なドル高相場見通しに変化はないが、125円というのは投機筋にとっても注目ポイントらしい。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6dc11da207b71933528279732e22679563390.png)