4月17 日のドーハ主要産油国会合(増産凍結協議)が物別れに終わったことや、期待感の剥落(セル・ザ・ファクト)で原油価格は下げるという予想が一般的だったが、原油価格は昨日44ドル台まで上昇している。

クウェートのストが原油上昇の後講釈となっているが、相場がまだ上げの循環(トレンドの範疇)にあるということだろう。米著名投資家のラリー・ウィリアムズは、「4月末にむけて米株高、原油高、ゴールド安という動きが4月末に向けて進行する」と述べていたが、米国市場は選挙年のサイクル(1~2月に下げて3月~4月は上げる)通りに動いているようだ。ラリー・ウィリアムズは、「原油市場は3月後半まで上げて、その後、調整の売りに押されて、4月に再び、上昇に転じる」と2月17日にレポートを発表し、4月11日にも原油の買い推奨を行っている。

6月のOPECで再び増産凍結協議を行うというのが市場の観測だが、昨日、イラクの副石油相が「5 月にロシアで生産量据え置きを目指した産油国会合が開かれるだろう」と述べており、原油相場の下値硬直性が強化されている。

原油先物(週足) 強い原油売りトレンドは終息し、相場は調整局面に・・

上段:14週修正平均ADX(赤)・26週標準偏差ボラティリティ(青)

下段:21週ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

原油先物(日足)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

NYダウが上げていく条件は、ドル安と原油高が必要条件だと述べてきたが、ここにきての大幅な原油高を受けて、株式市場はリスク・オン相場となっている。

NYダウ(日足) 売り方の買戻し相場

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

(出所:石原順)

S&P500(週足) 最高値が見えているが、賞味期限は4月末までか・・

(出所:石原順)

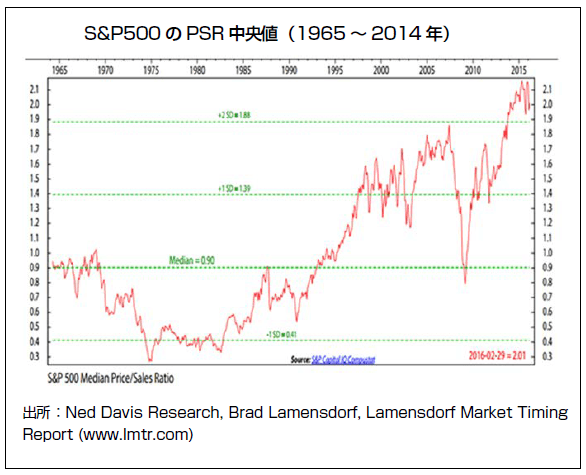

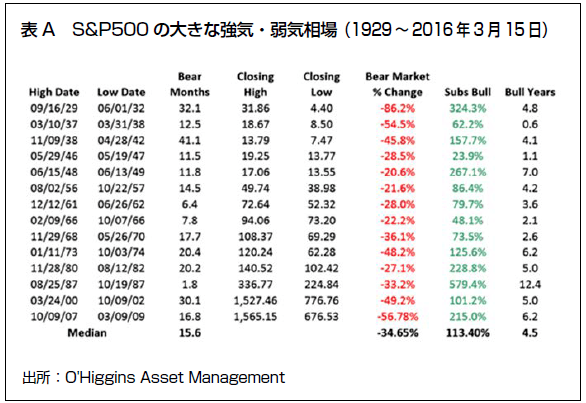

現在の米国株の上昇は、例年のシーズナリー・サイクルや大統領選挙年のシーズナリー・サイクルが強い影響を与えていると思われる。筆者の周辺のファンドは「4月末までが米国株買いの賞味期限だろう。その後も上げは続くかもしれないが、ファンドの中間決算が多い5月は、上旬相場で利食いが出てもおかしくない」と観ている。米国企業の決算の中身は決して良いものではなく、下の<ロバート・シラー式循環調整済PER>や<S&P500のPSR中央値>を見ても米国株式市場は相当割高な水準にある。

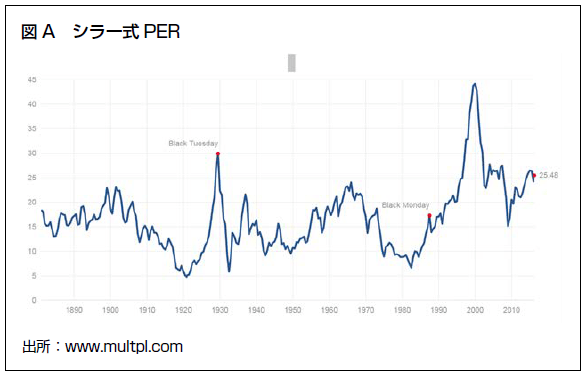

ロバート・シラー式循環調整済PER

CAPE(ロバート・シラー式循環調整済PER=インフレ調整済収益の10年平均から算出)の推移をみてみると、現在の株式市場は25.5の水準にあり、かなり過大評価されているようにみえる(図A)。CAPEでみると、過去87年間で現在よりも過大に評価されていたのは、1929 年(1929 ~ 32 年に株価が86%下落する直前)、1968 年(1969~ 70 年代に36.1%下げる前)、2000年(2000 ~ 03 年にS&P が49.2 % 暴落する間際)、2007 年(2008 ~ 09年に56.8%を失う前)だけである。

(出所:マーク・ファーバー博士の月刊マーケットレポートThe Gloom, Boom & Doom Report 2016年4月号)

S&P500のPSR中央値

「資産市場がどれだけ高価になっているかは、PSR(株価売上高比率)からも明らかだ。 なお、私にとってPSR は、PER(株価収益率)よりもはるかに有効な評価ツールである。なぜなら、PERの“収益”は企業の操作しやすい部分であるからだ」(マーク・ファーバー)

(出所:マーク・ファーバー博士の月刊マーケットレポートThe Gloom, Boom & Doom Report 2016年4月号)

S&P500の大きな強気・弱気相場(1929年~2016年)

(出所:マーク・ファーバー博士の月刊マーケットレポートThe Gloom, Boom & Doom Report 2016年4月号)

通貨市場では豪ドル/ドル相場が堅調だ。筆者は<順張り>を行っているが、原油高と連動しており、週足でも日足でも豪ドル買いトレンド相場となっている。週足も日足も相場は+1シグマの外で推移しており、相場が1σの外にある限り、利益は伸びていく。(利益の極大化)

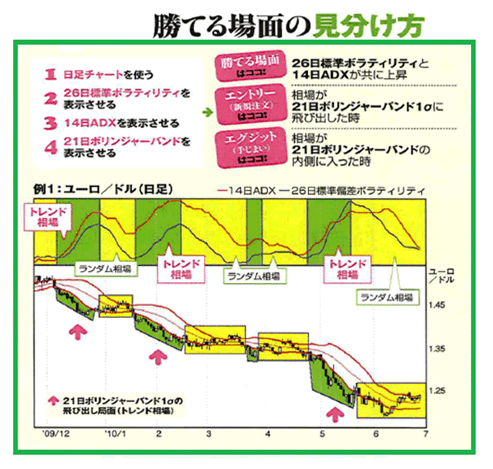

筆者の<順張り売買の手法>は以下の図の通りである。

勝てる場面の見分け方「Bollinger Bands 1σTrigger with STD」

(出所:石原順)

強いトレンドが発生しているサインは、標準偏差ボラティリティと修正平均ADXの2本のラインが(低い位置から)一緒に上昇しているところだ。上のチャートでは、上段の緑色のゾーンである。

売買注文のタイミングは、ボリンジャーバンドで判断する。日足チャートのローソク足がボリンジャーバンドの1σのラインを外側に飛び出したところがエントリー(新規注文)ポイントだ。日足のローソク足が1σの内側に戻ったら、エグジット、すなわちポジションを手仕舞い(返済注文)する。

以上が石原式トレンドフォロー(順張り)売買のシンプルなルールである。標準偏差ボラティリティと修正平均ADXでトレンドを判定し(トレンドの判定)、ボリンジャーバンドの1σでロスカットを設定する。(損失限定)そして、相場が1σの外にある限り利食いはしない。相場が1σの外にある限り、利益は伸びていく。(利益の極大化)

トレンドを判定し、リスクを抑え、利益を極大化するのが、「Bollinger Bands 1σTrigger with STD」のシステム設計思想である。修正平均ADXやボリンジャーバンドのパラメータを変えるのは問題ないが、経験から言えば標準偏差ボラティリティのパラメータは26がベストだと思われる。

豪ドル/ドル(日足) ±1シグマの飛び出しゾーン(緑)

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

豪ドル/ドル(週足) ±1シグマの飛び出しゾーン(緑)

上段:14週修正平均ADX(赤)・26週標準偏差ボラティリティ(青)

下段:21週ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

通貨の1時間足相場では<3時間修正平均ADX>が70以上や30以下になった時が相場転換の領域となりやすい。以下のチャートは豪ドル/ドルの1時間足のチャートだが、相場の転換ポイントは矢印のポイントである。これは、<3時間修正平均ADX>がピークに達した次のローソク足の方向についていくだけの短期売買手法である。

豪ドル/ドル(1時間足)

13時間エンベロープ±0.3%(青)・±0.6%(赤)

(出所:MT4 『DVD 相場で道をひらく7つの戦略 ~短期売買実践編~』 Pan_Hourly.tpl (通貨の1時間足用) )

ドル/円相場の日足は、26日標準偏差ボラティリティと14日修正平均ADXの2本のラインにピークアウト感が強く、しばらく調整相場(ランダム相場)となりそうだ。シカゴIMM通貨市場の投機筋の円買いポジションは、過去最高水準に到達しており、現在、投機筋のドル買戻し(ショートカバー)が出て、ドル/円相場を押し上げている。

ドル/円(日足) 売り方の買戻し相場

上段:14日修正平均ADX(赤)・26日標準偏差ボラティリティ(青)

下段:21日ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

シカゴIMM市場 投機筋の円のポジション(4月12日 CFTC発表)

(出所:石原順)

4月7日のレポートに書いたが、投機筋の円高ターゲットは200日移動平均線の-10%乖離水準であり、200日移動平均線の-10%乖離水準に到達したことでファンド勢の一部は利食いに動いたようだ。

ドル/円(日足) 200日移動平均線の-10%乖離水準に到達

200日エンベロープ±10%(青)・±15%(赤)

(出所:石原順)

ただし、ドル/円の週足は強力な円高トレンドが続いており、26週標準偏差ボラティリティと14週修正平均ADXの2本のラインがピークアウトして、相場が21週ボリンジャーバンドの-1シグマの内側に入ってくるまでは、大局的な円高の流れに変わりはないだろう。

ドル/円(週足) 円高トレンド相場継続中 ±1シグマの飛び出しゾーン(緑)

上段:14週修正平均ADX(赤)・26週標準偏差ボラティリティ(青)

下段:21週ボリンジャーバンド±1シグマ(緑)

(出所:石原順)

「マネーの研究は、経済学でも特に複雑な分野のひとつである。ただし、真実を明らかにするためではない。真実を隠ぺいするため、あるいは曖昧にするためだ」(ジョン・ケネス・ガルブレイス)

新しいDVD『相場で道をひらく7つの戦略-短期売買実践編』(石原順) が楽天ブックスで好評発売中です。

日々の相場動向についてはブログ『石原順の日々の泡』を参照されたい。

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)