為替DI:3月のドル円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

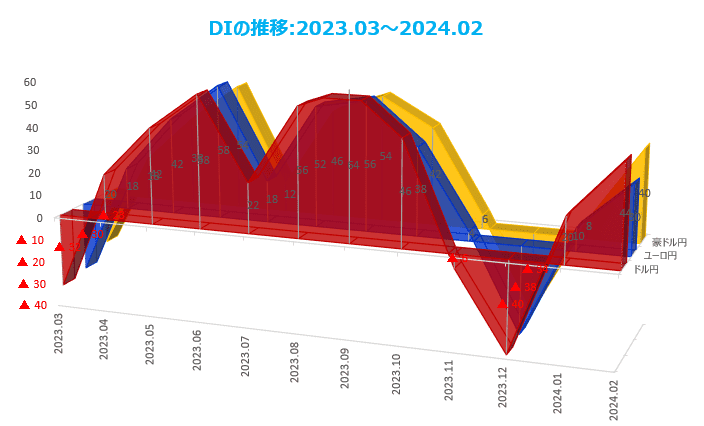

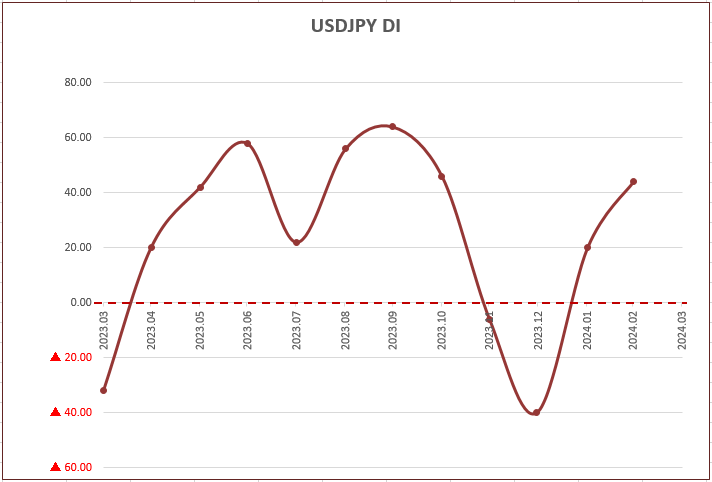

楽天DIとは、ドル円、ユーロ円、豪ドル円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

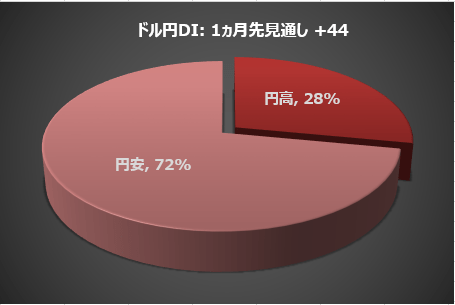

「3月のドル円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル円相場の先行きについてアンケート調査を実施したところ、個人投資家の72%が「円安/ドル高」に動くと予想していることが分かりました。円安見通しは前月の60%からさらに増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは+44になりました。前月は+20でした。DIのプラスは2カ月連続で、DIが示す個人投資家の円安見通しの多さは、昨年10月以来の水準まで上昇しました。

日経平均のリスクは「円安効果」が消えること

34年かけて「東京砂漠」を超えた日経平均は、新しい世界を目指して最高値を更新中です。4万円は単なる通過点に過ぎず、年末には5万円との見方も増えています。この上昇をけん引しているのは海外投資家ですが、そのパワーの源泉は「円安」です。

日本経済にとって円安のメリットは3つあります。第一に、円安は輸出企業の国際競争力を高めます。日経平均には輸出関連の大型株が多く含まれているため、円安は株価を押し上げる効果があります。第二に、円安はインバウンド(訪日外国人)の需要を増やす可能性があります。

インバウンドの増加は、サービス業や小売業などの国内消費にプラスに働きます。そして第三に、円安によるインフレ期待が高まることで、消費や投資の前倒し効果が期待できます。このように、円安は日経平均を支える重要な要素なのです。

その一方で、円安にはデメリットもあります。例えば輸入品価格の上昇が引き起こすインフレで生活費が高くなることです。実質賃金が下がり続ける中で国民の生活は苦しくなっていますが、政府は、日本経済にとって円安のメリットはデメリットより大きいと考えているため、円安を止めることはしません。

日銀も同じです。日銀は物価の安定の名においてインフレを上昇させることを目的に円安を放置します。

2024年が始まってわずか2カ月間でドル/円相場は1ドル=141円から10円近くも円安が進んでいます。この円安の理由は、マーケットとFRB(米連邦準備制度理事会)の認識ギャップです。

FRBが米国の景気をソフトランディングさせるために、3月から利下げを始めて、1年間で6回以上金利を引き下げると予想したマーケットは、大量にドルの売り持ちポジションを仕込んで待ち構えていました。

ところが、今年に入って発表された米国の経済指標は予想に反して軒並み強い結果でした。FRBがマーケットの予想に従うと思われていたにもかかわらず、逆にマーケットが今年3回の利下げしか想定していないFRBに従う格好になった結果、ドル売りポジションは一斉に処分され、ドル高/円安が加速したのです。

この円安が日経平均の追い風になっていることは間違いありません。逆に言うならば、「円安効果」が薄れることが、日経平均にとっての大きなリスクのひとつとなります。FRBは利下げを中止したわけではありません。3月は時期的にまだ早すぎると言っているだけで、今年3回の利下げはまだ「有効」です。

一方、日銀はマイナス金利解除へ向けて着々と準備を進めています。日銀は、2%の物価目標が賃金の上昇を伴う形で達成される見通しが立てば、マイナス金利を解除する方針です。今年の春闘の結果を待って、4月には政策転換を発表することになるでしょう。

日銀はそのための下地作りにも余念がありません。植田和男総裁は先月22日(木)の衆議院予算委員会において、日本経済は「デフレではなくインフレの状態にある」と述べたことに続き、高田創審議委員は29日(木)に「2%物価目標実現がようやく見通せる状況になってきた」との見解を示しました。こうしてフォワードガイダンスを徐々にタカ派方向にシフトしています。

日銀は、マイナス金利を解除した後でも「緩和的環境を続ける」と主張しています。FRBのパウエル議長は昨年11月の時点では「さらなる利上げ」も検討すると語っていましたが、今のFRBは「いつ利下げ」するかを検討しています。日銀もいったんマイナス金利解除の封印を解いてしまえば、緩和政策を続けることは難しいのではないでしょううか。

ドル円が31年ぶりの水準まで円安に動いたのは、FRBが2022年から開始した利上げによる日米金利差拡大にその原因を求めることができます。であれば、その逆の日米金利差縮小は強い円高要因になります。円安が日本株の上昇の大きな理由であるため、円安が円高に変わったとき、株式市場も大きな調整が入る可能性があります。

多くの日本企業は2024年12月期の想定為替レートを1ドル=140円程度と見込んでいます。現在の1ドル=150円よりも10円ほど円高を想定していることになります。今年半ばにも円安が修正されると見る企業が多いようです。

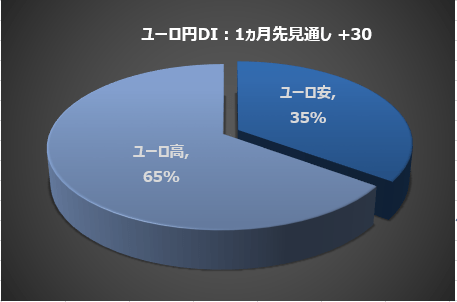

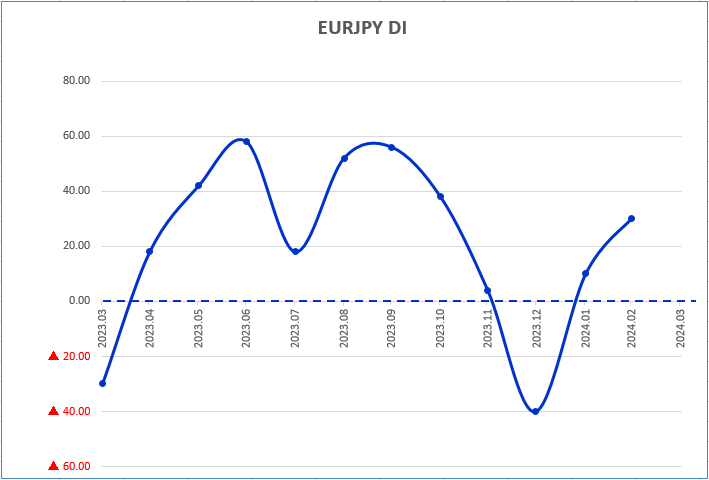

ユーロ円

楽天証券がユーロ円相場の先行きについてアンケート調査を実施したところ、個人投資家の65%が「円安/ユーロ高」に動くと予想していることが分かりました。円安見通しは前月の35%から増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+30になりました。前月は+10でした。

DIが示す個人投資家の円安見通しの多さは、昨年10月以来の水準まで上昇しました。

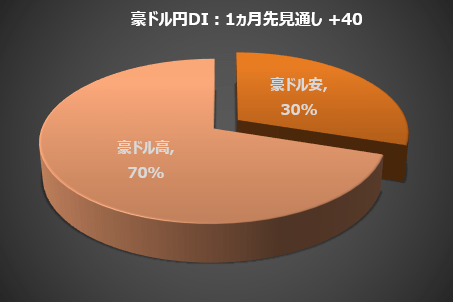

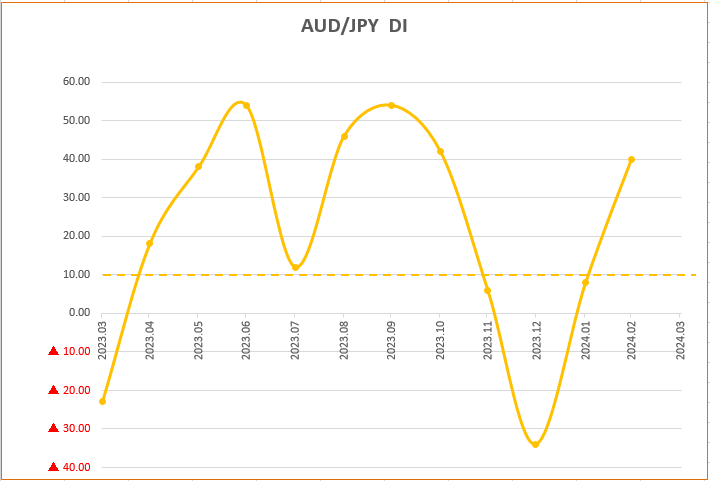

豪ドル円

楽天証券が豪ドル円相場の先行きについてアンケート調査を実施したところ、個人投資家の70%が「円安/豪ドル高」に動くと予想していることが分かりました。円安見通しは前月の54%から増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+40になりました。前月は+8でした。 DIが示す個人投資家の円安見通しの多さは、昨年9月以来の水準まで上昇しました。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

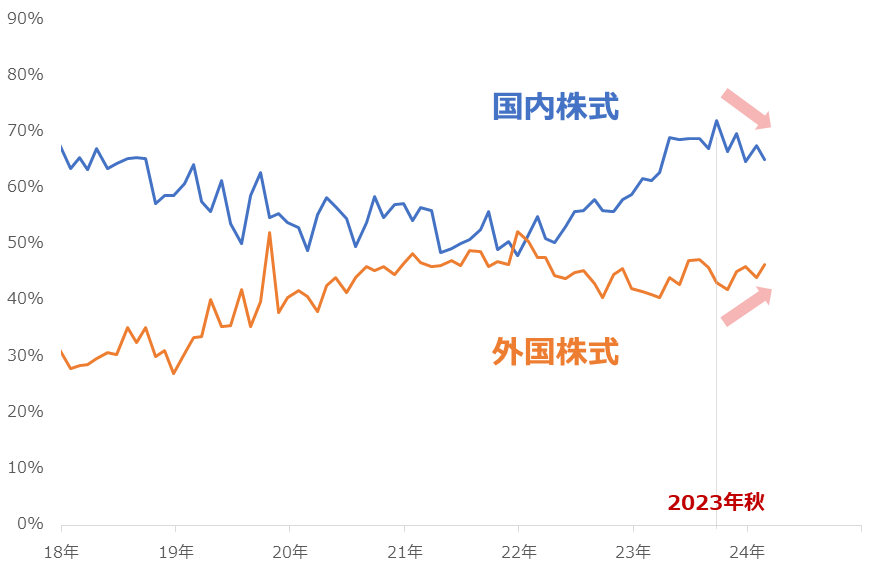

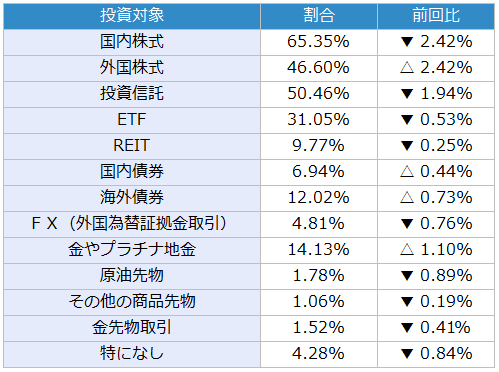

今回は、毎月実施している質問「今後投資してみたい金融商品」で「国内株式」と「外国株式」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表の通り、13個です。(複数選択可)

図:「国内株式」と「外国株式」を選択した人の割合の推移

2024年2月の調査で、「国内株式」を選択した人は65.35%、「外国株式」は46.60%でした。上図の通り、2023年秋以降、国内株式は低下傾向、外国株式は上昇傾向にあります。

2023年秋というと、日米双方の金融政策に変化の兆しが見え始めたころです。低金利策を堅持してきた日銀こと日本銀行が利上げを、利上げ一辺倒だった米国のFRBが利下げを検討していることが、ささやかれはじめたタイミングです。

一般論として、個人や企業の資金調達は、金利が低い方が活発化します。低金利の方がお金を借りやすいためです。その国の金利水準の目安(金利の誘導目標)を決めているのが、日銀やFRBなどの中央銀行です。

2023年秋ごろから、日本では金利引き上げ→個人や企業の資金調達減退→景気減速懸念が、一方米国では金利引き下げ→個人や企業の資金調達促進→景気回復期待が、浮上し始めました。こうした日米の中央銀行の方針転換が、今後投資してみたい金融商品を選択する際の判断材料になったと、考えられます。

日米の中央銀行の方針転換のほか、国内株式を選択した人の割合が低下した要因に、与党の派閥のパーティーに関わる裏金問題が発覚したこと、それを機に内閣支持率の低下に拍車がかかったこと、高騰を続けてきた日本株に高値警戒感が生じたことが挙げられます。

また、海外株式を選択した人の割合が上昇した要因に、主要な候補者が撤退したことでトランプ氏が2024年11月の米大統領選挙における共和党の候補者になる可能性が高まったこと(2016年の大統領選挙後に発生した株価上昇「トランプラリー」再来の期待増)、米IT大手の株価が目立った上昇を演じたことなどが挙げられます。

今後も、日米の中央銀行の動向やそれぞれの国内情勢から目が離せません。そして、これらに影響を受け得る「国内株式」「外国株式」を選択した人の割合の推移にも、注目していきたいと思います。

表:今後、投資してみたい金融商品 2024年2月調査時点(複数回答可)

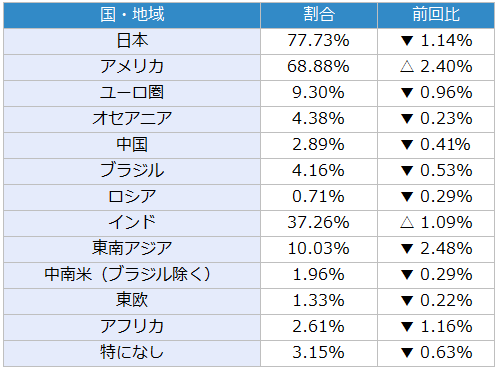

表:今後、投資してみたい国(地域)2024年2月調査時点(複数回答可)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/160m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/356m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/356m/img_6dc11da207b71933528279732e22679563390.png)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6dc11da207b71933528279732e22679563390.png)

![モヤシ、豆腐を駆使した極端な「節約飯」がXで話題に。「蓄積型億り人」絶対仕事辞めるマンさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_117a4d089792a3412aaf7f6aefd358cf50732.jpg)