現在の円安のメカニズム

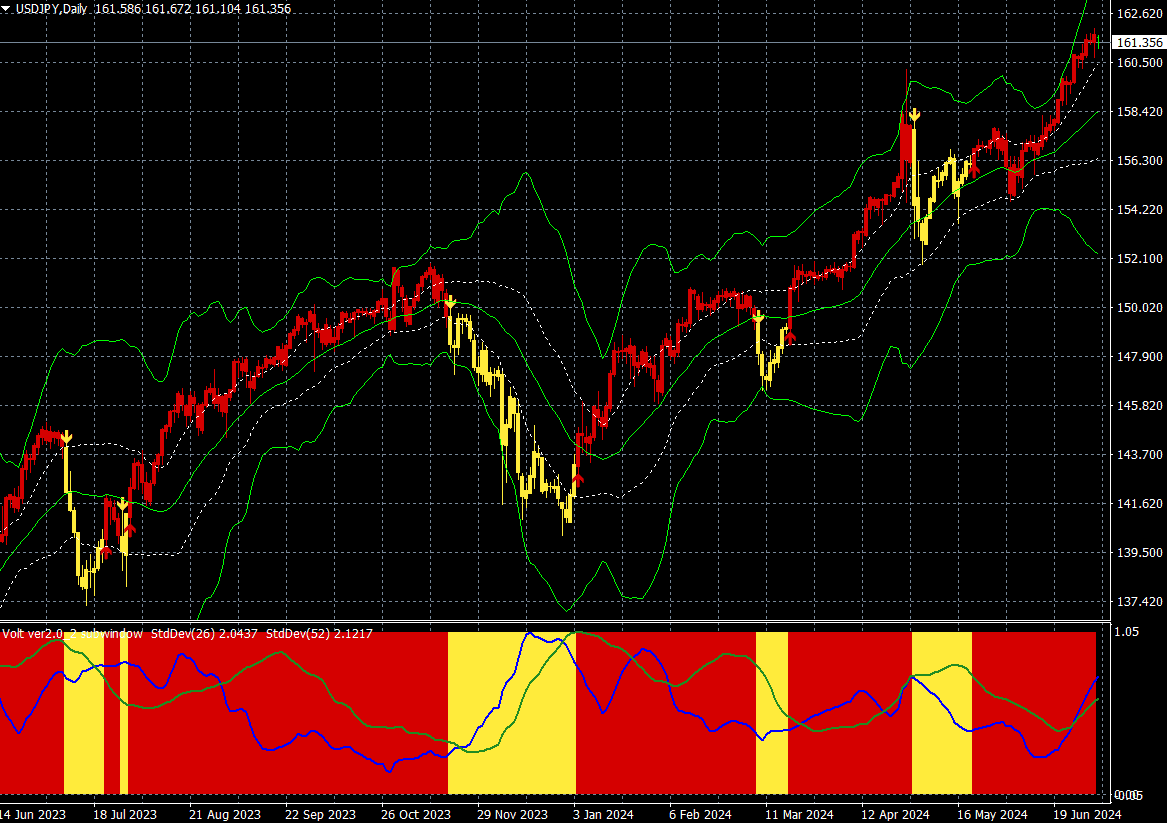

円安が止まらない。下のチャートが通貨崩壊の様子だ。日本円はドルに対して38年ぶりの安値に下落した。日本の金利がゼロである限り、これを止めるものは何もない。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

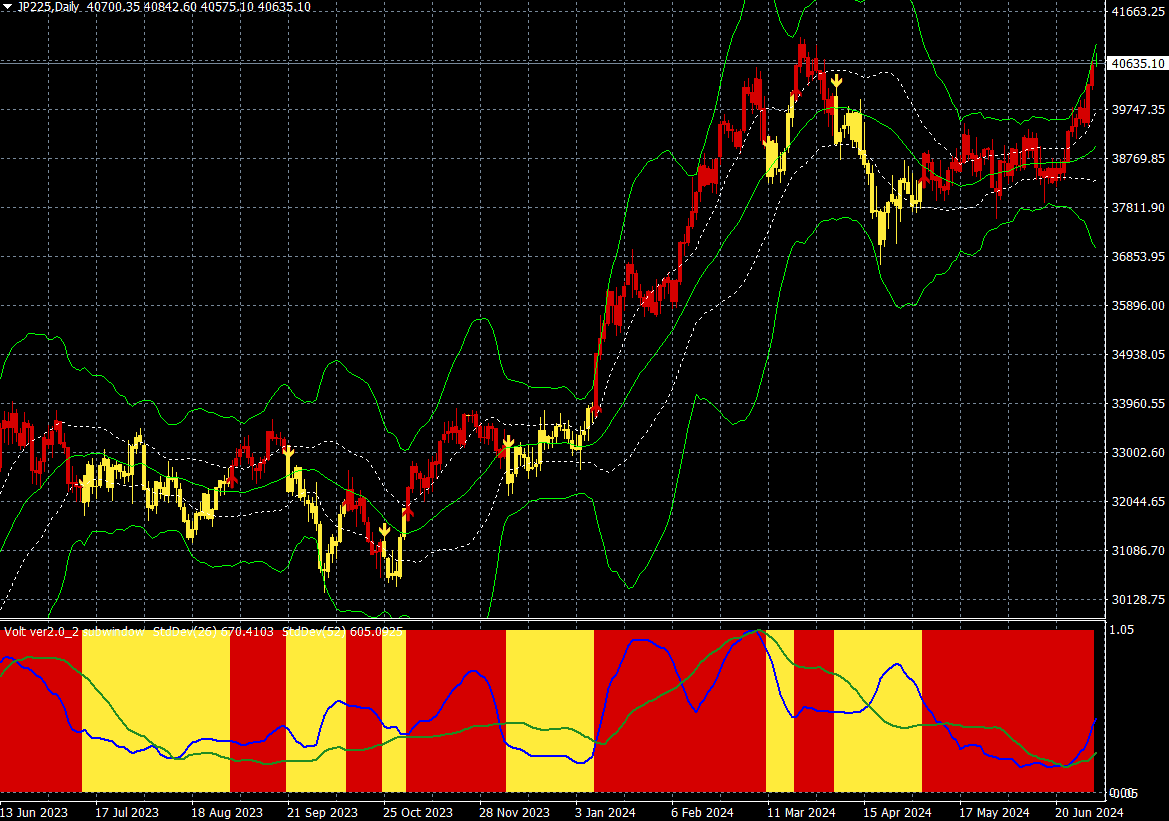

日本円は日々購買力を失っているが、日経平均株価は円安バーゲンセールで再び4万円台を回復した。

日経平均CFD(日足)

出所:楽天MT4・石原順インディケーター

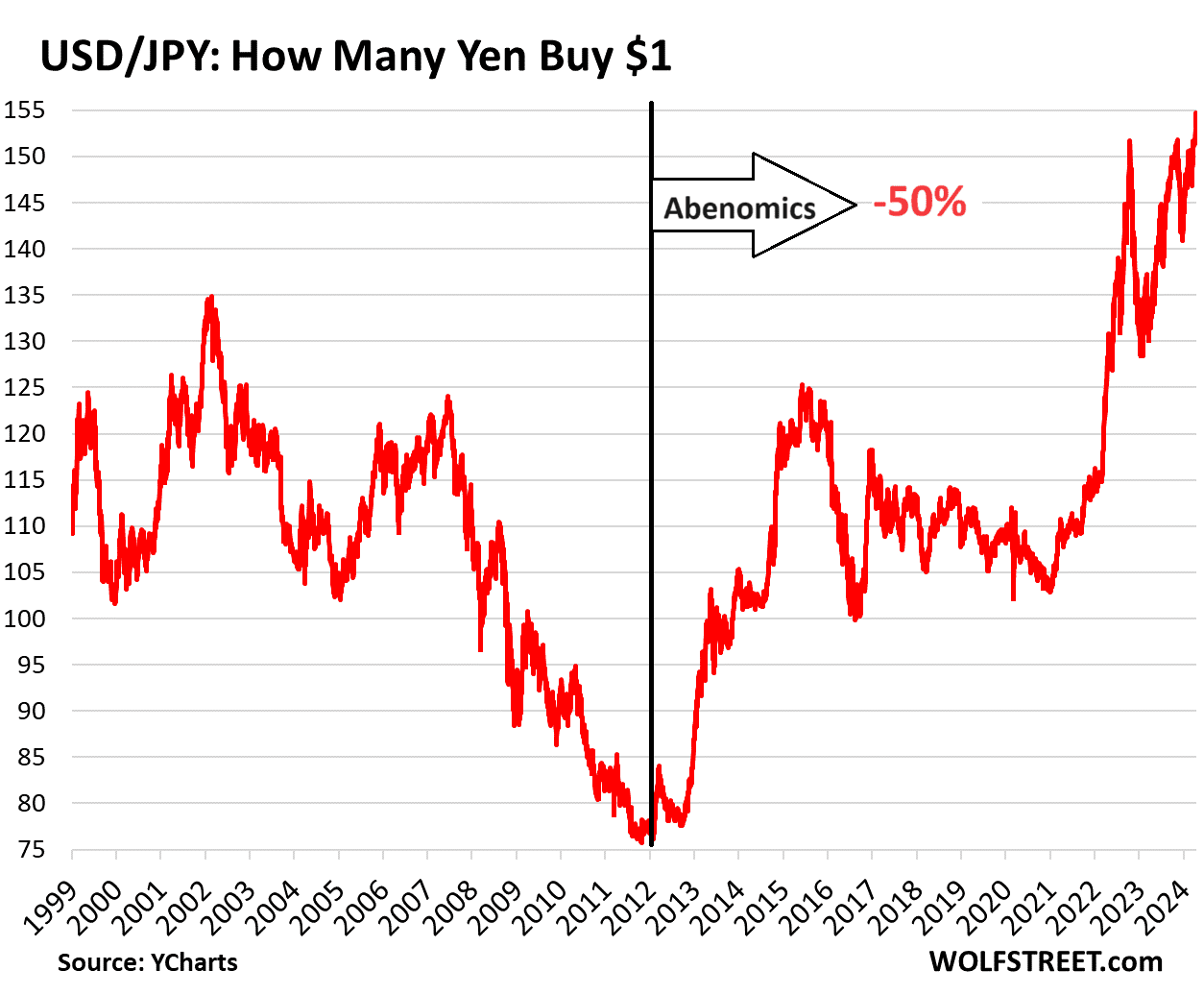

ドル/円はアベノミクス(大規模金融緩和)が始まった2012年以降、50%下落して半値水準になっている。今後は旅行や不動産投資で起きているように、円安バーゲンセールによってハゲタカ外資による日本企業の買収や、逆に優秀な人材の海外流出が加速する可能性がある。

ドル/円は2012年以降50%下落(購買力の喪失)

現在の円安のメカニズムをRobin Brooksが教科書的に解説したものをXに投稿している。その中から抜粋したものを以下に紹介したい。

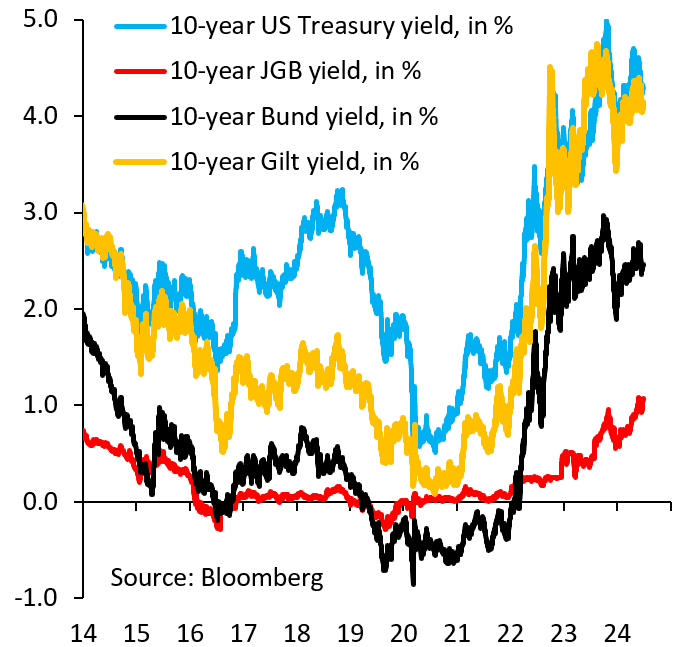

「円は暴落している。これは日銀が10年国債の利回りを人為的に低く抑えているためだ。日本がそうしなければならないのは、債務がGDP(国内総生産)の250%に達しているためで、10年国債の利回りを自由に上昇させれば債務危機につながる。円安は日本が払わなければならない代償だ」

米国・日本・ドイツ・英国の長期金利の推移

出所:Robin Brooks

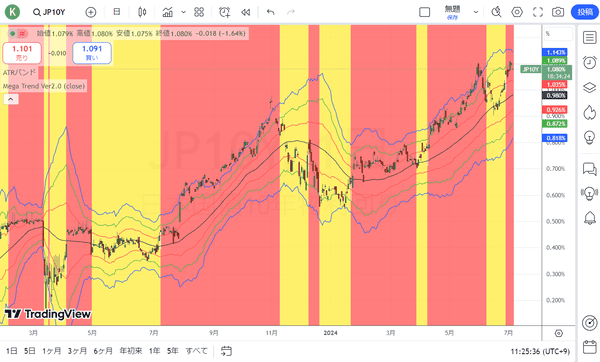

「日銀が10年国債利回りの動向を考えているのが見て取れる。4月末に円安を阻止するための介入があった。その後、10年国債利回りは上昇し、円高を招いた。最近では、円安が進んだことを受けて、再び上昇している」

日本10年国債金利(日足)

出所:楽天MT4・石原順インディケーター

「そこで日銀は日本で金利上昇を許そうとしている。これが円安を阻止する唯一の方法だからだ。問題は、10年国債の利回りの市場決定水準がはるかに高いため、それを許せないことだ。だから彼らは日本の高債務水準に囚われているのだ」

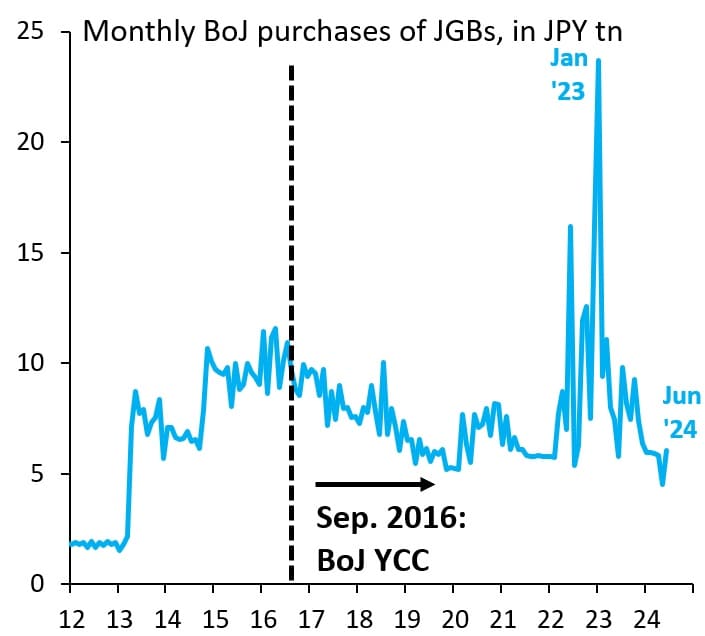

「日本の10年国債利回りは1年前の0.4%から現在は1.0%近くまで上昇しているが、現在の利回りが市場価格になるわけではない。日銀は依然として非常に積極的に国債を購入しており、月平均で約6兆円を買っている。イールドカーブコントロールは終了したかもしれないが、事実上の利回り上限は残っている」

日銀の日本国債月間購入額

「円買い介入しながら同時に利回りを低く抑える介入はできない。この二つは正反対だ。市場は、拘束力のある制約は財政的なもの、つまり利回りの上昇を許してはならないことを知っている。だから円は下がり続けている」

以上が、Robin Brooksの投稿だ。

現在進行中の円の暴落が止まらず、日本銀行が大幅な利上げに追い込まれたらどうなるだろうか? 先日、農林中央金庫の2025年3月期決算の最終赤字が、当初想定していた5,000億円超から1兆5,000億円に大幅に拡大することが分かった。農林中金は欧米の金利上昇によって価格が下落した米国債や欧州債を10兆円規模で売却し、損失を集中的に処理する考えだ。

世の中にはトリプルAという格付けが安全だと思っている人が多い。だが、リーマンブラザーズの格付けは倒産時までトリプルAだった。「流動性パニック」が起こった場合、格付けなど何の役にも立たない。

日本の金利が大幅に上昇すれば、この海外債券投資の損失と同じメカニズムで国内債券にも損失が生じる。この構図は次の世界金融危機のトリガーを日本が引く可能性があるということだ。

円安が止まらなくなって、日銀が大幅利上げに追い込まれた場合、あるいは、米国の利下げと日本の利上げが同時期に行われたらどうなるだろうか?

日本の異常低金利と量的緩和が世界のエブリシングバブルを支えている。そしてドル/円の上昇はエブリシングバブルの象徴である。円売りのゲームに参加しているのは日本の個人投資家だけではない。日銀が異常低金利を続ける中、円は調達通貨となり、20兆ドルのキャリートレードが行われているという。

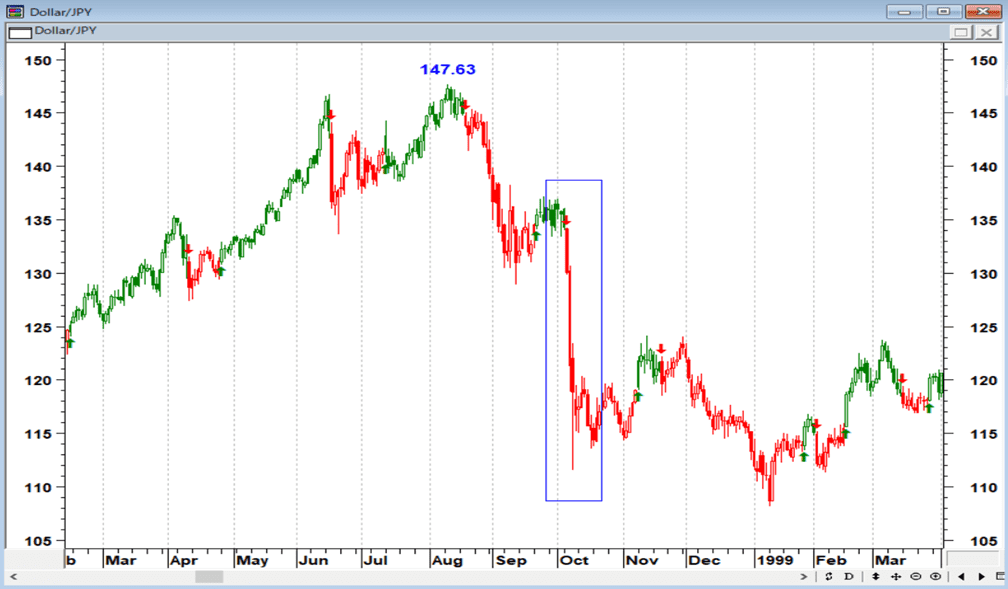

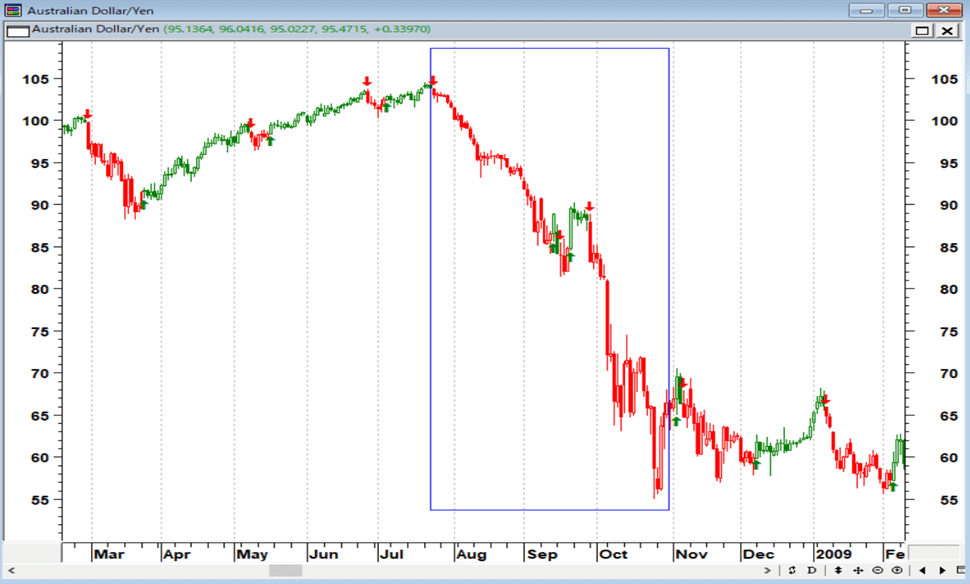

注意しなければならないのは、こうした円キャリートレードは、株式市場が暴落すれば(1998年のロシア危機・LTCMショックや2008年のリーマンショックで巻き戻されたように)最終的には涙をのむことになることである。

ドル/円(日足)1998年のロシア危機とLTCMショックによる円キャリーの巻き戻し

後にも先にもこんなすさまじい円高相場を筆者は体験したことがない…

出所:石原順

豪ドル/円(日足)2008年のリーマンショックで大暴落

株の暴落に注意! 2008年の円キャリートレードの巻き戻しは壮絶だった…

出所:石原順

経済学者のルートヴィヒ・フォン・ミーゼスは、「中央銀行の刺激策で上昇したものは、インフレや弱気相場にかかわらず、必ず下落する。それは時間の問題であり、どれだけ(下落が)深刻なのかという問題である」と語った。

「信用拡大でもたらされた好景気は、結局のところ崩壊するのを避ける手段がない。残された選択肢は、さらなる信用拡大を自ら断念した結果、すぐに訪れる危機か、ツケを積み上げた結果、いずれ訪れる通貨制度を巻き込んだ大惨事かだけである」

(ルートヴィヒ・フォン・ミーゼス)

日本の量的緩和政策は<国民の預金を連帯保証人とするインフレ政策>である。破滅的なアベノミクス政策は、円安によって企業収益を上げ、その恩恵が家計に還元されるのを待つことが目的であった。しかし、この失敗したMMT(現代貨幣理論)実験もゆっくりと終わりに近づいているようだ。

相場を正しく予測することは誰もできない。そして、相場見通しが当たることと、相場でもうけることには全く関係がない。相場とはタイミングを当てるゲームである。重要なのは、市場から強制退場命令をくらわないことである。

「先進国におけるすべての2シグマ株式バブルは、成長トレンドに平均回帰した。1929年と2000年の米国および1989年の日本では3シグマ以上のスーパーバブルになった。2006年には米国で、1989年には日本でも住宅にスーパーバブルが発生した。これらの5つのスーパーバブルはすべて、平均よりもはるかに大きくて長い痛みを伴うトレンドまでずっと修正を続けた。今日、米国は過去100年間で4番目のスーパーバブルの中にいる」

(ジェレミー・グランサム)

ブラックスワン的なイベントに備えるファンド(ブラックスワン・ファンド)を運用するユニバーサ・インベストメンツのマーク・スピッツナーゲルは、以下のように述べている。

「私の見解(相場観)よりも重要なのは、ユニバーサの顧客が、顔を引き裂くような上昇と1929年以来最悪の暴落の両方に対して、どのような立場にあるのかということだ」

「史上最高の投資家、ジェシー・リバモアは長期的には相場では決して勝てないと言ったと伝えられている。相場に決して勝てないという考え方は驚くべき見方だ。だからこそ私の哲学は巧みな防御なのだ。自分が超人的な洞察力を持っているなどと思ってはいけない。常に自信を持っていなくてはならないが、注意を怠ってはいけない」

(ポール・チューダー・ジョーンズ)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]ビットコインどうなる?2024年下半期~2025年の相場を予想!](https://m-rakuten.ismcdn.jp/mwimgs/2/c/498m/img_2c0b9d11868ccb5f03834e6e69e98ac060284.jpg)

![[動画で解説]みずほ証券コラボ┃7月1日【TOPIX最高値接近、ドル建てでは?~今週は英国総選挙、米雇用統計に注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/7/4/498m/img_74e941f240cfdde99d6eaef6b62fea1587342.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 「強くない」相場の強さで株価上昇?~高値更新は難しくないが、課題はその先~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/0/9/498m/img_0909084226de45dcb8260c30c3eb7d1375069.jpg)

![[動画で解説]日経平均動き出した?上か下か?チャートから強弱を読む](https://m-rakuten.ismcdn.jp/mwimgs/c/d/498m/img_cd8df82d93108866509d8445d754972649322.jpg)

![[動画で解説]7月「三中全会」の開催日時が決定。習近平政権が掲げる「中国式現代化」5つの特徴](https://m-rakuten.ismcdn.jp/mwimgs/7/7/160m/img_7707cbcb60ae550b9ac35531ebdf39d648408.jpg)