米国の景気減速懸念は深刻なレベルなのか?

続いて、米国の景気減速懸念がどこまで深刻なのかについても考えていきます。

米国市場では、先週発表された7月分のISM(米サプライマネジメント協会)製造業景況指数と米雇用統計の結果が芳しくなかったことが景気減速への不安をあおる格好となり、米国株が下落していきました。

ニューヨーク株式市場のダウ工業株30種平均も8月頭からの3日間で2,100ドルの下げ幅となっていましたが、今週になって発表された米7月ISM非製造業景況指数が比較的堅調だったことで、持ち直す動きを見せています。

これら経済指標の結果自体も、サプライズ(驚き)と呼べるほどの悪い内容ではなく、本来であれば、景気減速に対してそこまで深刻に受け止めなくても良さそうなのですが、景気減速を示唆するサインがいくつか点灯したことが注目され、市場のムードを悪化させました。

<図1>米失業率におけるサーム・ルール

そのサインの一つとなっているのが、「サーム・ルール」の発動です。

サーム・ルールとは、元FRB(米連邦準備制度理事会)エコノミストのクラウディア・サーム氏が提唱した、景気後退を判断する方法です。具体的には、「失業率の3カ月平均」と「直近1年間の失業率の最低値」との差が0.5p以上開くと、景気後退と判断します。

先週発表された7月の失業率が4.3%へと上昇したことで、サーム・ルールに基づく値(0.53p)が0.5pを超えてきました。上の図1を見ても分かるように、過去においてもサインが点灯したタイミングで、もれなく景気後退入りしていることが分かります。

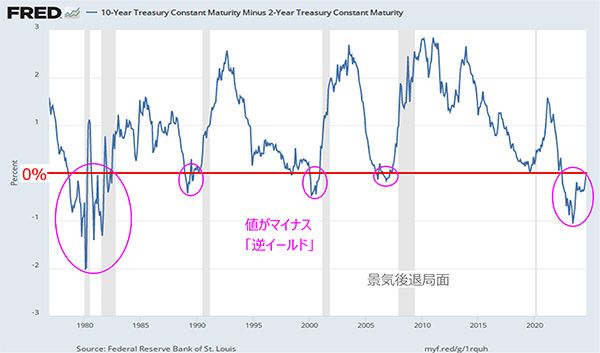

<図2>米10年債と2年債の利回り差(イールド・スプレッド)の推移

そして、もう一つ、景気後退入りを予感させるサインとして、「逆イールドの解消」が挙げられます。

上の図2は、米国の10年債と2年債の利回りの差(スプレッド)の推移を描いたものですが、一般的に金利は期間の長いものほど高くなっていきます。ただし、2022年の夏場あたりから、2年債の利回りが10年債よりも高くなる「逆イールド」の状況となり、2年近くもこの状況が続いています。

逆イールドは、過度な金融不安や政策変更などによって、短期金利が急騰したことで生じることが多く、逆イールドが発生した後は景気後退が訪れやすいとされています。上の図でも、逆イールドが解消されてからほどなくして景気後退局面を迎えるケースが多いことがうかがえます。

このほか、次回のFOMC(米連邦公開市場委員会、9月17~18日)までの期間が長いことや、2022年のインフレが進行していた時に、FRBが「一時的な現象」と判断が遅れたために、その後の急ピッチな利上げに迫られた記憶が新しく、「今回もFRBの判断が遅れるのでは」という思惑も、景気減速懸念につながった面があります。

また、今後の米景気をウオッチしていく上で気を付けておきたい点としては、米国の消費動向が挙げられます。

直近で発表された一部の米企業決算では、低所得者層の購買力の低下傾向が目立ち始めているほか、クレジットカードの延滞率(30日以上)が13年ぶりの水準まで上昇していること、そして、近年急拡大している、「BNPL(バイ・ナウ・ペイ・レイター)」と呼ばれる後払い決済サービスについては、事業者が貸付け額や与信状況を信用機関に報告していないこともあって実体が見えず、隠れ債務問題の火種となることも考えられます。

当然ながら、今後発表される経済データで、米景気が思ったほど悪くないことが確認できれば、株価水準は切り上がって行き、反対に景気の悪化を示すものが相次げば株価は低空飛行を続けて行くことになります。

もっとも、米国で確実視されている9月の利下げ開始が、これまでの「経済データをチェックしながら予定調和的に利下げを実施し、景気のソフトランディング(軟着陸)を実現」という見方から、「思った以上に景気の減速が早く、半ば迫られる格好で利下げを実施する」という見方へと変化しつつあることや、先ほども述べたように、AI相場に対する視点も変化しています。

つまり、従来の株高材料に対する捉え方がポジティブからネガティブな方へ向かっていることを考慮すると、株式市場がこれまでのようなパターンで積極的に上値を追っていくのは難しくなり、経済データの動向に一喜一憂しながら、値動きが一定の範囲内で限定されるレンジ相場を形成していく可能性が高そうです。

![[今週の日本株]どうなる?急落後の日経平均~テクニカル分析で描く相場シナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]金(ゴールド)市場のテーマ「見えないリスク」](https://m-rakuten.ismcdn.jp/mwimgs/6/5/498m/img_6558c1346fcec80a220e8e5e05ef718936938.jpg)

![[動画で解説]日本株「買い場」と判断、米景気不安はやや行き過ぎ?](https://m-rakuten.ismcdn.jp/mwimgs/b/b/498m/img_bb621d9309358cbecf0c56135a9ad2cc46398.jpg)

![[動画で解説]大荒れの米大統領選挙、ビットコインにどう影響?!](https://m-rakuten.ismcdn.jp/mwimgs/2/2/498m/img_229b8c6a344a402e5d26cef8f792947468051.jpg)

![[動画で解説]みずほ証券コラボ┃8月5日【下値めどは?日経平均株価、S&P500、ドル円~今週は国内企業の決算発表ピーク~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/e/9/498m/img_e9e49a53b8c757d5a590b6f04a83318687232.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)