※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「新NISAを使った個別株投資について」

毎週金曜日午後掲載

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、マイクロソフト(MSFT、NASDAQ)、アマゾン・ドット・コム(AMZN、NASDAQ)、アップル(AAPL、NASDAQ)、メタ・プラットフォームズ(META、NASDAQ)、アルファベット(GOOGL、GOOG、NASDAQ)、トール・ブラザーズ(TOL、NYSE)、アドバンテスト(6857、東証プライム)、ソニーグループ(6758、東証プライム)

新NISAを使った個別株投資

1.新NISAで個別株投資のススメ

2024年7月6日(土)、7日(日)、楽天証券では「楽天証券 25th ANNIVERSARY FES」を開催しました。私、今中は2日目に「新NISAで個別株!-アナリストがご紹介する個別株投資の世界-」と題した25分間のミニセミナーを行いました(楽天証券ホームページでの表題は「NISAで個別株に挑戦したい方へ。楽天証券経済研究所 今中が、個別銘柄の世界をご紹介!」)。大変多くの方にお集まりいただきありがとうございました。

ただ、25分間という短時間のミニセミナーであったため、詳しい説明ができなかった部分も多くありました。そこで今回は、このミニセミナーでお話ししたことに加筆して新NISA(ニーサ:少額投資非課税制度)での個別株投資について解説したいと思います。

なお、ここでの記述が楽天証券の見解または「トウシル」の他の執筆者の見解と異なる場合は、アナリストとしての今中個人の見解であるとご理解ください。

まず、新NISAの概要と特徴は次の通りです。

- 株式、投資信託の売却益、配当、分配金に税金がかからない。

- 投資枠が大きい。成長投資枠で年間240万円、つみたて枠は年間120万円。全体の総枠1,800万円のうち、成長投資枠の非課税保有限度額は1,200万円。

- 売却すると投資枠は翌年以降に再利用可能。

- 恒久制度である。

- 一時離脱もできる。

私から見て最も重要なのが、売却益、配当、分配金などに税金がかからないということです。日本では通常は株式、投資信託の売却益、配当、分配金に対して20.315%の税金がかかります。内訳は、所得税15%、地方税5%、所得税に対する2.1%の復興特別所得税の合わせて20.315%です。新NISAではこれらの税金がなくなります。アメリカ株に投資する場合は、アメリカではもともと株式、投資信託の売却益には課税されません。ただし、配当には10%課税されます。なお、新NISAの制度では損益通算はできません。

例えば、新NISAの成長投資枠1,200万円(年間240万円の枠を毎年全て投資してこれを5年間続ける)をすべて使って日本株やアメリカ株に投資して2倍になった場合、この売却益に対して通常は20.315%の税金、243万7,800円がかかりますが、新NISAではこの税金がかからなくなります。投資パフォーマンスが大きくなればなるほど、課税されないメリット(非課税部分の金額)は大きくなります。課税されない分は再投資に回しても良いし、貯金や消費に回しても良いのです。この制度はお金が貯まりやすい制度と言えます。

投資枠が大きいことも重要です。投資枠が一杯になったときに売却すると、翌年に再利用することができます。また恒久制度です。一時離脱しても構いません。

投資対象と投資手法は、金融庁が指定する投資信託、ETF(上場投資信託)の積立(つみたて投資枠年間120万円)と、上述した成長投資枠(個別株または投資信託、ETF(ただし、整理・監理銘柄、信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除く)年間240万円の2つですが、積立、買い切りどちらでも個人投資家の投資目的や好みにあった投資ができます。

なお、投資期間は限定されていないため、短期投資も可能です。ただし、私は個別株も投資信託、ETFも株式投資は1年以上持たないと結果がでないと考えているため、数日~数カ月間の短期投資を新NISA枠でおこなうことはお勧めしません。

また、積み立てをやめて一時的に離脱することもありです。個人は様々なリスクを負っています。普通のサラリーマンの場合は、不況などによる給与の減少、リストラ、自分の病気や家族の病気、子供の教育費などです。積立の場合、株価が下がった場合でも毎月買い付けることになります。仮にこのような状況の中で現金が必要な場合は、積み立てたものを売却して一時的に離脱しても構いません。買い付け枠がいっぱいになったときに売却した時には、その翌年に買付枠が復活します。

このように見ていくと、新NISAは日本の生活者に寄添った制度と言えます。

2.アメリカ株で個別株投資

1)過去10年間のアメリカ株のパフォーマンスは良好

ここからは個別株投資について述べます。まず、アメリカ株投資についてです。

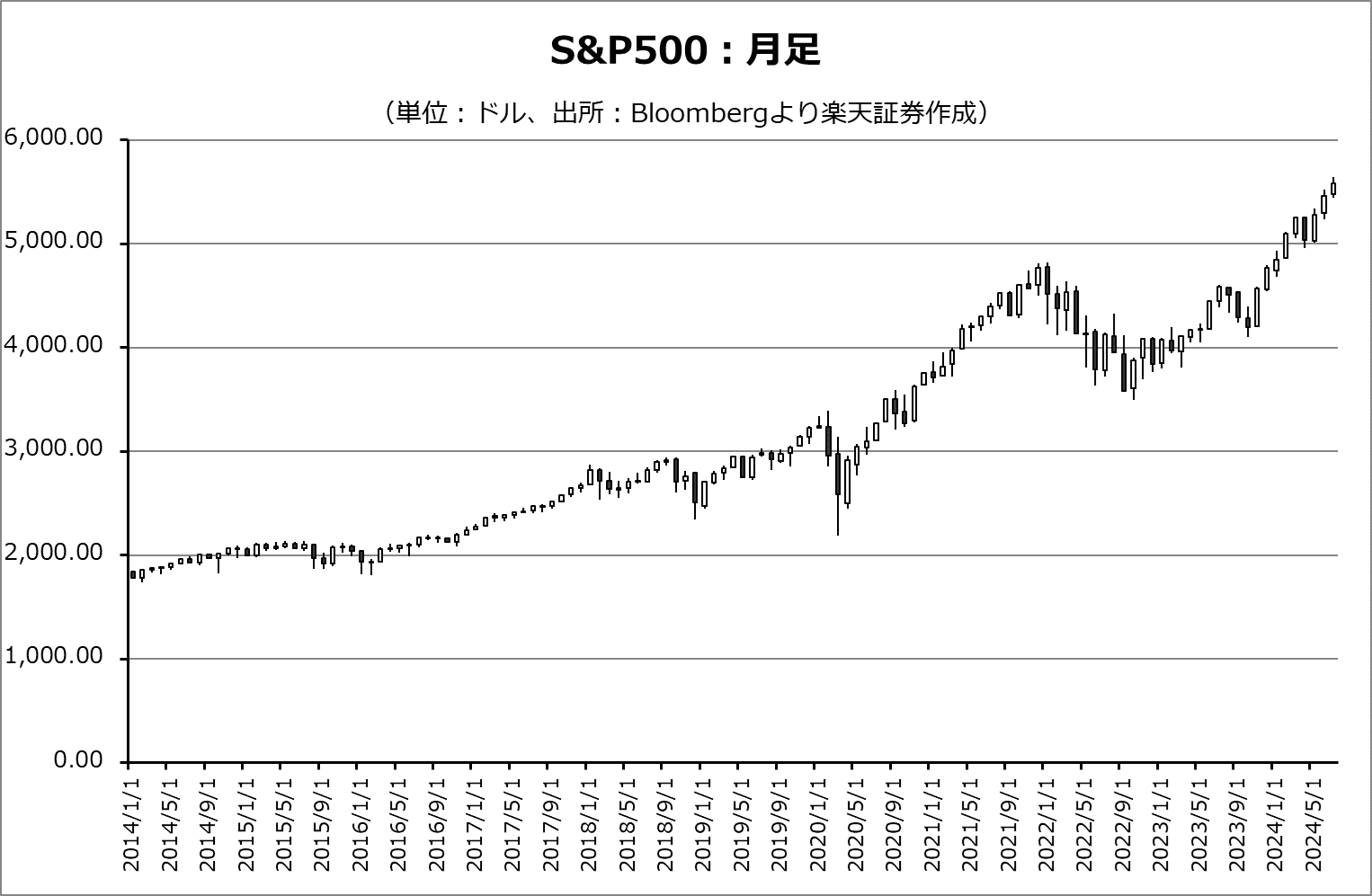

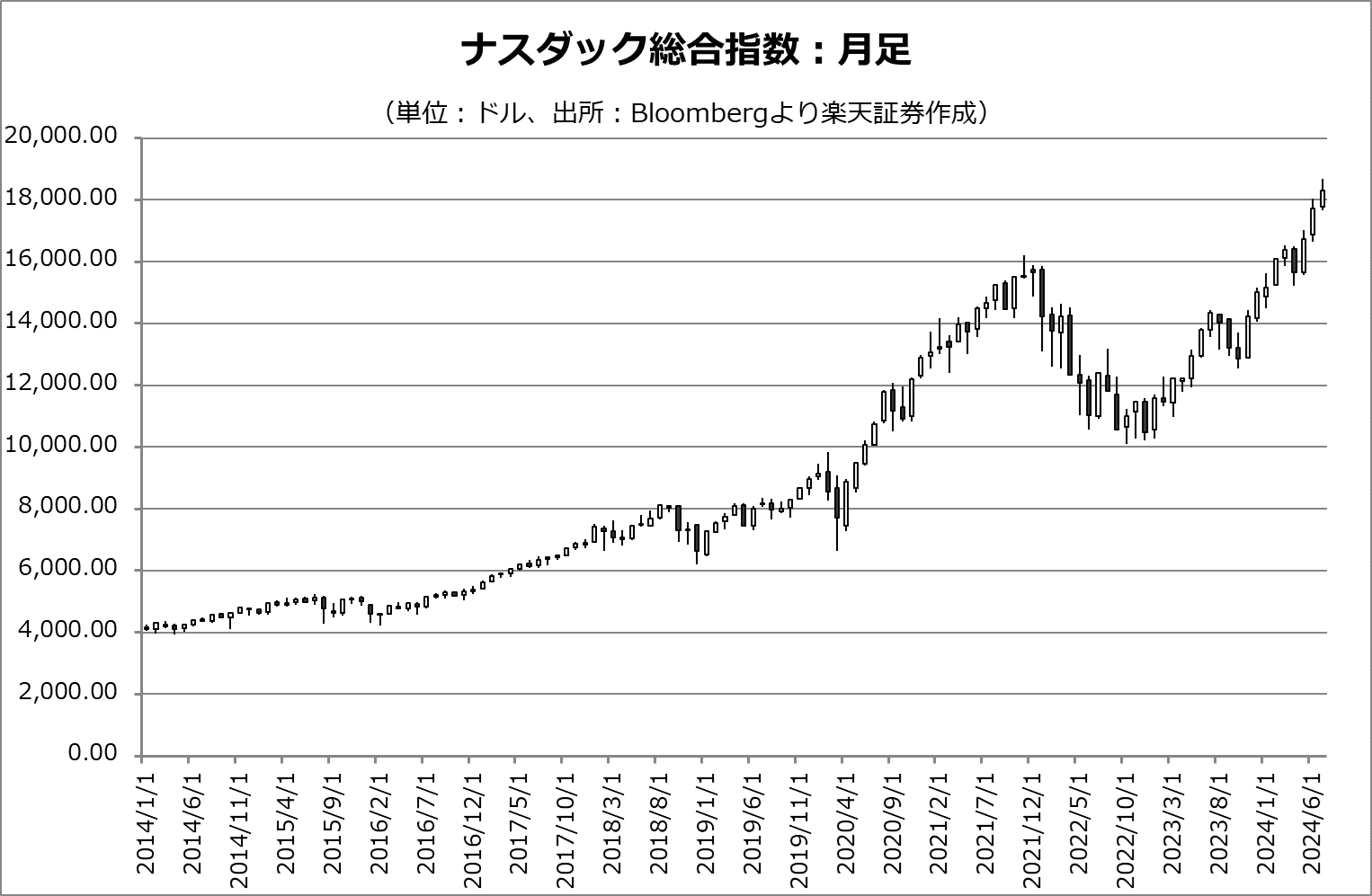

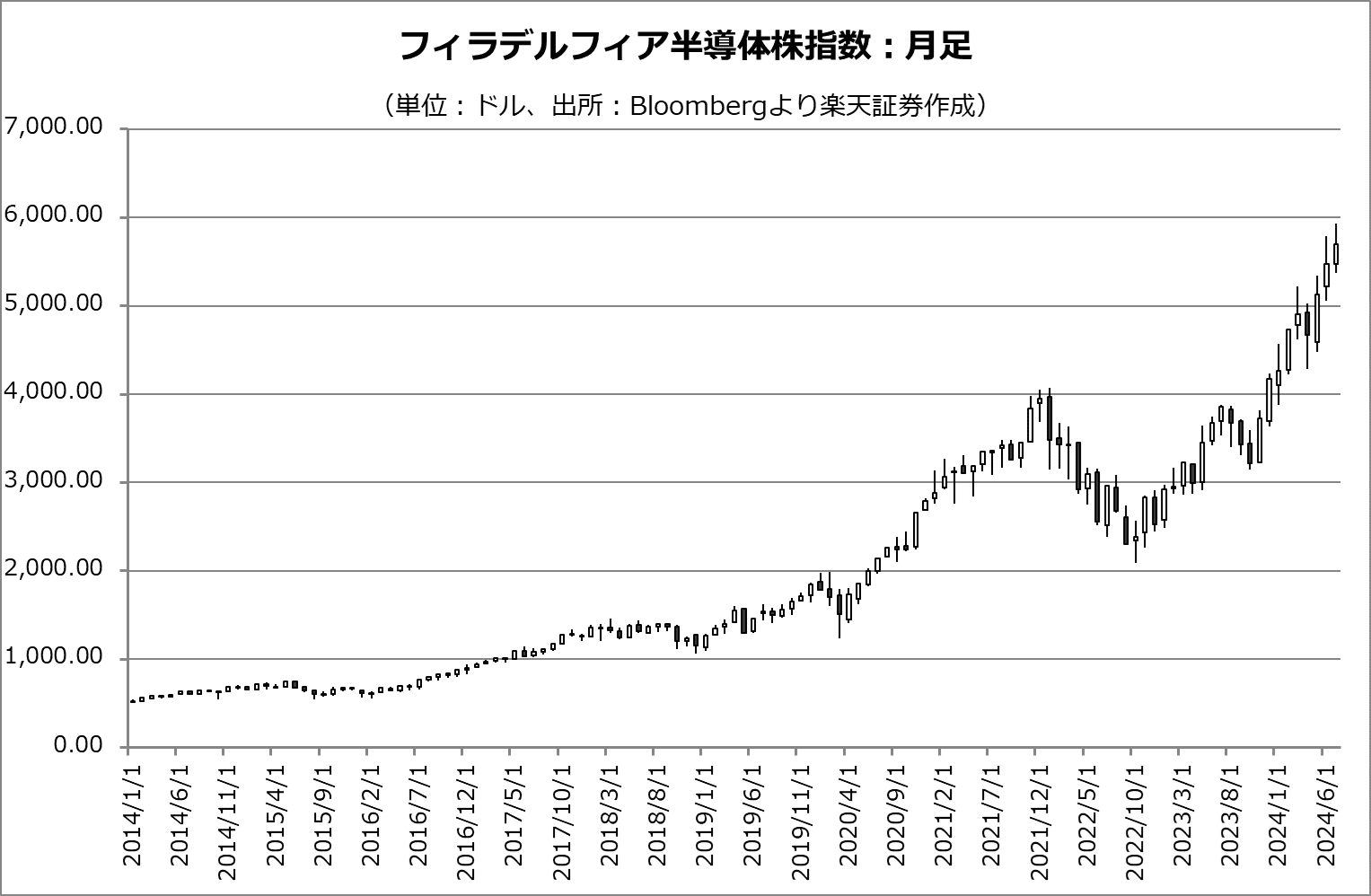

グラフ1~3は、S&P500、NASDAQ総合指数、フィラデルフィア半導体株指数(SOX株指数)の2024年1月からの月足チャートです。S&P500は2014年1月2日から2024年7月11日までに3.0倍になりました。同様に他の指数を見ていくと、ハイテクや流通などの成長企業を集めたナスダック総合指数は4.4倍、半導体関連株30銘柄を集めたフィラデルフィア半導体株指数(SOX指数)は10.7倍になっています。様々なセクターの成長株だけでなく成熟株も集めたS&P500指数の上昇率が最も鈍い代わりに、2021年から2022年にかけてアメリカが物価上昇と利上げ観測の中で株価が下落した時の下落率はS&P20%台にとどまりましたが、ナスダック総合指数は30%台、SOX指数は40%前後の大きな下落になりました。これは分散投資の効果を考えると当然の現象です。

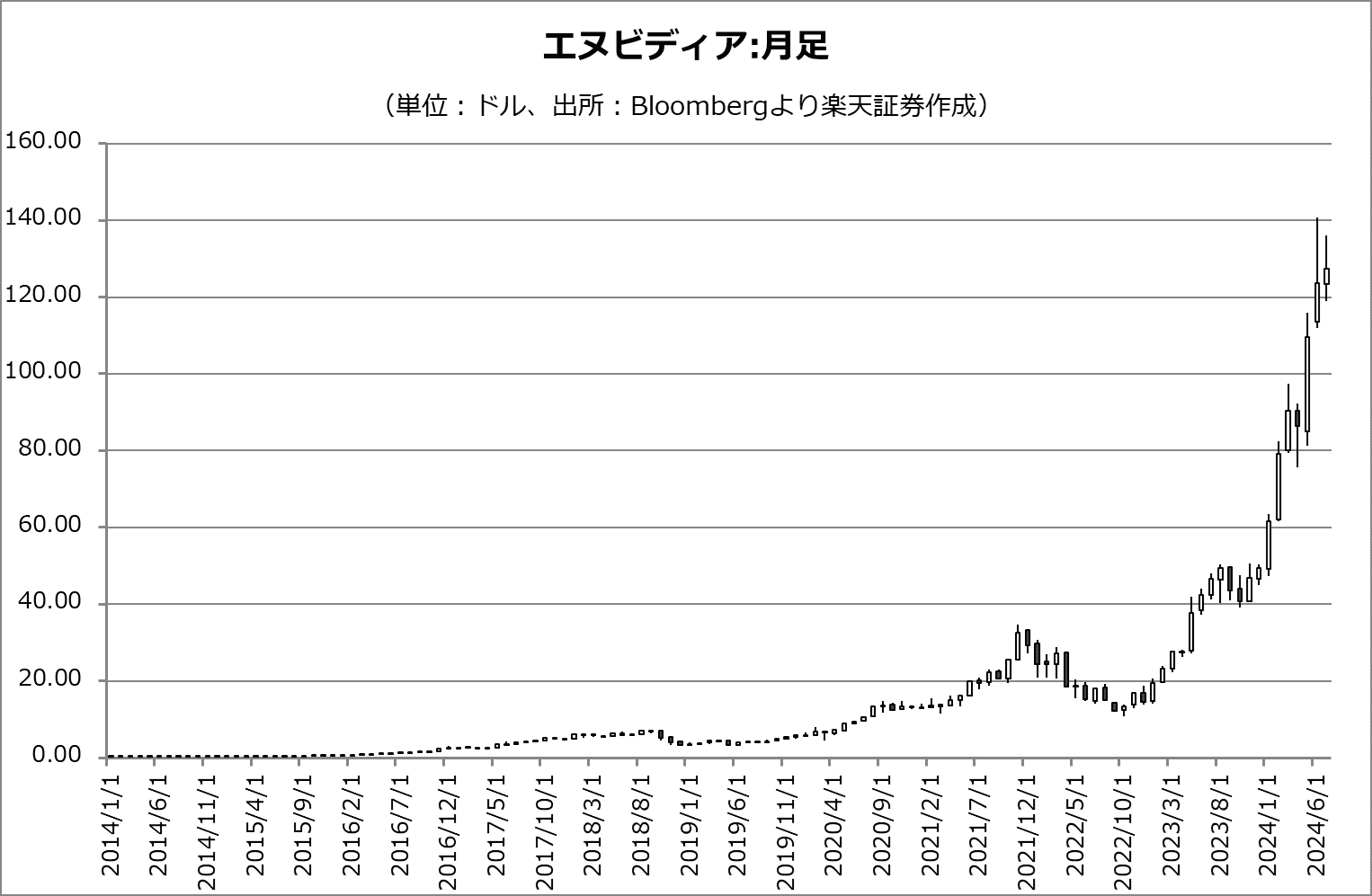

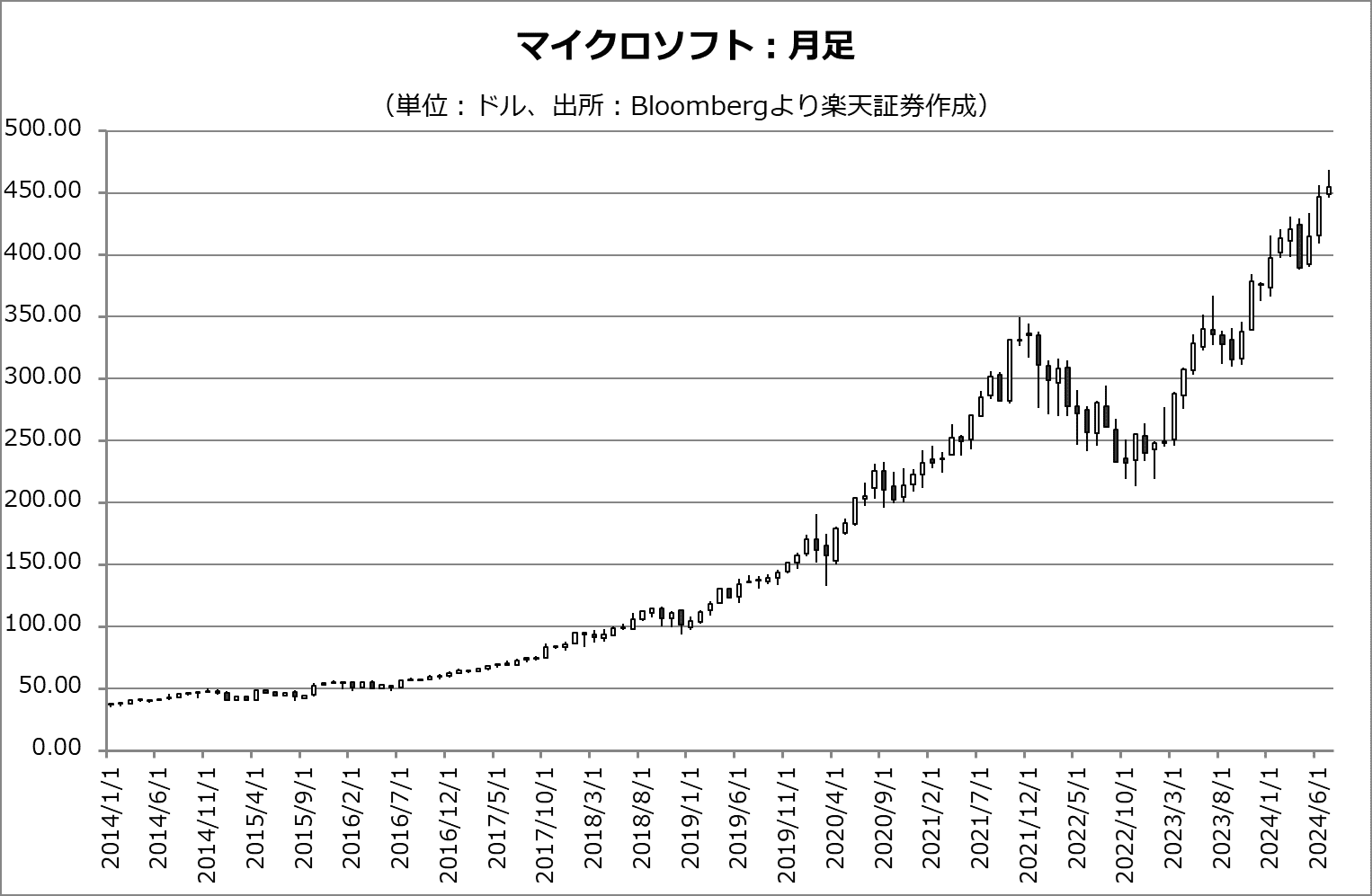

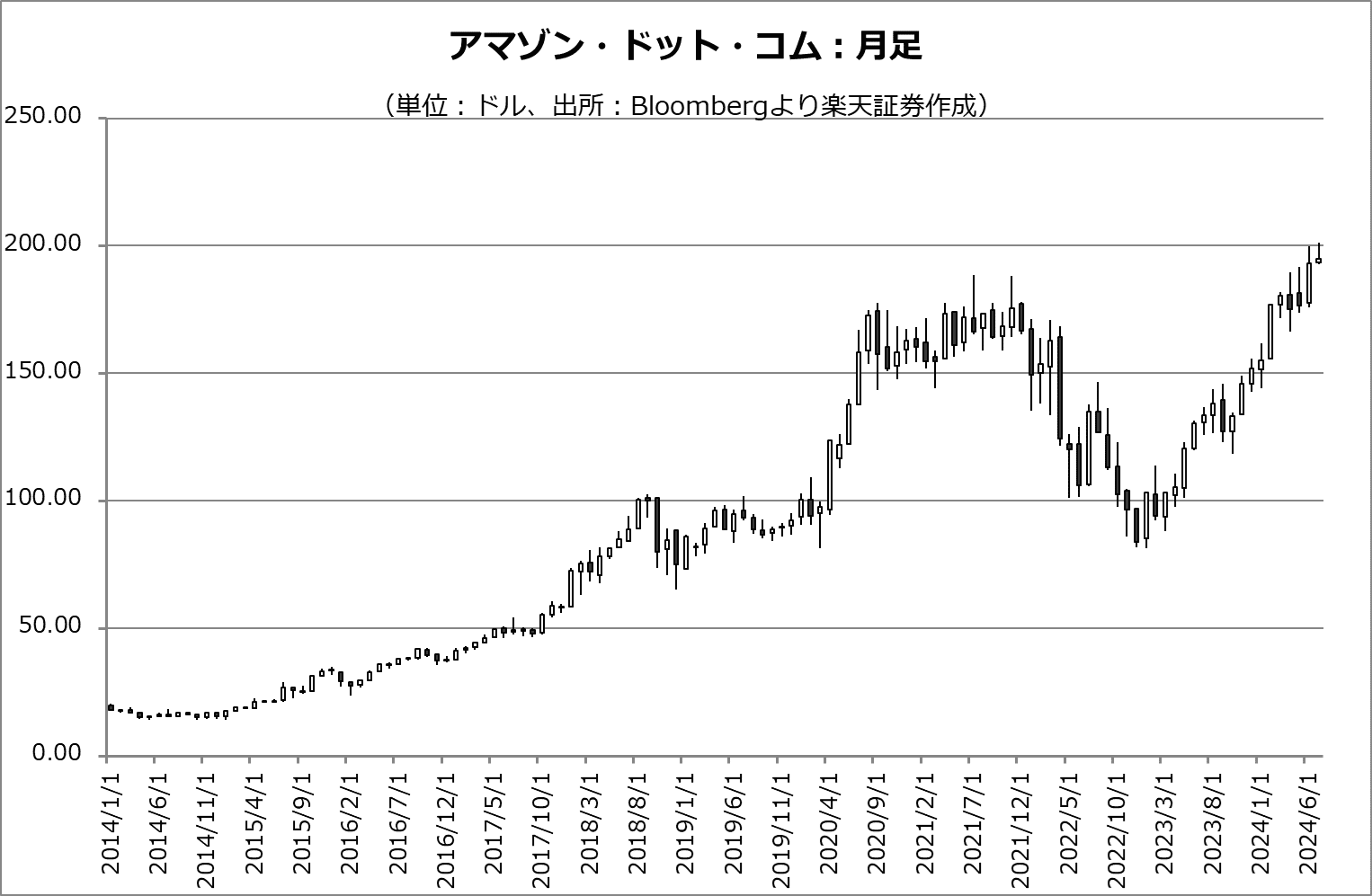

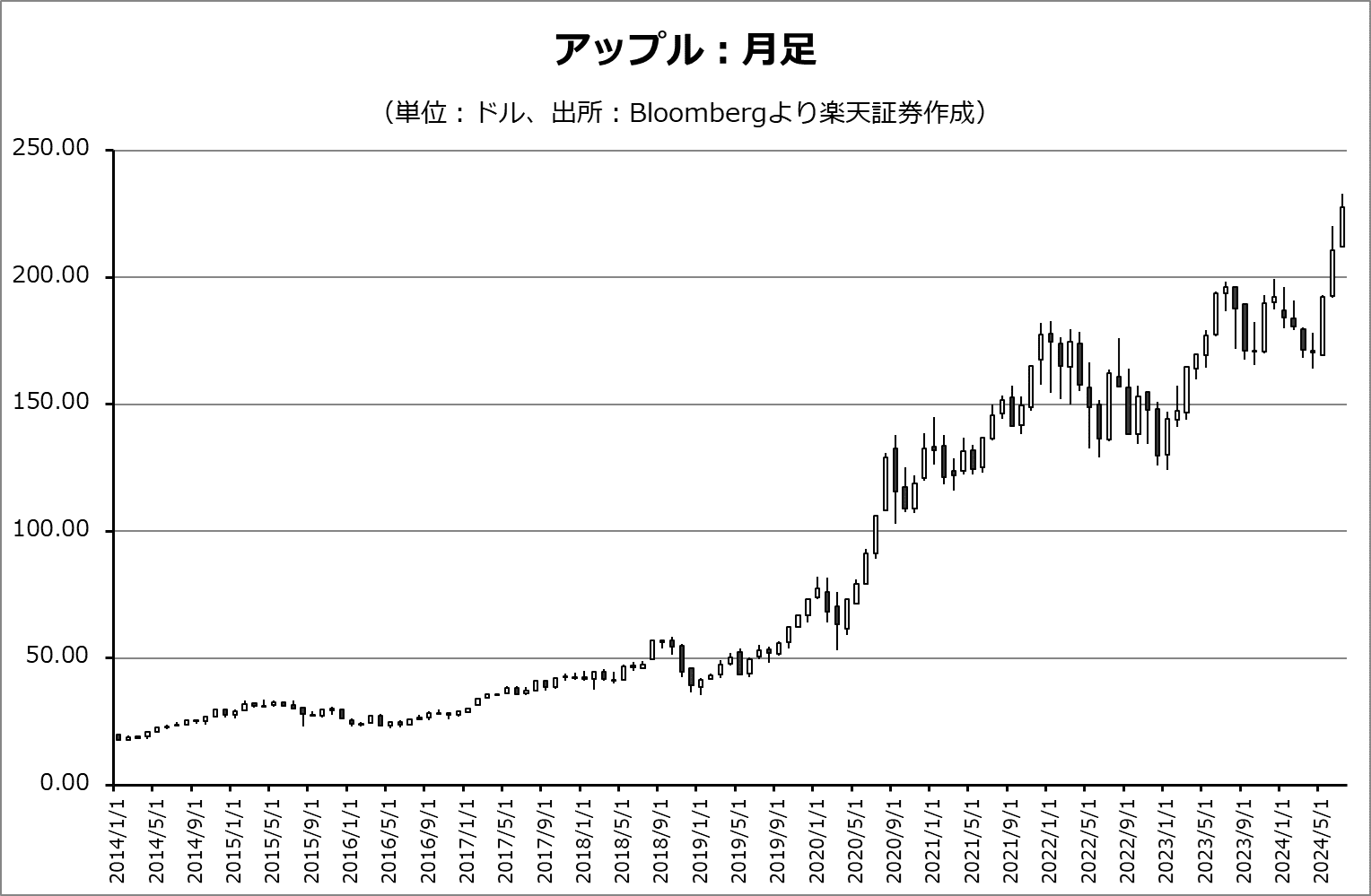

次に個別株の月足チャートを見ていきます。グラフ4はエヌビディアです。上述のインデックスと同様に2014年1月2日始値から2024年7月11日終値まで320倍になりました。マイクロソフトは12.2倍、アマゾン・ドット・コムは9.8倍、アップルは11.5倍です。

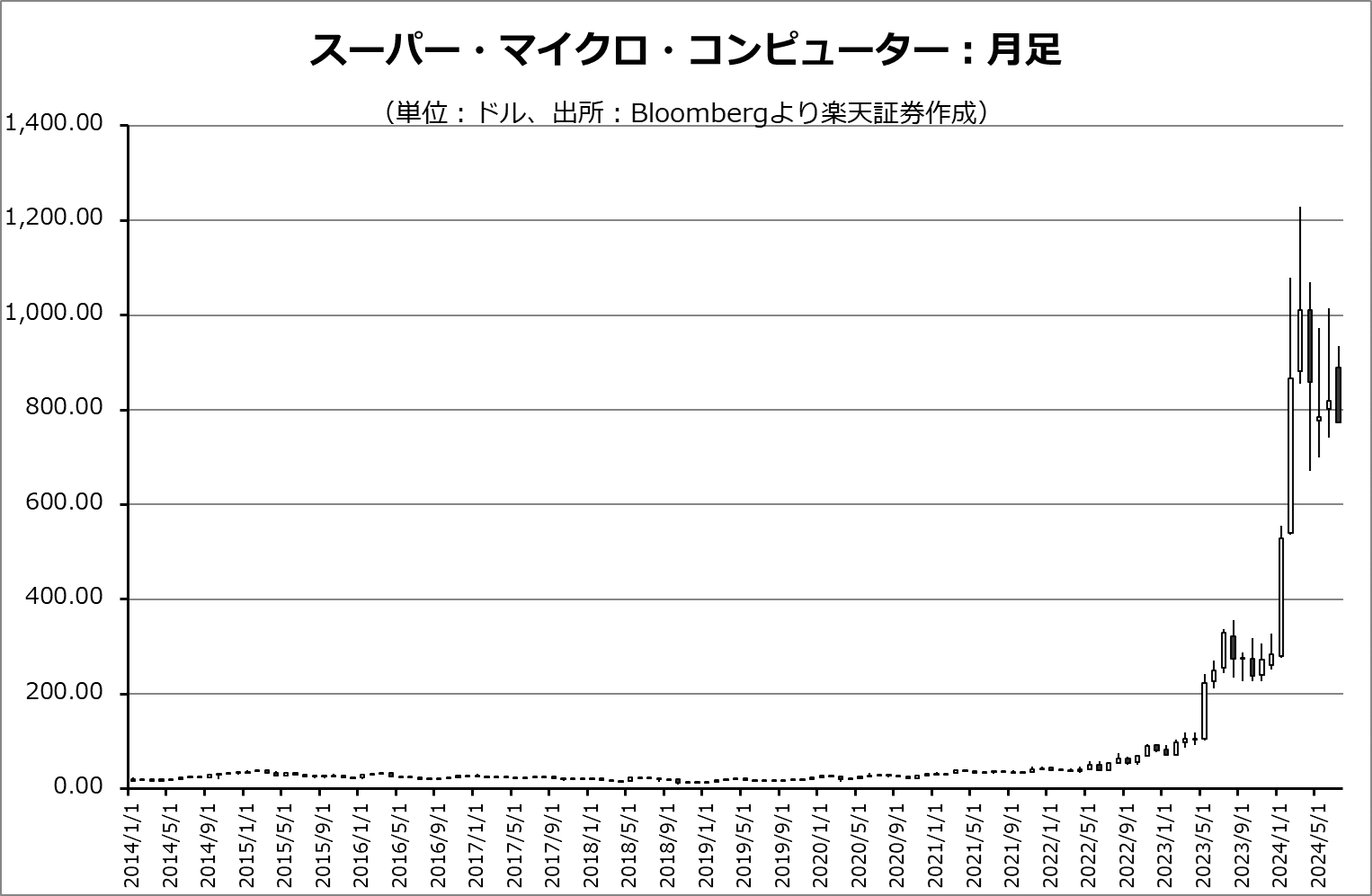

急成長している企業の株価を見ると、スーパー・マイクロ・コンピューターは、2021年までは大きな株価の動きはありませんでしたが、2022年年初から17.3倍になりました。

もちろん、このように大きな株価上昇がなかった企業も数多くあります。しかし、ナスダック総合指数、SOX指数の上昇率の大きさを考えると、ハイテクやそれ以外の分野の成長企業では、少なからぬ成長企業が大幅な株価上昇を実現していることがわかります。

グラフ1 S&P500:月足

グラフ2 ナスダック総合指数:月足

グラフ3 フィラデルフィア半導体株指数:月足

グラフ4 エヌビディア:月足

グラフ5 マイクロソフト:月足

グラフ6 アマゾン・ドット・コム:月足

グラフ7 アップル:月足

グラフ8 スーパー・マイクロ・コンピューター:月足

2)年初からも順調に上昇。自社株買いブームが起きている。

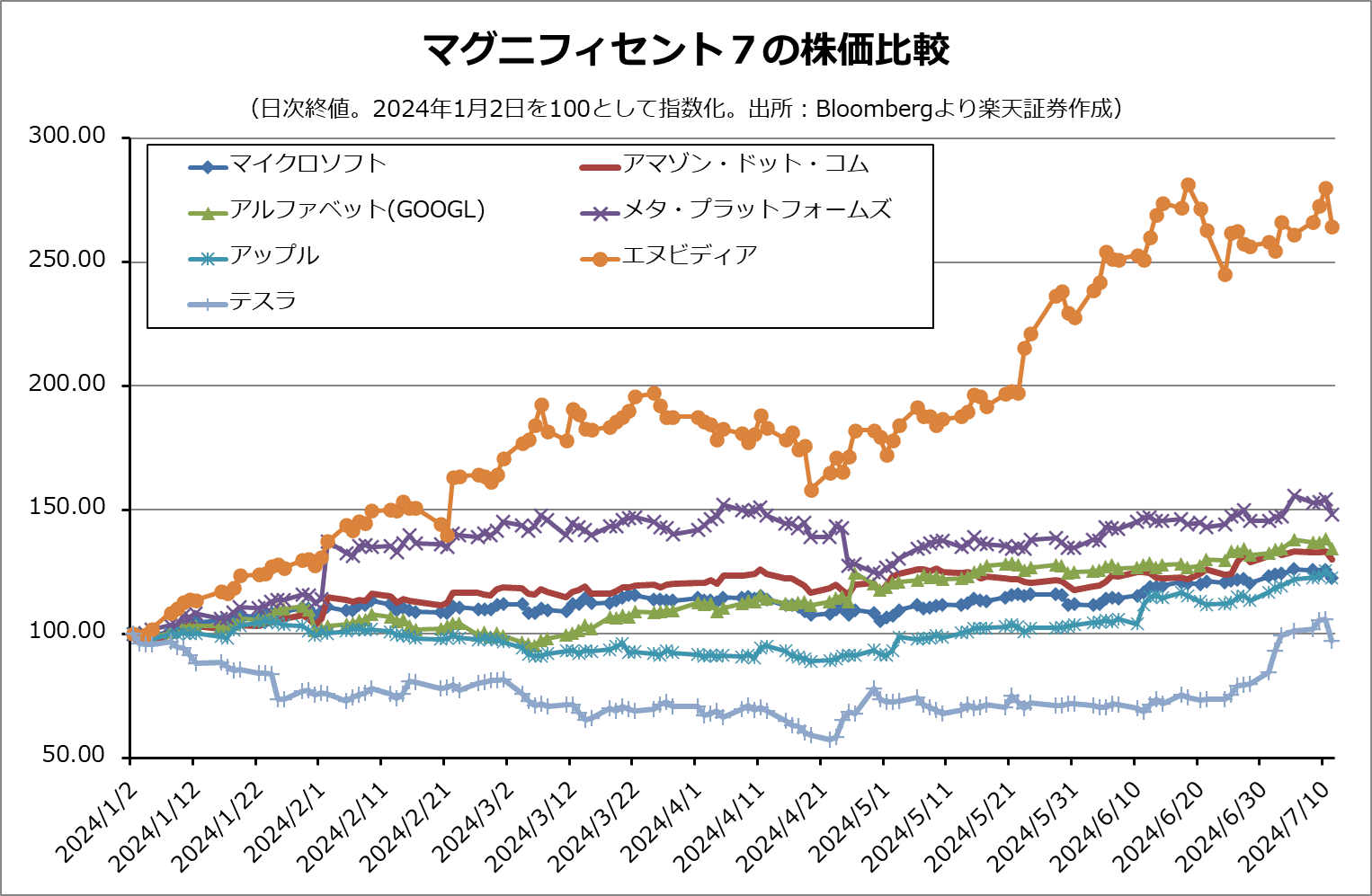

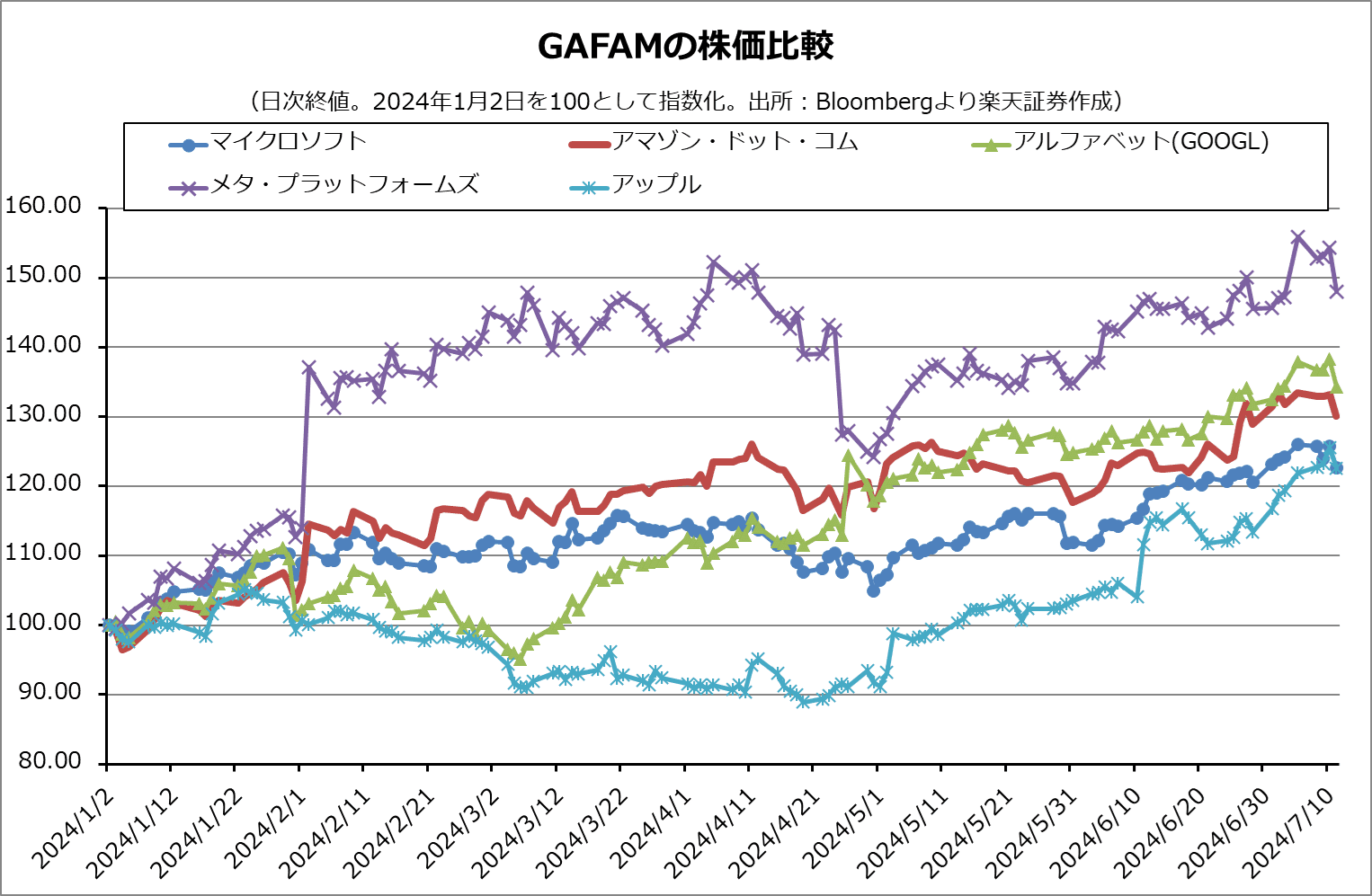

実は短期で見てもアメリカ株は上昇率が高いのです。グラフ9は2024年年初からのマグニフィセント7の株価を指数化したものです。エヌビディアのパフォーマンスが際立ってよいこと、テスラが復活してきたことがわかりますが、真ん中のGAFAM5社も順調に株価が上昇しています。グラフ10はGAFAM5社の年初からの株価を指数化したものですが、パフォーマンスに違いはありますが、かなり似通っていることがわかります。おそらくこの5社の間には業績競争とともに株価競争があると思われます。これは、この5社間、最近ではそれにエヌビディアも加えて、転職する人たちや引き抜きがあると思われるためです。優秀な人材を雇うには、高い株価を実現して優秀な従業員に配賦するストックオプションの価値を上げることがもっとも手っ取り早いのです。

ここ数年では株価を上げるために、大規模自社株買いを発表する会社も出てきました。私が知る限り、GAFAM5社間の大規模自社株買いは2021年9月にマイクロソフトが600億ドルの自社株買いを発表したことが始まりです。最近では、2024年2月にメタ・プラットフォームズが500億ドルの自社株買いを発表しました。2024年1-3月期決算発表時には、アルファベットが700億ドル、アップルが前代未聞の1,100億ドルの自社株買いを発表しました。その後アルファベット、アップルともに株価は順調に上昇しています。

グラフ10を見て驚くのは、日本円換算で時価総額500兆円を超えるマイクロソフト、アップルがエヌビディアのような高パフォーマンスではないものの、順調に株価が上昇していることです。業績競争、株価競争、そして自社株買い競争が大きなセクターの大手企業間にあるとすれば、新NISAでアメリカ株投資を行うときも大きなセクターの大手企業から投資を始めたほうがパフォーマンスが上がると思われます。

GAFAM5社は個人の生活者や労働者向けのビジネスを世界展開して巨大化しています。ビジネスの方向性、経営戦略が明快で、生成AIでも世界をリードする存在です。成長ストーリーが分かりやすいことも投資のしやすさに繋がると思われます。

グラフ9 マグニフィセント7の株価比較

グラフ10 GAFAMの株価比較

3.なぜアメリカ株なのか

1)アメリカ経済の特色

ではなぜアメリカ株にこのように大きな株価上昇がみられるのでしょうか。

アメリカ経済には次のような特色があります。

(1)アメリカは世界最大の成長国家である。

(2)アメリカの株式市場は成長企業の宝庫。

(3)アメリカは各分野の国内市場が大きい。

(4)アメリカの株式市場は世界最大(2024年3月末55.3兆ドル。日本は6.7兆ドル)。アメリカの個人金融資産は世界最大(2024年3月末112.5兆ドル=約1.8京円)。アメリカ株は上がるときには本当によく上がる。

(5)金利の方向。アメリカは利下げムードに入っている(9月に利下げか)。日本はいずれ小幅利上げか。

(6)アメリカは人口が増え続けている国。

(7)お金持ちの数が世界で最も多い。

(8)数千万人(3,000~4,000万人?)いる「プロフェッショナル」(コンサルタント、アナリスト、ファンドマネージャー、弁護士、公認会計士、上級中級の技術者、医師、各分野の研究者など)が、分厚い消費市場と投資市場を形成している。

(9)アメリカ企業は、アメリカ国内で十分力を蓄えたのち、世界展開する→アメリカは急成長する会社が多い。

(10)アメリカは国策として軍事技術とハイテクを重視してきた。

(11)アメリカの株式市場には、世界の有力企業が集まっている(ASMLホールディング、TSMCなど)。

アメリカは少子化が進んでいるOECD(経済協力開発機構)加盟国の中では例外的に人口が増えている国ですが、これは今も移民が多く移民の出生数が多いためです。人口約3億3,650万人(2024年6月米統計局推計)で、人口そのものが多いだけでなく、世界で最もお金持ちが多い国です。また、数千万人いると思われる高給取り(おそらく年収20~30万ドル以上、ただし基本給、ボーナス、ストックオプションを含む)のプロフェッショナル層(コンサルタント、アナリスト、ファンドマネージャー、弁護士、公認会計士、上級中級の技術者、医師、各分野の研究者など)が、分厚い消費市場と投資市場(株式だけでなく不動産投資なども)を形成しています。

EU(欧州連合)や日本に比べ様々な規制が緩く、国土が広く、世界で最も豊かな消費市場を抱え、企業の研究開発や設備投資が活発であるため、急成長する企業が多い国でもあります。多くのアメリカ企業が個人の市場、企業の市場ともに世界で最も豊かなアメリカ市場で成長し力を蓄えたのち、速やかに世界展開します。その際に世界展開するための人材を自社で雇うだけでなく、コンサルタント、投資ファンド、投資銀行などその会社にかかわってきた人たちが紹介することも多いです。当然その人材の報酬や紹介料は高いですが、そのために多くのアメリカ企業は利益率重視の経営を行います。

2)個人投資家から見たアメリカの株式市場

日本とアメリカの株式市場を比較した時の大きな特色は、次の通りです。

(1)アメリカ株は1株から買える。多くの銘柄が円換算で1株数千円から数万円で買える。

(2)個人投資家向けに様々な投資手法が揃っており機関投資家とほぼ同じ投資が個人投資にもできる。

(3)上場企業の情報開示がよい。機関投資家向けと同等の情報開示が個人投資家向けに義務付けられている。これは2000年代から公正開示規則(機関投資家向けに発信したIR情報は個人投資家向けにも発信せよという規則)が段階的に厳格適用されてきたことによる。

(4)アメリカ企業は株価が全て。有利な資金調達、M&A(買収や合併)を行うために株価を上げるだけでなく、高額ストックオプションによって優秀な従業員を集めるために、業績を向上させて株価を上げようとする。もっと言えば、業績を上げて株価を上げるためなら、グローバルな成長戦略、様々な分野でテクノロジー重視の経営戦略、M&A、リストラ、自社株買い、株式分割(個人投資家のためだけでなく従業員のため)など、できることは何でもやる。

(5)成長しない企業は身売りや解散を株主から要求される。また、能力のないCEOは交代になる。

(6)アメリカは(日本に比べるとはるかに)投資家天国と言ってよいだろう。

アメリカでは、多くの上場企業の株式が1株数千円から数万円で買えます。このため、ポートフォリオの構築が柔軟にできます。また、情報開示が充実しているため、証券会社のアナリストレポートに頼らず、自力で上場企業の開示資料を読み、自力で投資している個人投資家も沢山います。そもそも多くのアメリカの証券会社は小口の個人投資家にアナリストレポートを提供しません。

アメリカの上場企業の開示資料は、業績発表時のプレスリリース、プレゼンテーション資料、10Q(四半期業績報告書(日本の有価証券報告書と同様のもの))、10K(年次業績報告書)などがあります。日本との大きな違いは、アメリカの10K、10Qにはマネジメントディスカッションとして業績と企業活動に関する経営側の定性分析が掲載されていること、開示データが日本の有価証券報告書や会社側開示データよりも相当詳しいということです。業績発表時のプレスリリース、プレゼンテーション資料では、翌四半期の業績予想や通期業績予想も「ガイダンス」として開示されます(ただし、売上高など特定の数字だけの開示の場合もあります)。

また、多くのアメリカ上場企業は決算電話会議の録音データを企業のWEBサイトに掲載しています。重要なのが、決算電話会議の「Transcript(書き起こし)」です。これは決算電話会議の内容、会社側の説明とアナリストからのQ&Aをそのまま書き起こしたものです。決算電話会議でしか開示されない企業業績の内容や数字がある場合もあります。このTranscriptは会社側がウェブサイト上に掲載している場合もありますが、いくつかのネットメディアが無料で掲載している場合もあります。

注目している銘柄があれば、その銘柄のティッカーシンボルの後にTranscriptと書いて検索してみてください。私も含めて多くのアナリストや投資家が(機関投資家も個人投資家も)このTranscriptを読んでいます。日本企業も最近は説明会の録画や書き起こしをウェブサイトに掲載するようになりましたが、アメリカ企業のそれは中身が詳細で生々しいものがあります(私はこれを翻訳してじっくり読んでいます)。ただし、アメリカの上場企業は開示は詳細ですが、開示されていない事項については原則として一切答えません。それはこれ以上は答えられないということです。

3)アメリカの成長セクター

アメリカの主な成長セクターは以下の通りです。

(1)半導体

(2)IT

(3)個人消費

(4)住宅

(5)薬品・バイオ

(6)金融あるいはハイテク金融

などですが、実はアメリカは国土が広く、世界で最も豊かな消費市場、設備投資市場を抱え、規制がEUや日本に比べて比較的緩いため、ほとんどあらゆる分野に成長企業が存在します。個別銘柄や各種のインデックス投信、アメリカで盛んな業種別ETFでポートフォリオを組むときに、個人投資家自ら様々な企業、セクターによる様々な組み入れ比率を検討することができます。要するに、アメリカの株式市場では多様な投資戦略を個人投資家自らが練ることができるのです(やる気と勉強は必要ですが)。

例えば、アメリカで9月利下げ論が勢いづいています。最近の経済指標とFRB(米連邦準備制度理事会)議長の発言から今のアメリカの株式市場では9月利下げ論が優勢になっています。もし利下げになったときに、まず株価が動くと思われるのが住宅株です。実際に動き始めています。人口が増え続けているアメリカでは恒常的に質が高くリーズナブルな価格で購入できるか賃貸できる住宅が不足しています。特に金利上昇後は低金利の住宅ローンから高金利に乗り換えることになるのを嫌って住宅を売らない人が増えました。その結果中古住宅の供給が減少してしまったという経緯があります。

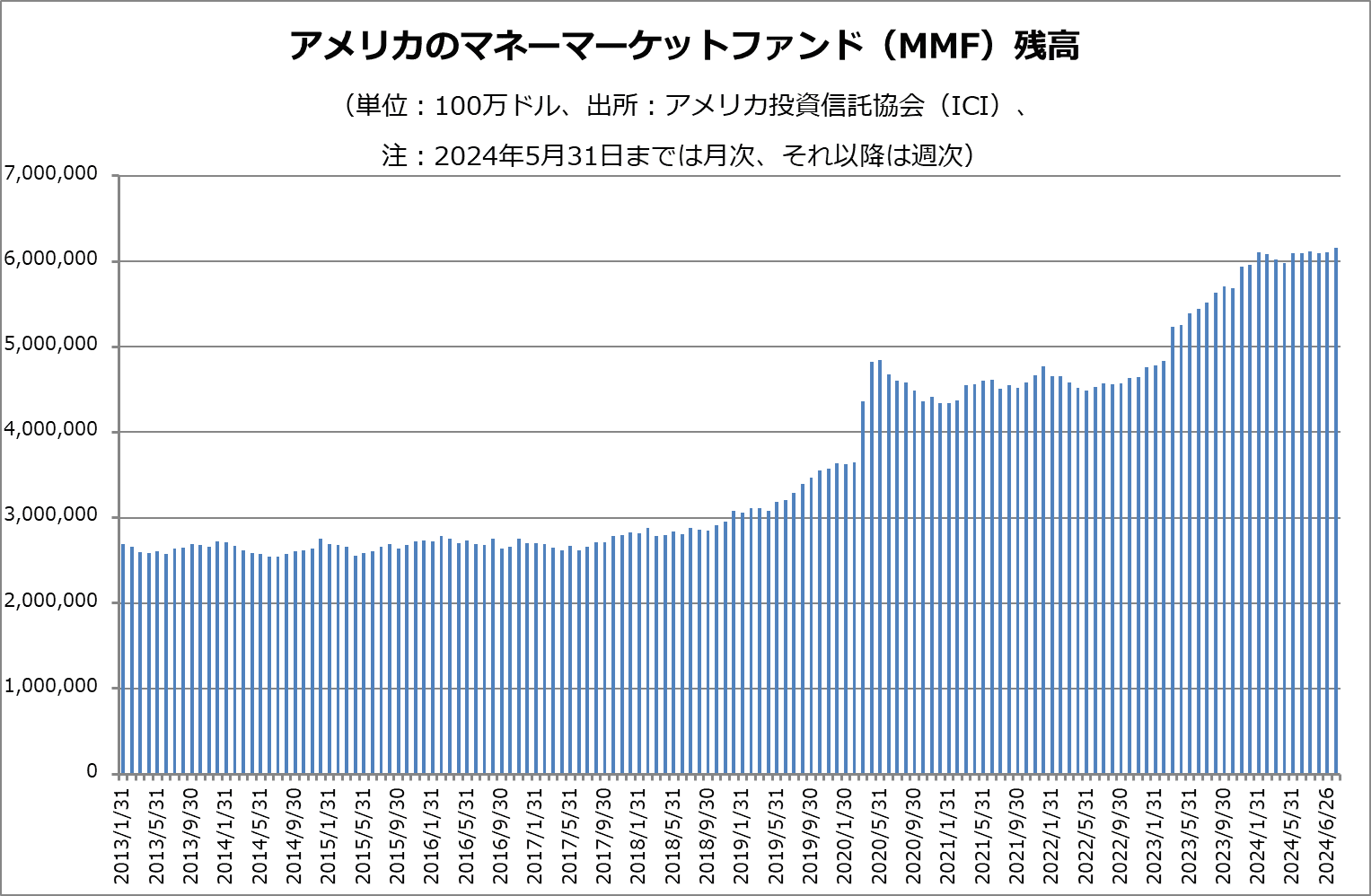

一方で、アメリカのMMF(マネー・マーケット・ファンド)の残高は過去最高になっています。ただし、グラフ11を見ると、今年に入ってMMFの残高の伸びが低下しています。金利低下を見越してMMFを株式投資に振り向ける動きがでていると思われますが、住宅も同様か、あるいはこれから動きが出てくる可能性があります。

高金利時代を迎えてMMFで運用する個人投資家や機関投資家が増えましたが、金利低下が始まると、このMMFに溜まったお金が株式投資だけでなく、不動産投資にも向かうと思われます。先進国では株式投資と並んでお金に余裕のある人たちの間で不動産投資が活発です。アメリカの個人投資家の間ではコンドミニアム(日本のマンション)投資よりも戸建て投資が活発です。戸建ては住むための需要だけでなく、投資のための需要も大きいと思われます。

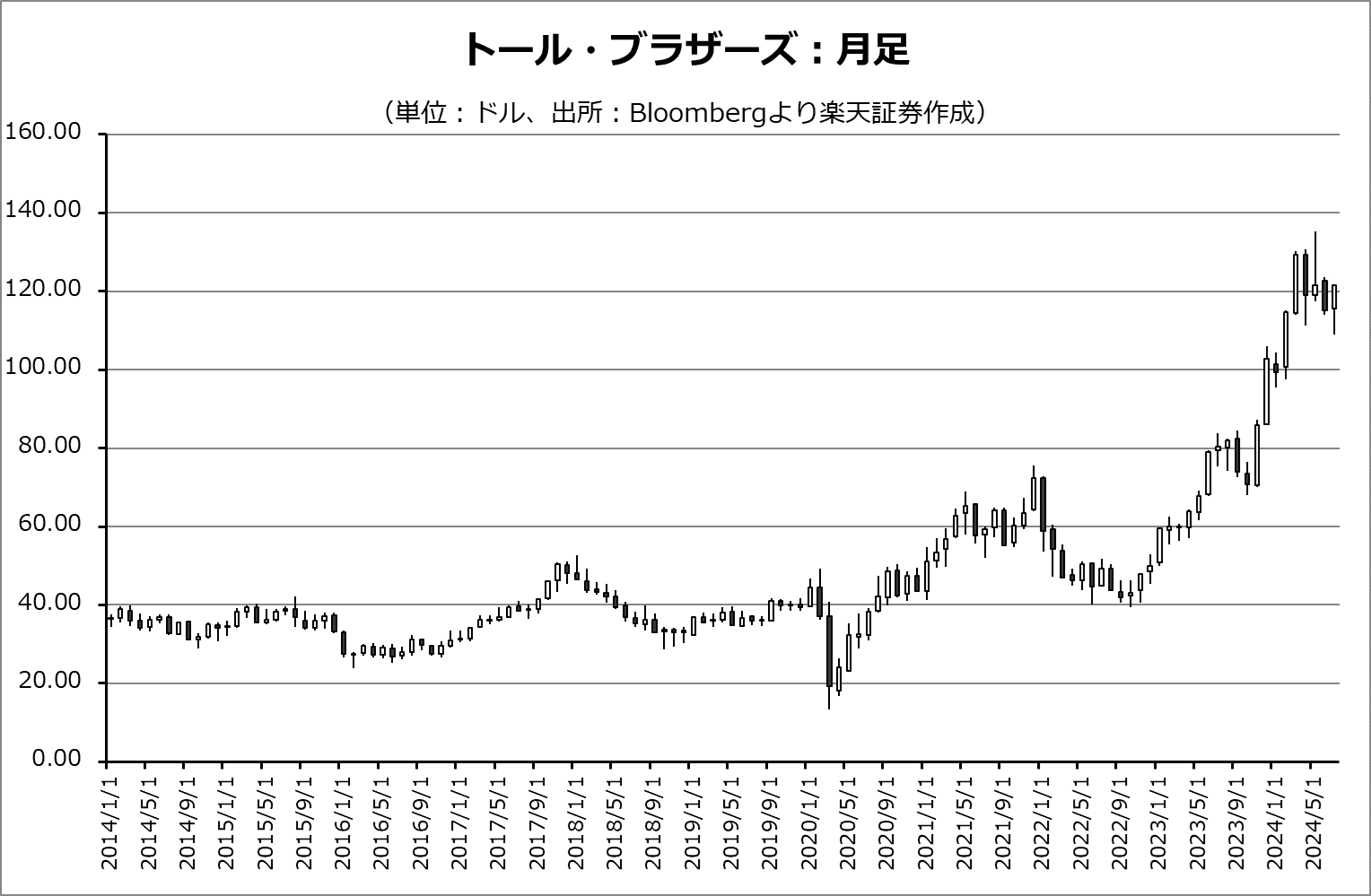

この分野のレポートはまだ書いていませんので、ここでは投資アイデアだけですが、アメリカの住宅セクターで総売上高1位のD.R.ホートン、4位のトール・ブラザーズなどが注目されそうです。これらの住宅メーカーが高級住宅に強いためです。この高金利局面でも株価は上昇し続けていましたので、アメリカのお金持ちの資産やお金持ちの数は増え続けていると思われます。従って、彼らの資金が不動産に向かうとすれば、とりあえず住むため、投資するための高級住宅ということになると思われます。この2社の直近四半期業績を見ると、トール・ブラザーズが、13.2%増収、46.6%営業増益、D.R.ホートンが14.2%増収、22.7%増益(税引き前利益)と順調に伸びています。今期の予想PER(株価収益率)はトール・ブラザーズが控えめに業績を見ても10倍以下、D.R.ホートンで11~12倍なので、高金利下でPERが抑えられてきたと思われます。このPERの低さは今後低金利局面が到来するかもしれない可能性を考えると魅力的と思われます。

このようにアメリカの株式市場では、半導体、ITだけでなく、様々な成長セクター、成長企業があります。

グラフ11 アメリカのマネーマーケットファンド(MMF)残高

グラフ12 トール・ブラザーズ:月足

4.日本株で個別株投資

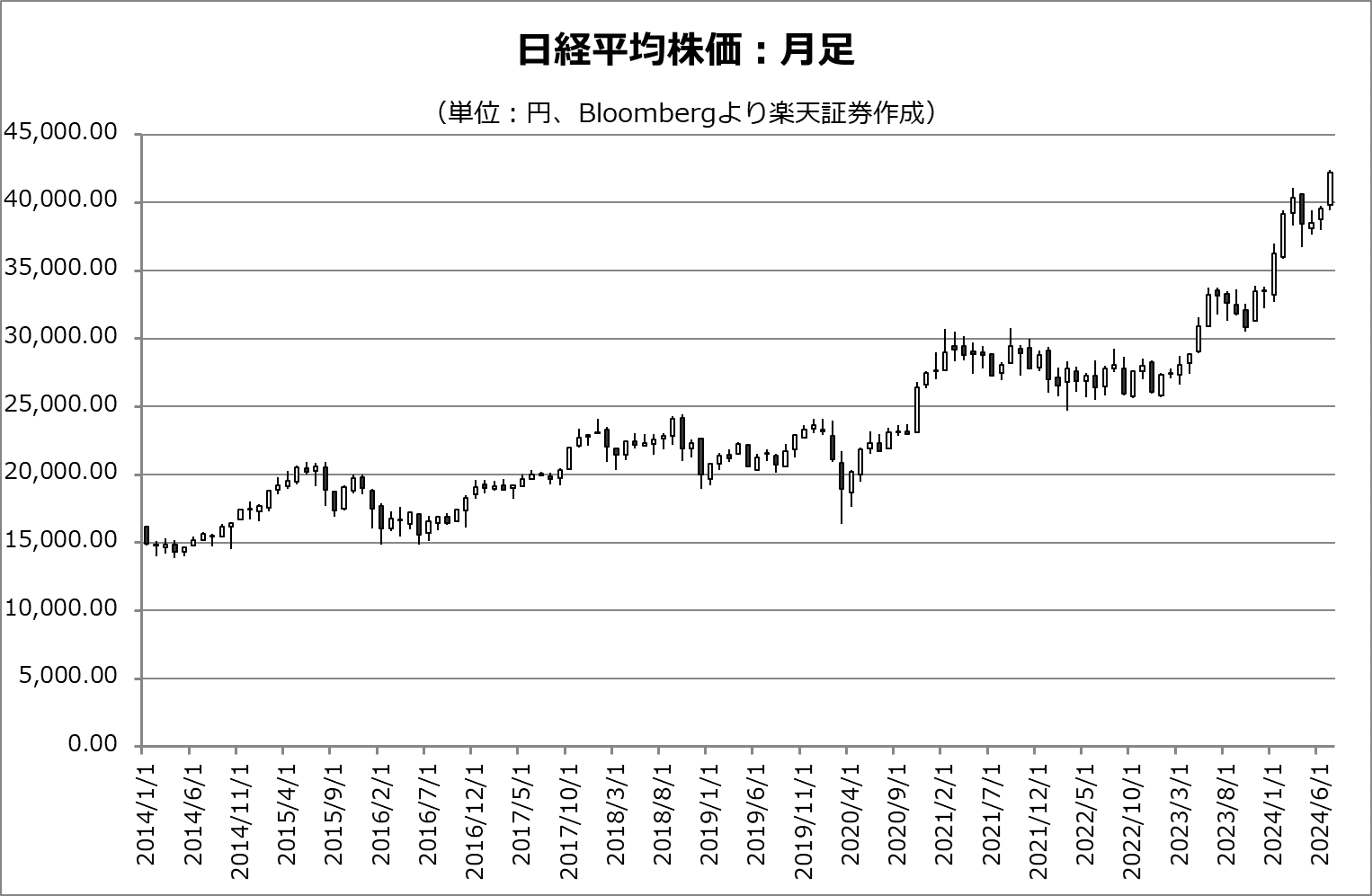

日本株はどうかというと、日経平均は高値を更新しました。ミニセミナーでは、日本株についてよくは言いませんでしたが、これは成長セクター、成長企業が少ないこと、値嵩株で株式分割を積極的に行う会社が少なく、新NISAの枠内でポートフォリオを組める程度の金額(概ね数万円から数十万円)で購入できる企業が少ないためです。

ただし、私がカバーしている日本企業やウォッチングしている日本企業の中で株式分割に熱心な会社もあります。アドバンテストは、単位株である100株で買える金額が100万円以下になるような株式分割を行っています。100株買うには約69万円(7月11日終値ベース。以下同様)かかるため、新NISAの成長株枠ではこれでも高いですが、単位未満株(楽天証券の「かぶミニ」)で買う場合には1株約7,000円で買えるためポートフォリオが組みやすくなります。ただし、半導体テスタの需要は循環的です。以前に比べるとサイクルの振幅が緩やかになり、ピークは高く底は浅くはなっていますが、株式投資をやり始めの個人投資家にはとっつきにくいかもしれません。

半導体製造装置は日本でも数少ない国際舞台で戦える成長セクターですが、最近のスター銘柄であるディスコは100株買うのに686万円かかります。単位未満株で1株買っても約7万円必要です。

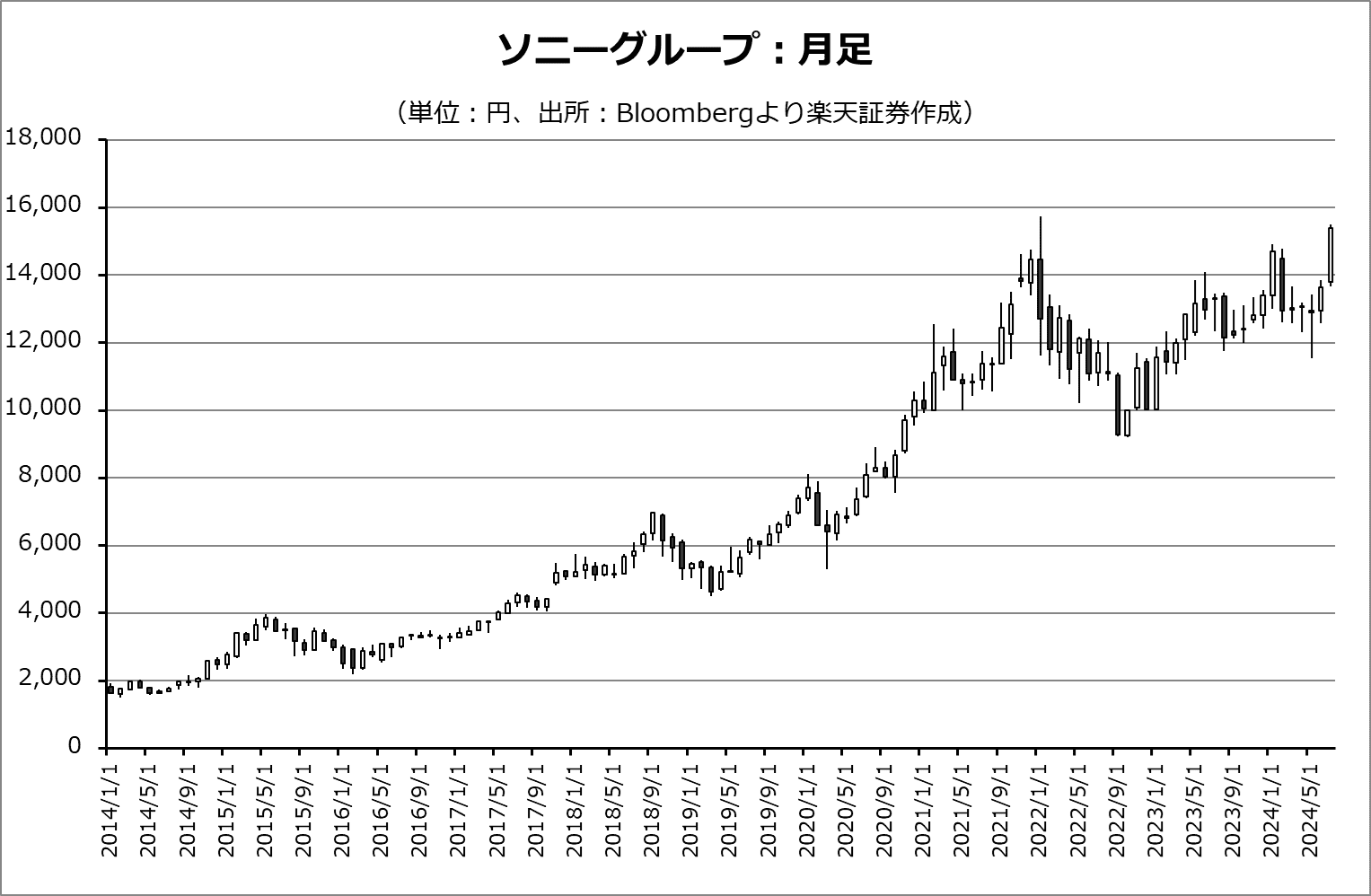

アドバンテスト以外にも株式分割で注目すべき日本企業があります。ソニーグループが1対5の株式分割を発表したことが注目されます(ソニーグループのレポートはしばらく書いていませんので、これも投資アイデアです)。9月30日付けで1対5分割を行いますが、このため今の株価であれば約31万円で買えるようになります。1株なら約3,100円です。

ソニーグループの会社自体の動きも注目されます。2025年10月を目途に金融部門(ソニーフィナンシャルグループ)を上場させ、ソニーグループの持ち株比率は20%未満になります。この結果、ソニーグループは事実上、ゲーム、映画、音楽の3大エンタテインメントと半導体が業績を牽引する企業になると思われます。

まず、エンタテインメント事業の中でも音楽事業は過去10年以上にわたって世界、日本ともに強化してきた結果、安定成長できるソニーグループの重要事業になりました。競合するユニバーサル・ミュージック・グループと比べると売上高では若干ユニバーサル・ミュージックが上回っていますが、収益性ではソニー・ミュージックが上回っています。ソニーグループ全体でみると、音楽事業が営業利益が最も大きい事業になっています。また、前期はストライキの影響がありましたが、映画事業の持つ事業ポテンシャルには大きなものがあると思われます。

イメージセンサーも2025年3月期~2027年3月期に合計約6,500億円の設備投資を行う計画です。2022年3月期~2024年3月期の設備投資に比べ約30%減りますが、生産能力を効率化しつつ強化する目論見です。

個人投資家が新NISAで投資する場合には、株式分割によってポートフォリオに組み入れやすくなったこと、音楽事業という安定成長事業があり投資しやすいことが重要と思われます。

グラフ13 日経平均株価:月足

グラフ14 ソニーグループ:月足

5.個別株投資の醍醐味とリスク管理

これまで新NISAを使った個別株投資について考えてきましたが、個別株投資の醍醐味は、投資に成功すると、比較的短期間である程度大きな資金を手に入れることができるということです。また、自分で選んだ好きな企業に投資できることも魅力です。アメリカ株の場合、1株から買えるので、少しずつなら沢山の銘柄に投資できます。

個別株投資を行う場合には分散投資は重要です。ただし、分散投資はリスク分散、リスク回避のためだけに行うのではなく、収益追求のためでもあります。要するに、自分が投資してみたいと思う様々な企業に投資することが重要なのです。

一方で、個別株投資にはリスクもあります。特定銘柄、特定セクターに集中しすぎると、失敗するリスクも大きくなります。リスク分散は重要で、分散投資の形態には、セクター分散、銘柄分散、国・地域分散、時間分散(一時に買わない)などがありますが、実は個人投資家にとって重要なのは時間分散です。大きなお金で(例えば数百万円から1,000万円以上のお金で)1つの銘柄に一時に投資するのはやめておいたほうが良いです。買うときも売るときも数回に分けて買う、売るを行ったほうが良いということです。高値、安値を見出すのは投資を仕事でやっている人でも難しいので時間分散は重要です。

ちなみに、初心者向けの投資のやり方の一例を示します。

(1)1カ月に家計に無理のない範囲で予算を決めて(例えば、1~5万円、または1~10万円)、投資したい企業に投資する。

(2)積立か買い切りかは、家計の状況(リスク)や投資家の性格による。

(3)投資したら最低1年以上保有したほうがよい。

(4)株価が上がったら、そのまま持っているか、売却。

(5)ターゲットは成長分野の大手から準大手クラスの企業。大きなセクターの大手企業の間には業績競争とともに株価競争がある場合があります。

(6)銘柄を決めるときには、最低でもその企業のホームページのIR欄を見ましょう。英語は翻訳すればOK。

(7)個人投資家のゴールは預金残高(現金残高)を増やすことであって、ポートフォリオの時価総額を増やすことではない→マネタイズ(現金化)が重要。

資産が十分蓄積できていない時期の投資は、投資した株が上昇した場合、一回売却して一部を預金に回すことも考えてよいと思われます。そのほうが、家計にも投資にも余裕が出ます。家計が逼迫した状態で投資をしても長続きしないケースが多いのです。これが個人投資家の難しさですが、個々の個人投資家が抱えているリスクは結局その人でしかわかりません。アメリカ株では長期投資の成功例は多いですが、全ての個人投資家がそれを真似することができるかというとそうではないということです。

6.注目セクター、注目テーマと注目企業

新NISAで投資する場合の、半導体、ITと住宅関連、日本株の注目銘柄は以下の通りです(生成AI:ソフト会社、システムインテグレーター、住宅関連と日本株は投資アイデアです)。

AI半導体

エヌビディア、ブロードコム、マイクロン・テクノロジー、TSMC

半導体製造装置

ASMLホールディング、アプライド・マテリアルズ

生成AI:GAFAM

マイクロソフト、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズ、アップル

生成AI:AIサーバーメーカー

スーパー・マイクロ・コンピューター、デル・テクノロジーズ

生成AI:ソフト会社、システムインテグレーター

オラクル、セールスフォース、サービスナウ、IBM

アメリカの住宅関連

D.R.ホートン、トール・ブラザーズ

日本株

ソニーグループ、アドバンテスト

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、マイクロソフト(MSFT、NASDAQ)、アマゾン・ドット・コム(AMZN、NASDAQ)、アップル(AAPL、NASDAQ)、メタ・プラットフォームズ(META、NASDAQ)、アルファベット(GOOGL、GOOG、NASDAQ)、トール・ブラザーズ(TOL、NYSE)、アドバンテスト(6857、東証プライム)、ソニーグループ(6758、東証プライム)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)