予測を放棄して相場についていく

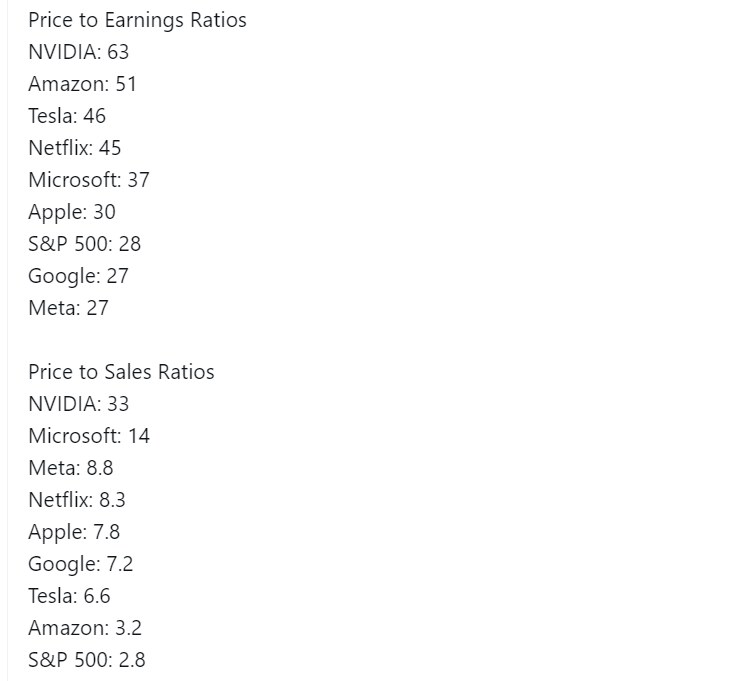

さて、そんなエヌビディアだが、現状の相場はPER(株価収益率)をみてもPSR(株価売上高倍率)をみても買われ過ぎである。

ビッグテックのPERとPSR

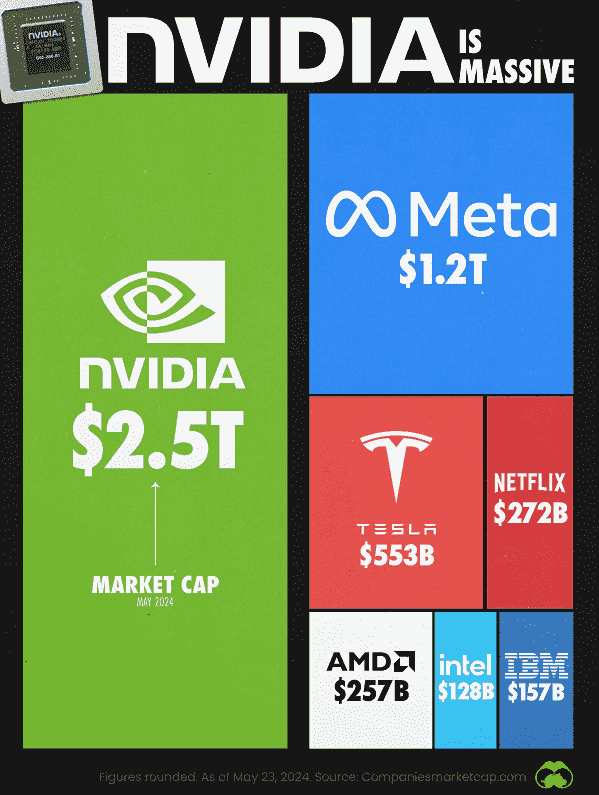

エヌビディアの時価総額は現在、 メタプラットフォームズ、テスラ、ネットフリックス、AMD、インテル、IBMの時価総額の合計よりも高くなっている。

エヌビディアは巨大だ!

だが、エヌビディアの株が上がっている限り、米国株は大きく崩れることはない。「米国株市場にとってFRB(米連邦準備制度理事会)の政策とエヌビディアの業績とどちらが大切か?」という冗談のようなレポートが出ているが、このエヌビディアこそ米国株市場の指標銘柄である。

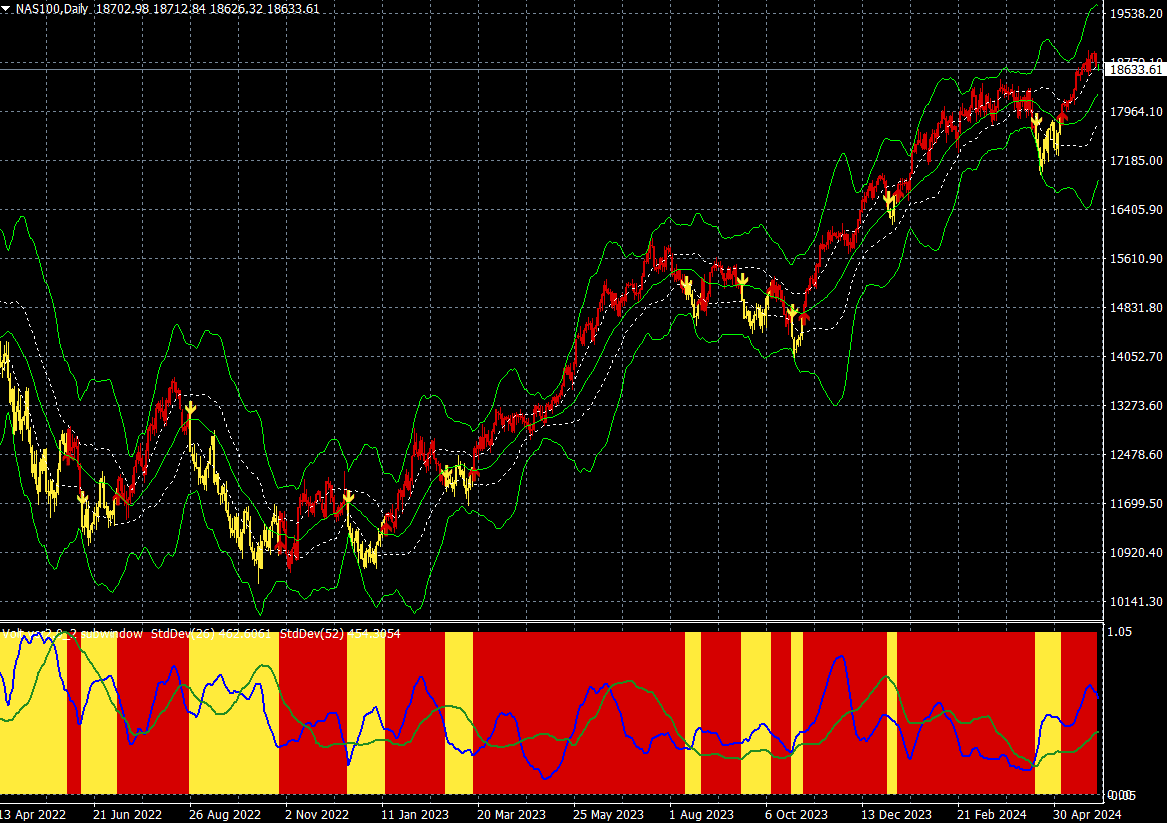

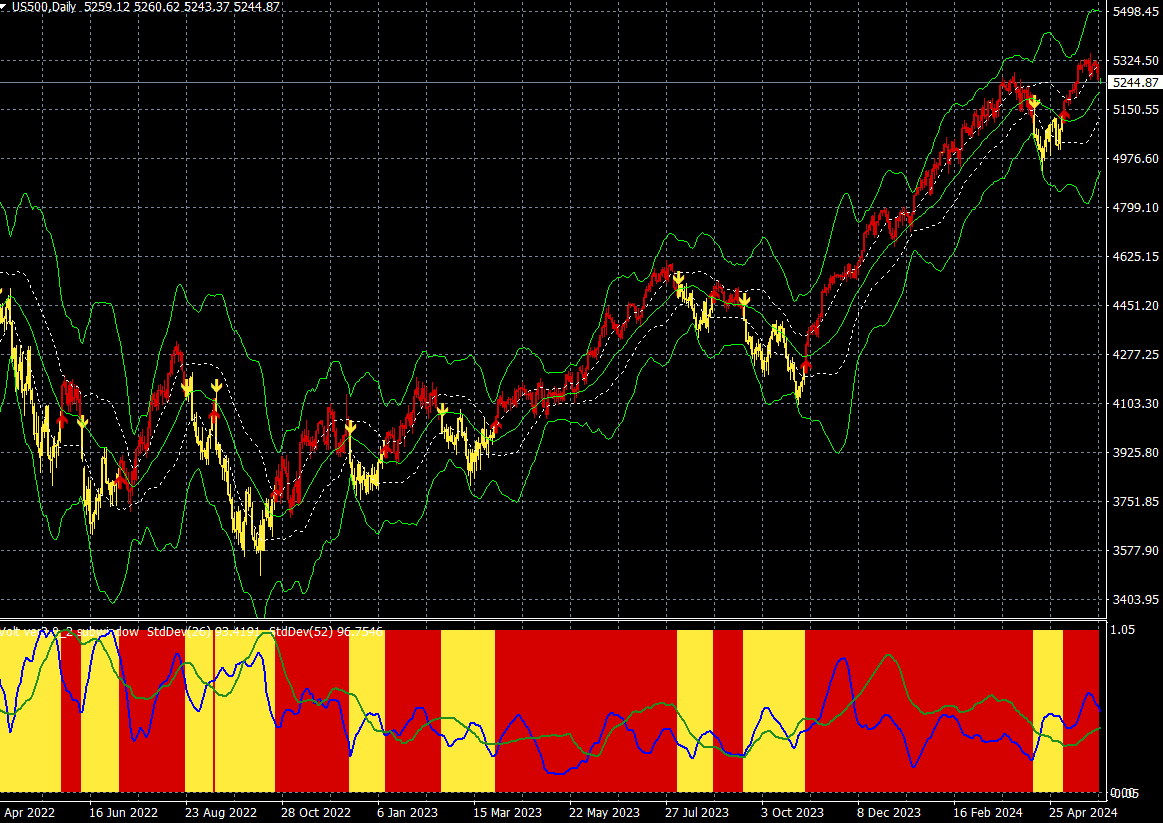

米国株市場の参加者はエヌビディアの株価を見ていればよいだろう。ナスダック100やS&P500種指数といった株価指数もエヌビディアがけん引しているのである。

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

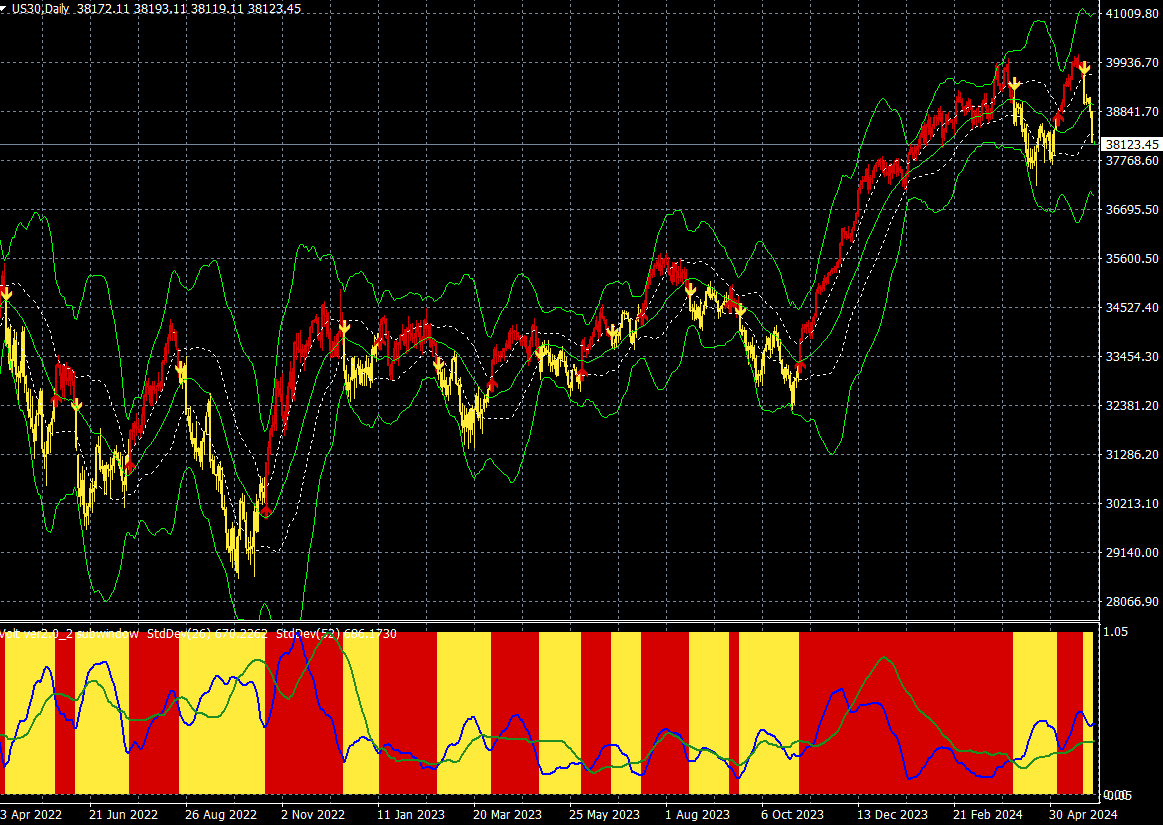

NYダウ(日足)

出所:楽天MT4・石原順インディケーター

筆者は「長期にわたる米国株の高騰予測」や「ほったらかし投資」などといったのんきな意見にはくみしない。

金融インフレの時代には資産価格が、ほぼ際限なく、つまりシステム全体が破綻するまで上昇するが、過去の超インフレ期に株価がどう動いたか?

1919~1923年のワイマール共和国や1978~1988年のメキシコを見れば分かるように、金融インフレに積極的に関与するシステムは、つまるところ破綻する。インフレ期には実質賃金が減少して大衆の生活水準が落ちてしまうからだ。

今度の市場の崩壊はこれまでのようなバブルの崩壊ではない。金融システム全体の崩壊になるだろう。しかし、まず市場はビジネスサイクルの「最終段階」に急上昇する。株や商品相場は相場の最後が一番上がることが多い。

バイデン政権(米民主党)は大統領選挙に勝つためならなんでもするだろう。おおむね、米大統領選挙までは選挙対策の株価維持政策と自社株買いで大幅な下落は避けられるだろう。

今のところ、2020年代はこれまでの数十年に比べて混沌(こんとん)としているように見える。 時事問題や経済・社会学的データに基づき、ウィリアム・ストラウスとニール・ハウの『4thターニング理論』 やピーター・ターチンの『国家興亡の方程式 歴史に対する数学的アプローチ』のようなサイクルを見ると、この10年間に大きな歴史的危機がありそうだ。

経済が健全化するためには、現在のスーパーバブルが弾けることが必要であり、社会や政治の悪事についても同様のことが言える。

政治家や中央銀行家にとって、より多くの通貨を発行する誘惑は、エリートから軍人、国家資金によるパンとサーカスに依存する庶民に至るまで、あらゆる有権者をなだめる手段として抗し難いものとなる。

投資のカギは通貨破壊から身を守ることだ。貨幣が徐々に終焉(しゅうえん)していく中で生き残るためには、投資が単に重要なのではなく、極めて重要なのである。

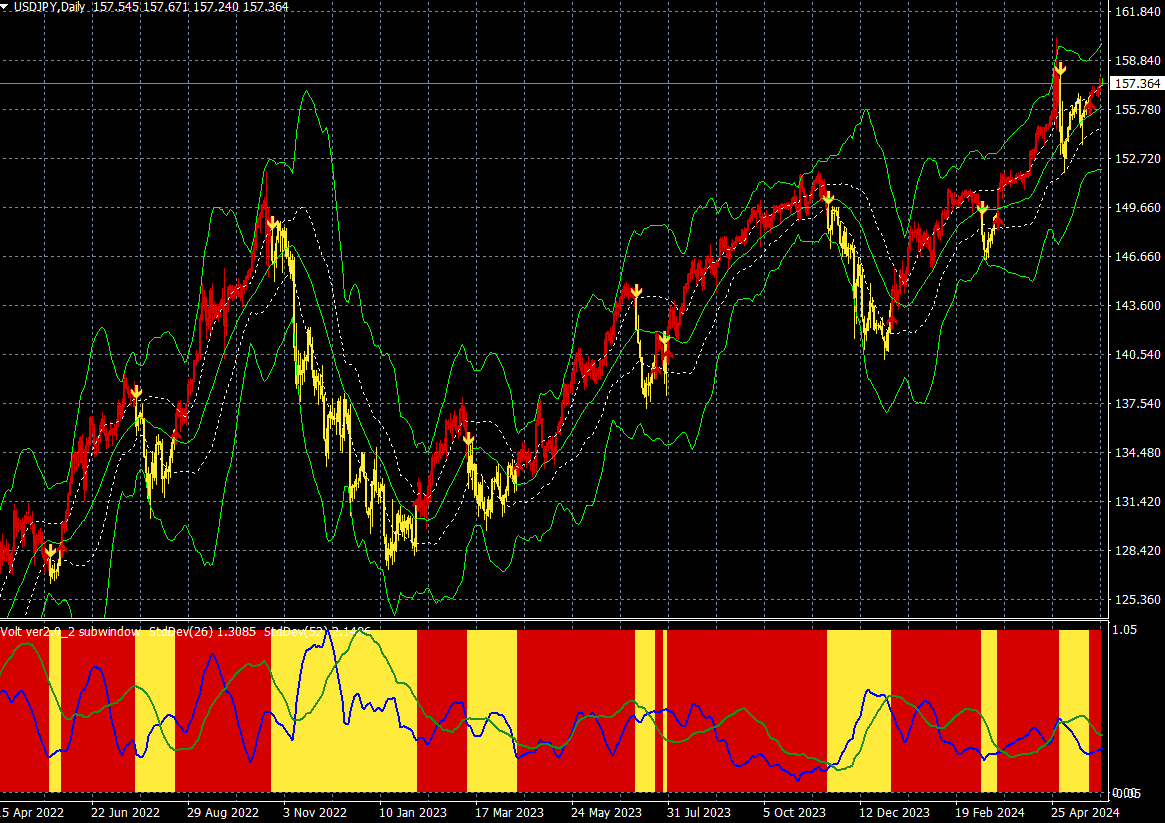

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

いずれにせよ、筆者は予想を排して相場についていく。不透明感の中で堅実な運用を行うには、予測を放棄して相場についていくしかない。上がろうが、下がろうが、相場についていくのが正しいアプローチといえるだろう。

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]日銀は7月に利上げするのか?~6月の「主な意見」はタカの仮面をかぶったハト~](https://m-rakuten.ismcdn.jp/mwimgs/4/f/498m/img_4f9669d531761893e51117e54368bed268571.jpg)

![[動画で解説]【S&P500絶好調?】米国株にちょっと待った...!おすすめは高配当株?](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d4054af6e575aeb2ec2095a387af5f195423.gif)

![[動画で解説]中央銀行が金(ゴールド)に注目する理由](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_6089b787f7e34f1088254bc0e9ff6a5757164.jpg)

![[動画で解説]米雇用統計、ここ半年で152万人増、78万人減、どっちが本当?](https://m-rakuten.ismcdn.jp/mwimgs/f/c/498m/img_fc6893bdc6cf48406c1d1532e3c613ee72018.jpg)

![[今週の株式市場]定まりにくい「相場の視点」で動けない?~一部で話題の米株「暴落サイン」もチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3ced56ba94532c6502d1b6fd2ba5ea0d34164.jpg)

![[ふるさと納税]2024年6月の人気返礼品トップ10](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6dc11da207b71933528279732e22679563390.png)

![投資も後押しした資産1億円の形成術 絶対仕事辞めるマンさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/a/2/160m/img_a2fee9568e508c2ebf8236f37f709e4051962.jpg)

![モヤシ、豆腐を駆使した極端な「節約飯」がXで話題に。「蓄積型億り人」絶対仕事辞めるマンさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_117a4d089792a3412aaf7f6aefd358cf50732.jpg)