現金(短期国債)は利益を生み出す金のガチョウ

米国の金利が高止まりする中、現在、現金は利益を生み出す金のガチョウになっている。世界最大のヘッジファンド、ブリッジウォーター・アソシエイツの創設者レイ・ダリオは、「現金はゴミのよう」としていたスタンスを転換し、債券などではなく、今は一時的に「現金(短期国債)」を保有したいと述べている。

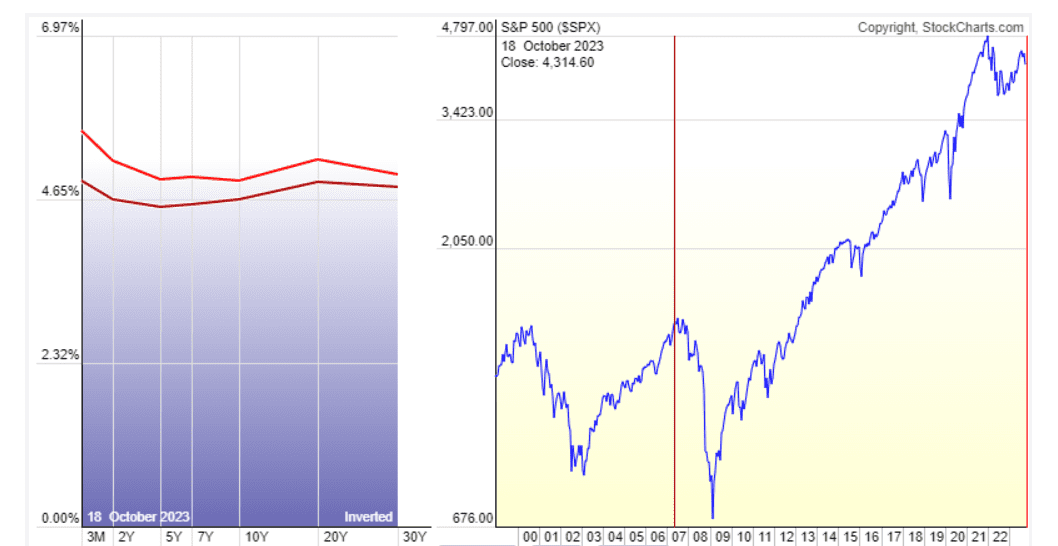

米国債の利回り曲線(2007年と2023年)

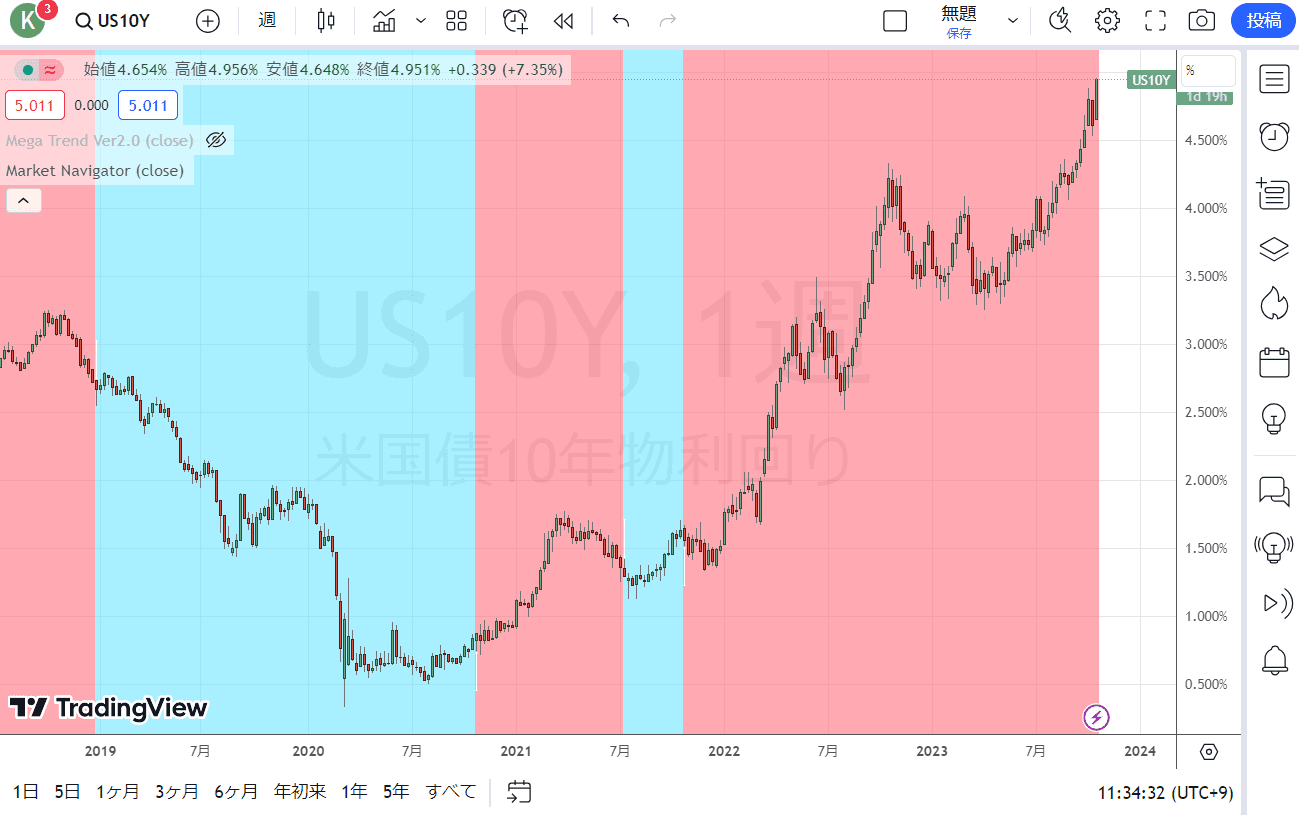

米10年国債金利(週足)

出所:トレーディングビュー・石原順インディケーター(マーケットナビゲーターの売買シグナル)

ダリオは9月30日付けのリンクトインへの投稿「The Thinking Behind Why Cash Is Now Good (and not Trash)なぜ今、現金が(ゴミではなく)良いのか?」で、次のように述べている。

ここ数カ月、私が「現金は良いものだ」と発言したことは、2020年初頭に「現金はゴミだ」と発言したこととは正反対である。私が伝えようとしたのは、その時の金利に基づいて現金がいかに魅力的かということである。2020年当時は「ゴミのような」(1%未満)金利で、最近では「かなり良い」(5%半程度)金利である。現金が良いこともあれば、悪いこともある。

最も重要なことは、現金(そして債券)の魅力を評価するために、私は次の点に注目する:

1) 将来のインフレ率(すなわち実質金利)に対する金利水準

2) FRBが金利を引き締める可能性が高いか緩和する可能性が高いかは、インフレ率と成長率がFRBの望む水準よりも高い(引き締めにつながる)か、低い(緩和につながる)かに基づいて判断される

3) 見込みリターンに基づく他の投資の魅力と比較した、期待される現金リターンの魅力

4)現金と債券の需給状況

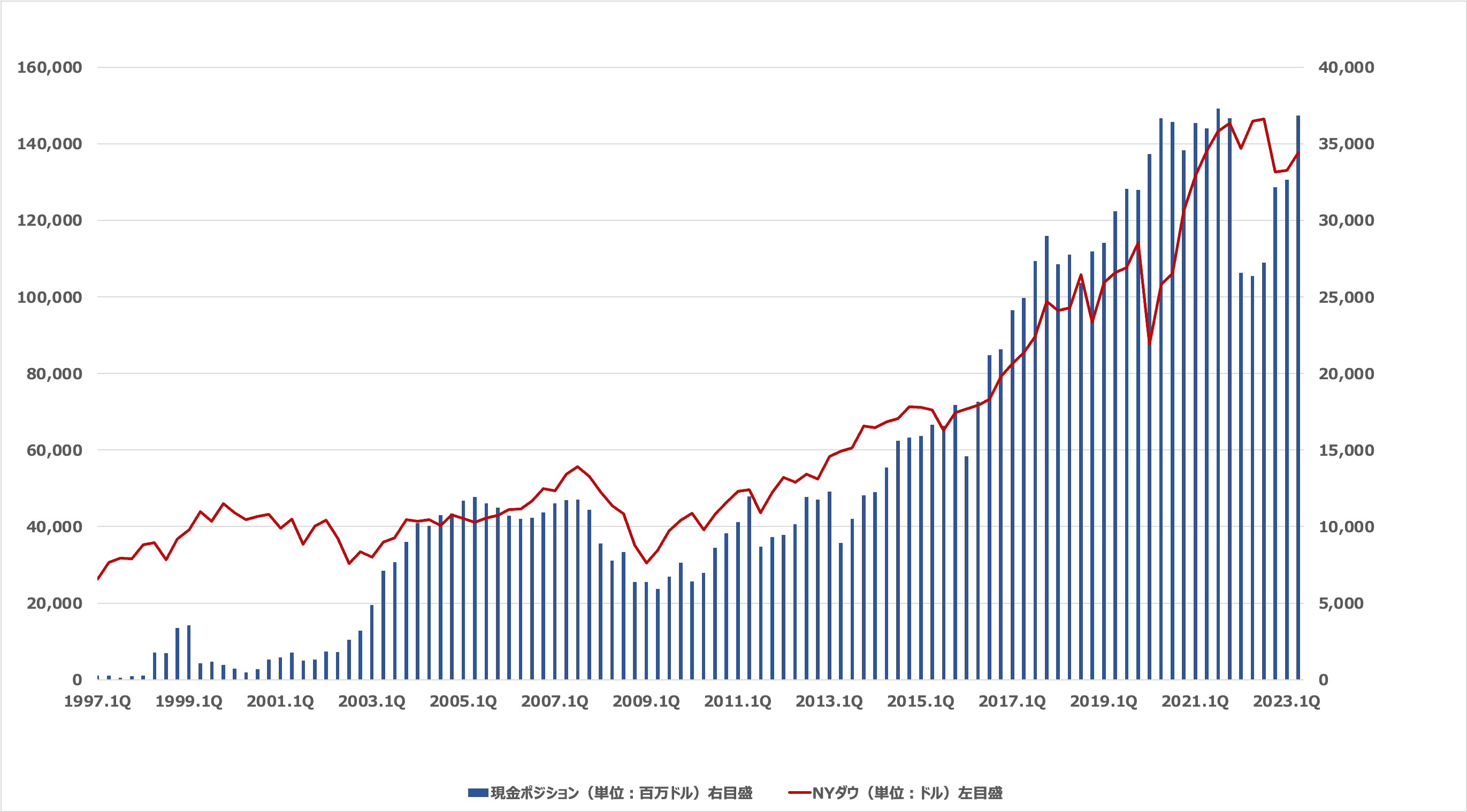

現金を積み上げている投資家といえばウォーレン・バフェットがその代表だろう。バフェットが率いるバークシャー・ハザウェイが8月5日に発表した6月末時点の手元資金は6月末時点で1,473億ドルとなり、2021年9月末以来の高水準に積み上がっていた。

現在、米国の投資家はゼロリスクで5%のリターン(金利収入)を得ることができる。

バフェット氏は「バークシャーは先週月曜日に米国債を100億ドル(約1兆4,300億円)購入した。今週の月曜日にも100億ドルの米国債を購入した。来週の月曜日について唯一の問題は、100億ドルを3カ月物の財務省短期証券(TB)で買うか6カ月物で買うかだ」と米経済専門局CNBCで語った。

(出所:8月3日ブルームバーグ 『バフェット氏、米国債を購入-フィッチの格下「心配いらない」』)

バークシャー・ハサウェイのキャッシュポジションとNYダウの推移(2023年6月末時点)

今週、JPモルガン・チェースのマルコ・コラノビッチは「中東の紛争に端を発した地政学的緊張の再燃がリスク資産と経済活動にとって新たな逆風となっているため、投資家は安全を追求すべきだ」と警鐘を鳴らしたが、バークシャーはエネルギー分野の事業に注力し、そういったリスクにも既に対応している。

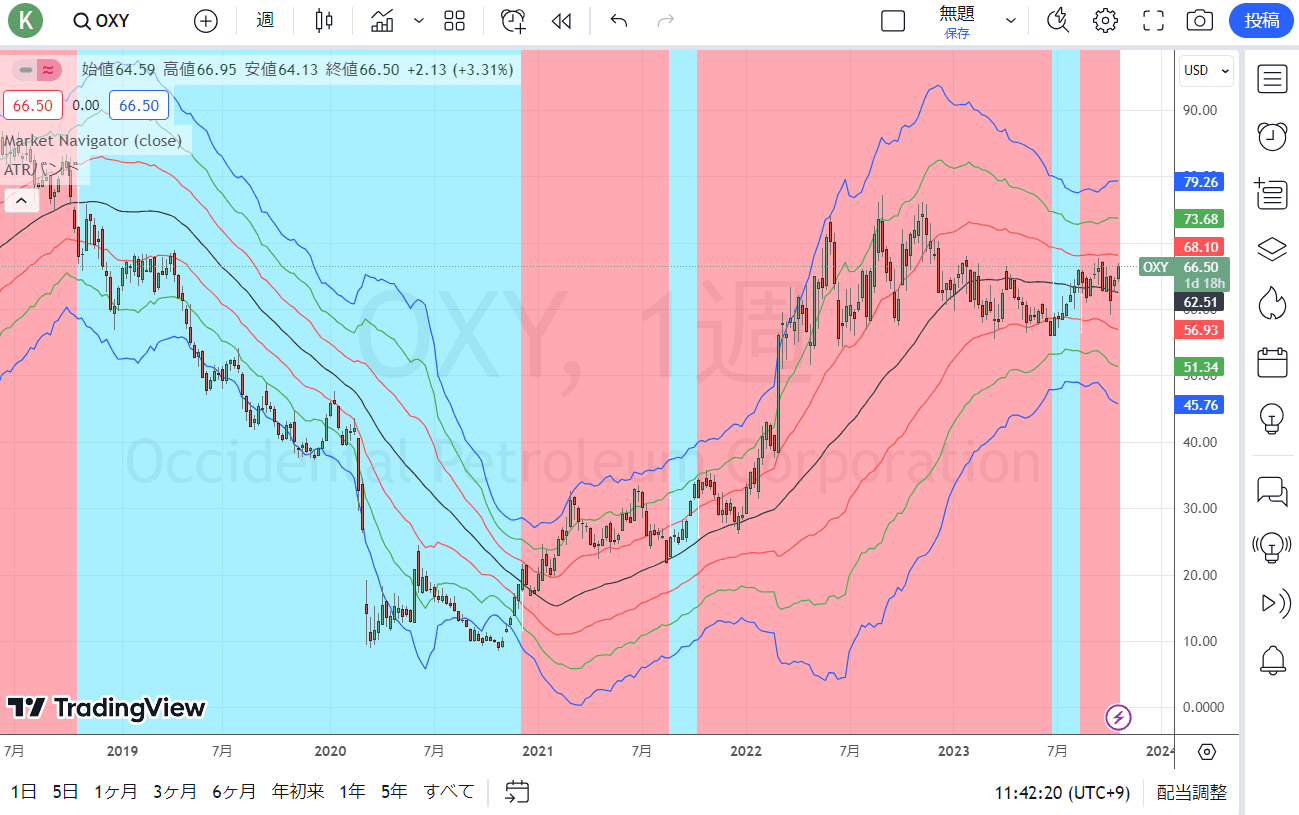

オクシデンタル・ペトロリアム(週足)

(ピンク:買いトレンド・シアン:売りトレンド)

出所:トレーディングビュー・石原順インディケーター(マーケットナビゲーターの売買シグナル)

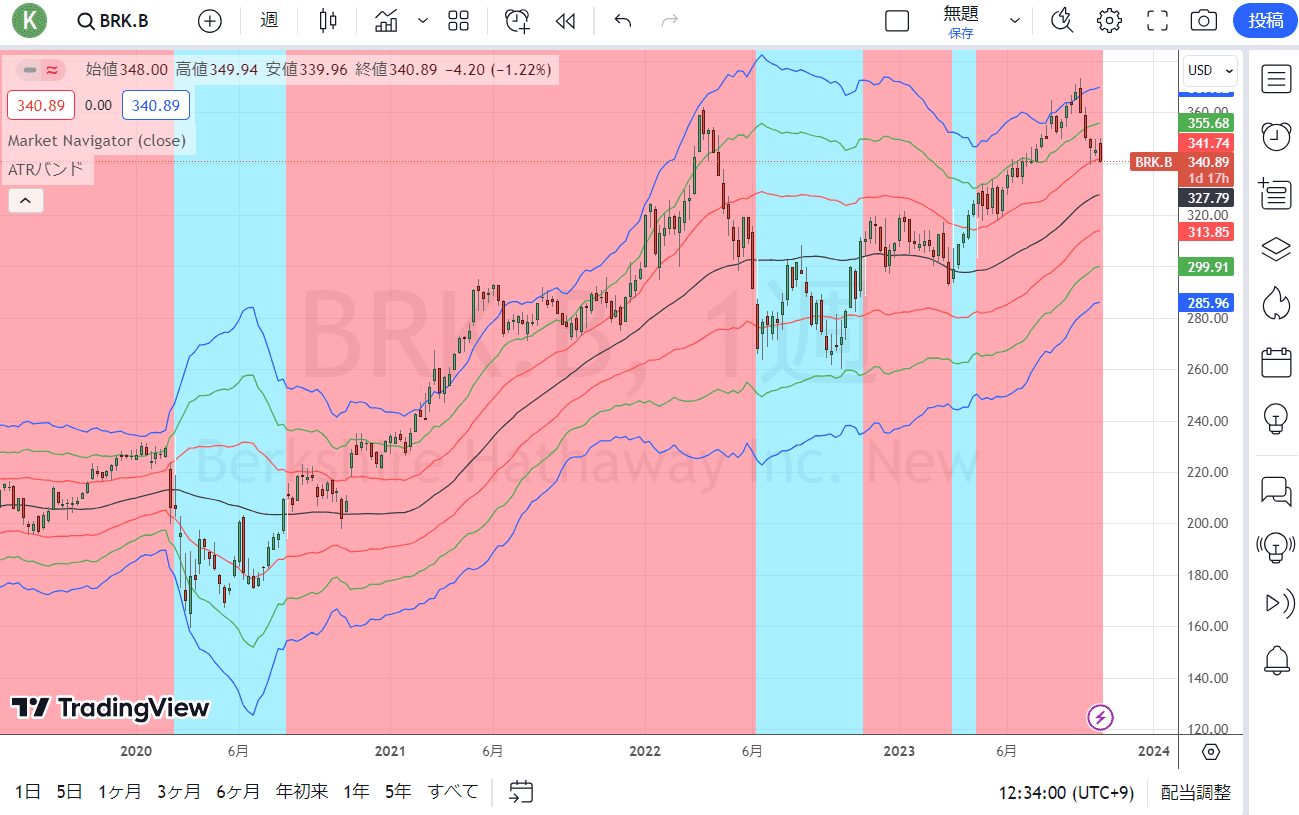

バークシャー・ハサウェイB株(週足)

出所:トレーディングビュー・石原順インディケーター(マーケットナビゲーターの売買シグナル)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)