欧米での新型コロナウイルス感染拡大から急転直下、世界の金融市場はパニックに陥りました。パニック火中では、不安とストレスで冷静な判断が難しくなります。しかし、同様に不安でストレスの大きい災害現場で、救助隊員たちはなぜテキパキ動けるのでしょう。彼らは、やるべきこと、できることの選択メニューをあらかじめ備えて、訓練し、それに基づいて行動しています。市場においても同様です。

米株式の10年以上の上昇トレンドを経た多くの投資家にとって、初めて、もしくは久々の下げ相場です。何が起こっているのか、どうなるのか、どうしたらいいのかと、切実な問い合わせが寄せられています。

そこで、あまりに不確実な段階ですが、投資家の疑問を7つに集約して、可能な限り、情勢を適切に把握し、動乱に臨む姿勢を考えます。

<質問1>どこまで下がるのですか

パニック相場がどこまで下がるかに答えるための、信頼に足る分析ツールは存在しません。ただし、米株式は10年超の大トレンドに対する修正ステージに至っています。相場は小、中、大の複数のトレンドが階層を成しています。相場が下がるほど、ポジションの含み損が増え、相場を圧迫し、小、中、大どのトレンドまで影響するかを段階的に判断します。

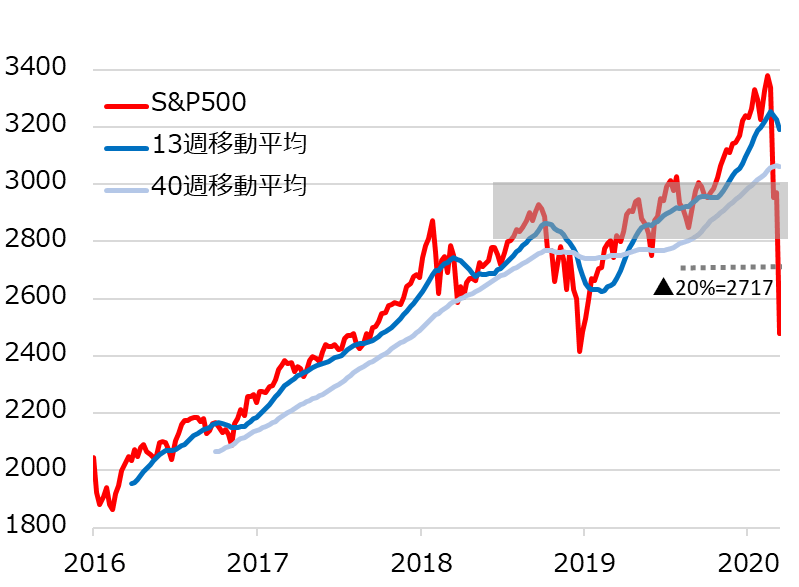

売りが売りを呼ぶ群集心理的な逃避行動になると、一般的なファンダメンタルズ分析や確率論の評価を逸脱した相場レベルに向かいがちです。その際、目立つ相場水準(大台、前の安値、前の下落率など)を超えることが、売りに弾みをつけることがあります。今回はS&P500種株価指数の調整が軽微にとどまるかを、まず2019年のもちあいゾーン3,000~2,800、次いで2016年や2018年に踏みとどまった下落率20%の2,717を水準メドとして注視しましたが、あっさり割れてしまいました(図1)。

図1:S&P500種株価指数:相場下落のメド(初期)

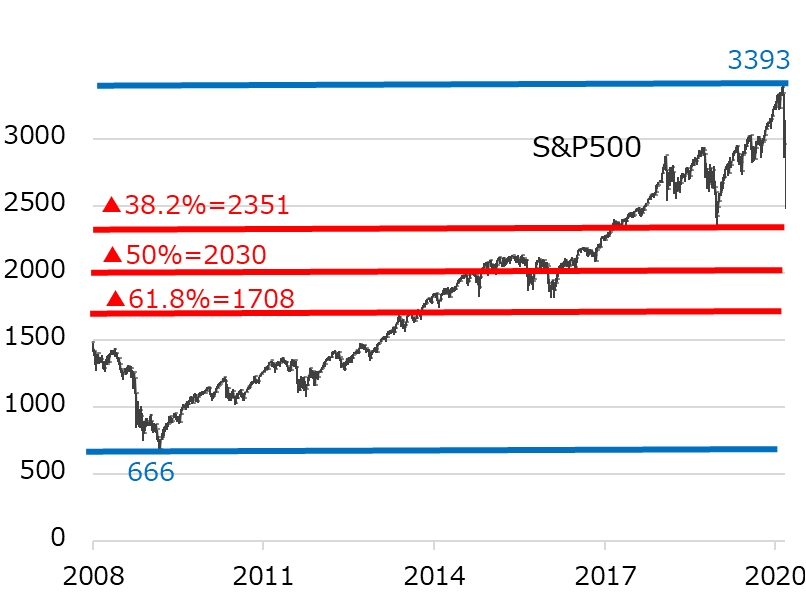

さらに大きな下げ相場になると、市場ではよくフィボナッチ黄金比38.2%、50%、61.8%が下落率のメドとして語られます。黄金比を自然界の法則とか相場の奥義であるとかの考え方には与(くみ)しませんが、日本で米株相場の時代から言われた相場の「3分の1押し」「半値押し」「3分の2押し」と近い数字です。要は市場参加者が経験則的に、この程度の相場変動があり得ると認識しているのです。

S&P500で2009年底値の666から2020年高値の3,393を大トレンドとすると、38.2%下げ2,351、50%下げ2,030、61.8%下げ1,708になります(図2)。

これら黄金比の数値は、相場下落の予想というより、「置き」の相場水準です。そこから逆に情勢をイメージするのも一案です。例えば、「過去の米景気後退で平均30%程度の下げはあった、それ以上の下落率なら経済は…」と考えます。

図2:S&P500:相場下落のメド(深刻化)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)