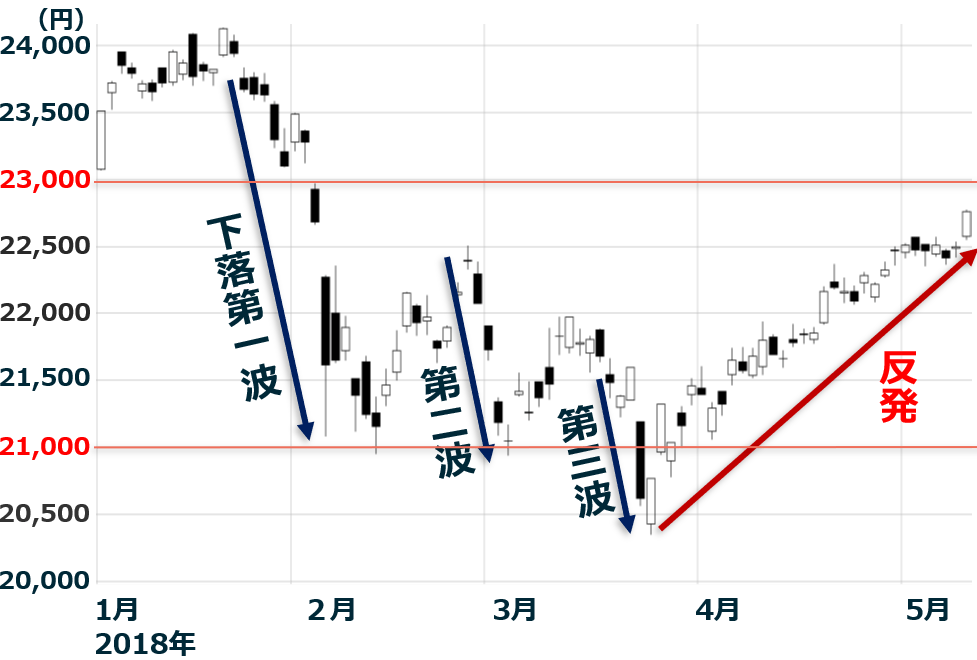

日経平均は、2万3,000円の節目に接近

先週の日経平均株価は、1週間で286円上昇し、2万2,758円となりました。米国株が元気を取り戻しつつあることが好感され、日本株にも外国人の買いが続いたと考えられます。

日経平均は、「2万3,000円の壁」に接近しつつあります。2万3,000円は、昨年11~12月に上値抵抗線として意識されていた水準で、ここに近づくと、戻り売りが増える可能性もあります。

米国株が堅調で、外国人買いが続けば、日経平均は一時的に2万3,000円を超える可能性もあります。ただ、そのまま一本調子の上昇が続くとは考えていません。今週は、2万2,500~2万3,200円の範囲で推移すると予想しています。

日経平均日足:2018年1月4日~5月11日

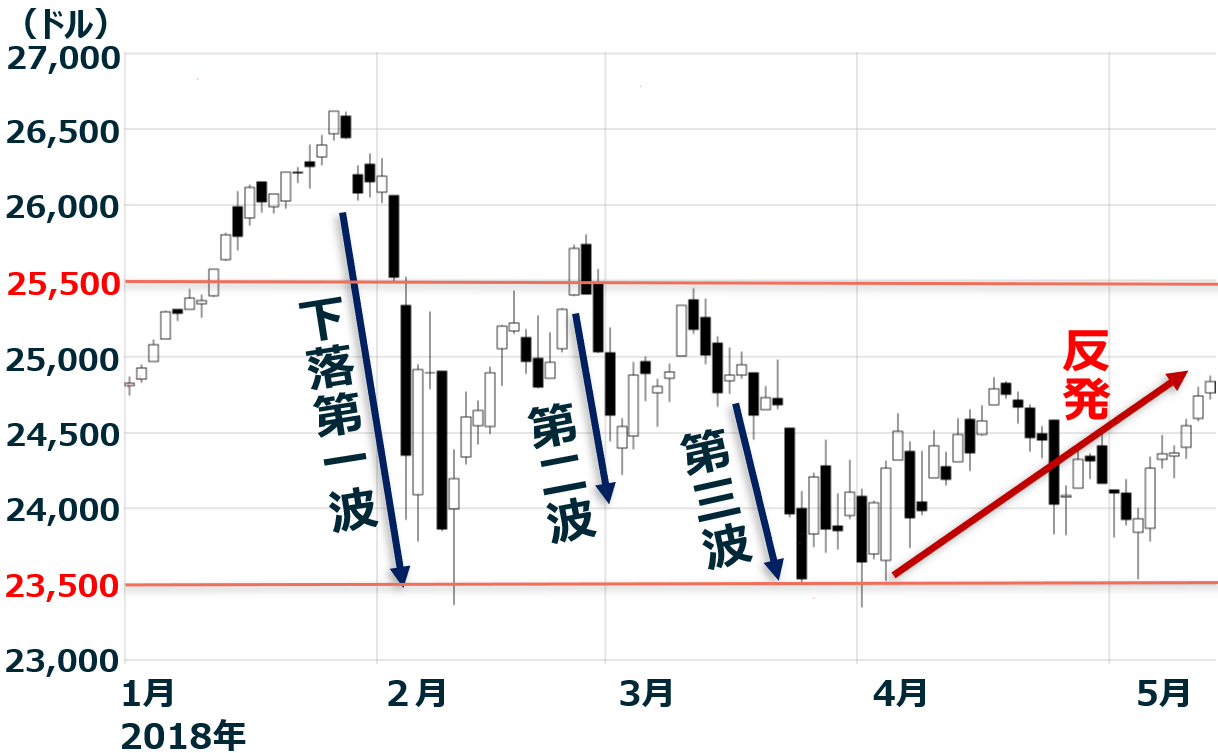

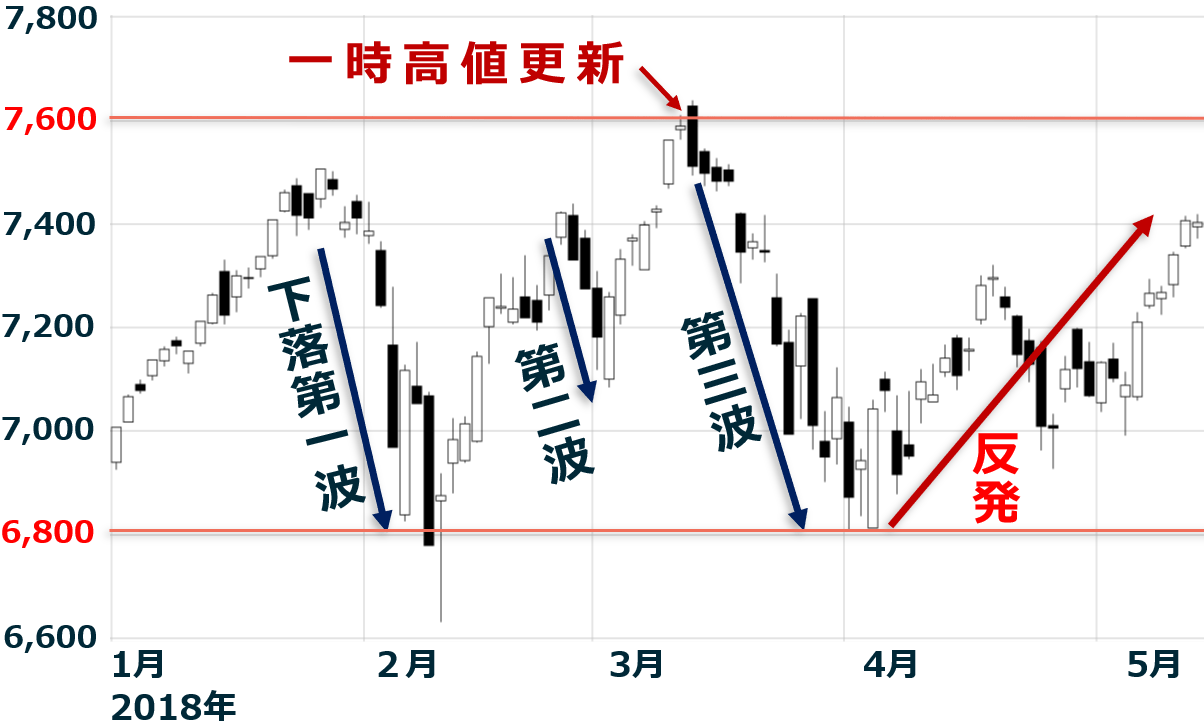

利上げペース鈍る期待?NYダウ、ナスダックの反発続く

NYダウは7営業日連続で上昇し、先週の上昇率は2.3%でした。IT大手(フェイスブック、アマゾン、グーグル、ネットフリックス、マイクロソフト、アップルなど)の比率が高いナスダッック株価指数は先週、2.7%上昇しました。日米とも、2~3月の下落3波から立ち直り、順調に反発が続いています。

NYダウ日足:2018年1月2日~5月11日

米ナスダック株価指数日足:2018年1月2日~5月11日

先週の米国株上昇の理由は、2つあります。

1~3月の企業業績が非常に好調。特に、IT大手の決算が好調

3月に、フェイスブックの情報漏洩事件を受けて、バッシングが強まると、米IT大手の株価は軒並み急落しました。「フェイスブック・ショック」と言われる急落です。

ところが、4月以降、米IT大手の業績が非常に好調であることがわかると、見直し買いが増えました。「米IT大手への反感は強く、バッシングは簡単には収まらないが、それでも米IT大手が情報を支配して稼ぐ構造は変わらない」と、考える投資家が増え、買い出動しました。ナスダック株価指数は、再び、史上最高値に近づきつつあります。

「ほどよい湯加減」が続く期待が復活

米労働省が10日発表した4月の米CPI(消費者物価指数)の伸びが市場予想を下回りました。米インフレ懸念がやわらぎ、米利上げが加速する不安がやや低下しました。4月の米CPI総合指数は、前月比0.2%の上昇で、事前の市場予測(+0.3%)を下回りました。インフレ懸念がやや緩和し、「利上げのペースが鈍化する」思惑が出たことが、米国株の買い安心感につながりました。

米景気・企業業績が強すぎて利上げが加速することが不安材料となっていますが、先週はとりあえず、「米景気は温かいがインフレが加速するほど熱すぎない」期待が生じました。去年まで続いた「ほどよい湯加減」が続く期待です。

6月12~13日のFOMCが波乱材料となる可能性に注意

日経平均は、順調に上昇していますが、まだ本格的な上昇トレンドに入る条件は整っていないと考えています。4つの注目材料がどう転ぶか、現時点で明確でないからです。4つの注目材料とは、(1)米長期金利上昇の影響、(2)日本の企業業績、(3)米中貿易戦争のリスク、(4)地政学リスクの4つです。それぞれ、ネガティブな面と、ポジティブな面があります。最も重要なのが、米長期金利上昇の影響です。

(1)米長期金利上昇の影響

米長期金利が上昇(3%前後で高止まり)、さらに年内2回の米利上げが見込まれているがどこまで上がるか?株式市場は、米金利上昇にどこまで耐えられるか?

<ネガティブな面>

米長期金利の上昇を受けて、新興国からマネーが流出し、米国に吸い寄せられ始めていることが挙げられます。その結果、ドルが主要通貨に対して、全面高となっています。対外借金の大きい国の通貨ほど、下落率が高くなっています。トルコリラは史上最安値を更新しました。アルゼンチンやベネズエラなどでも、通貨下落のリスクが高まっています。

これらの国は、ドル建ての対外負債が大きいので、自国通貨が大きく下がると、ドル建て債務の返済負担が大きくなります。ドルの上昇によって、過剰債務国の信用不安が再燃するリスクが出ています。

前回、米長期金利が3%に乗せたのは、2013年12月でした。この後、2014年1月には、アルゼンチンの通貨が急落する「アルゼンチン・ショック」が起こっています。ドル長期金利の上昇を受けて、新興国通貨が大きく下がりました。ただし、この時のショックは一時的で、2014年以降米長期金利が大きく下がったからです。

<ポジティブな面>

ドル金利の上昇によって、日米金利差が一段と拡大し、ドル高(円安)が進行する期待が出ています。これは、日本の企業業績にプラスです。

<目先の重要イベント>

目先の重大イベントとして、6月12~13日のFOMC(連邦公開市場委員会)が挙げられます。利上げが無ければ、今後の利上げペースが鈍化する見通しが広がるでしょう。ただし、利上げがあると、「ほどよい湯加減」が続く期待が薄れる可能性もあります。

(2)日本の企業業績

<ネガティブな面>

前期(2018年3月期)の業績は非常に好調でした。ところが、今期(2019年3月期)について、例年通り控えめ(低め)の予想を発表する企業が多くなっています。今期の東証一部連結純利益は、期初の会社予想ベースで小幅の減益となる見込みです。

<ポジティブな面>

1ドル105円前後を前提に、今期の業績予想をたてている企業が多いことを考えると、1ドル109円前後で、推移すれば、今期業績は上方修正され、最終的には増益になると期待されます。

(3)米中貿易戦争のリスク

<ネガティブな面>

さらにエスカレートするリスクが出てきました。米国による中国ZTE社への制裁は熾烈(しれつ)で、ハイテク戦争と言われています。個別企業をターゲットとして叩くやり方が波紋を広げています。

<ポジティブな面>

落としどころを見つけて収束していくとの見方もあります。米国が貿易戦争をしかけることで、結果的に中国市場が開放されるという側面もあります。

(4)地政学リスク

<ネガティブな面>

中東情勢が不安化しました。米国がイラン合意から離脱し、イランへの経済制裁を再開する見通しであることが波紋を広げています。イランからの原油供給が減る不安から、原油価格が大きく上昇しています。このまま原油価格の上昇が続くと、欧米の経済にマイナス影響が及ぶ懸念が生じます。

中東では、シリア情勢をめぐって、米ロ対立が深まるリスクも懸念されます。また、米国がエルサレムをイスラエルの首都と認定することで、サウジアラビアなどの友好国とも関係が悪化するリスクに注意が必要です。

<ポジティブな面>

朝鮮半島有事のリスクが低下したことは、日本株にとって、大きなプラス材料です。ただし、米朝首脳会談で、朝鮮半島の完全な非核化を進められる見通しがたつか、現時点で不透明であることには注意が必要です。

▼著者おすすめのバックナンバー

5月7日:好悪材料「がっぷり四つ」均衡が崩れるのはいつか?

4月25日:円高から円安に、トレンド変わった?ドル円を動かす3大要素とは

▼他の新着オススメ連載

今日のマーケット・キーワード:『マレーシア総選挙』、独立以来の政権交代へ

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【決算レポート】アドバンテスト-半導体テスタの好調で会社予想業績は上方修正-](https://m-rakuten.ismcdn.jp/mwimgs/0/1/498m/img_013bd150da3cbe9639f178434b82fc4b48108.jpg)

![[動画で解説]決算レポート:アマゾン・ドット・コム(AWS、ネット通販とも順調)](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_504523c48dd95efe7d0f2a8ddc61da2c43108.jpg)

![[動画で解説]みずほ証券コラボ┃11月5日【米大統領選挙、日米株の焦点は~今週は米FOMCと国内企業決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/0/0/498m/img_0013940f56cdc9650df010b82f77f5e088934.jpg)

![[動画で解説]エヌビディア祭 再開?米大統領選 投開票へ](https://m-rakuten.ismcdn.jp/mwimgs/e/1/498m/img_e167afbe56d86aa3829f7fb95f65452f49254.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]【米国株】トランプ勝利 相場先読み3ステップ](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8dc022675ef0a521beab31fdc9c4ebe60373.jpg)