<指数パフォーマンス比較~バリュー株orグロース株どっち優勢?~>

10月の中小型株ハイライト「影が薄く、商いも薄く」

マーケット的には歓迎されていなかった石破茂新政権の誕生…不穏な幕開けとなった10月相場ですが、政治に対する不安感(絶望感?)と照らし合わせれば、大健闘したと評せる1カ月でもありました。

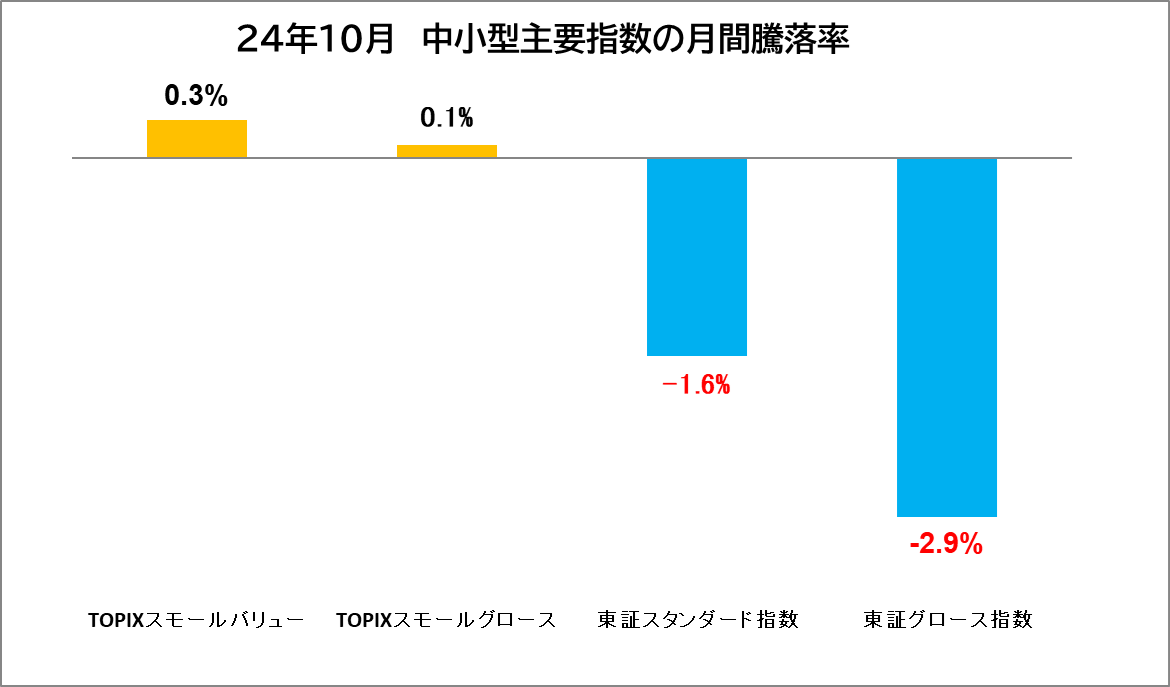

10月の月間騰落率は、日経平均株価が+3.1%、TOPIX(東証株価指数)+1.9%と月間上昇でフィニッシュ。上表の中小型株指数でいえば、プライム市場のスモール系指数は小幅ですがプラス。一方で、スタンダード市場とグロース市場の指数はマイナス(逆行安)でした。

戦々恐々の「石破相場」でしたが、総裁、そして首相就任後は驚くほどマーケットフレンドリー側にキャラ変(ここでのブレブレ政策発言も支持率低下に響いたはずですが)。心配したほど下がらなかった石破相場でしたが、強運だったのは就任タイミングに合わせて外部環境が好転したことでした。

雇用統計以降、市場予想を上回る強い経済指標が続いたことで、FRB(米連邦準備制度理事会)による大幅な利下げ思惑が後退。これに、米大統領選挙でのトランプ勝利の確率アップを見込んだ「トランプトレード」も上乗せされます。

米長期金利の上昇による「ドル買い」要因発生で、9月16日には一時140円割れしたドル/円が、10月高値で153円台後半まで急伸。同時に米国株も上向き、主要株価指数が最高値更新ラリーを再開しました。

これまで何度も見た光景ですが、「米国株サマサマ」で日本株も恩恵を受けて上昇し始めます。円安と米国株高が理由ですので、物色の中心はプライム市場の大型株。ただ、ここで珍しい現象も起こりました。

外部環境が良いため、そのおこぼれで寄り付き高く始まる日本株。一方、27日の衆院選の投開票を前に、自民党の苦戦を伝えるニュースが相次ぎました。ここで起きたのが、「高く売れるうちに(持ち株を)売っておこう」の大号令。

朝9時から東京時間が始まると、毎日のように上げ幅縮小&下げ幅拡大。「衆院選で与党が大敗したら株価下がるんじゃないの?」が脳裏にある中、高く売れるうちに売っておこうを実践したのが、日本の個人投資家や機関投資家でした。

10月8日~23日まで、日経平均株価とTOPIXが11日連続で「陰線(=始値より終値が安い)」を形成。日経平均で12年ぶり、TOPIXでは32年ぶりの珍事でした。

「高く売れるうちに売っておこう」は売り手側の心理。買い手側でいえば、(与党の大敗による株安リスクもあるのに)「今は急いで買うようなタイミングではない」といった心理になります。

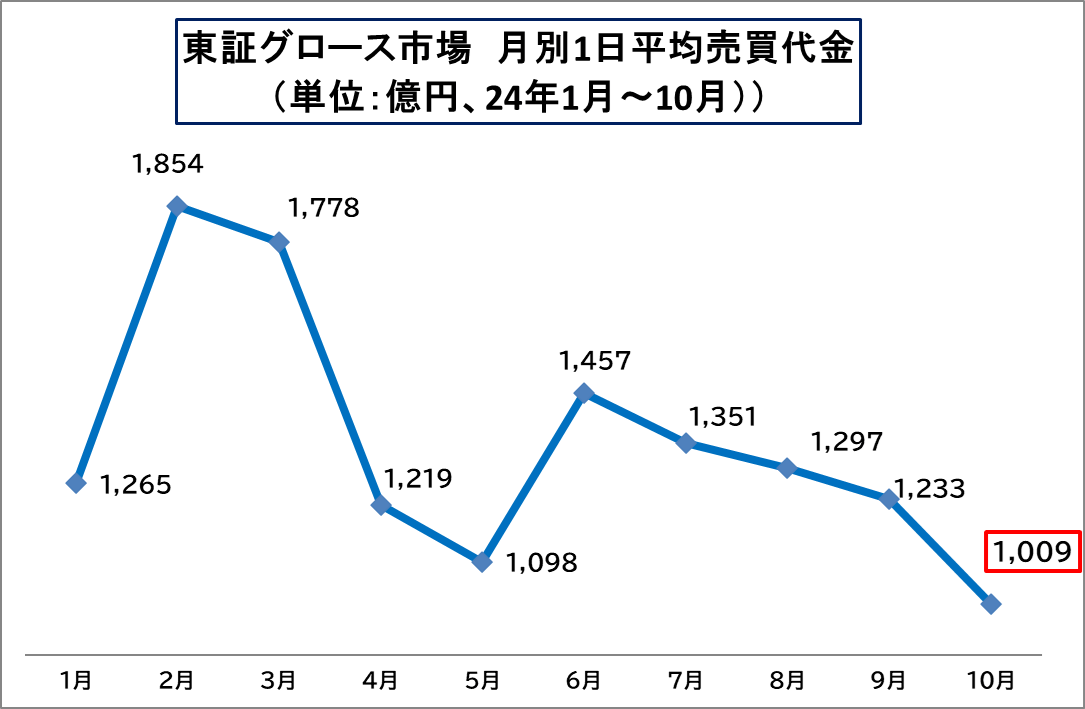

結果、衆院選が接近するにつれ、日本株全体の売買代金が減少の一途をたどりました。とくに中小型株の流動性は枯渇し、東証グロース市場は売買代金1,000億円割れが常態化。21日の819億円は6カ月ぶりの低水準でした。

売買減少に関しては、選挙前の手控え感に加えて、23日プライム上場の注目IPO(株式の新規公開)東京メトロ(9023)の人気化も理由と振り返られます。公開価格が配当利回りの高いリーズナブルな設定だったこともあり、ブックビルディングで絶大な需要を集めたことは話題にもなりました。

上場手前は東京メトロの申し込みに個人マネーの一部が拘束されたほか、IPO株が満足に手に入らなかったことで、その資金がセカンダリー(初値形成後)での購入にも回ったと考えられます。

売買代金急増(5日平均が25日平均の2倍以上)のグロース銘柄

⇒短期の個人マネーは株価3ケタの低位株を主戦場に

| コード | 銘柄名 | 10月末 終値 |

売買代金 |

|---|---|---|---|

| 2586 | フルッタフルッタ | 244 | 121 |

| 4883 | モダリス | 146 | 99 |

| 5253 | カバー | 1,918 | 74 |

| 2936 | ベースフード | 477 | 58 |

| 3185 | 夢展望 | 164 | 15 |

| 5580 | プロディライト | 1,078 | 11 |

| 6232 | ACSL | 921 | 9 |

| ※株価データは10月31日終値時点 | |||

人通りがあまりにも少なくなった中小型市場にあって、人の集まっていない銘柄には近寄らないデイトレ系資金は行き場を失います。そのタイミングで、時価総額が小さく、株価も安い小型低位株の中から、材料が付いた銘柄がいくつか生まれました。

小型の低位株だったフルッタフルッタ(2586)やベースフード(2936)がグロース市場の売買代金ワンツーを記録する日も。人が集まり(流動性が高まり)、そして株価が上昇モメンタムにある銘柄というのは、刹那的ではあったとしても「正義」であることを痛感させられる光景でした。

新NISAで中小型株!今月の銘柄アイデアは…閑散に売り少なし

11月5日から、東京証券取引所が13年ぶりに取引時間を延長します。15時終了が、15時半終了に30分取引時間が長くなるわけですが…そのタイミングが日本企業の決算発表シーズンと重なります。引け後15時に発表する企業が伝統的に多かったわけですが、取引時間の延長によって発表時刻はどう変化するのでしょうか?

「引け後」のまま、スライドして15時半に発表する企業が増えるのか、それとも15時発表を維持する企業も多いのか…。

この11月の決算発表は、3月決算企業の中間決算発表に該当します。上期の状況を見ながら、通期予想を修正するか? そして、(グロース市場の銘柄には期待薄ですが)自社株買いなどの株主還元強化策がよく出る時期としても知られています。

ポジティブorネガティブのサプライズ発生で株価が大きく変動するきっかけとなるため、「森(市場全体)より木(個別銘柄)を見る」な時期となります。

日本企業の決算発表は7~14日(いずれも200社以上が決算発表を予定)に集中しています。発表社数のピークは14日(570社)、次いで8日(504社)。中小型株では、スタンダード市場の流動性トップ名村造船所(7014)の発表日が11月12日、グロース市場のトップであるカバー(5253)も11月12日に発表予定です。

これまでの決算発表時刻を維持する結果、取引時間中の決算発表となる銘柄もかなり多くなるはず。ファーストアクションは機械注文(アルゴリズム)がとれるとしても、決算の中身を見ない定量情報だけの売買により、上にも下にも短期的なオーバーシュートは発生すると考えられます。

これが長い目で見た収益機会につながる可能性もあるため、直後の傾向を分析しながら対応策を練ることが重要といえそう。

さて、年末も近づく11月ですが、中小型グロース株にとっては金利の上昇が引き続き敬遠要因になる可能性も。10月の米金利上昇がグロース株にとってネガティブでしたが、10月末の日本銀行会合後の植田和男日銀総裁会見を受け、日銀の12月会合の利上げ可能性も再浮上しています。

また、米大統領選挙、FOMC(米連邦公開市場委員会)もあり、国内でも与野党の協力関係がどういう形で見えてくるかが不透明。毎度のことですが、買い手控え要因には事欠かず、10月に続いて予想されるのが「薄商い」です。

東証グロース市場の1日当たり売買代金を調べると、10月は1,009億円と月別で見た今年の最低額でした。売買のしやすさは換金性の高い金融資産である株のメリットで、だからこそ流動性の高低はプレミアムの高低につながります。流動性が低下している時期はプレミアムが低下することにより、例えば予想PER(株価収益率)などで見た評価も低くなります。

金利上昇と流動性低下により、株価に高いプレミアムが付きにくい環境が想定されます。とりわけ予想される「薄商い」を前提に、どういった株が高いパフォーマンスを残せると考えられるか?でいえば…「薄商い」だった10月相場を好パフォーマンスで乗り切った、閑散に売りが少ない好需給銘柄に注目したいところ。

「閑散に売り少なし」中小型株では希少な好需給銘柄

【条件】

(1)スタンダード、グロース上場で時価総額200億円以上

(2)売買代金25日移動平均1,000万円以上

(3)今期増収増益見通し

(4)年初来高値乖離がマイナス10%未満

(5)信用買い残の発行済み株数に対する比率が5%未満

※時価総額大きい順

| コード | 銘柄名 | 年初来高値 乖離率 |

信用買い残 比率 |

|---|---|---|---|

| 4716 | 日本オラクル | ▲5% | 0.0% |

| 9166 | GENDA | ▲9% | 2.3% |

| 8890 | レーサム | 0% | 0.0% |

| 4431 | スマレジ | ▲1% | 1.2% |

| 1965 | テクノ菱和 | ▲3% | 0.5% |

| 6226 | 守谷輸送機工業 | ▲5% | 2.9% |

| 2932 | STIフードHD | ▲5% | 0.7% |

| 4439 | 東名 | ▲1% | 0.6% |

| 247A | Aiロボティクス | ▲1% | 2.1% |

| 6834 | 精工技研 | ▲1% | 2.2% |

| 7823 | アートネイチャー | ▲4% | 0.0% |

| 4435 | カオナビ | ▲2% | 2.1% |

| 9556 | INTLOOP | ▲1% | 4.0% |

| 4377 | ワンキャリア | ▲10% | 1.6% |

| 3452 | ビーロット | ▲3% | 3.4% |

| 2830 | アヲハタ | ▲1% | 0.2% |

| ※黄色の網掛けは東証スタンダード上場銘柄 | |||

スタンダード、グロース上場の銘柄の中から、下げトレンドに逆行し、年初来高値圏を維持する買い方需給が良好な銘柄をピックアップ。刹那的に盛り上がった赤字や減益の材料株を排除するため、今期増収増益見通しの銘柄だけを残しました。

また、短期売買勢が多いかどうかは信用買い残で判定するのが妥当なため、発行済み株数に対する信用買い残比率が低い銘柄に絞りました。

上記条件で抽出された「閑散に売り少なし」銘柄はわずか15銘柄。その中でも、年初来高値との乖離(かいり)が小さいのはスタンダード上場のレーサム(8890)…ですが、これはヒューリックによる1株5913円のTOB発表が理由のため無視してください。

年初来高値に近いところでは、POSレジ提供のスマレジ(4431)。9月に発表した中期経営計画(以下:中計)での成長見通し引き上げが好感されています。光回線事業の東名(4439)も、10月に発表した中計が一段高の手掛かり材料に。事業戦略コンサルのINTLOOP(9556)も9月公表の中計で示した5年先の目標値がビッグサプライズとなった銘柄。

会社側が示す成長に向けた意欲的な姿勢に対し、地合いが悪い中でも市場は評価していることが分かります。中小型株に対しては、ポジティブな中計は強いカタリストになるようです。

これら銘柄がなぜ、個人投資家の戻り売り圧力が強い地合いにあって、上値を切り上げられているのか? その理由は、(1)機関投資家の買いが入っている、(2)個人投資家の戻り売り圧力が小さい…シンプルにこの2点の需給要因で説明が付きます。薄商い下で、(2)の個人の売りが少ないと感じられる銘柄に注目してみてください!

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)