日米金利差が拡大する中で、円高が進むのはなぜか?

円高がジリジリ進んでいることが、日本株、日本経済にとって不安材料となっています。米国の中央銀行であるFRB(連邦準備制度理事会)が利上げを続ける間、日本銀行は、長期金利(10年)をゼロに固定したままです。

そのため「日米金利差が拡大していく中で、円高が進むのはおかしい」と考える人が増えています。果たして、その考えでいいのでしょうか?

米国の金融政策を決めるFOMC(連邦公開市場委員会)が、3月20~21日に予定されています。21日(日本時間では22日午前3時)に0.25%の追加利上げが発表されるのは、ほぼ確実です。利上げ目前でもドル安(円高)が続くのは、なぜでしょう?

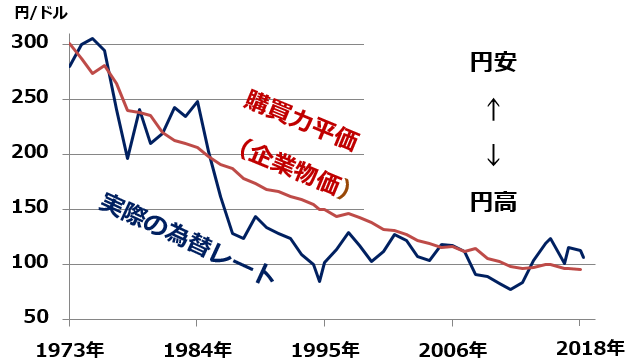

確かに、ドル/円を動かすもっとも重要な要因は、日米金利差です。しかし、ドル/円を動かす要因は他にもあります。普段、注目されることは、ほとんどありませんが「購買力平価(企業物価ベース)」も、長期的な為替水準を決める要因です。

国際通貨研究所によると、購買力平価(企業物価ベース)は、昨年2017年末時点で1ドル95.42円です。購買力平価へのさや寄せが続くなら、さらなる円高が進むこともあります。

日米金利差から見ると、ドル/円はほぼ妥当水準

米金利が上がり、日米金利差が拡大すると、円を売ってドルを買う投資家が増えます。これが円安要因です。逆に米金利が下がり、日米金利差が縮小することは円高要因です。

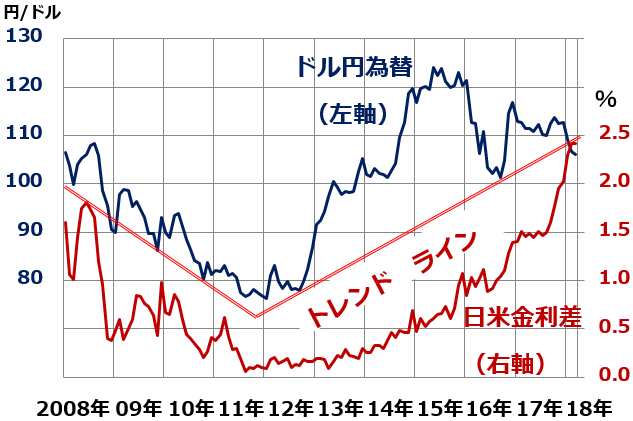

ドル/円は、次のグラフでわかる通り、長期的には日米の2年金利差(米国の2年債利回り-日本の2年債利回り)に連動しています。

日米の2年金利差と、ドル/円為替レートの推移(2008年1月~2018年3月7日)

過去10年を見ると、おおむね2年金利差とドル/円は連動してきたことがわかります。ただ、厳密に言うと、次のように細かい相違があります。

- 2008~2011年:日米金利差の縮小にしたがって、円高(ドル安)が進行

- 2012~2015年:日米金利差は少ないにもかかわらず、大幅に円安進行。日本が大規模な金融緩和で円安を進める間、米国が円安を容認していたため

- 2016~2018年:日米金利差が拡大する中で、円高が進行。2016年は、米政府から円安批判が出たため、大幅に円高進む。その後、円安批判はなくなったが、ジリジリ円高が続く。2012~2015年の「行き過ぎた円安」に、修正が起こったと見ることもできる

ドル/円は、長期的には、購買力平価に沿って動いている

ドル/円は、短期的には日米金利差で動きますが、長期的には購買力平価(企業物価ベース)の変動に沿って、動いていることがわかります。

ドル/円為替の購買力平価と実際のレート推移(1973年1月~2018年3月7日:購買力平価は2017年12月まで)

購買力平価は、一言で言うと「貿易収支を均衡させる為替レート」です。

実際の為替が、購買力平価よりも大幅に円高になると日本企業は輸出競争力を失います。購買力平価よりも大幅に円安になると、日本企業の輸出競争力が飛躍的に高まります。短期的には問題にならなくとも、長期化すると貿易不均衡が起こり、貿易摩擦につながることがあります。

ただし近年は、購買力平価が為替レートを決めることは、ほとんどなくなりました。貿易収支よりはるかに規模が大きい「資本収支」が、為替を動かすようになったからです。そのため、為替アナリストの間で、購買力平価はあまり話題に上らなくなりました。資本収支に影響を与える「内外金利差」に、為替市場の関心は集中しています。

それでも時折、購買力平価が話題になります。それは、購買力平価よりも大幅に円安が進んで、米国から「円安批判」が出るときです。そうなると、米国の政治圧力によって、円高が進みます。

今、トランプ米大統領は、表立って日本の貿易黒字や円安を批判することはありません。日本との友好関係を重視しているからだと思います。ところが、NAFTA(北米自由貿易協定)の見直しや、鉄鋼やアルミニウムに追加関税をかけることには、熱を上げています。

そこで思い出されるのが、米国大統領選挙期間中のトランプ氏の言動です。当時、対米貿易黒字の大きい中国、メキシコ、日本を敵視する発言が目立っていました。円安も強く批判していました。今、表立って為替に言及しなくても、心の底では円高(ドル安)が望ましいと考えている可能性はあります。為替市場は、トランプ大統領の心の底を忖度(そんたく)して動いているのでしょうか?

さらなる円高は進むか?今月の2つのイベントに注目

これまでは日米金利差の拡大を無視して円高が進んできました。ここから、さらに米利上げが続けば、一気に円安に反転する可能性もあります。

一方、先行き、米景気が減速に向かうと考えられるようになり、米金利の先高感が低下すれば、円高が続く可能性もあります。

正直どちらに進むか、今は見極めにくいところです。今月、米金利と、ドル/円にとって重要なイベントが2つ控えています。

1つは3月9日に発表される2月の米雇用統計です。もう1つは、3月20~21日のFOMCです。

イベント通過後に、円安になるか、円高が進むかによって、為替市場が何を織り込もうとしているのか見えてくる可能性もあります。

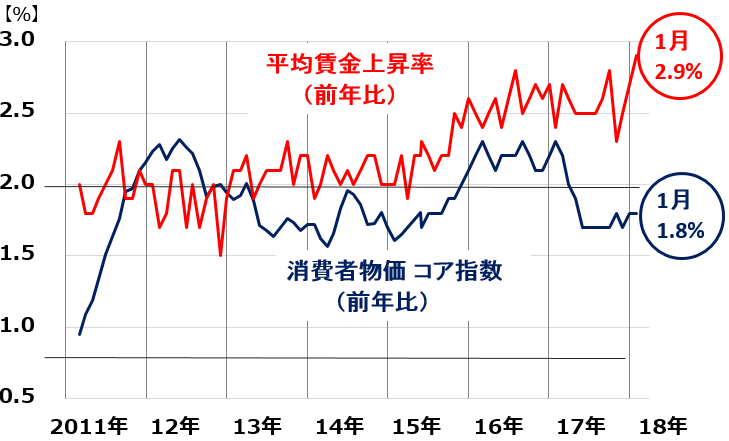

2月の米雇用統計の注目点

平均賃金上昇率に注目が集まっています。2月2日に発表された1月の雇用統計で、平均賃金が前年比2.9%上昇していたことが、2月のNYダウ急落のきっかけとなったからです。賃金上昇率が高まり、インフレが高まることで、米利上げのピッチが加速する懸念が生じました。

米国の平均賃金上昇率(前年比)・消費者物価コア指数(前年比)推移(2011年1月~2018年1月)

一方、米国のインフレ率は落ち着いているとの見方もあります。

米国のインフレを見る上で、より重要なCPIコア(消費者物価コア指数)の前年比上昇率が2%以下に留まっているからです。いろいろな見方がある中、9日に発表される平均賃金上昇率と、市場の反応に注目が集まっています。

3月21日のFOMC結果発表時の注目点

0.25%の利上げがあることは、ほぼ確実です。利上げがあってもサプライズとはなりません。注目は、FOMC声明文やパウエルFRB議長のコメントです。タカ派(利上げに積極的)トーンか、ハト派(利上げに消極的)トーンか? それによって、為替はどう動くか、に注目しています。

この連載は〔平日毎朝8時〕に公開中!

▼もっと読む!著者おすすめのバックナンバー

2018年3月7日:米2月雇用統計 直前レポート:注目は労働賃金。株への影響は?(荒地潤)

2018年3月7日:本当に貿易戦争は勃発するのか?ドル安、世界株安ショック再び?(ハッサク)

2018年2月27日:暗黙の了解、米利上げ3回は本当か?(窪田真之)

▼今日のマーケット・キーワード :『仮想通貨』を理解するシリーズ3

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[動画で解説]【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落](https://m-rakuten.ismcdn.jp/mwimgs/4/7/160m/img_470035e1d1601585a3ca11043f2df08970616.jpg)

![[動画で解説]今、上昇している市場はどこ?投資信託ランキング(2024年6月) 株高、ドル高、米国利下げ・・・そろそろ債券ファンドの出番?](https://m-rakuten.ismcdn.jp/mwimgs/d/1/160m/img_d1abb2680c8dd4085514b77e0544ce7e131675.jpg)

![[動画で解説]中国4-6月期経済成長率は4.7%増で鈍化。「三中全会」の景気回復効果は限定的か](https://m-rakuten.ismcdn.jp/mwimgs/5/5/160m/img_55107ca64e159b02b61e5054855d701b52288.jpg)