トランプ氏の政策のポイントは?

そこで、あらためてトランプ氏の政策について整理し、ネガティブ面ついてもう少し掘り下げておく必要がありそうです。

まず、トランプ氏の掲げる主な施策は下記になります。

- 減税(トランプ減税の恒久化、法人税率引き下げ)

- 関税強化

- 不法移民対策

- 規制緩和(エネルギー開発など)

これらの政策の進捗(しんちょく)度合や手を付ける順番、そしてその内容などによって、景気刺激効果や米財政への影響、インフレ再燃の可能性などを推し量っていくことになります。

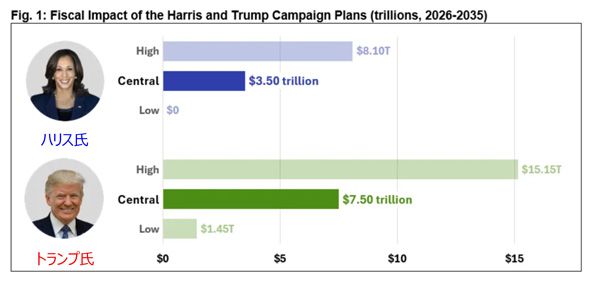

そこで参考にしたいのが、米国の上下院の元議員らが超党派で構成する「責任ある連邦予算委員会(CRFB)」が10月7日に公表した、大統領選挙の両候補者の政策に伴う財政上の影響についての試算です。

この試算では、今後10年間の中心値でハリス氏が約3.5兆ドル、トランプ氏が7.5兆ドルの赤字増加が見込まれています。

<図4>今後10年間で予想される米政府の債務増加額の試算(2026年度~2035年度)

さらに、責任ある連邦予算委員会は、その内訳についても示されています(下の図5)

<図5>トランプ氏の政策による財政への影響の内訳

上の図5で目立つのは、やはり減税による財政支出の負担増が大きいことです。「トランプ減税の恒久化」と「減税・税額控除」と合わせて10年間で9兆4,500億ドル規模になります。

具体的な内容としては、トランプ前政権時代の2017年に成立した「トランプ減税」のうち、2025年末に期限を迎える個人所得減税などを恒久的に延長することや、相続税や贈与税の基礎控除額の増加、そして法人税率の引き下げなどです。

今回の米大統領および議会選挙で「トリプル・レッド」が濃厚となる中、法案可決へのハードルはかなり低くなったと言えますが、政策規模が巨大なだけに、景気への好影響と同時に、米国債の格下げ観測などが高まりやすいため、今後の格付け機関の動向や、米国債の入札状況などに警戒する必要がありそうです。

そして、目立っているもう一つの点は、収入項目にある「関税強化」です。こちらは10年間で2兆7,000億ドルの収入増が見込まれています。

トランプ氏は選挙戦の期間中に、全ての輸入品に10%の一律関税をかけると主張し、税率については20%と発言したこともあるほか、中国製品には60%を課すとの発言も出てきています。

上の図5を見ても分かるように、関税による収入寄与度はかなり大きく、トランプ氏が財政悪化を緩和させるために、関税強化にかなり力を入れてくる可能性がありそうです。

関税は輸出側ではなく輸入業者が支払う制度のため、米国内での販売価格に転嫁される公算が大きく、インフレを誘導したり、相手国からの報復措置を招く恐れがあります。

そのため、関税強化は段階を踏みながら進めて行く可能性が高そうですが、一気に一律関税をかける動きになった場合にはインフレ警戒が高まるかもしれません。

気になるあの人物、イーロン・マスクの存在

そして、もう一つ気になるのが、マスク氏の存在です。今回の大統領選挙における功労者の一人でもありますが、同氏が政権内においてどのようなポジションに就くのかも焦点になりそうです。

マスク氏はEV(電気自動車)製造企業のテスラの経営者であり、テスラ社は中国でビジネスを展開しています。前回のトランプ政権時は中国に強い圧力を掛けていましたが、マスク氏の影響で中国に対するアプローチがこれまでとは異なってくるかもしれません。

例えば、半導体などの先端技術に関する品目や、米国内の小売業を圧迫しているSHEIN(シーイン)やTemu(テム)といったディスカウントEC(電子商取引)業者など、的を絞って中国へプレッシャーをかけることなどが考えられます。

もっとも、トランプ氏の大統領就任は来年1月になるため、本格的に政策が動き出すまでには、まだ時間がありますが、その間に、トランプ氏の不規則かつ予測不能な発言が出てくることも想定されるため、しばらくは「トランプ発言」に市場が振り回される場面が増えるかもしれません。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米国株】トランプ勝利 相場先読み3ステップ](https://m-rakuten.ismcdn.jp/mwimgs/a/8/498m/img_a8dc022675ef0a521beab31fdc9c4ebe60373.jpg)

![[動画で解説]大乱世で生き残る長期視点の分散投資先](https://m-rakuten.ismcdn.jp/mwimgs/9/3/498m/img_931e97658bb99c158f5be15ab1f8a1d368510.jpg)

![[動画で解説]トランプ氏勝利でドル買い・円売りは正しいのか~日本の輸出物価から見た米製造業のやばい状況~](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9a9d704c96d0464fdcc1022c21182ed111242.jpg)

![[動画で解説]【決算レポート】アドバンテスト-半導体テスタの好調で会社予想業績は上方修正-](https://m-rakuten.ismcdn.jp/mwimgs/0/1/498m/img_013bd150da3cbe9639f178434b82fc4b48108.jpg)

![[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)](https://m-rakuten.ismcdn.jp/mwimgs/0/2/346m/img_02391d49620c0ccb9ae5b9246af709d075186.png)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)