循環物色とトレンド追従型売買に伴う株価波乱は収まるか

長期金利の上昇に身構えて高値波乱となった米国株式が落ち着きを取り戻し、NYダウ平均は過去最高値を更新しました(3月10日)。

ナスダック総合指数は2月12日に最高値を付けて以降、10%超の下落を強いられましたが、9日は約4%上昇。8日に100日移動平均線を割り込んだ値ごろ感による押し目買いが入りました。

ただ、市場のリフレ期待(景気と物価の回復観測)は根強く、バイデン政権による1.9兆ドル(約200兆円)の追加経済対策も近く成立する見通しです。これを受けて長期金利が一段と上昇すれば、スタイルローテーション(循環物色)に追従する順張り売買がハイテクなどグロース株の予想PER(株価収益率)を再び抑制するリスクも否定できません。

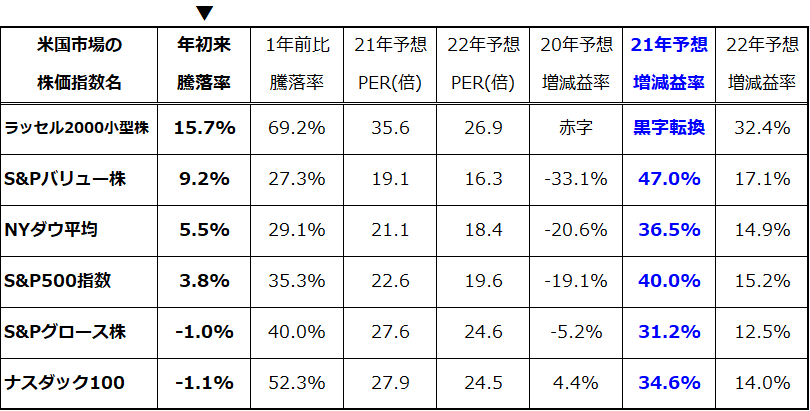

図表1は、米国の主な株価指数を「年初来騰落率」の降順に並べ、予想PERや業績見通し(市場予想平均)を示したものです。

今回のローテーションでは業績回復見通しの勢いが強い小型株、バリュー株、景気敏感株への資金シフトが目立っています。ナスダック100指数やグロース株の下落は、「1年前比騰落率」が示すとおり昨春以降のコロナ禍で先行して上昇してきた「反動調整」とも言えます。

長期利益成長期待が強い銘柄を中心に早晩底入れする可能性がありそうです。来週開催されるFOMC(米連邦公開市場委員会)(3月16~17日)でFRB(米連邦準備制度理事会)が発表する金融政策姿勢と長期金利の反応に市場の関心が高まっています。

<図表1:株価指数別騰落率でみるスタイルローテーション>

出所:Bloombergより楽天証券経済研究所作成(2021年3月10日)

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/160m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)