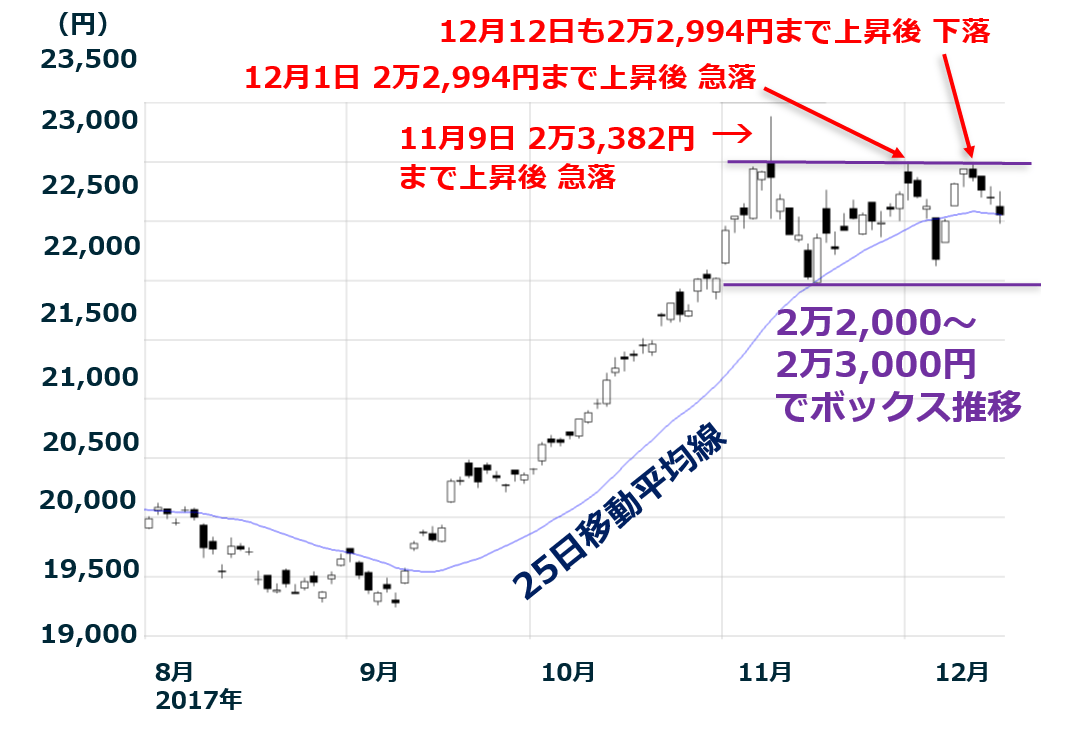

3度トライして超えられない2万3,000円「売りの壁」

先週の日経平均株価は、12日(火)に一時2万2,994円まで上昇しましたが、そこから売りが増えて反落しました。15日(金)は2万2,553円まで下がりました。

日経平均日足:2017年8月1日~12月15日

11月9日、12月1日に続いて、2万3,000円「売りの壁」への3度目のトライでしたが、3度とも、2万3,000円が近づくと売りが増えて、打ち返されました。偶然ですが、12月1日も12日も、2万2,994円まで上昇してから、売られました。

2万3,000円が近づくと売りが増え、2万2,000円が近づくと買いが増える展開は変わりません。結果的に、11~12月の日経平均は、2万2,000~2万3,000円のボックス圏で推移しています。

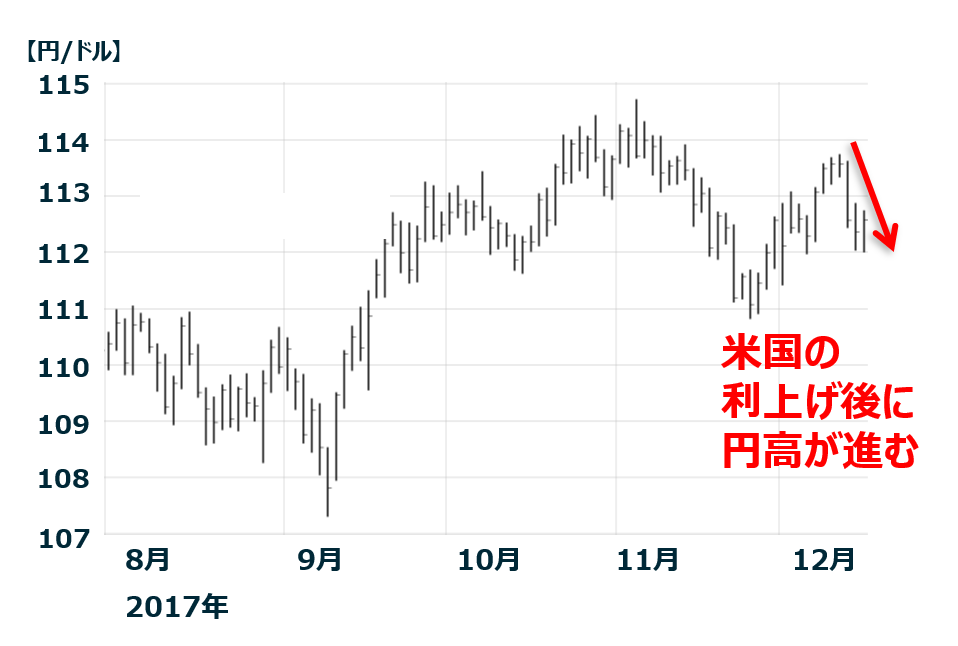

米利上げ後にドル安が進んだことが、日経平均反落の要因に

13日のFOMC(米連邦公開市場委員会:米国の金融政策決定会合)で、米国の中央銀行であるFRB(米連邦準備制度理事会)は、0.25%の利上げ(FF金利の誘導水準を1.00~1.25%から1.25~1.50%へ引き上げ)を実施しました。利上げは、事前にほぼ確実視されていて、サプライズはありませんでしたが、13日のニューヨーク市場からドル安(円高)が進みました。

ドル円為替レート:2017年8月1日~12月15日

利上げを事前に織り込んで、ドル高(円安)が進んでいましたので、利上げの発表で材料出尽くしとなって、円高に反転したとも言えます。

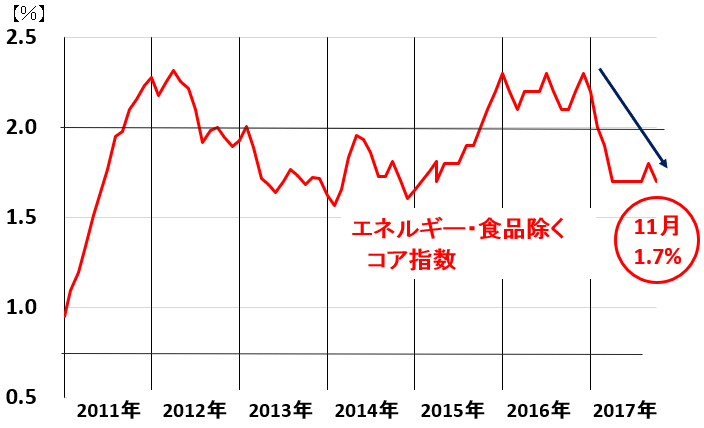

ただ、円高反転には、もう1つ理由があります。米国のインフレ率の伸び悩みが明らかになったことです。13日に発表された、11月の米CPI(消費者物価指数)で、注目されている、コア指数(エネルギー・食品除くベース)は前年比+1.7%でした。10月(前年比+1.8%)よりも伸びが鈍化し、FRBがターゲットと考えている2%インフレに届いていません。

インフレ率だけを見ると、利上げを続けていくことを正当化できない状態です。

米CPI(エネルギー・食品を除くコア指数)前年比推移:2011年1月~2017年11月

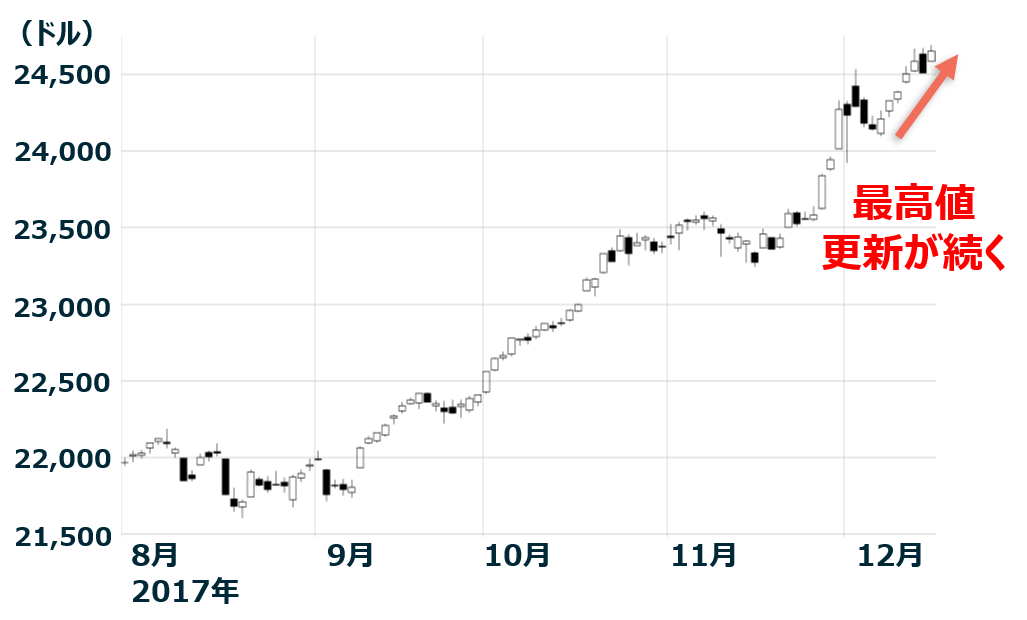

NYダウは、インフレ率の伸び悩みを好感

一方、NYダウは利上げ後も史上最高値を更新。インフレ率鈍化が好感されています。利上げによって米金利の上昇ピッチが速くなると、米国株に売り圧力が働きます。ところが今回、利上げは続くが、利上げピッチは「ゆっくり」と考えられることが、米国株上昇にはプラスになったわけです。

米景気は、「ほどほどに温かい」が、急な金利上昇を招くほど「熱くはなく」、米国株にとって、都合の良い状態と考えられます。

大型減税が実現する見通しとなったことも、米国株に追い風となっています。

NYダウ日足:2017年8月1日~12月15日

11~12月は外国人の売り越しが続いている

日本株を動かしているのは、外国人投資家です。常に、外国人の売買動向を、ウォッチしている必要があります。先々週(12月4日~8日)まで、外国人の売り越しが続いています。ただし、珍しいことに外国人が売っている割には、日経平均は下がらず、11~12月はボックス圏で推移しています。

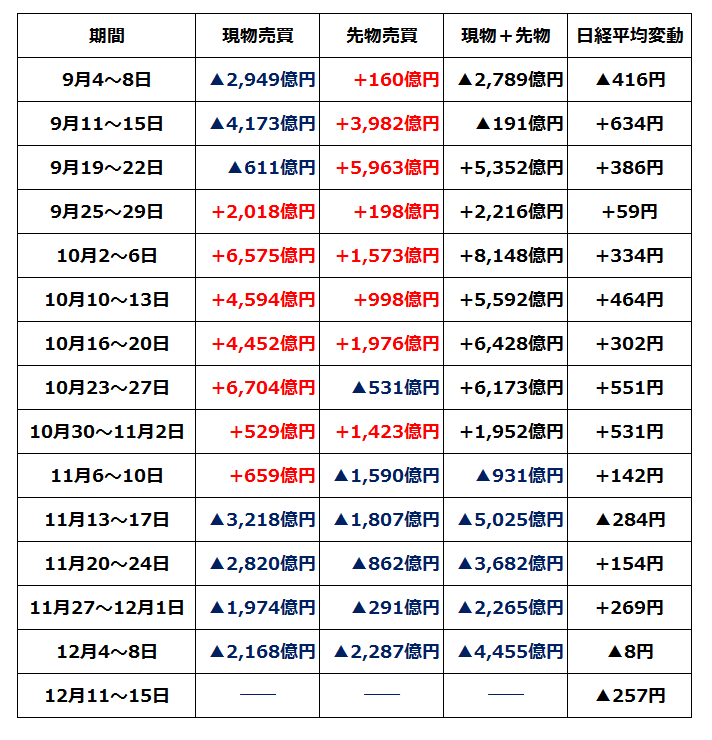

外国人投資家による株式現物・先物売買動向、および日経平均の変動幅:2017年9月4日~12月15日

注:上の表の外国人売買で、プラスは買い越し、▲は売り越しを示す。先物売買は、日経平均先物のみ集計

今後の外国人の売買動向がどう変化するか、しっかり見ていく必要があります。

日本株に先高感が続く

日本の景気・企業業績が好調なこと、日本株がPER(株価収益率)、配当利回りから見て割安であること、NYダウの最高値更新が続いていることから、いずれ、日本株は外国人に買い戻されて、高値を更新していくと予想しています。

▼もっと読む!著者おすすめのバックナンバー3

12月14日:米利上げ実施も円高に、インフレ率鈍化受け。NYダウは4日連続の最高値

12月12日:株高を支える「ほどよい湯かげん」いつまで続く?

12月5日:高利回りのJ-REIT(ジェイリート)を見直す

▼他の新着オススメ連載

今日のマーケット・キーワード 『今年の漢字』は“北”に決定

![[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)](https://m-rakuten.ismcdn.jp/mwimgs/0/2/160m/img_02391d49620c0ccb9ae5b9246af709d075186.png)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米国株】トランプ勝利 相場先読み3ステップ](https://m-rakuten.ismcdn.jp/mwimgs/a/8/498m/img_a8dc022675ef0a521beab31fdc9c4ebe60373.jpg)

![[動画で解説]大乱世で生き残る長期視点の分散投資先](https://m-rakuten.ismcdn.jp/mwimgs/9/3/498m/img_931e97658bb99c158f5be15ab1f8a1d368510.jpg)

![[動画で解説]トランプ氏勝利でドル買い・円売りは正しいのか~日本の輸出物価から見た米製造業のやばい状況~](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9a9d704c96d0464fdcc1022c21182ed111242.jpg)

![[動画で解説]【決算レポート】アドバンテスト-半導体テスタの好調で会社予想業績は上方修正-](https://m-rakuten.ismcdn.jp/mwimgs/0/1/498m/img_013bd150da3cbe9639f178434b82fc4b48108.jpg)

![[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)](https://m-rakuten.ismcdn.jp/mwimgs/0/2/346m/img_02391d49620c0ccb9ae5b9246af709d075186.png)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]「ドル/円は円安、円高どちらへ行く?個人投資家の考えは?」](https://m-rakuten.ismcdn.jp/mwimgs/3/b/160m/img_3bd6f3371e48d151ba606cb4e8c6d275138369.jpg)

![[動画で解説]米大統領選はトランプ氏圧勝。「祝福」を送った中国政府が抱く三つの意図とは?](https://m-rakuten.ismcdn.jp/mwimgs/d/e/160m/img_de86bdb63b96d3de2715b2480b7d18ec48255.jpg)

![[動画で解説]あっさり勝敗が決した米大統領選~吉兆予想しがたい「株価材料トランプ」へのアプローチ~](https://m-rakuten.ismcdn.jp/mwimgs/c/6/160m/img_c6cbac3b3c08dccef50b2ba9a9040cc075373.jpg)