米国の中央銀行であるFRBが0.25%利上げを実施

13日(日本時間では14日午前4時)、FOMC(米連邦公開市場委員会)の結果が発表されました。FRB(米連邦準備制度理事会)は、0.25%の利上げを実施しました。具体的には、1.00~1.25%であったFF金利の誘導水準を、1.25~1.50%に引き上げました。今年3月、6月に続き、3回目の利上げとなりました。

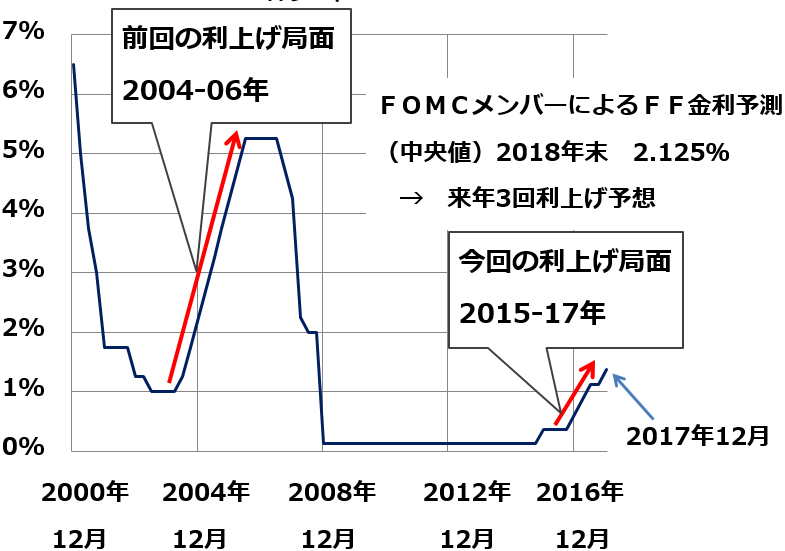

米政策金利(FF金利)の推移:2000年12月~2017年12月

0.25%の利上げ実施を、市場はほぼ確実視していましたので、サプライズ(驚き)はまったくありません。

今回発表されたFOMCメンバーによる先行きのFF金利予測(中央値)によると、2018年末のFF金利誘導水準は、2.00~2.25%(中心は2.125%)でした。来年さらに0.25%の利上げが3回見込まれていることになります。これは、9月のFOMCのときに発表された予想と同じです。ここでも、サプライズはありませんでした。

米インフレ鈍化で、ドル安(円高)に

利上げ実施についてはサプライズがありませんでしたが、13日のニューヨーク市場で為替は、ドル安(円高)に反転しました。ドル円は、日本時間で14日午前6時現在、1ドル112.49円をつけています。前日のニューヨーク終値(113.54円)から、約1円、円高が進んでいます。

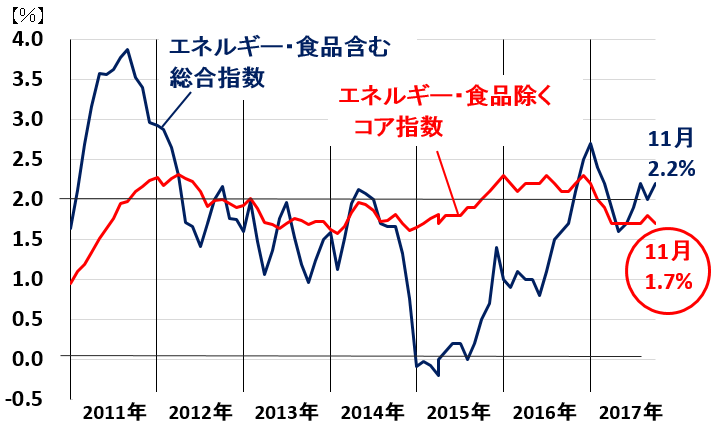

13日(日本時間では12日22時30分、利上げ発表の5時間30分前)に発表された11月の米CPI(消費者物価指数)で、インフレ率の鈍化の確認が影響。注目されている、エネルギー・食品除くコア指数は前年比+1.7%。10月は前年比+1.8%のため、伸びが鈍化。

米インフレ率(CPI・前年比)推移:2011年1月~2017年11月

上のグラフをご覧いただくとわかる通り、CPI(エネルギー・食品を除くコア指数)の伸び(赤い線で表示)は、前年比で2%を下回っています。FRBが目指している2%インフレを下回った状態です。インフレ率だけを見ると、利上げを続けていくことが正当化できない状態です。

ちなみに、CPI(エネルギー・食品を含む総合指数)の伸び(青い線で表示)は、前年比で2.2%伸びています。ただし、総合指数は、エネルギー価格変動の影響を受けて、短期的に大きく変動するので、中期的なインフレ動向を示すとは考えられていません。米FRBは、コア指数の伸びを、注視しています。

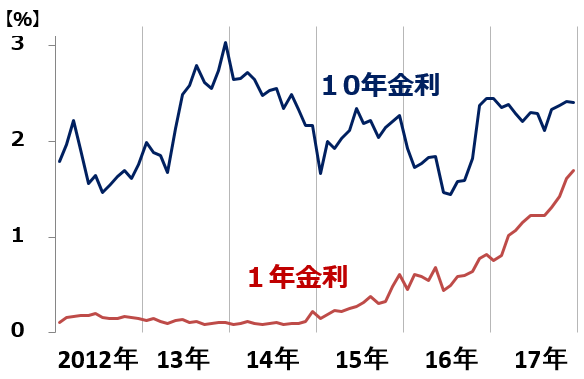

利上げを続けていることで、米1年金利は上昇が続いていますが、インフレ率鈍化を受けて、米10年金利は伸び悩んでいます。

米10年金利と1年金利の推移:2012年1月~2017年12月(13日まで)

FOMC声明文「来年もゆっくり利上げ」。NYダウは最高値更新

FOMC声明文では、「労働市場は引き続き力強さを増し、米景気は底堅いペースで成長した」と、9月時点と同じ評価を据え置きました。ただし、インフレ率が鈍化していることを指摘した上で、来年もゆるやかな利上げを続けることを示唆しました。

まとめると、「米景気は好調だが、インフレ率は伸び悩んでいるので、利上げはゆっくり」というメッセージでした。「米景気は温かいが、熱すぎない」という、米国株に都合のいい状態が今しばらく続くと、解釈されます。

13日のNYダウは、前日比80ドル高の2万4,585ドルとなり、終値で4日連続、史上最高値を更新しました。

米国株について、「米景気が強すぎて金利が上昇してブル(強気)相場が終わる」懸念も出ていましたが、13日はインフレ鈍化が安心材料となりました。

日経平均は今しばらく、2万3,000円前後で足踏みか

米利上げという重大イベントを無事通過したことで安心感が広がると考えられます。ただし、円高に反転したことは、警戒材料となります。日経平均株価は、今しばらく2万3,000円前後で足踏みと見ています。

ただし、日本の景気・企業業績が好調であることを評価し、いずれ、日経平均も高値をとっていくとの見方は変わりません。

▼もっと読む!著者おすすめのバックナンバー3

12月12日:株高を支える「ほどよい湯かげん」いつまで続く?

12月11日:2万3,000円の攻防戦、3度目の突撃で超えられるか?

9月21日 :FOMC結果発表!「ややタカ派的」 いいとこ取り相場続く?

▼他の新着オススメ連載

今日のマーケット・キーワード 「拡大を続ける米国の家計『正味資産』」

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米国株】トランプ勝利 相場先読み3ステップ](https://m-rakuten.ismcdn.jp/mwimgs/a/8/498m/img_a8dc022675ef0a521beab31fdc9c4ebe60373.jpg)

![[動画で解説]大乱世で生き残る長期視点の分散投資先](https://m-rakuten.ismcdn.jp/mwimgs/9/3/498m/img_931e97658bb99c158f5be15ab1f8a1d368510.jpg)

![[動画で解説]トランプ氏勝利でドル買い・円売りは正しいのか~日本の輸出物価から見た米製造業のやばい状況~](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9a9d704c96d0464fdcc1022c21182ed111242.jpg)

![[動画で解説]【決算レポート】アドバンテスト-半導体テスタの好調で会社予想業績は上方修正-](https://m-rakuten.ismcdn.jp/mwimgs/0/1/498m/img_013bd150da3cbe9639f178434b82fc4b48108.jpg)

![[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)](https://m-rakuten.ismcdn.jp/mwimgs/0/2/346m/img_02391d49620c0ccb9ae5b9246af709d075186.png)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]「ドル/円は円安、円高どちらへ行く?個人投資家の考えは?」](https://m-rakuten.ismcdn.jp/mwimgs/3/b/160m/img_3bd6f3371e48d151ba606cb4e8c6d275138369.jpg)

![[動画で解説]米大統領選はトランプ氏圧勝。「祝福」を送った中国政府が抱く三つの意図とは?](https://m-rakuten.ismcdn.jp/mwimgs/d/e/160m/img_de86bdb63b96d3de2715b2480b7d18ec48255.jpg)

![[動画で解説]あっさり勝敗が決した米大統領選~吉兆予想しがたい「株価材料トランプ」へのアプローチ~](https://m-rakuten.ismcdn.jp/mwimgs/c/6/160m/img_c6cbac3b3c08dccef50b2ba9a9040cc075373.jpg)