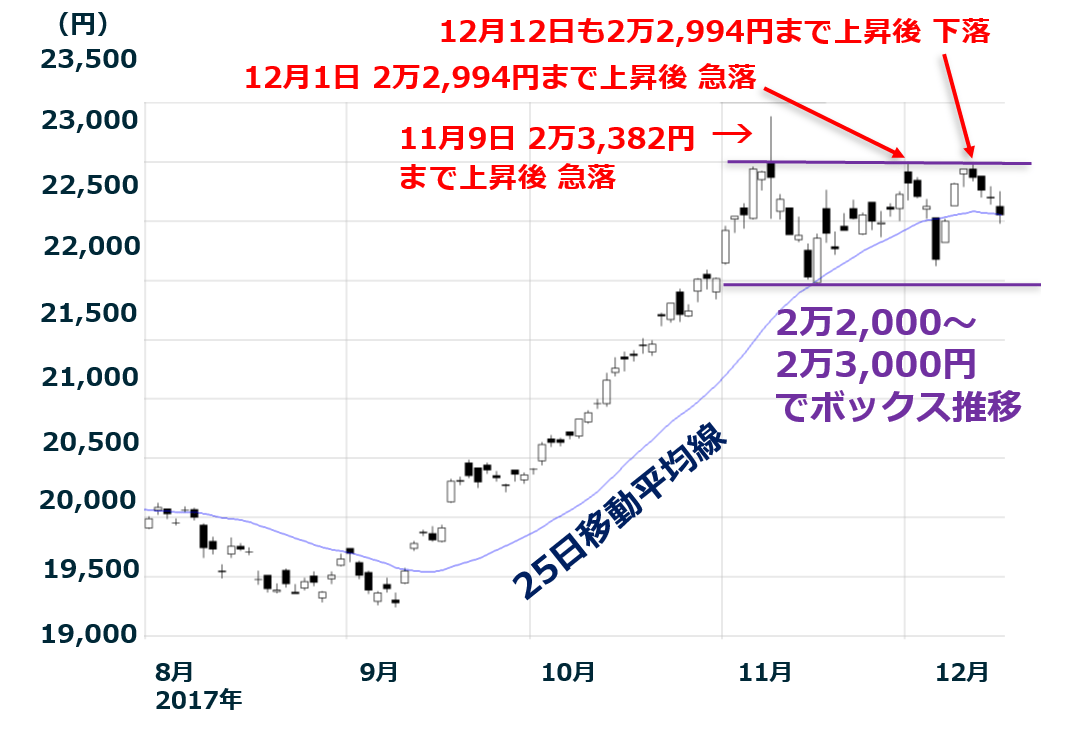

3度トライして超えられない2万3,000円「売りの壁」

先週の日経平均株価は、12日(火)に一時2万2,994円まで上昇しましたが、そこから売りが増えて反落しました。15日(金)は2万2,553円まで下がりました。

日経平均日足:2017年8月1日~12月15日

11月9日、12月1日に続いて、2万3,000円「売りの壁」への3度目のトライでしたが、3度とも、2万3,000円が近づくと売りが増えて、打ち返されました。偶然ですが、12月1日も12日も、2万2,994円まで上昇してから、売られました。

2万3,000円が近づくと売りが増え、2万2,000円が近づくと買いが増える展開は変わりません。結果的に、11~12月の日経平均は、2万2,000~2万3,000円のボックス圏で推移しています。

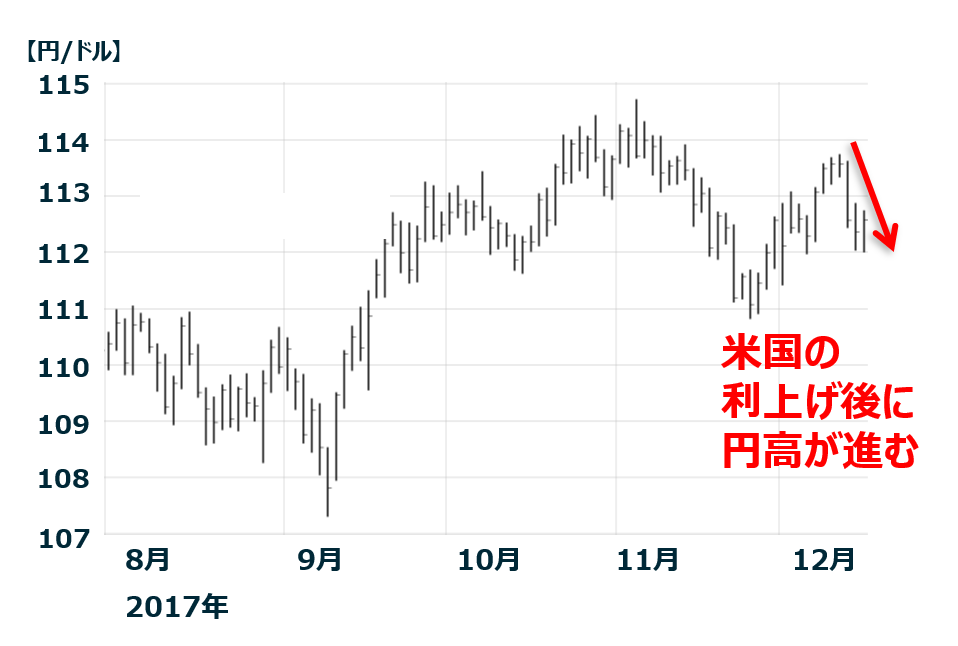

米利上げ後にドル安が進んだことが、日経平均反落の要因に

13日のFOMC(米連邦公開市場委員会:米国の金融政策決定会合)で、米国の中央銀行であるFRB(米連邦準備制度理事会)は、0.25%の利上げ(FF金利の誘導水準を1.00~1.25%から1.25~1.50%へ引き上げ)を実施しました。利上げは、事前にほぼ確実視されていて、サプライズはありませんでしたが、13日のニューヨーク市場からドル安(円高)が進みました。

ドル円為替レート:2017年8月1日~12月15日

利上げを事前に織り込んで、ドル高(円安)が進んでいましたので、利上げの発表で材料出尽くしとなって、円高に反転したとも言えます。

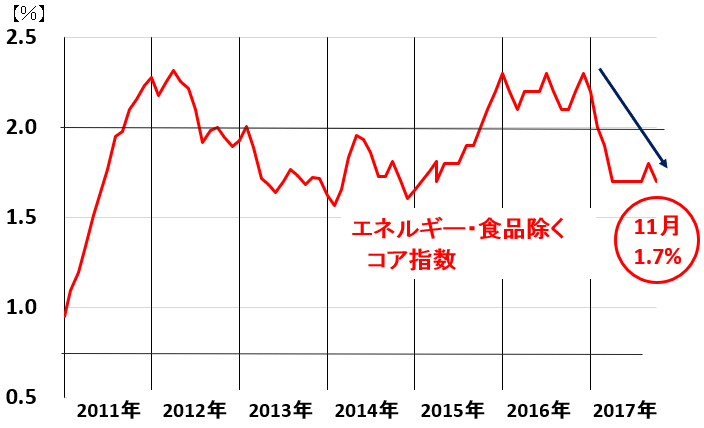

ただ、円高反転には、もう1つ理由があります。米国のインフレ率の伸び悩みが明らかになったことです。13日に発表された、11月の米CPI(消費者物価指数)で、注目されている、コア指数(エネルギー・食品除くベース)は前年比+1.7%でした。10月(前年比+1.8%)よりも伸びが鈍化し、FRBがターゲットと考えている2%インフレに届いていません。

インフレ率だけを見ると、利上げを続けていくことを正当化できない状態です。

米CPI(エネルギー・食品を除くコア指数)前年比推移:2011年1月~2017年11月

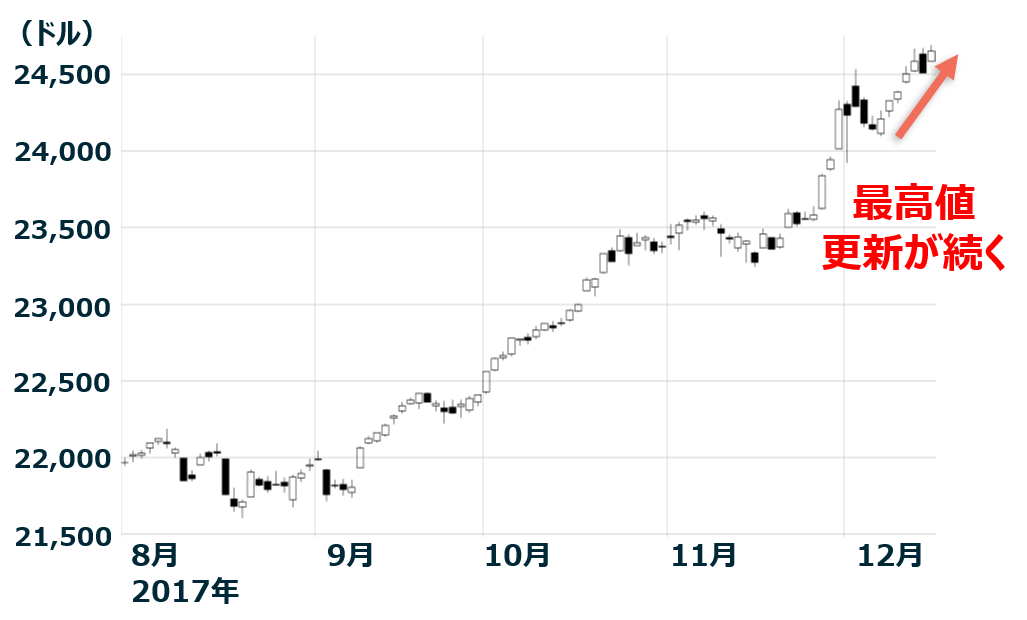

NYダウは、インフレ率の伸び悩みを好感

一方、NYダウは利上げ後も史上最高値を更新。インフレ率鈍化が好感されています。利上げによって米金利の上昇ピッチが速くなると、米国株に売り圧力が働きます。ところが今回、利上げは続くが、利上げピッチは「ゆっくり」と考えられることが、米国株上昇にはプラスになったわけです。

米景気は、「ほどほどに温かい」が、急な金利上昇を招くほど「熱くはなく」、米国株にとって、都合の良い状態と考えられます。

大型減税が実現する見通しとなったことも、米国株に追い風となっています。

NYダウ日足:2017年8月1日~12月15日

11~12月は外国人の売り越しが続いている

日本株を動かしているのは、外国人投資家です。常に、外国人の売買動向を、ウォッチしている必要があります。先々週(12月4日~8日)まで、外国人の売り越しが続いています。ただし、珍しいことに外国人が売っている割には、日経平均は下がらず、11~12月はボックス圏で推移しています。

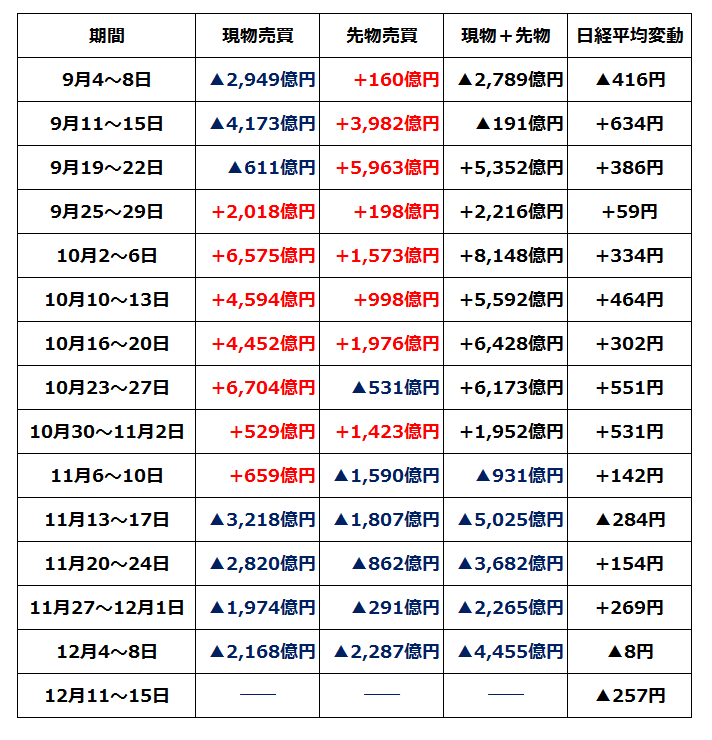

外国人投資家による株式現物・先物売買動向、および日経平均の変動幅:2017年9月4日~12月15日

注:上の表の外国人売買で、プラスは買い越し、▲は売り越しを示す。先物売買は、日経平均先物のみ集計

今後の外国人の売買動向がどう変化するか、しっかり見ていく必要があります。

日本株に先高感が続く

日本の景気・企業業績が好調なこと、日本株がPER(株価収益率)、配当利回りから見て割安であること、NYダウの最高値更新が続いていることから、いずれ、日本株は外国人に買い戻されて、高値を更新していくと予想しています。

▼もっと読む!著者おすすめのバックナンバー3

12月14日:米利上げ実施も円高に、インフレ率鈍化受け。NYダウは4日連続の最高値

12月12日:株高を支える「ほどよい湯かげん」いつまで続く?

12月5日:高利回りのJ-REIT(ジェイリート)を見直す

▼他の新着オススメ連載

今日のマーケット・キーワード 『今年の漢字』は“北”に決定

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。