※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「決算レポート:スーパー・マイクロ・コンピューター(直接液冷装置付き大型AIサーバーが好調)」

「決算レポート:レーザーテック(2024年6月期4Qは受注が大幅増)」

毎週月曜日午後掲載

本レポートに掲載した銘柄:スーパー・マイクロ・コンピューター(SMCI、NASDAQ)、レーザーテック(6920、東証プライム)

スーパー・マイクロ・コンピューター

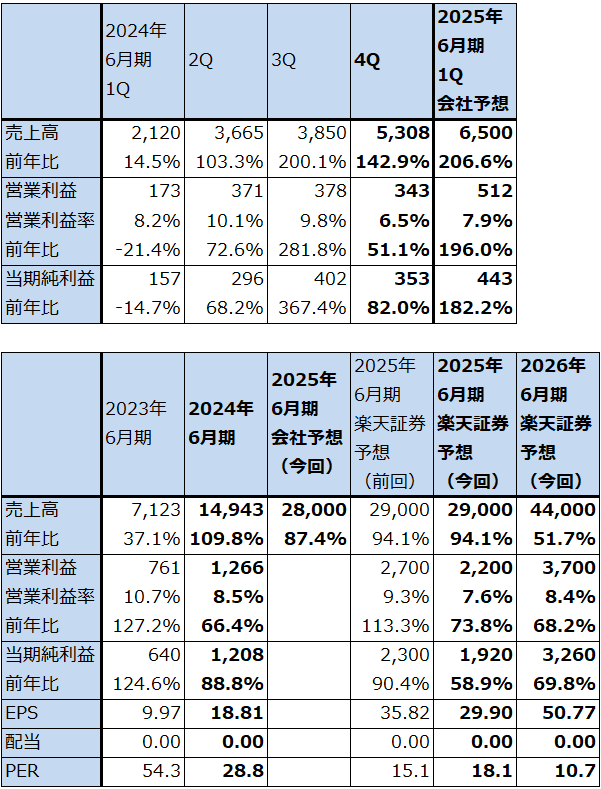

1.2024年6月期4Qは、売上高2.43倍、51.1%営業増益

スーパー・マイクロ・コンピューター(以下スーパーマイクロ)の2024年6月期4Q(2024年4-6月期、以下前4Q)は、売上高53.08億ドル(前年比2.43倍)、営業利益3.43億ドル(同51.1%増)となりました。営業利益率が2023年6月期4Q10.4%、前3Q9.8%から前4Q6.5%へ低下しました。この結果、売上高は前年比2.43倍、前四半期比37.9%増と大幅増収となりましたが、営業利益は前年比では51.1%増にとどまり、前四半期比では9.3%減となりました。

AIサーバーに対する旺盛な需要により、数字は開示されていませんが、2024年6月末受注残高は過去最高を更新しました。また、会社側によれば、企業向け、クラウドサービスプロバイダー向け売上高の70%以上が次世代型の空冷式、直接液冷式のラックスケールAI-GPU プラットフォーム(大型AIサーバー)の売上高になります(企業向けとクラウドサービスプロバイダー向けを会社開示の市場セグメント「オーガニック(企業向け・チャネル向け)」+「OEMアプライアンス&大規模データセンター」とすると、この70%は36.7億ドルとなる。これに通常型のAIサーバーを加えると、前4QのAIサーバー売上高は推定37億ドル以上となる)

大幅増収ではありますが利益面では振るわない結果となった要因は、売上総利益率の低下です。売上総利益率は、2023年9月期4Q17.0%、前3Q15.5%から前4Q11.2%に下落しました。これは、新型直接液冷装置(DLC(Direct Liquid Cooling)。サーバーの筐体内に冷却水を浸す冷却法。スーパーマイクロによればエネルギーコストを最大40%削減することができ、システムのパフォーマンスが向上する)の研究開発費等の初期コストの負担があったこと、採算があまりよくない大規模データセンター(ハイパースケール)向けが増加し、さらに特定の大口顧客向けに戦略的な値引きを行ったと思われること、新型液冷装置の不足によって約8億ドルの売上高が今1Qに納入延期となったことによります。

表1 スーパー・マイクロ・コンピューターの業績

時価総額 34,735百万ドル(2024年8月12日)

発行済株数 64.208百万株(完全希薄化後、Diluted)

発行済株数 58.688百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済み株式数で計算。ただし、時価総額は完全希薄化前発行済み株式数で計算。

注3:会社予想は予想レンジの平均値。

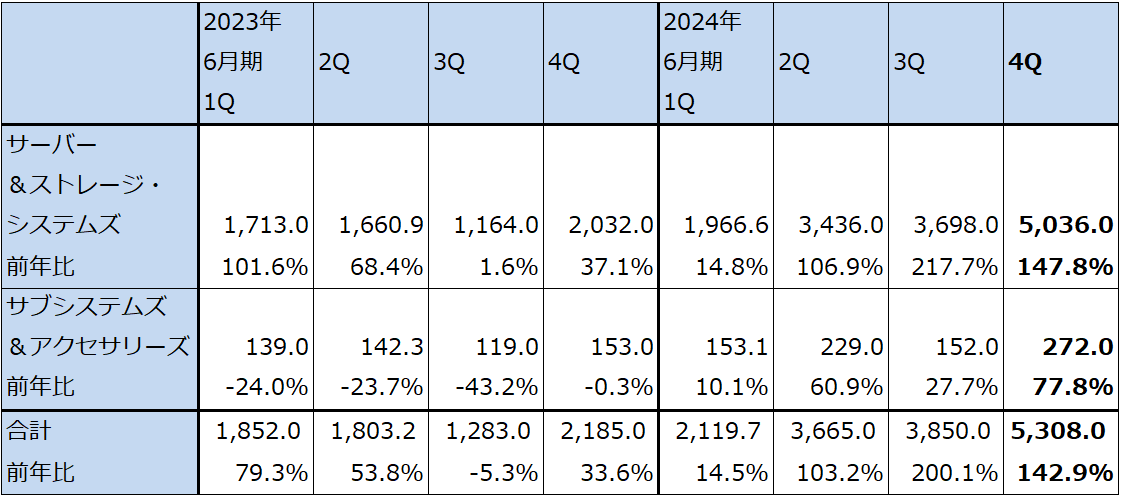

表2 スーパー・マイクロ・コンピューター:プロダクトタイプ別売上高(四半期ベース)

出所:会社資料より楽天証券作成

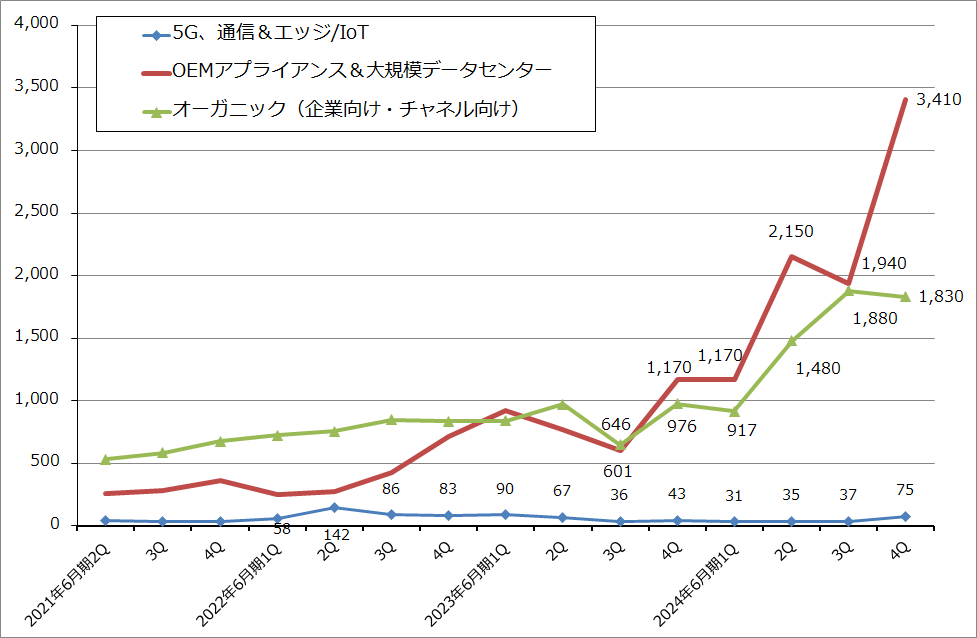

2.市場別動向-データセンター向け直接液冷AIサーバーの需要が強い-

市場別に見ると、「OEMアプライアンス&大規模データセンター」(主にクラウドサービス等のデータセンター向け)が前3Q19.40億ドルから前4Q34.10億ドルへ大幅増となりました。エヌビディアからのGPU(主力は「H100」と思われる)の供給が増えたこと、供給に制限はありながらも強い需要がある直接液冷装置を仕入れてAIサーバーに付けることができたことによると思われます。

また、「オーガニック(企業向け・チャネル向け)」は前3Q18.80億ドルから前4Q18.30億ドルへやや減少しましたが高水準でした。

グラフ1 スーパー・マイクロ・コンピューター:市場別売上高

3.会社側は2025年6月期の売上総利益率回復を予想

1)2025年6月期1Qの会社側ガイダンスでは売上総利益率は12%台に回復

今1Q(2024年7-9月期)の会社側業績ガイダンスは、売上高60~70億ドル、売上総利益率12%台、営業費用(研究開発費を含む販管費)2.82億ドル、営業外収支マイナス約2,000万ドル、完全希薄化EPS(1株当たり利益)(GAAPベース)5.97~7.66ドル、実効税率9.9%、前提となる完全希薄化発行済み株式数は6,500万株です。ここから会社側業績ガイダンスのレンジ平均値を計算すると、売上高65億ドル(前年比3.07倍)、営業利益5.12億ドル(同2.96倍)となります。営業利益率は7.9%となります。この予想通りになると、営業利益率は前4Q6.5%が底となり今1Qは回復する見込みです。

会社側は、製品と顧客の組み合わせが改善し(大型AIサーバーが採算のよい顧客に売れるため)、AIサーバーの製造効率向上により、売上総利益率は今1Qから改善すると予想しています。直接液冷装置については、仕入れ増加にやや不安がありそうですが、直接液冷装置は特に大型データセンター(ハイパースケール)からの需要が強く、会社側ではデータセンター向け液冷装置で70~80%の市場シェアを得ていると考えています。

また、マレーシアに続き台湾でもAIサーバーの生産能力を増強していることから、今期はこの生産能力向上の効果が業績に表れる見込みです。会社側は、生産能力向上による直接液冷装置と大型AIサーバーの出荷増加によって、今4Qまでに会社側の目標である売上総利益率14~17%に戻すことができるとしています。

リスクはエヌビディアの新型AI用GPU「Blackwell」の生産出荷が遅れる可能性ですが、会社側はエヌビディアの新製品の生産出荷の遅れは通常のリスクと捉えています。会社側の2025年6月期通期売上高ガイダンスは260~300億ドルですが、これは「Blackwell」の出荷が遅れても、「H100」の拡張版である「H200」の出荷が増えるため充分達成できる見込みです。

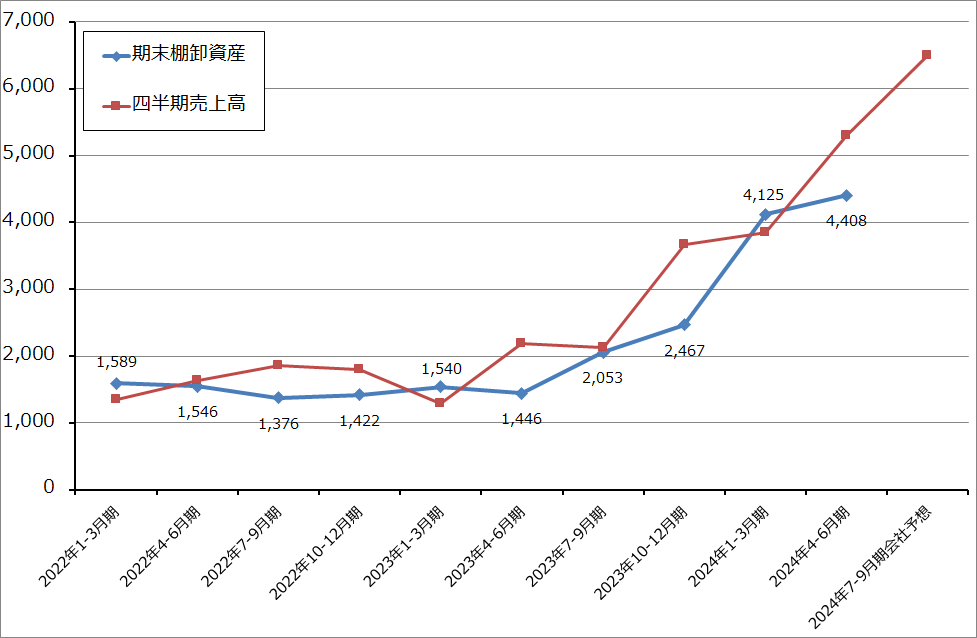

AIサーバーのビジネスが大型化するにしたがって、必要な運転資金も多くなっていますが、当面の資金調達については、2024年2月に転換社債15億ドルを発行し、7月にバンク・オブ・アメリカが率いるグループと5億ドルの信用枠を設定しました。

グラフ2 スーパー・マイクロ・コンピューターの四半期売上高と期末棚卸資産

2)楽天証券の2025年6月期業績予想を下方修正するが、成長は続く

この会社側ガイダンスを参考にして、楽天証券では2025年6月期を売上高290億ドル(前年比94.1%増)、営業利益22億ドル(同73.8%増)、2026年6月期を売上高440億ドル(同51.7%増)、営業利益37億ドル(同68.2%増)と予想します。

楽天証券の売上高予想については、2025年6月期は「H200」搭載サーバーの需要が強いため、「Blackwell」の出荷が遅れても会社予想レンジの上限に近い売上高を予想します。また、2026年6月期増収率を50%強と予想しましたが、実際には「Blackwell」で中心になるのは高価格の「GB200」「GB200NVL72」「同NVL36」搭載サーバーになると思われるため、50%以上の増収は十分可能と予想します(「Blackwell」1個が3~4万ドル、「GB200NVL72」は約300万ドルであり、これらのGPU複数個とメモリ、ストレージ等を組み合わせてAIサーバーをつくる)。

売上総利益率について見ると、会社側は今4Qまでに売上総利益率が14~17%に回復するとしていますが、私は回復せずに12%台前半の売上総利益率が続くとしました。AIサーバー市場はビジネスチャンスが大きいため、重要顧客に対する一定の値引きや新技術導入の際のコストアップは珍しいことではないと考えました。2026年6月期も12%台の売上総利益率が続くとして、研究開発費、販管費の伸びを考慮して利益予想を行いました。

この予想は競争やコストを保守的に見積もった試算でもあります。この業績予想をベースにすると、2025年6月期予想PER(株価収益率)は18.1倍、2026年6月期は同10.7倍となります。2025年6月期営業増益率73.8%、2026年6月期同68.2%からPEGを計算すると、2025年6月期0.25倍、2026年6月期0.16倍と強い割安感があることがわかります。

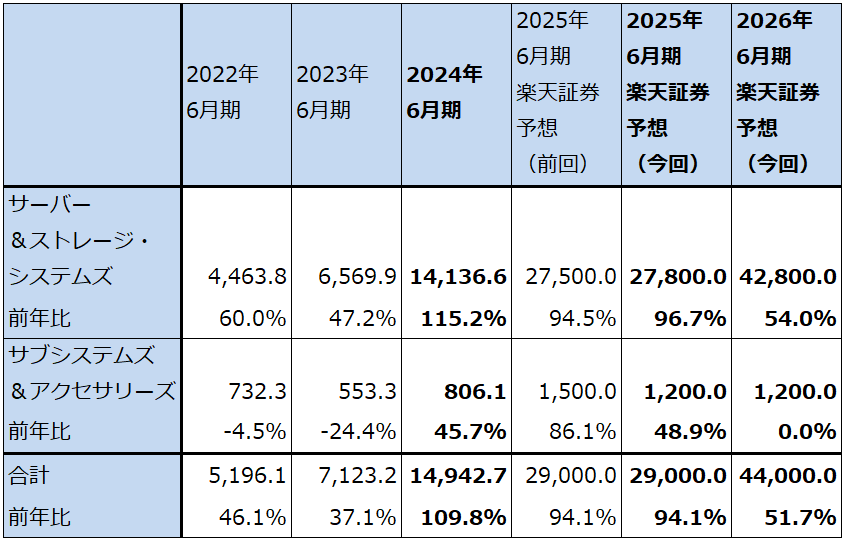

表3 スーパー・マイクロ・コンピューター:プロダクトタイプ別売上高(年度ベース)

出所:会社資料より楽天証券作成。予想は楽天証券。

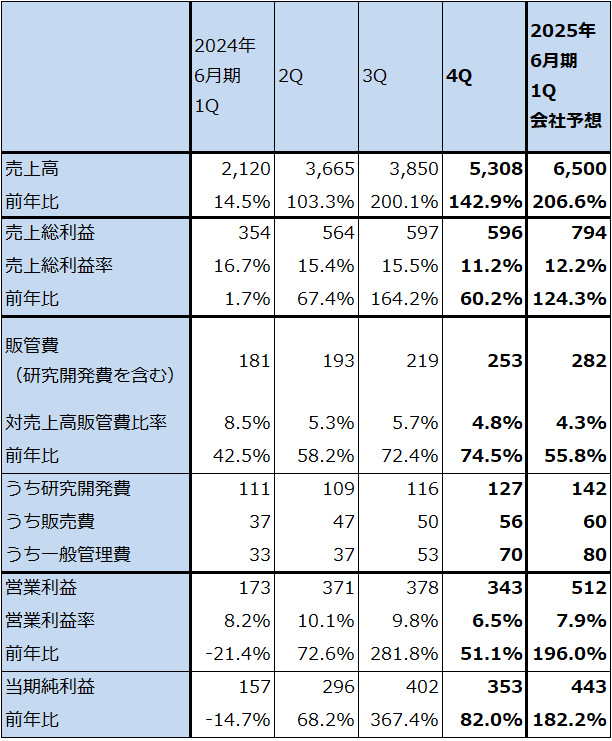

表4 スーパー・マイクロ・コンピューター:楽天証券業績予想の詳細(四半期ベース)

出所:会社資料より楽天証券作成

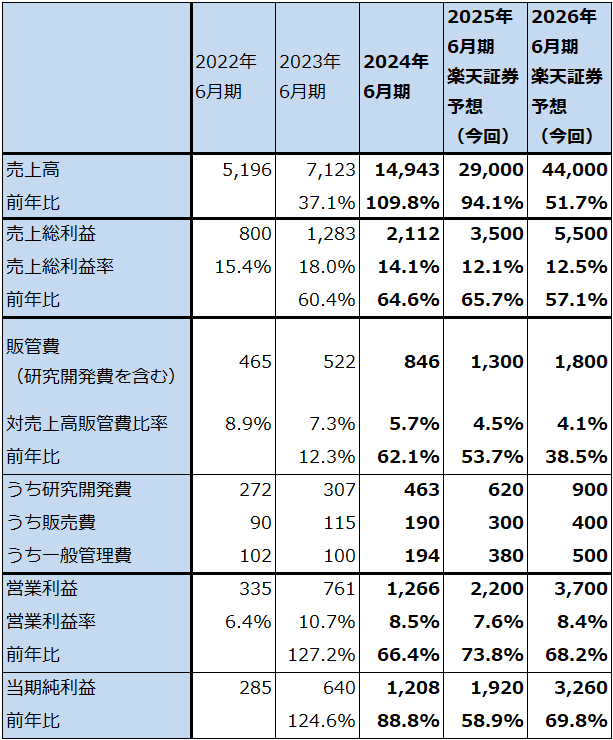

表5 スーパー・マイクロ・コンピューター:楽天証券業績予想の詳細(通期ベース)

出所:会社資料より楽天証券作成

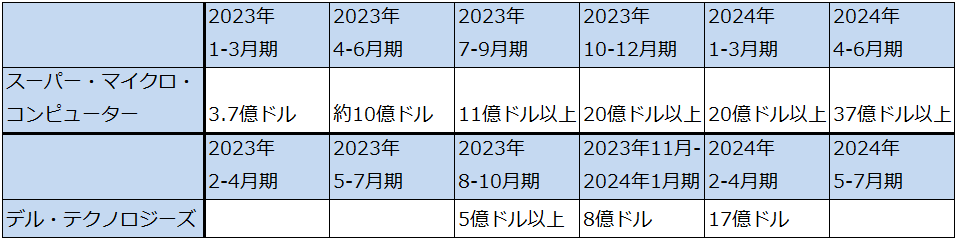

表6 サーバー各社のAIサーバー売上高

出所:スーパーマイクロは、会社資料、発言をもとにした楽天証券推定。デルは決算電話会議での会社側の発言による。

4.今後6~12カ月間の目標株価を前回の1,400ドルから850ドルに引き下げる

スーパー・マイクロ・コンピューターの今後6~12カ月間の目標株価を前回の1,400ドルから850ドルに引き下げます。

2025年6月期楽天証券予想営業増益率73.8%に対して、前4Q業績において売上総利益率、営業利益率が低下したことに対して株式市場が厳しい見方をしていると思われることを重視して、保守的に適正PEGを0.3~0.4倍としました(現在は0.25倍)。この場合、想定PER22~30倍となるため、これを楽天証券の2025年6月期予想EPS29.9ドルに当てはめて、今後6~12カ月間の目標株価を850ドルとします。

楽天証券業績予想を下方修正したこと、株価の評価を厳しめにしたことから、前回の目標株価から大幅引き下げとなります。また、株式市場が生成AI関連企業の先行きに対して必ずしも楽観的に考えていないようであり、アメリカの景気後退懸念、アメリカ大統領選挙が株式市場全体の不透明要因になっていることも考慮しました。

ただし、下方修正後の楽天証券業績予想をベースにした2025年6月期、2026年6月期予想PERを見ると割安感があります。短期的には株価にとって厳しい局面もあると思われますが、中長期では投資妙味を感じます。

なお、10月1日付けで1対10の株式分割を実施します。

![[今後の日本株]急落で揺らいだ株式市場の「再下落」はあるか?~押さえておきたい過去の「ショック相場」の動き~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]乱高下後の相場は「答え合わせ」の局面を迎える ~焦点の米国景気などをチェック~](https://m-rakuten.ismcdn.jp/mwimgs/3/e/498m/img_3ec22d0a8c7a40969e41b998fd5eacd869238.jpg)

![[動画で解説]なぜ暴落?大丈夫?~8月のビットコイン見通し~](https://m-rakuten.ismcdn.jp/mwimgs/d/c/498m/img_dc3e3f3bbd6fce944f71fa7747ecfafd64106.jpg)

![[動画で解説]【テスタ氏×森永康平氏×田代昌之氏】SNS型投資詐欺の手口は巧妙化、身を守る術は?](https://m-rakuten.ismcdn.jp/mwimgs/a/f/498m/img_af3f558115bd1db11b1e686aec3a88e769845.png)

![[動画で解説]【米日株/ドル円】相場防災マニュアル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8ffcaa4523ae4eb317821589e48f2d4861563.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)

![[動画で解説]みずほ証券コラボ┃8月13日【日本株の乱高下、いつまで?~今週は米CPI、国内GDPに注目~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/5/3/160m/img_53c453efca27a7a4d7fdccc1569f59b283662.jpg)

![[動画で解説]決算レポート:レーザーテック(2024年6月期4Qは受注が大幅増)](https://m-rakuten.ismcdn.jp/mwimgs/9/0/160m/img_90579aa94125f6b9ac7385b46c2f3d2344527.jpg)

![[動画で解説]決算レポート:スーパー・マイクロ・コンピューター(直接液冷装置付き大型AIサーバーが好調)](https://m-rakuten.ismcdn.jp/mwimgs/c/3/160m/img_c389bafb89fec2052b275a229cd69eff42960.jpg)