少し前に「老後2,000万円問題は老後4,000万円問題になったのか!」と一部のメディアやSNSで取り上げられていましたが、筆者はインフレ時代においては老後4,000万円問題になる可能性は十分あると考えています。

今回は、そもそも老後2,000万円問題とは何なのか、なぜインフレ時代には老後4,000万円問題といったことになりうるのか、そして老後に向けて今からできることについてご説明します。

そもそも老後2,000万円問題とは?

老後4,000万円問題に入る前に、一時かなり話題になった老後2,000万円問題について確認しておきましょう。

老後2,000万円問題は、金融庁の報告書「高齢社会における資産形成・管理」(令和元年6月3日)において、高齢夫婦無職世帯では、平均的に月額収入が20万9,198円、月額支出が26万3,718円であるため、毎月の赤字額が5万4,520円となり、これが30年間継続すると約1,962万円、つまり、2,000万円くらいの老後資金が必要になる、ということから各種メディアで大騒ぎになったものです。

ただ、同報告書では高齢夫婦無職世帯の平均純貯蓄額が2,484万円とも書かれており、どこにも「老後資金が足りないから問題だ!」などとは書かれていませんでした。

また、ここで大切なことはこれらの数字はあくまでアンケート調査による平均的な金額であり、老後の収入、支出、資産状況など、実際には世帯ごとに大きく異なることを理解しておくことです。ご自身の状況を確認した上で、一人ひとりが独自のライフプラン、ファイナンシャルプランを作成していくことが大切です。

インフレ(物価上昇)のある世界ではどうなるのか?

老後2,000万円問題では、毎月の支出26万3,718円が変わることなく30年間継続すると仮定して計算していたわけですが、実際には30年もの間、物価が一切変動しないというのは現実的ではありません。実際にここ数年は長かったデフレ時代から抜け出し、日本でもインフレ(物価の上昇)を意識せざるを得ない状況になっています。

では、物価が上昇すると、お金をモノやサービスに交換する能力、つまり購買力はどのように変わるのでしょうか。

例えば、100万円を持っている場合、1杯1,000円のラーメンは、1,000杯食べることができます。仮にこのラーメンを1日3回食べるとすると、333日間にわたり、毎日3食食べ続けることができるのです。

仮にこのラーメンが1杯2,000円に値上がりしたとすると、同じく100万円では500杯しか食べられなくなりますので、166日間しか食べられなくなってしまうのです。つまり、購買力が半減してしまうのです。

ここでは分かりやすくラーメンの例を挙げましたが、実際には食費、日用品、光熱費、洋服、通信費、趣味・娯楽費など、生活していく上での支出全体がインフレによって影響を受けていくことになります。

先ほどは1杯1,000円のラーメンが2,000円になったらと少し極端な例で説明しましたが、より現実的には、年間数パーセントのインフレ率(物価上昇率)が20年、30年と長期にわたり継続していく可能性を考えておく必要があります。

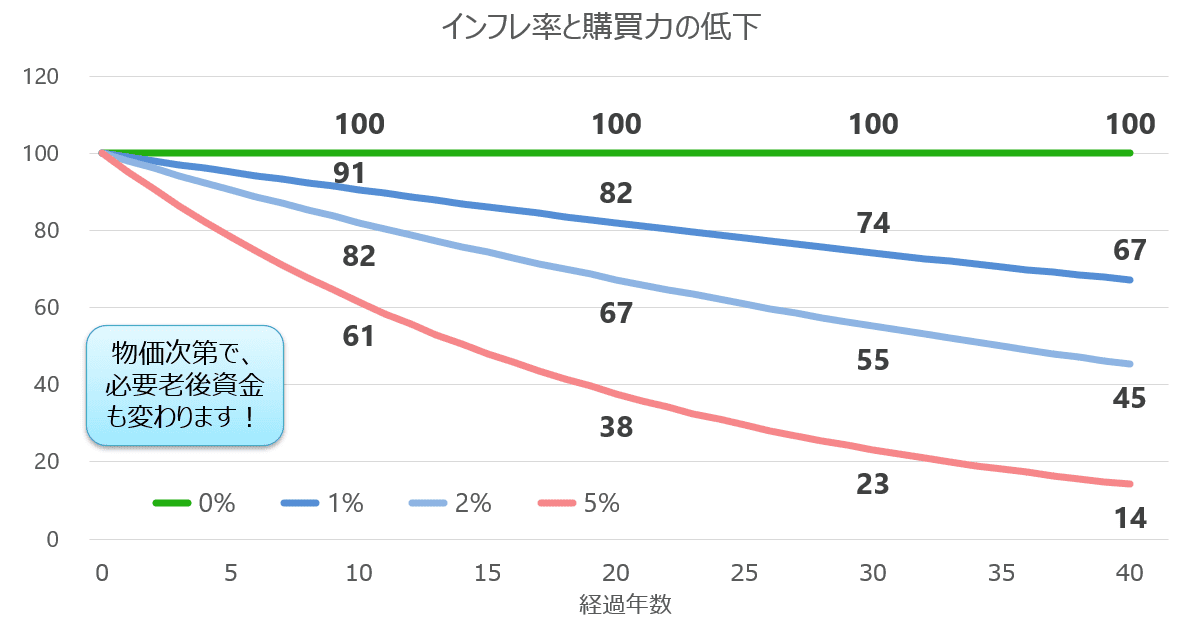

次のグラフは、インフレ率(年率)が0%、1%、2%、5%のそれぞれについて、当初持っていた100(万円)のお金の購買力が、長期的にどのくらい低下していくかを示しています。

長期にわたるインフレ率と購買力の関係

例えば、金融政策を行っている日本銀行が「物価安定の目標」として定めているインフレ率2%の場合で確認してみましょう。当初100万円持っていたら、1万円のモノは100個購入できるわけですが、年率2%のインフレが継続すると、10年後には82個、20年後には67個、30年後には55個、40年後には45個しか買えなくなってしまうことになります。

当初1万円のモノの価格は、40年後には「1万円×(1+0.02)40=2.2万円」となっていますので、45個しか買えなくなってしまうのです。

例えば、新社会人の人が老後資金として40年後に2,000万円を目指そうと考えた場合、もしその40年間における平均インフレ率が2%だったとすると、40年後の2,000万円は現在の価値で実質的には900万円程度となってしまうわけですから、老後資金が不十分ということになるのです。

インフレ率を考慮すると、現在の物価基準での2,000万円は、40年後の物価基準でまさに4,000万円近くになるのです。

よく投資や資産運用では長期で複利の効果を生かして増やしていきましょうと言われますが、複利の効果がモノやサービスの価格に影響を及ぼしてしまうと、手元にある現預金の購買力が急速に低下するため、長期にわたるインフレはみなさんの購買力を大きく奪うことになるのです。

NISAを活用して見た目だけではない実質的な購買力の維持・向上を!

インフレ時代においては、円建て元本保証ではあるものの、低利回りの預貯金に置いておくだけでは、購買力がどんどん低下してしまうことになるのです。つまり、長期の資産形成で大切なことは、次のように名目利回りからインフレ率を差し引いた実質利回りを高めていくことです。

- 実質利回り=「名目利回り」-「インフレ率」

預貯金をイメージして名目利回りが0%、インフレ率が2%だとすると、実質利回りがマイナス2%となってしまいます。一方、株式を対象とした投資信託の長期的な名目利回りが7%程度と仮定すると、同じくインフレ率が2%の場合、実質利回りは5%程度となります。

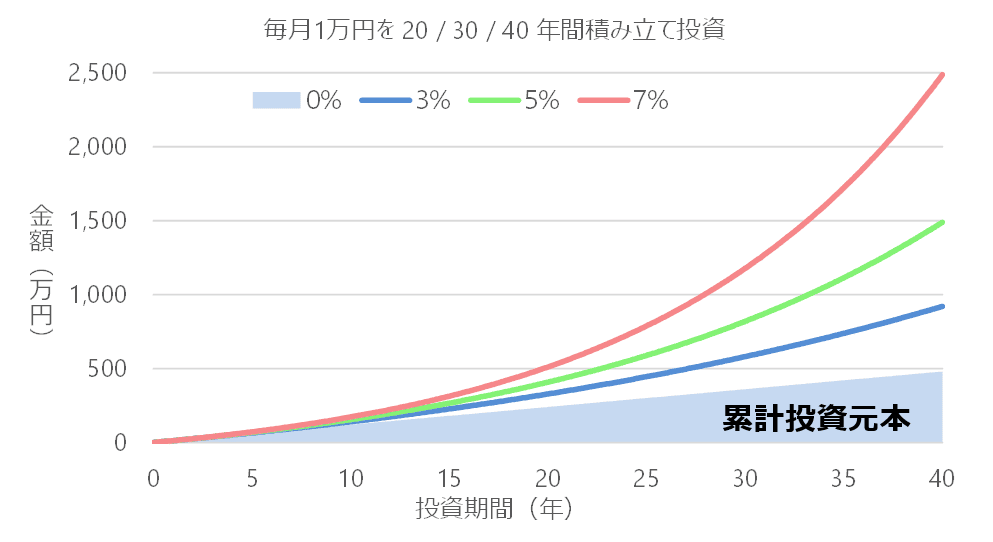

次のグラフは、毎月1万円の積立投資を行った場合、名目利回りが0%、3%、5%、7%として計算したものです。NISA(ニーサ:少額投資非課税制度)での積立投資であれば投資信託など実際の利回りは確定していませんが、ここでは便宜上、確定しているものとして計算しています。

実際の値動きには価格変動リスクがあることにご留意ください。

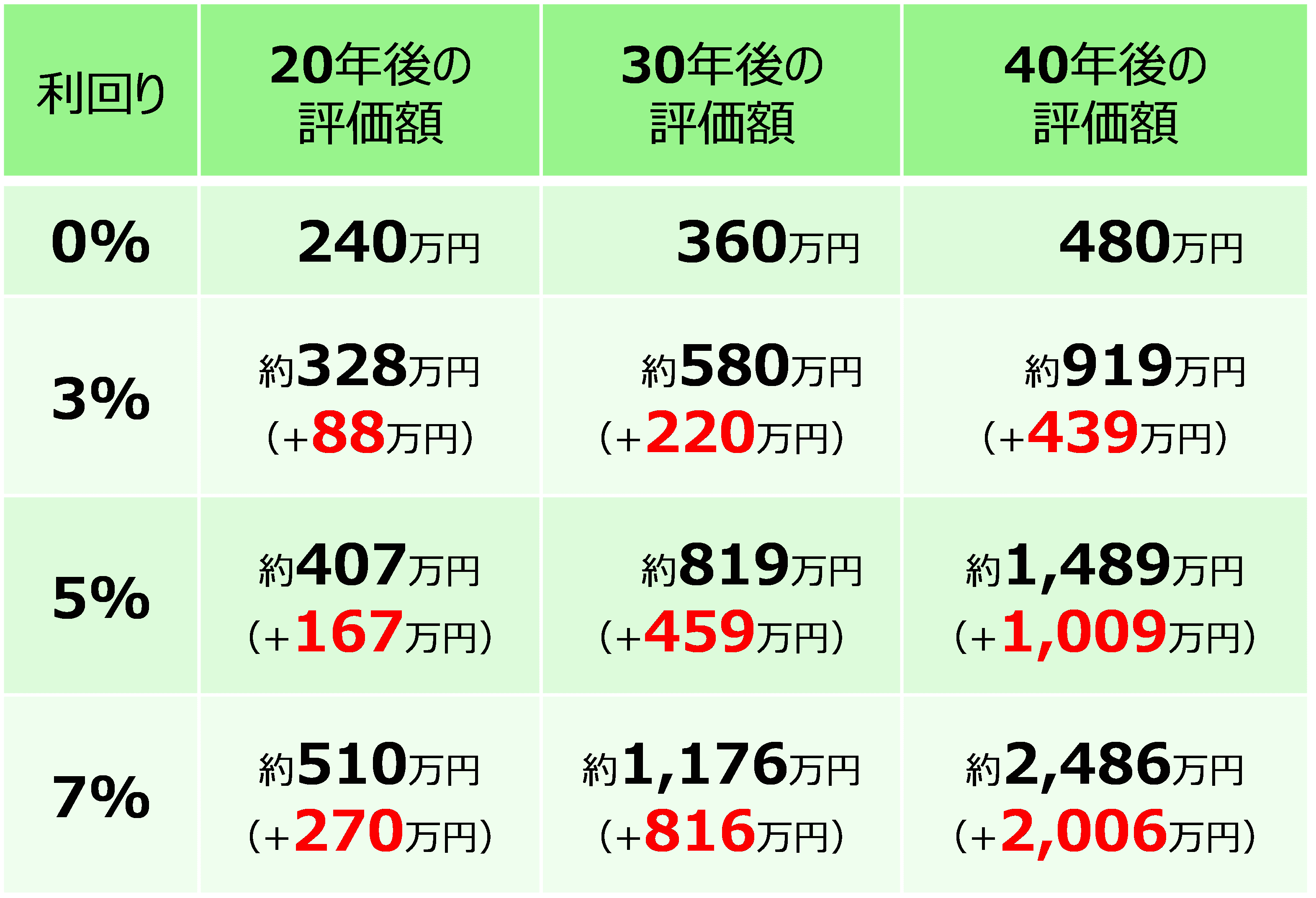

20年後、30年後、40年後の金額を表にまとめると、次のようになります。

毎月1万円を積立投資した場合の評価額(赤字は含み益)

実際の値動きには価格変動リスクがあることにご留意ください。

毎月1万円を30年間積立投資して利回りが3%だったとすると投資元本合計360万円に対して、含み益が220万円、評価額が580万円となります。金額だけ見るとスゴイ!と思われるかもしれませんが、もしこの期間のインフレ率が3%だったとすると、モノやサービスに交換する能力である購買力は、維持こそされているものの、全く向上できなかった、ということになるのです。

値動きのある投資はコワイ、と思われている方もいるかもしれませんが、長期的な価格変動リスクよりも、インフレ時代においてはいつのまにか購買力を失ってしまうことの方がよほどコワイのではないでしょうか。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)