FRBによる引き締め・金利上昇への警戒は続いている

FRB(米連邦準備制度理事会)は7月26日、0.25%の追加利上げを発表したものの、米景気がしぶとく好調であることからソフトランディング期待が高まり、先々週(7月24~28日)は日経平均・ナスダック(ナスダック総合指数)とも上昇しました。NYダウ(ダウ工業株30種平均)は、利上げがあった7月26日まで13連騰と、36年ぶりの連騰記録を達成していました。

先々週は、米金利上昇は最終局面で、利上げによる金利上昇は織り込み済みという解釈が広がりました。ただし、先週、フィッチの米国債格下げをきっかけに株安となったところを見ると、まだ金利上昇への不安はくすぶり続けていると考えられます。

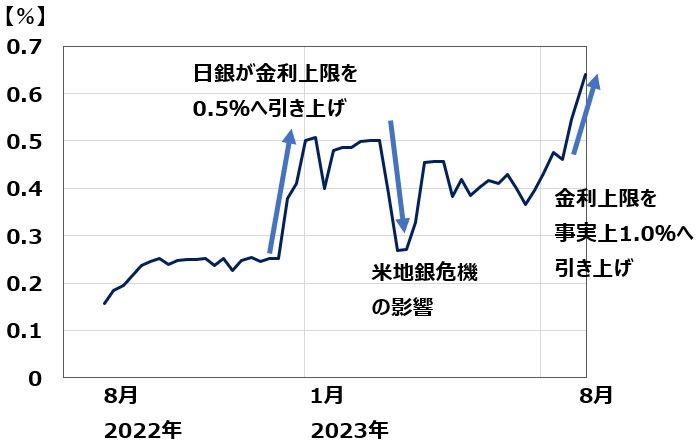

7月28日には日本銀行(日銀)による「事実上の利上げ」も発表されました。これまで長期(10年)金利の上限を0.5%としてきましたが、事実上1%まで上限を引き上げました。

これを受けて、日本の長期金利は0.6%台まで上昇しています。日本の金利水準はまだ低いものの、これまでの日本株の上昇を陰でささえてきた異次元金融緩和が終了するかもしれないことは、日本株にとって不安材料となっています。

日本の長期(10年)金利推移:2022年8月1日~2023年8月4日

次の9月19~20日のFOMC(米連邦公開市場委員会)では、米利上げはないとの見方が広がっていますが、今後の米インフレ率(CPI前年比上昇率)の推移によってはあり得るとの不安も残っています。8月10日(木)発表予定の7月の米CPI(消費者物価指数)の注目が高まっています。6月までは以下の通り推移しています。

米インフレ率(CPI総合・コア指数前年比上昇率)推移:2020年1月~2023年6月

総合インフレ率が3.0%まで低下したことが安心材料となっていますが、コア・インフレ率(エネルギー・食品を除くコアCPIの前年同月比上昇率)が4.8%と高止まっていることが不安材料です。

雇用のひっ迫が続いていることが、米インフレが高止まる原因との指摘があります。

8月4日発表の7月の米雇用統計で、非農業者部門の雇用者数が前月比18.7万人の増加と、増加ピッチが鈍ったことから、雇用のひっ迫がゆるんできたとの見方が出ていますが、一方で、平均時給が前年同月比から4.4%伸びていることから、賃金上昇によるインフレ圧力は高いままと見られています。

日本株の投資方針

日本株は割安で、長期投資で良い買い場を迎えているとの見方は変わりません。ただし、日米とも株価上昇ピッチが速いこと、金利上昇が続いていることへの不安は残っています。景気・企業業績の上昇をしっかり見極めるまで、しばらくスピード調整となる可能性もあります。

日本株を時間分散しながら、少しずつ買い増ししていくことが、中長期の資産形成に貢献するという考えは変わりません。

▼著者おすすめのバックナンバー

2023年8月3日:三菱UFJ・三井住友FGの「買い」継続、4-6月決算好調、日銀のYCC修正で収益改善期待

2023年7月26日:中部電力の投資判断を「保有継続」から「買い」へ引き上げ

2023年6月29日:かぶツミ活用!2月・8月優待人気トップ「イオン」に積み立て投資。総合小売業の勝ち組として成長期待

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)