材料面から見た3月の見通し

50bp利上げの可能性

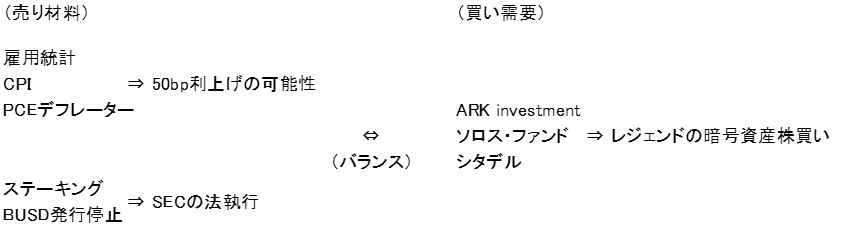

2月はネガティブな材料が多かった。雇用統計、CPIともに予想を大きく上回り、PCEコアデフレーターに至っては、前月より上昇した。2月FOMCで25bpに利上げ幅が縮小され、市場の注目は利上げの打ち止め時期に移っていたが、逆に3月FOMCで利上げ幅を50bpに拡大する可能性が浮上した。

今年は投票権を持たないクリーブランド連銀総裁やセントルイス連銀総裁などが、その可能性を示唆している。

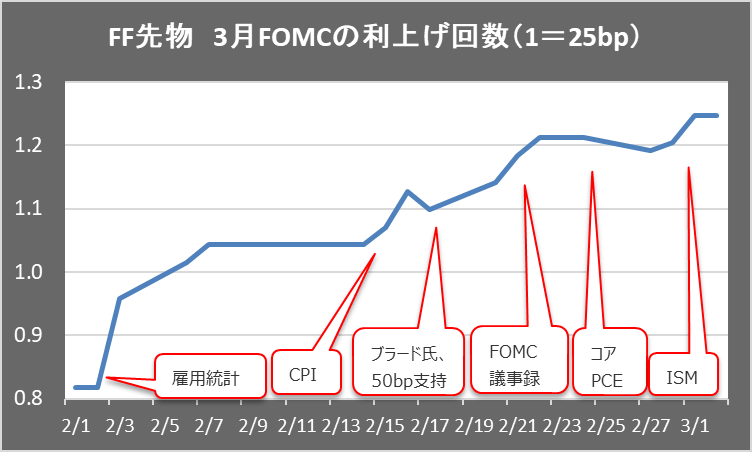

FF先物に織り込まれた3月FOMCの利上げ幅(1回=25bp)

上グラフはFF先物市場における3月FOMCでの利上げ織り込みだが、月初は一部で3月利上げ見送り(2月で打ち止め)観測まであったのが、足元では50bp利上げを、一部織り込み始めている。

ただし、織り込みはまだ一部で、3月21~22日のFOMC前に出てくる雇用統計やCPIの水準が強く、実際に50bpに拡大するとなれば、利上げ幅縮小でここまで戻してきたBTCにかなりの売り圧力がかかるだろう。

SECの法執行

もう一つ、ネガティブな材料はSEC(米国証券取引委員会)の法執行だ。日本ではBTCなどの暗号資産は改正資金決済法で定義されているが、米国ではそうした明確な定義がない。

これまでSECは、ある程度その判断をあいまいにしてきたが、2月になって、米大手交換所クラーケンが提供しているステーキングサービスを、証券契約に該当するとして罰金を科した上で停止させ、パクソスという暗号資産関連サービス会社が発行を請け負っている、Binance USD(BUSD)というステーブルコインが証券に該当するとして発行を停止させた。

これでは、解釈によっては、発行方式をステーキングに移行した時価総額第2位のETHやBUSD以外のステーブルコインまでも、米国では証券に該当すると言われかねない。実際、SECのゲンスラー委員長は、(マイニング競争により発行される)BTC以外のほとんどの暗号資産は証券に該当する可能性があるとまで言及した。

こうした事前の予告のないSECの「法執行」による規制強化は、暗号資産業界のみならず議会などからも批判の声が上がっているが、今のところ次に何が飛んでくるかわからない状況だ。

レジェンド投資家の暗号資産株買い

こうしたネガティブな材料が続いた割に、BTCは下げ渋っている。その背景には投資家マインドの好転がある。以前から申し上げているように、BTCは、半減期による供給の変化から4年サイクルで動く傾向がある。

1月の反発で、昨年11月の安値が大底であった可能性が高くなった。すると、従来のサイクルで半減期翌年に迎えるピークに向け、3年間にわたる上昇トレンドのスタート地点近辺にいることとなる。

暗号資産業界の動揺も、長い目で見れば従来から続いている選手交代の一環だし、業界の問題とBTCとは別だ。SECは暗号資産への締め付けを強めているが、BTCは証券には該当しないという点は一貫している。

FRBの利上げ再加速が懸念されているが、時期はともかく、いずれは景気が減速して利下げに転じることとなる。

従って、4年サイクルで見れば、むしろ悪材料が出回っている方がポジションを仕込むチャンスだ、と見る投資家が増えてきているもようだ。

単純に、下落トレンドで買い控えていた向きが、大底を迎えた可能性が高くなったので戻ってきたと言った方が分かりやすいかもしれない。代表的な投資家は、昨年11月からコインベース株を買増しているARK Investmentのキャシー・ウッド氏だ。

彼女は、破壊的イノベーション投資と言って、パラダイムチェンジをもたらすような技術革新への投資で名をはせている。2月は、ジョージ・ソロス氏のプライベートファンド、ソロス・ファンドも、コインベースやマイクロストラテジーなど暗号資産関連株を購入した。

同じく伝説的なファンドマネージャー、ケネス・グリフィン氏率いるヘッジファンド・シタデルも、暗号資産関連銀行のシルバーゲート株を購入したことが判明した。こうしたグッドネームの購入が、他の投資家の買い安心感につながっているもようだ。この結果、悪材料で売られたところでは、鋭く押し目買いが出る展開となっている。

このように、材料的には3月のBTC相場は、上値の重い展開が続きそうだ。FOMCの結果によっては一段の下押しもあり得る。ただし、旺盛な押し目買い意欲から、下値余地も限定的と考える。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)