金融環境指数の改善で米国株は底堅い

米国市場では、S&P500種指数が昨年12月初旬以来となる4,000ポイント台を回復する底堅い動きとなっています。

インフレが減速基調をみせる中、来週開催が予定されているFOMC(米連邦公開市場委員会)でFRB(米連邦準備制度理事会)が利上げ幅を縮小する(+0.50%→+0.25%)との見方が広まったことや、景気の先行きを巡る悲観的な見方がやや後退したことが好材料となりました。

イエレン米財務長官は23日、「インフレ動向を前向きに感じている」と述べ、「米国の労働市場が堅調を維持しながらも世界各地でエネルギー価格とサプライチェーンの問題が緩和しつつある」と指摘。米国経済のソフトランディング(軟着陸)期待が広まりました。

また、次回FOMCでFRBが「今春の利上げ停止を検討する可能性がある」との観測報道も好材料となりました。実際に債券市場では長期債金利も短期債金利もピークアウト感をみせています。

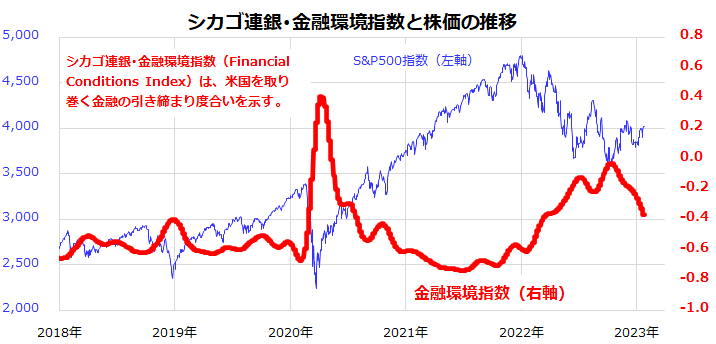

図表1は、シカゴ連邦準備銀行が算出している「金融環境指数」(Financial Conditions Index)と株価(S&P500種指数)の推移を示したものです。金融環境指数は、米国全体を取り巻く金融環境の引き締まり度合いを示します。

インフレ減速を受けた債券金利のピークアウト感、社債市場の信用スプレッド縮小などを反映し、金融環境指数は昨年10月中旬から低下(金融環境は改善)しており、株式市場の底入れを下支えしているようにみえます。目先的には、10-12月期決算発表とその影響が警戒されます。

<図表1>金融環境の改善で米国株は持ち直しの動き

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)