今週の日経平均は2万8,000円が節目

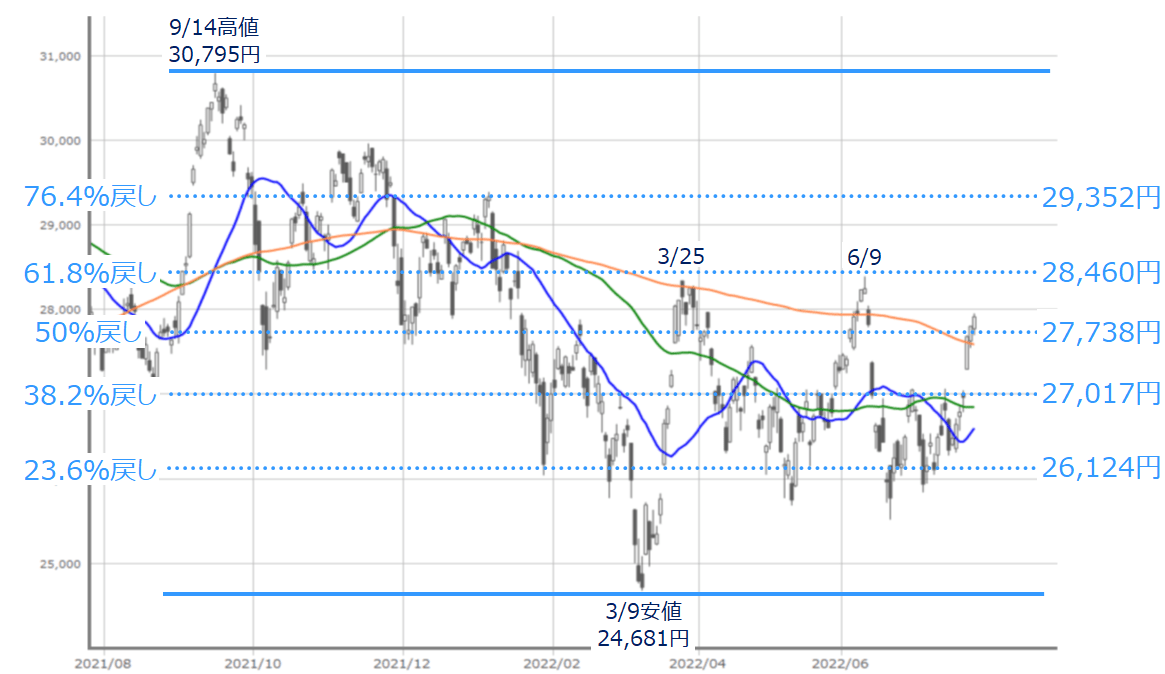

図4 日経平均(日足)のフィボナッチ・リトレースメント(2022年7月22日取引終了時点)

また、このフィボナッチ・リトレースメントを日経平均に当てはめてみると、昨年9月14日の高値(3万795円)から3月9日の安値(2万4,681円)の下げ幅に対して描くことができますが、先週末時点の日経平均は50%戻し(2万7,738円)を超えてきたところに位置しています。

先ほどの図1のところでも注目した、次の上値の目安となる3月25日と6月9日の高値(それぞれ2万8,338円と2万8,389円)は、61.8%戻し(2万8,460円)あたりでもありますので、ここが目先の上値の目安として強く意識されそうです。

このように、フィボナッチ・リトレースメントの単純な比較では、これから38.2%戻しをトライしようとするNYダウに対し、日経平均はすでに50%戻しを達成しており、日本株の方が堅調であるようにも見えます。

確かに、直近の最安値をつけた時期がNYダウは6月、日経平均が3月で、米国株市場が3月以降も安値を更新する場面があった一方、日経平均の下落が限定的だったことになります。

これは円安進行による効果や、新型コロナ規制解除によるリオープン(経済再開)などへの期待が挙げられますが、実際のところはドル建ての日経平均が円安によって3月以降も安値を更新していますので、必ずしも日本株が強いというわけでもなさそうです。

そもそも、足元の米国株が上昇したのは、先週発表された企業決算に対して、株式市場が「思っていたほど悪くない」という受け止めが目立ったことをはじめ、各国中央銀行による金融引き締め強化による景気減速やインフレ収束期待で、その先にある金融緩和を先取りする動き、足元の長期金利が低下傾向で、売り込まれていたIT・ハイテク株を買い戻す動きなどがその要因として考えられますが、その一方で景気敏感株が弱い動きを見せているなど、景気減速への織り込みがまだ足りていない可能性があります。

したがって、今週の日経平均はまずは2万8,000円台をクリアできるかが最初のポイントになります。

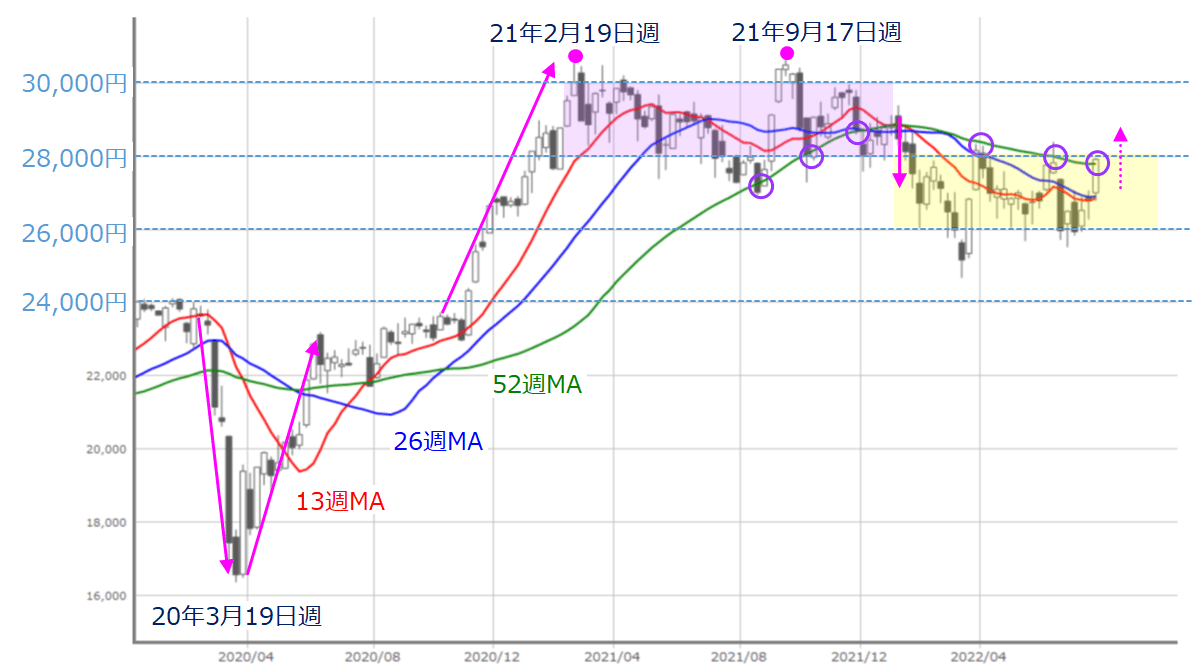

図5 日経平均(週足)の動き (2022年7月22日取引終了時点)

また、日経平均の2万8,000円は株価の節目として大きな意味を持っています。

上の図5は日経平均の週足チャートなのですが、昨年の2度にわたる3万円台乗せの局面では2万8,000~3万円の2,000円のレンジ幅での推移が長期にわたって続き、その後、株価が52週移動平均線を下抜けるタイミングで、2万6,000~2万8,000円のレンジ幅に水準が切り下がり、現在に至っています。

そのため、2万8,000円までの株価上昇は「買い戻し」、そこから先の上昇は「買い上がり」と考えることができます。先週末時点では52週移動平均線を超えてきましたが、先ほども述べたように、足元の相場が景況感の悪化に対する織り込みが十分なのかについてはまだ議論の余地が残されています。

金融政策面においては、FOMCの結果が出てくる27日(水)までは、ひとまず様子見となる中、日米企業の決算で株価が上下しやすいというのが基本シナリオとなりそうです。

決算スケジュールを具体的に見ていくと、米国ではアルファベットやマイクロソフト、メタ・プラットフォームズ、アップル、アマゾンといったいわゆる「GAFAM」銘柄をはじめ、3M、フォード・モーター、インテル、シェブロン、P&Gなどが予定されています。

国内でもキヤノン、信越化学、ファナック、キーエンス、オリエンタルランド、村田製作所、ソニーなど、注目企業が控えています。

さらに、最近になって感染者が拡大している新型コロナウイルスの情勢、そしてあまり意識されていない中国リスクなど、波乱の火種はくすぶっており、チャート上は上方向がかなり強くなっているものの、警戒材料は意外と多いことは認識しておく必要がありそうです。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[今週の日経平均]最高値更新!日経平均とTOPIXはどこまで上を目指せる?~「相場の勢い」と「買い材料」~](https://m-rakuten.ismcdn.jp/mwimgs/0/1/356m/img_0140eebbe8b4844ce63465a11f41881234066.jpg)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/e/1/356m/img_e1db9e5b5292bd5d8b3ae76c8da34e7f34002.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)