3.「配当貴族」を目指す具体的な投資戦略は?

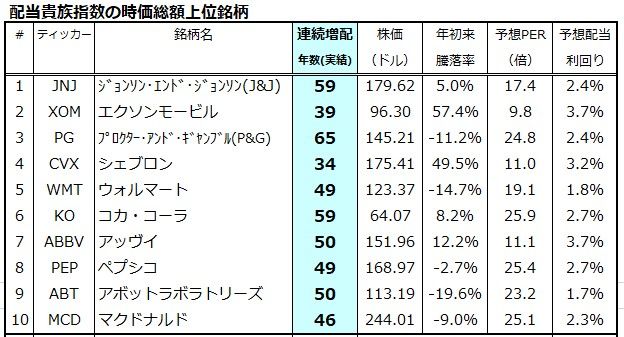

配当貴族指数の主要構成銘柄(時価総額で上位10銘柄)を図表3に一覧にしました。「長期連続増配銘柄」には、世界でブランド名が知られている安定成長セクター(業種)に属する企業が多いことがわかります。

特に、ジョンソン・エンド・ジョンソン(JNJ)、プロクター&ギャンブル(PG)、コカ・コーラ(KO)、ペプシコ(PEP)、マクドナルド(MCD)など40年以上連続して配当を増やし続けてきた銘柄群にはブランド力が高い安定成長企業が目立ちます。

日本の東証上場銘柄で「配当貴族」(25年以上の連続増配企業)の名に値する銘柄は、32期連続で増配してきた花王(東証コード:4452)のみとなっています。

株式市場全体が下落して波乱含みとなっている時こそ、「いかなる経営環境に陥っても配当を毎年(毎期)着実に増やし続けてきた実績」を持つ企業群に注目したいと思います。

<図表3:配当貴族指数の主力銘柄をチェックする>

上記した連続増配で実績のある個別銘柄に投資する方法以外にも、「連続増配銘柄に広く分散投資するETF(上場投資信託)」に投資する方法もあります。

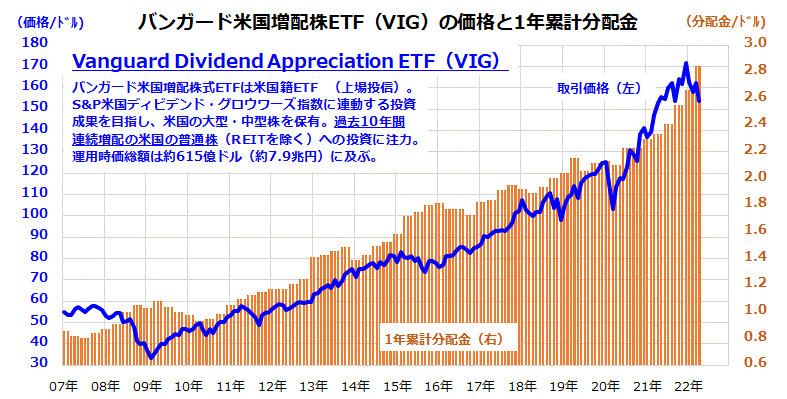

例えば、米国籍ETFの「バンガード米国増配株ETF」(ティッカーシンボル:VIG)は、米国市場で「10年以上連続増配実績のある大型・中型株で構成されている株価指数」(S&P US Dividend Growers Index)に連動する投資成果を目指して運用されているETFです(図表4)。

同ETFは四半期ごとに(各銘柄の配当金を集約した)分配金を受益者に支払う「実績分配型ファンド」となっています。

同ファンドの組入れ銘柄数は292銘柄で、保有上位10銘柄はマイクロソフト(MSFT)、ユナイテッドヘルス・グループ(UNH)、ジョンソン・エンド・ジョンソン(JNJ)、プロクター・アンド・ギャンブル(PG)、JPモルガン・チェース・アンド・カンパニー(JPM)、ビザ(V)、ホーム・デポ(HD)、マスター・カード(MA)、コカ・コーラ(KO)、ペプシコ(PEP)となっています(出所:Bloomberg)。

こうしたETFを買い付けて銘柄分散投資を実践していくことで「連続増配の期待が高い銘柄を幅広く保有するポートフォリオ」を資産形成に取り込むことが可能となります。

<図表4:連続増配銘柄に分散投資する米国籍ETFもある>

▼著者おすすめのバックナンバー

2022年5月20日:総弱気の米国株に底入れの兆しは?個人投資家の「弱気比率」はコロナ危機越え

2022年5月13日:ナスダックの大幅下落と向き合う投資戦略

2022年5月6日:米国株はFOMCを消化?中国景気のリスクに注意

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)