2.配当貴族指数の相対パフォーマンスに注目

株式市場が調整している中、長期的な視野に立った米国の「配当貴族指数」(S&P Dividend Aristocrats Index)のパフォーマンス優勢に注目したいと思います。

配当貴族指数とは、S&P500構成銘柄(大手企業)のうち「25年以上連続して配当を増やし続けてきた優良銘柄」(現在は64銘柄:S&Pグローバルが選定)で構成されています。

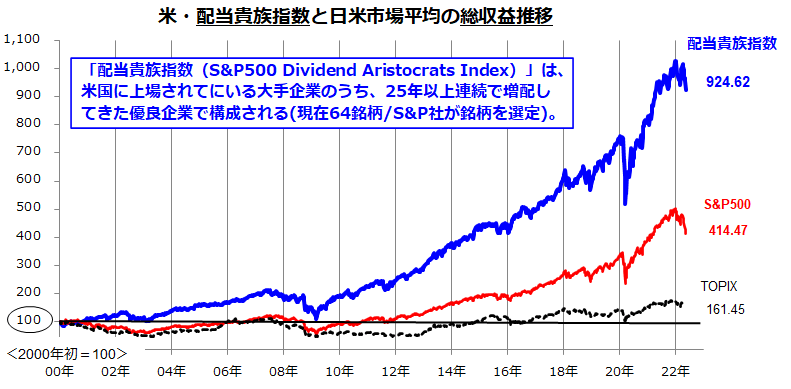

図表2は、2000年初を100とした配当貴族指数、S&P500種指数(米国市場平均)、TOPIX(東証株価指数)(日本市場平均)の総収益指数(配当込みトータルリターンインデックス)の推移を比較したものです。

配当貴族指数の総収益指数は、S&P500指数やTOPIXの総収益指数に対して優勢を鮮明にしてきました。2000年以降には、米国経済が停滞に陥ったことが幾度かありました。2000年のITバブル崩壊後、2008年の金融危機時、2020年のパンデミック危機で景気後退入りを余儀なくされた経緯があります。

こうして、経営環境が一時的に悪化しても毎年(毎期)着実に配当を増やし続けてきた企業群(配当貴族指数)が市場で相対的に評価されてきたことが示されています。「配当を切れ目なく増やし続けてきた企業」は「株主還元を重視した経営を実践している企業」として今後も市場で評価されていくと考えられます。

<図表2:配当貴族指数の長期相対パフォーマンスは優勢>

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)