米国株は下振れリスクを相当織り込んだか

米国市場では、4日のFOMC(米連邦公開市場委員会)でFRB(米連邦準備制度理事会)が通常より大幅な利上げを決定した翌日から株価下落が急となりました。年初来安値を切り下げたS&P500種指数は心理的な節目とされた下値抵抗線の4,000ポイントを下回り、過去最高値(1月3日)からの下落率は18.0%となりました(11日)。

インフレ抑制を優先するFRBのタカ派的金融政策と米国経済のリセッション(景気後退)懸念、ウクライナ危機長期化や中国の景気減速懸念が株式売りの要因となっています。ただ、株価が下落した過程で、下振れリスクは、すでに相当織り込まれてきた感もあり、恐怖指数(VIX)や弱気比率(AAII)の水準からは、さしあたりの底を打つ兆候もみられます。

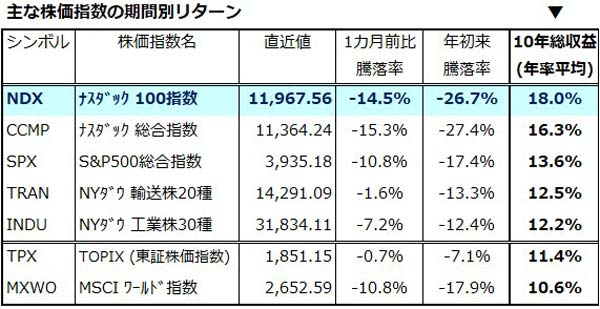

図表1は、主な株価指数の期間別リターン(騰落率)を一覧にしたものです。急ピッチな金利上昇に脆弱(ぜいじゃく)とされるナスダック総合指数やナスダック100指数の「1カ月前比騰落率」や「年初来騰落率」は市場平均(S&P500)よりも劣勢となっていますが、長期目線に立った「10年総収益(年率平均)」ではいまだ優勢であることが分かります。

最近のナスダックの大幅下落は、「ハイリスク・ハイリターン」と呼ばれる株価特性を象徴する調整局面とも言えます。米国株が底値圏を確認するためには、当面のインフレ見通しや債券市場金利が落ち着き、先行き景況感が安定することが望まれます。本稿では、特にナスダック100指数に注目して投資戦略を検討したいと思います。

<図表1:主な株価指数の期間別リターンを比較>

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)