為替DI:5月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

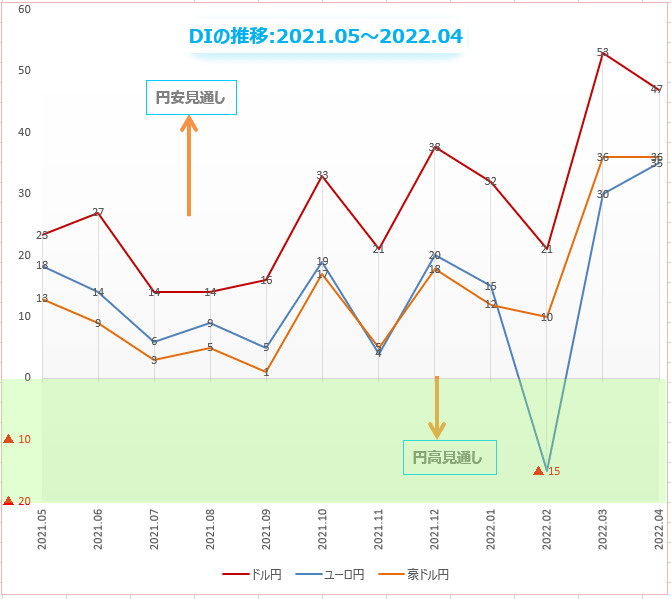

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

「ドル/円は、円安、円高のどちらへ動くと予想しますか?」

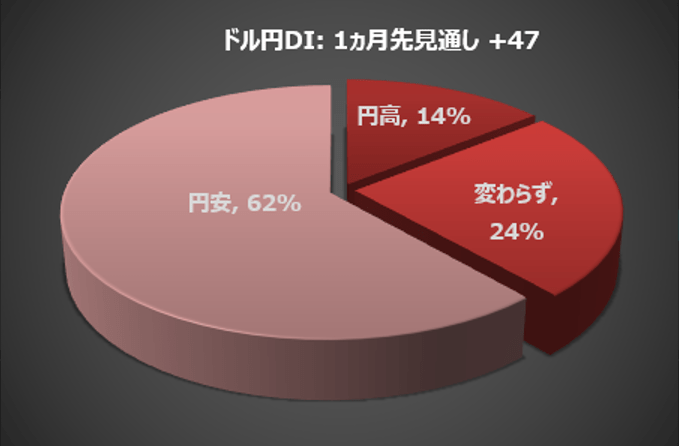

楽天証券が先月末に実施した相場アンケート調査によると、5月のドル/円は「ドル高/円安」に動くとの回答が、全体の62%を占めました。円安見通しは、4月に比べて6ポイント減りました。

「ドル安/円高」は全体の14%で、先月に比べて1ポイント減りました。24%は、「変わらず(わからない)」との回答でした。

4月のドル/円は、2002年4月以来20年ぶりの水準まで円安が進みました。このトレンドが5月も続くことを個人投資家の6割以上が予想していますが、4月には68%を占めていた円安見通しの割合は、62%に減っています。4月の1カ月間だけで8円も円安に動いた後「そろそろ調整が入る頃合いだ」と考える人も少しずつ増えてきているようです。

日銀緩和は「Never Say Goodbye」

ウクライナ戦争が加速させた資源価格の上昇は、世界に価格上昇と成長デフレを同時に発生させました。世界の四大中央銀行(FRB、ECB、BOE、日本銀行)は、矛盾する2つの政策の選択を迫られています。

労働コストの上昇と物価高を懸念するなら、中央銀行は利上げを続け、過熱しすぎた景気を冷やして経済成長をトレンド以下に抑える必要があります。逆に、新型コロナによる需要の変化が経済成長を鈍化させ、失業率を上昇させることを心配するならば、中央銀行はより慎重な引き締めを行う必要があります。

FRB(米連邦準備制度理事会)はインフレ抑制を最優先事項(第一の使命)と考え、目的遂行のためには、米経済成長をある程度犠牲にしても構わないとさえ考えています。

米国のブレークイーブン・インフレ率(市場が予想する期待インフレ率)は、依然として物価上昇が高確率で継続することを予想しています。すでに織り込まれている利上げとバランスシートの縮小の組み合わせでは、まだ不十分だということです。

FRBの予測によると、3年後の米経済は、インフレ率が依然として目標を上回っているが、GDP(国内総生産)は潜在成長率を上回り、また失業率がNAIRU(Non-Acceelerating Inflation Rate of Unemployment)を下回ると見ています。FRBはインフレを押しつぶしたいのではなく、安定させることで、米経済を軟着陸させたいという期待を抱いているのです。

とはいえ、新型コロナで加速した経済の構造変化、循環的な不確実性、消費力の低下や消費者需要の減速、そして地政学リスクの高まりといった状況の中で、金融引き締めをより積極的に行うことが景気後退のリスクを高めることは明らかです。

ECB(欧州中央銀行)は、欧州経済がウクライナ戦争の影響で、エネルギー価格の上昇と需要後退に挟み撃ちされる中で、量的緩和政策であるAPP(債券購入プログラム)の終了からマイナス金利解除への円滑な移行方法を模索しています。

BOE(英国中央銀行)は、コロナ後の財政立て直しの大幅増税と光熱費の50%を超える高騰が同時に起きることによる生活コストの急激な上昇を懸念し、インフレ率を下げることよりもインフレ期待を抑制することを政策方針の主眼に置いています。

日銀は対照的に、インフレ上昇には目をつぶり、経済の下支えを最優先に考えて、緩和政策の継続を決定。日銀の黒田東彦総裁は、4月28日の会合後の記者会見において、日本の経済や物価情勢は金融政策の正常化を進める状況にはなく、必要であれば「追加緩和をする」ことをためらわないと述べました。

黒田日銀総裁のやり方は、インフレの上昇に対してハト派になればなるほど、より効果的な緩和状態を生み出すというもの。つまり、「火に油を注ぐ」方式です。そこまでして何を炎上させたいのか? それは日本人の「インフレ期待」です。

インフレ期待とは、物価の行方を人びとがどう見るかの予想です。インフレ期待が安定しているときは、物価の上昇が続かないと予想する人が多く、物価上昇の抑制効果があります。

しかし、インフレ期待が不安定になると物価の上昇が続くと考える人が多くなり、買い占めや売り惜しみ、あるいは賃上げ要求といった行動が発生しやすく、現実の物価を押し上げ加速させることになります。

FRBをはじめとした先進国の中央銀行がやろうとしていることは、利上げによってインフレ期待を安定させ、物価高との悪循環を防ぐことです。しかし、日銀は円安によって輸入インフレを加速させ、日本人に物価上昇を長く経験させることで、インフレ期待を形成させようと考えているのです。

新型コロナによるサプライチェーンの崩壊と、ウクライナ戦争の影響によるエネルギー価格高騰で、現在の状況は、少なくともこの10年間において、日銀が標榜する物価目標2%にもっとも近い地点に達しています。来年退任を迎える黒田総裁はこの最大にして最後のチャンスを絶対に逃したくない。間違っても、円安を止めるなどして、この機会をフイにするようなことはしない。

円安放任は、輸出企業にとってはうれしいことですが、国民の生活は輸入物価の高騰で苦しくなる。そこで政府与党は何をするかというと、緊急経済対策として低所得の子育て世代を対象に現金給付を行うのです。輸出企業にいい顔をしながら、景気対策で国民の不満を抑える。それが内閣支持率にとってベストだからです。

政府・日銀がバックアップする円安はさらに続くでしょう。しかし政府のバラマキ政策のツケは、近い将来の大増税として国民が払うことになるので、将来の生活コストは今より上昇することになります。

バブル経済崩壊後の日本の1990年代は、「失われた10年」と呼ばれました。しかし日本経済は、2000年代に入ってからも1970年代や1980年代のころのような勢いを取り戻せないまま、気がつくと「失われた30年」が過ぎてしまいました。2020年代に入っても日本経済は他国に大きく後れを取り、このままでは「失われた40年」を進むことになります。

日銀はマイナス金利によって、銀行の貸出を増やし経済を活性化させようとしてきました。しかし、マイナス金利が長く続くほど、銀行の収益性と貸出活動の両方が「低下する」ことは、研究で明らかになっています。マイナス金利下での貸出増加は最初の1年間だけで、その後2年間は貸出が減少し、当初の増加分を取り返す以上に減少するという結果がでているのです。

もっとも、日銀は円安を止めるために利上げをしたくても、絶対にできない理由があります。将来税収で返済する必要がある国の借金「長期債務残高」は、3月末時点で初めて1,000兆円の大台を超えました。債務残高はここ10年で1.5倍に急増しています。金利が上昇した場合の利払い費負担が財政運営にとって重大なリスクとなることを知っているのです。

円の通貨としての総合的な実力は約50年ぶりの水準まで低下しています。日本銀行が公表した国際決済銀行(BIS)ベースの2月の実質実効為替レート(2010年=100)は66.54で、1972年以来約50年ぶりの水準まで低下しました。

実質実効為替レートとは、特定の2通貨間の為替レートだけでは捉えられない、相対的な通貨の実力を測るための総合的な指標。具体的には、対象となる全ての通貨と日本円との間の2通貨間為替レートを、貿易額などで計った相対的な重要度でウエート付けして算出します。

実質実効為替レートは円相場が初めて1ドル=70円台に突入した1995年の150台が最高で、当時に比べると半分以下に低下しています。名目レートでいえば、固定相場制の時代だった1972年当時と同水準(1ドル=308円)程度まで円安だということです。

2015年6月に125.85円まで円安が進んだとき、黒田日銀総裁は「実質実効為替レートの水準から考えてさらに円安に振れるということはなかなかありそうにない」と発言しました。しかし、現在の実質実効為替レートについて黒田日銀総裁からは今のところ国民に対して何の説明もありません。

日銀の円買い「為替介入」はあるのか?

円安の原因は、先進国の中央銀行が利上げに向かう中で日銀だけが大規模な緩和政策を継続しているからです。円安の根本原因をそのままにして介入すれば、かえって円相場が無秩序になるリスクが高まります。通貨を安定させるという介入の目的に反することになる。

円安を本当に止めたいなら、介入に頼る前に、日銀が金融政策を見直さなくてはいけませんが、日銀にはその考えはさらさらない。円安を止める気がないから、為替介入はしないということです。もっとも、140円を抜けて一気に150円に届くような展開になれば、円安のスピードが急すぎるという口実で介入をする可能性は残っています。

4月に開催されたG20では鈴木財務相と米国のイエレン財務長官が、「協調介入」について前向きに協議したとの報道がありました。外国為替は二国間の通貨の交換なので、そもそも日本が勝手に介入を行うことはできないのですが、果たして米国は日本の為替介入を認めるでしょうか。

協調介入に対してG20の理解を得られるとは考えにくい。成長かインフレで、金融政策のジレンマに悩む先進国のG20の中央銀行に対して、日銀が低金利を継続しながら、円安だけ止めてくれというのは勝手すぎる要求です。

鈴木財務相は、今後の対応についてイエレン財務長官とは「日米当局間で連携もしていきましょう」と、まるで「今度お昼でもご一緒しましょう」みたいな軽い雰囲気のやり取りで締めくくったらしく、政府も本気で円安を心配しているようには思えません。

鈴木財務相が気づいているかどうかはわかりませんが、円安は他国のインフレ緩和に貢献している面があるのです。他の国は円の独歩安を密かに歓迎していることでしょう。

このまま円安がどんどん進めば、いずれかの時点で、円安のマイナス効果がプラス効果を上回る局面が、必ずやって来ます。黒田日銀総裁は「円安は日本経済にプラス」との考えですが、これに対して、最近の財務省は「円安がデメリットをもたらす面が強い」と、やや異なる見解を示したことは注意する必要があるかもしれません。

円安のメリットとデメリットの転換点が、介入水準になります。いずれにしても、本気で円安を止めたいなら、「言葉(口先介入)ではなく、行動(実弾介入)」で示す必要があるでしょう。

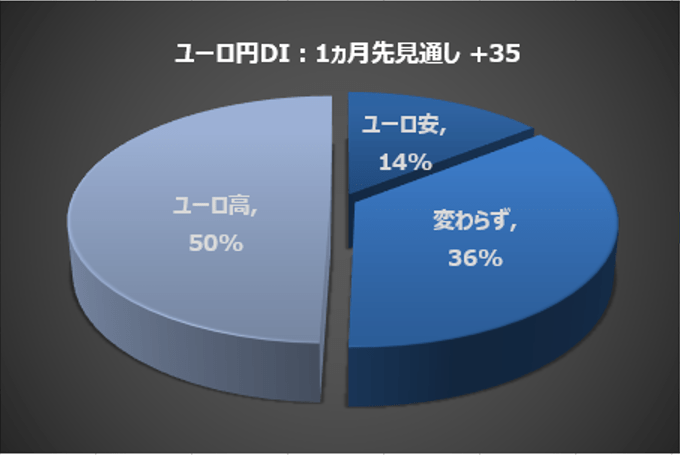

楽天証券の相場アンケート調査によると、5月のユーロ/円は、個人投資家の50%が、「ユーロ高/円安」に進むと予想しています。

ユーロ高予想は、先月から1ポイント増えました。楽天DIで、ユーロ高見通しが半数を超えたのは、9年3カ月ぶり。

「ユーロ安/円高」は14%で、先月からさらに5ポイント減りました。

36%は「変わらず(わからない)」との回答でした。

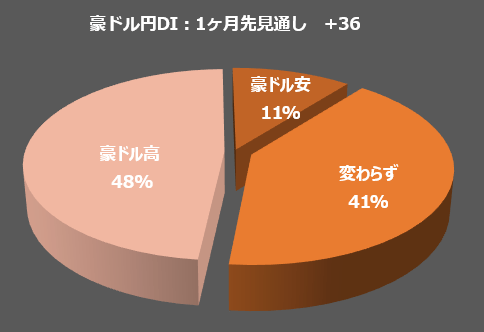

楽天証券の相場アンケート調査によると、5月の豪ドル/円は、個人投資家の48%が、「豪ドル高/円安」に進むと予想しています。豪ドル高予想は、先月と変わらずです。

「豪ドル安/円高」は11%で、先月から1ポイント減りました。

全体の41%は「変わらず(わからない)」との回答でした。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)